最近では「FIREムーブメント」の流行もあり、資産運用の重要性が多くの人にも伝わってきているように思います。

FIREとは米国発祥の言葉で、Financial Independence, Retire Earlyの頭文字をとったものです。

経済的独立と早期退職を目標とするライフスタイルを啓蒙するムーブメントです。

今回は2億円の金融資産がある人は、リタイア可能なのかどうかを考えていきたいと思います。

実際、筆者は30代半ばで資産1億円を達成していますが、最低でもリタイアにむけて2億円、できれば3億円を目指しています。(この点については本稿で説明します。)

今回は、2億円はそもそもリタイアは可能なのか?

更に資産を増やしていくにはどのようなポートフォリオを組むべきかについて書いていきます。

Contents

金融資産2億円を保有している世帯の割合とは?

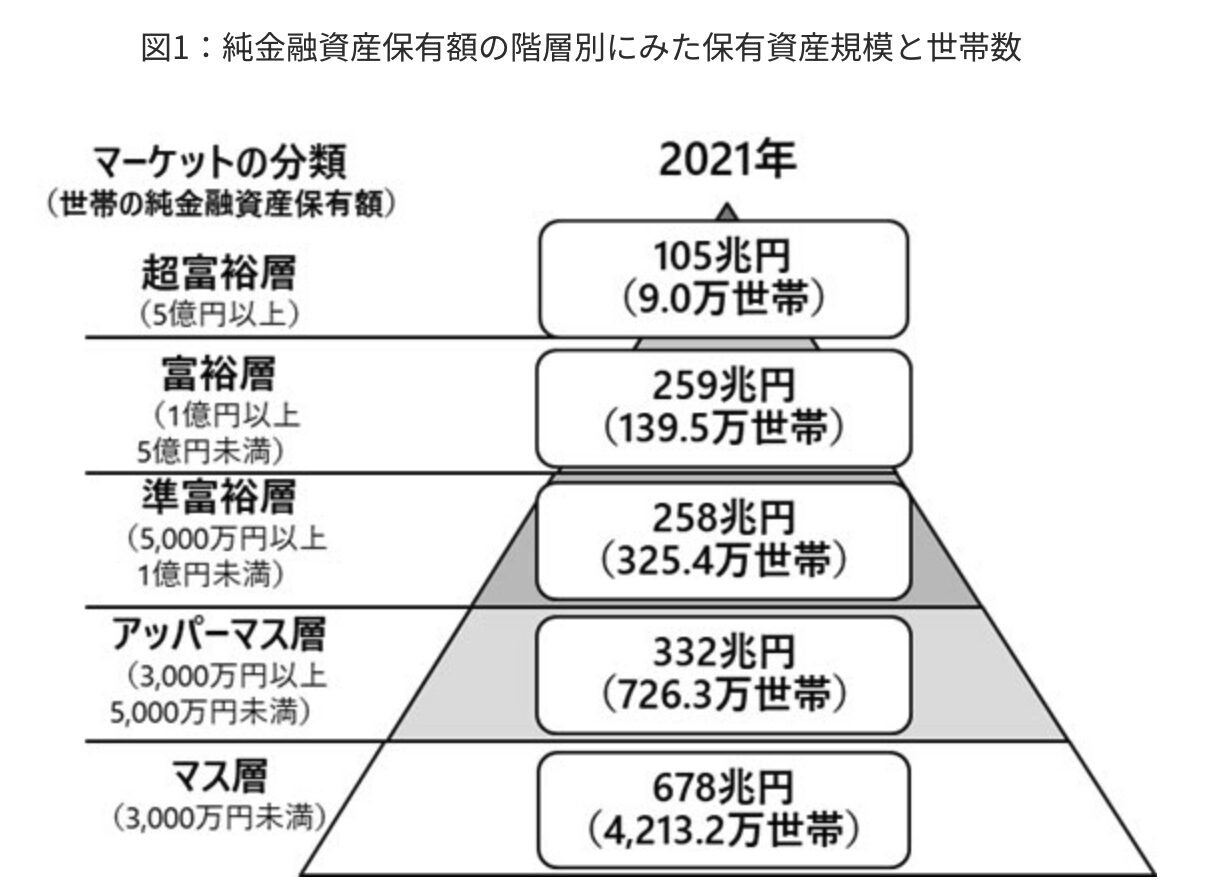

2億円とはとても大きな金額ですが、日本にはどれくらいその資産規模を保有する人は存在するのでしょうか。

参照:野村総研

ここでは1億円以上の富裕層世帯に該当します。合計5413万世帯の中で1億円以上の資産を保有している世帯は1484万世帯となります。

全世帯のトップ2.7%です。今回取り上げる2億円という資産を保有している世帯の比率は2%未満であることが想定されます。

予想以上に多いなという印象はあります。

2億円規模で金融資産があれば、リタイアは可能ではないかと思うのが普通でしょう。

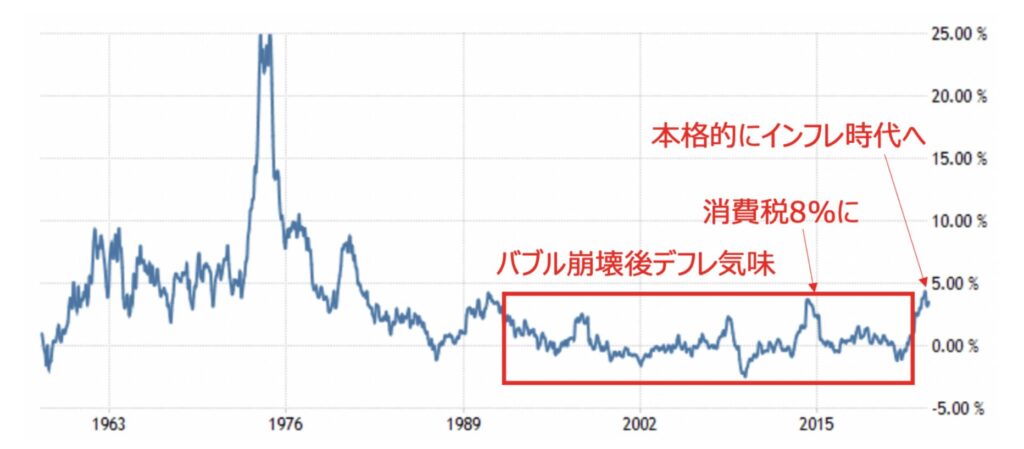

しかし、現在はデフレ下だった日本とは打って変わって、インフレ体質に世界が変わろうとしています。

実際に2億円で、リタイアできるのかという点については以下で検証していきます。

資産2億円あったらリタイアは可能か?

リタイアには種類があります。

リタイアの種類

- 完全リタイア

- セミリタイア

- ミニリタイア

完全リタイアは資産運用のみで生活が可能な状況。

セミリタイアは、本格的な仕事は必要とせず、少し働きながら資産運用の収入をあてにしてリタイア生活をすることを指します。

ミニリタイアは1年の半分を働き、半分を休暇でバカンスで楽しむような生活です。

完全リタイアができれば、他のリタイアも当然可能です。

結論を述べると、資産が2億円あれば一般的にはぎりぎりですがリタイア可能です。

根拠としては、最低3%程度の資産運用リターンで生活費を賄えればリタイアできるとされているからです。

2億円の3%リターンは600万円、税後で480万円です。月々の生活費を480/12ヶ月=40万円で賄えれば良いのです。

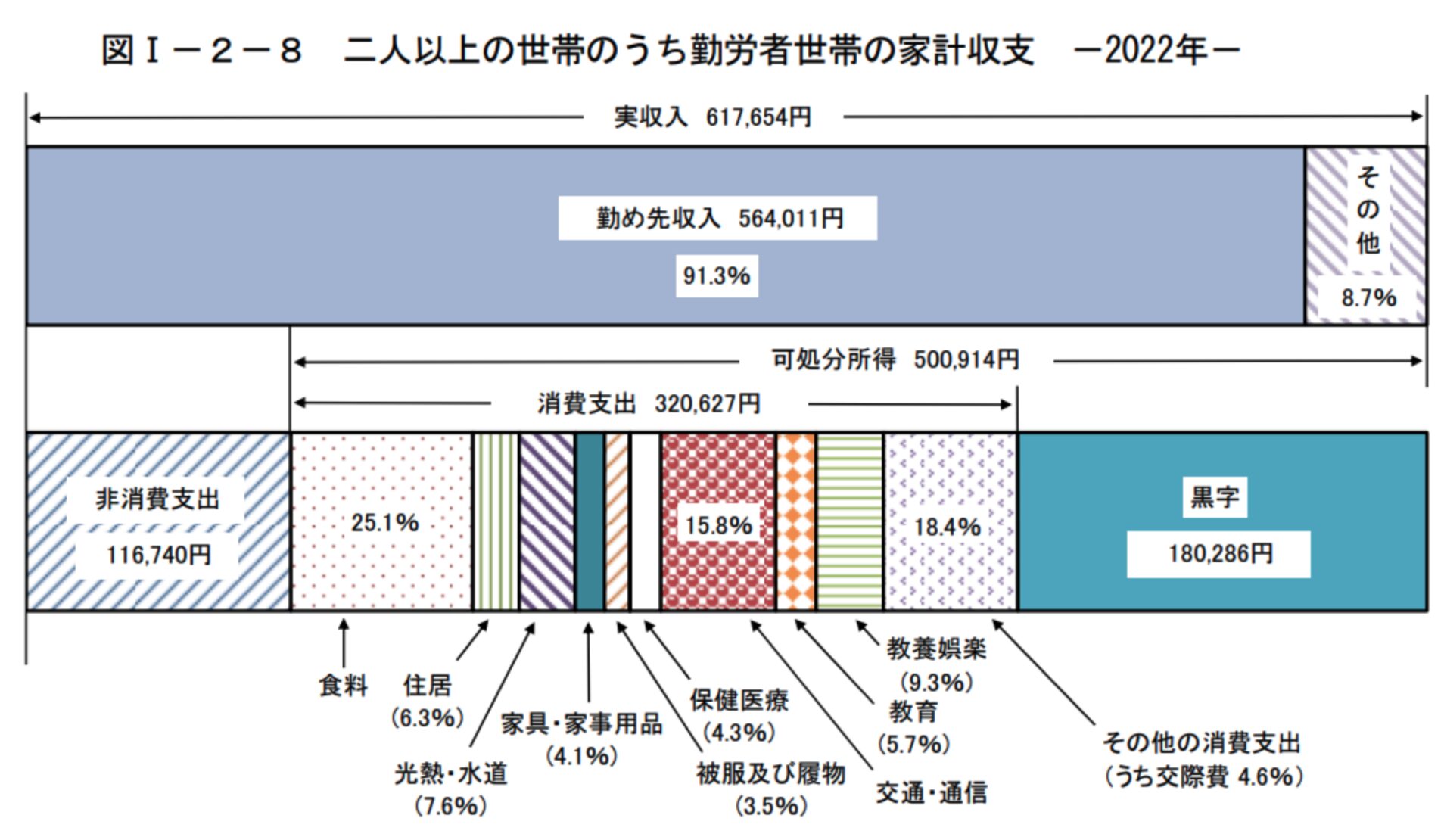

以下は総務省が出している一般的な二人以上世帯の支出平均です。

| 項目 | 金額 |

| 食料 | 78,605 |

| 住居 | 19,806 |

| 水道・光熱 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育 | 19,187 |

| 教養娯楽 | 27,543 |

| その他消費支出 | 57,252 |

| 税金 | 26,000 |

| 月額合計 | 320,627 |

| 年間合計 | 約385万円 |

消費支出は309,469円となります。働かない場合の税金や保険料つまり非消費支出は約26,000円ですので合計33万5000円となります。

年間の資産運用リターンが480万円つまり月々40万円の資本収入があればリタイアが可能な水準ではあります。

もちろんこれは一般的な二人以上世帯の平均支出ですので、その他の支出項目をうまくやりくりしても構いません。

しかし、だいぶカツカツですよね。というより上記の住居費を算出すると19,806円となります。

既に家のローンを払い終えてる前提でしょうか?教育費も19,187円となりますが、子供の教育費が2万円以内で収まるわけがありません。

次の項目で現実的な値に落とし込んでいきたいと思います。

資産運用だけで現役世代がゆとりあるリタイア生活を行うには金融資産3億円が必要!?

資産2億円で完全リタイアは、うまくやりくりすれば可能だと述べました。しかし、これは住居費が非常に安い地域であり、さらに限界まで節制した場合の話です。

金融資産2億円を形成した方の生活水準では考えられないレベルです。

もう少しゆとりのある、趣味や文化に浸る海外旅行などもできるような生活を目指したいものです。

2億円あるのに余裕のない生活というのはよくわからないですよね。

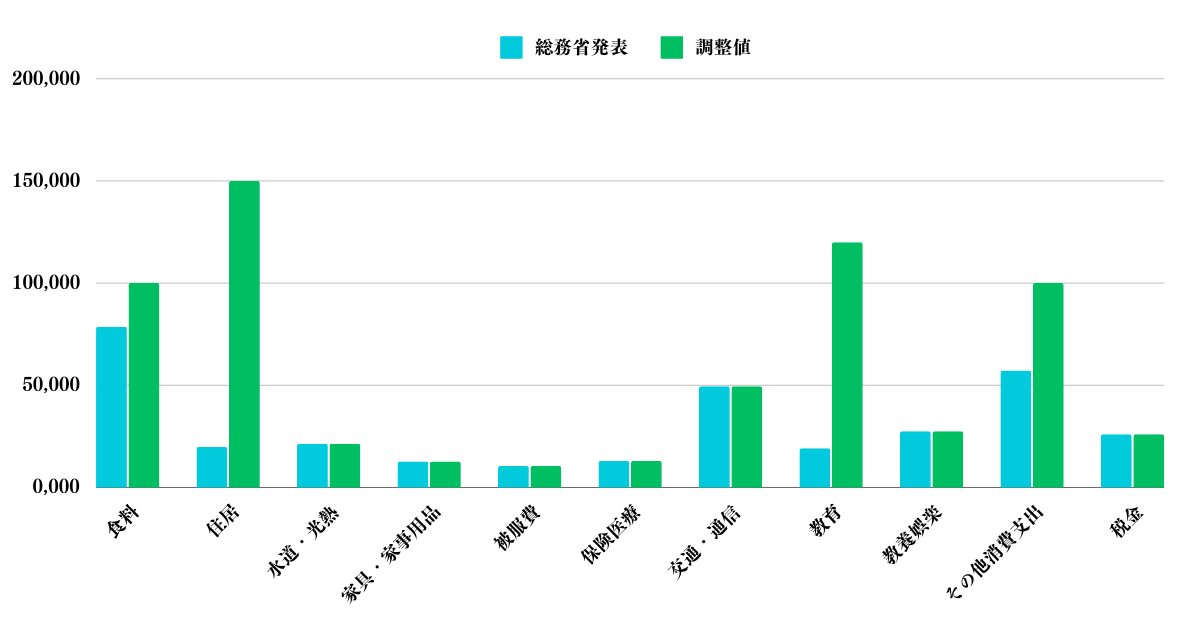

先ほどの表で無理のある部分を直したものが以下となります。特に住居が19,806円というのは非現実的ですからね。

| 項目 | 総務省発表 | 調整値 |

| 食料 | 78,605 | 100,000 |

| 住居 | 19,806 | 150,000 |

| 水道・光熱 | 21,353 | 21,353 |

| 家具・家事用品 | 12,688 | 12,688 |

| 被服費 | 10,522 | 10,522 |

| 保険医療 | 12,998 | 12,998 |

| 交通・通信 | 49,515 | 49,515 |

| 教育 | 19,187 | 120,000 |

| 教養娯楽 | 27,543 | 27,543 |

| その他消費支出 | 57,252 | 100,000 |

| 税金 | 26,000 | 26,000 |

| 月額合計 | 309,469(31万円) |

630,619(63万円) |

| 年間合計 | 3,713,628(371万円) |

7,567,428(756万円) |

ゆとりある、充実した人生を送るためには月間63万円が必要となります。年間に直すと760万円ですね。

ここでも年率3%程度で考え、必要な資産額を考えてみましょう。

月間63万円つまり年間756万円程度を税後で賄うことを考えましょう。3%運用で賄うとしたら約3億2000万円が必要です。

本当のリタイアは3億円以上になるということです。2億円でリタイアしようと思うなら子供が巣立ってからの方がよいでしょう。

40代では厳しい?50代で2億円の資産があればリタイアは可能?

上記はあくまで元本を減らさずにリタイアできるのか?

という観点でお伝えしてきました。では取り崩しまで加味するとどうなるでしょうか?

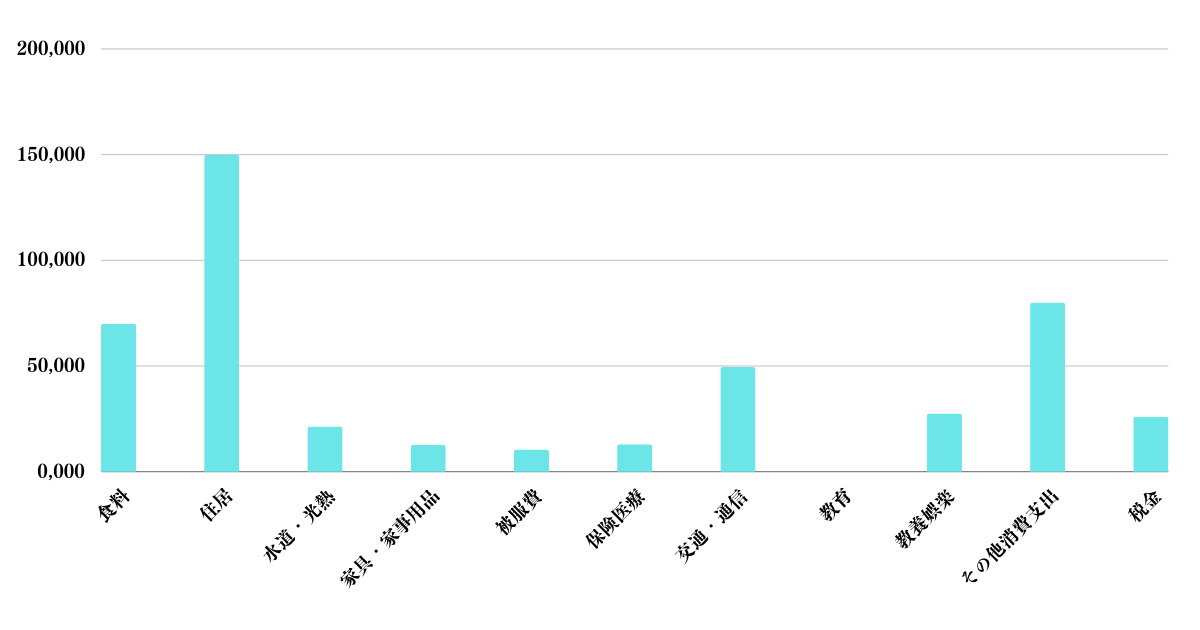

50代で子供が巣立った夫婦がリタイアした場合を考えましょう。さきほどの金額をローンはまだ払い終えていないでしょう。

供が巣立った前提に調整したものが以下となります。

| 項目 | 金額 |

| 食料 | 70,000 |

| 住居 | 150,000 |

| 水道・光熱 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育 | 0 |

| 教養娯楽 | 27,543 |

| その他消費支出 | 80,000 |

| 税金 | 26,000 |

| 月額合計 | 460,619.0 |

| 年間合計 | 5,527,428.0 (約550万円) |

年金が貰える65歳までは年間550万円の家計支出が発生します。50歳で子供が巣立つと仮定すると15年間で約8250万円の費用を支払うこととなります。

すると2億円から8250万円を支払い1億1750万円が残ります。(実際には得られる配当金もあるので更に多くの金額が残ります)

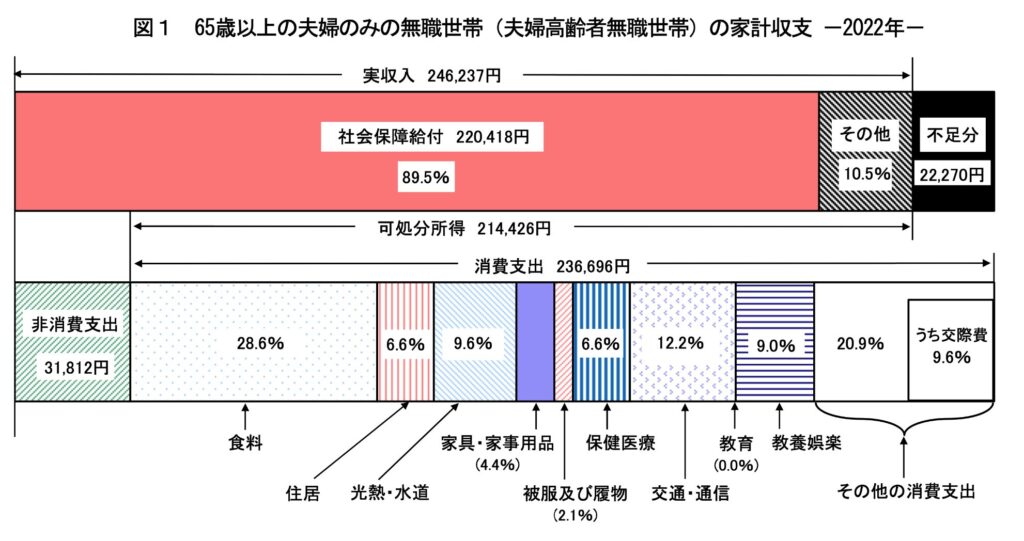

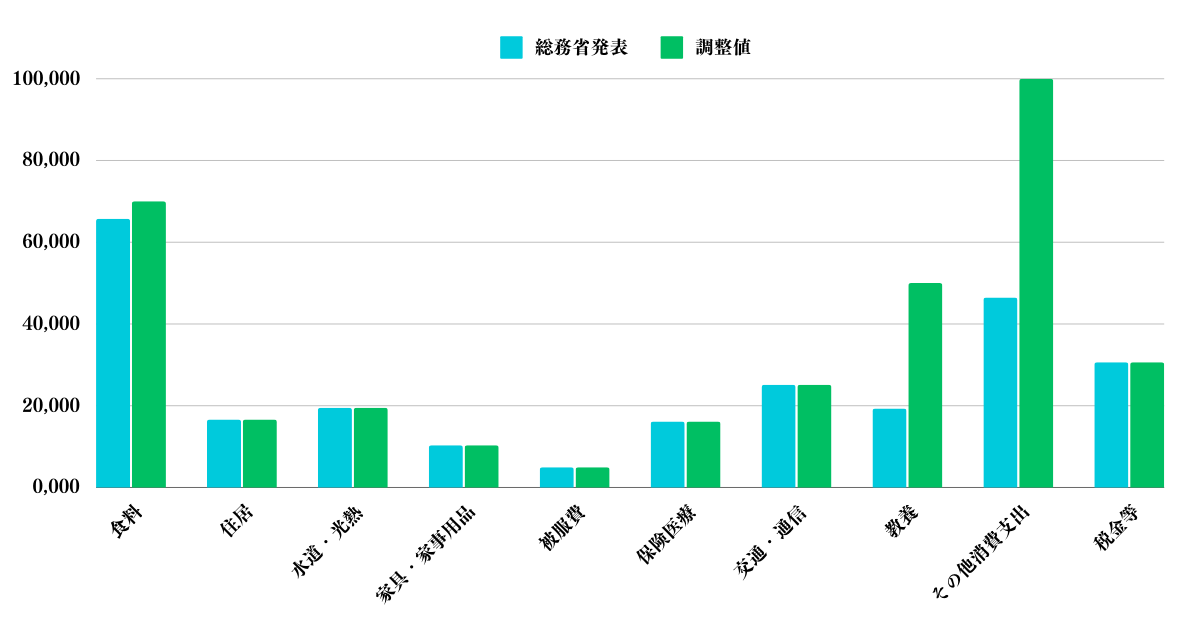

では65歳以上に発生する費用を算定してみましょう。以下は平均的に発生する65歳以上の高齢無職夫婦の家計収支です。

同様に豊かな老後を送る前提で修正したものが以下となります。

既にローンを支払い終えているのであれば住居は以下のままで問題ありません。固定資産税ですね。

| 項目 | 金額 |

| 食料 | 65,760→70,000 |

| 住居 | 16,608 |

| 水道・光熱 | 19,526 |

| 家具・家事用品 | 10,324 |

| 被服費 | 4,938 |

| 保険医療 | 16,159 |

| 交通・通信 | 25,137 |

| 教養 | 19,301→50,000 |

| その他消費支出 | 46,458→100,000 |

| 税金等 | 30,664 |

| 月額合計 | 323,830 |

| (-)年金受け取り | 216,519 |

| 年間差し引き合計(月間) | 107,311 |

| 年間差し引き合計(年間) | 1,287,732 (約130万円) |

年間の不足分130万円で65歳から100歳までの35年間いきるとすると、必要経費は4550万円となります。

1億1750万円の資産が65歳時点で残っていればリタイアは十分可能ということになります。

上記はあくまで厚生年金で生活する場合を考えています。

仮に自営業で夫婦が二人とも国民年金で生活する場合も考えてみましょう。

・国民年金

国民年金のみの「平均支給月額は約5万5,000円」です。納付期間40年間、満額で支払い続けると、「満額支給月額は約6万5,000円」になります。

夫婦二人で月額13万円となります。厚生年金世帯の場合との差額は月額8万6000円、年間103万円の負担増になります。

35年間だと3600万円の負担増となります。

すると65歳以降の必要経費は8150万円となりますので、50歳時点で2億円の資産があればリタイアすることは十分可能となります。

インフレには気をつけよう!

50歳時点で資産2億円あり、年金を貰う前提であれば資産を取り崩しながら完全リタイアができることがわかりました。

しかし、資産を取り崩す前提の場合は多くの人は「現金」で預金口座に置いておくと思います。

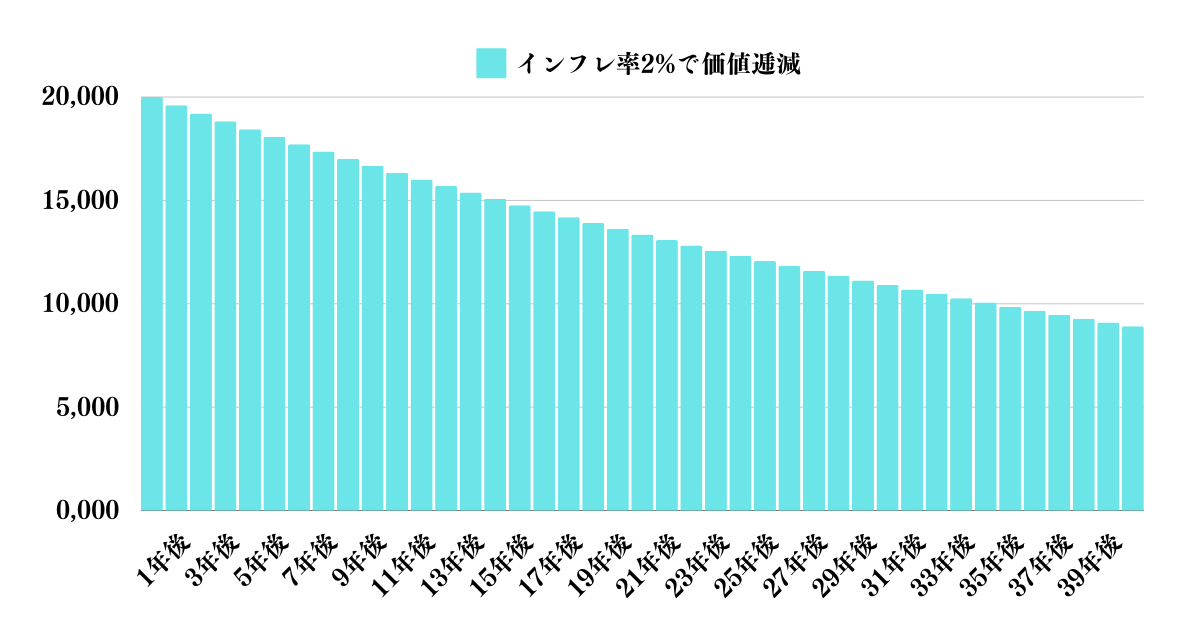

この場合、現金の価値が希薄化する可能性があることもしっかり理解しておきましょう。インフレを考慮するということです。

インフレ率は物価上昇という意味で覚えている人も多いと思いますが、その本質は通貨価値の減価です。

現金の価値が下がってしまうと、先ほど計算した余生の計画は崩れてしまいます。

2億円で1%現金の価値が減価するだけで、200万円目減りするということです。

2020年の日本のインフレ率は▲0.1%でした。

しかし、日本はまだ緩和を続けているにも関わらず欧米の高止まりするインフレを背景に、輸入物価起点のインフレが2022年以降起きています。

そして2023年以降、遂にバブル期と同じ4%のインフレが発生しています。現在進行形で現金の価値が落ちているということです。

今、海外の強烈なインフレの影響で食料品、エネルギー関連を中心に強烈なインフレを被っています。

今後も平時であれば2%-3%のインフレの影響を受けると考えた方がよいでしょう。

保守的に2%のインフレが発生しつづけた場合、資産2億円の価値は以下のように逓減していきます。

| インフレ率2%で価値逓減 | |

| 現在 | 20,000 |

| 1年後 | 19,600 |

| 2年後 | 19,208 |

| 3年後 | 18,824 |

| 4年後 | 18,447 |

| 5年後 | 18,078 |

| 6年後 | 17,717 |

| 7年後 | 17,363 |

| 8年後 | 17,015 |

| 9年後 | 16,675 |

| 10年後 | 16,341 |

| 11年後 | 16,015 |

| 12年後 | 15,694 |

| 13年後 | 15,380 |

| 14年後 | 15,073 |

| 15年後 | 14,771 |

| 16年後 | 14,476 |

| 17年後 | 14,186 |

| 18年後 | 13,903 |

| 19年後 | 13,625 |

| 20年後 | 13,352 |

| 21年後 | 13,085 |

| 22年後 | 12,823 |

| 23年後 | 12,567 |

| 24年後 | 12,316 |

| 25年後 | 12,069 |

| 26年後 | 11,828 |

| 27年後 | 11,591 |

| 28年後 | 11,360 |

| 29年後 | 11,132 |

| 30年後 | 10,910 |

| 31年後 | 10,691 |

| 32年後 | 10,478 |

| 33年後 | 10,268 |

| 34年後 | 10,063 |

| 35年後 | 9,861 |

| 36年後 | 9,664 |

| 37年後 | 9,471 |

| 38年後 | 9,282 |

| 39年後 | 9,096 |

| 40年後 | 8,914 |

インフレから2億円を守るためにも、資産に投資をしてリスクを押さえておきましょう。株式、債券、ヘッジファンドとはなどに資産を割り当てるのが欧米では通常です。

そして、インフレヘッジは早く行うに越したことはありません。

日本は金融教育が疎かになり、バブル崩壊以降デフレスパイラルに陥っていたので預金の価値が目減りするという状況に対応できていません。

インフレを加味して精神的余裕をもった資産3億円を目指す人に向けた投資ポートフォリオとは?

資産2億円までせっかくきたのだから、さらに資産を高め3億円を目指そうという人もいるでしょう。

そのような場合、安定的に資産を守りながら着実に増やしていく方法を取るべきです。私であれば、以下でポートフォリオを組みます。

| 資産クラス | 銘柄名 | 金額 |

| ヘッジファンド | ヘッジファンド | 50% |

| 全世界株 | eMAXIS Slim 全世界株式 | 0〜20% |

| 外貨建てMMF | 30%〜50% | |

ヘッジファンド

上記で筆者がヘッジファンドを最大ポーションとしているのは、米国一流大学のイェール大学のポートフォリオを参考にしています。

Yale大学

イェール大学基金の運用は過去20年間の平均リターンは10%を超えています。超一流の運用ですよね。

資産規模が大きければ、10%という数字は非常に迫力のある数字です。2億円でしたら2000万円のリターンが見込めるということですから。

The university’s longer-term results remain in the top tier of institutional investors. Yale’s endowment returned 10.9% per annum over the 10 years ending June 30, 2020

<<中略>>

Yale’s endowment returned 9.9% per annum over the 20 years ending June 30, 2020, exceeding broad market results for domestic stocks, which returned 6.2% annually, and for domestic bonds, which returned 5.1% annually.

| 年度 | リターン |

| 2011年 | 21.9% |

| 2012年 | 4.7% |

| 2013年 | 12.5% |

| 2014年 | 20.2% |

| 2015年 | 11.5% |

| 2016年 | 3.4% |

| 2017年 | 11.3% |

| 2018年 | 12.3% |

| 2019年 | 5.7% |

| 2020年 | 6.8% |

4年間のポートフォリオ構成は以下の通りとなっています。衝撃的なことに本国である米国の上場株にはたった2%足らずしか投資をしていません。

その代わり、ヘッジファンド 、PEファンド、商品、不動産といった所謂オルタナティブ投資を合計75%程度保有しています。

| 2021年 | 2020年 | 2019年 | |

| ヘッジファンド | 23.5% | 23.2% | 26.1% |

| 米国株 | 2.25% | 2.7% | 3.5% |

| 米国以外の株 | 11.75% | 13.7% | 15.3% |

| PEファンド | 17.5% | 15.9% | 14.1% |

| 商品(金等) | 4.5% | 4.9% | 7.0% |

| 不動産 | 9.5% | 10.1% | 10.3% |

| ベンチャー キャピタル |

23.5% | 21.1% | 19.0% |

| 現金と債券 | 7.5% | 8.4% | 4.7% |

これらのオルタナティブ投資は株式や債券とは異なる動きをするのでポートフォリオの安定性を高める投資対象として注目を集めています。

株式市場の暴落局面では結局、どの銘柄に投資をしていたとしても少なからず被弾してしまいますからね。

下落相場でもしっかりとリターンを狙える投資対象を組み入れることが世界標準にポートフォリオマネジメントになってきているのです。

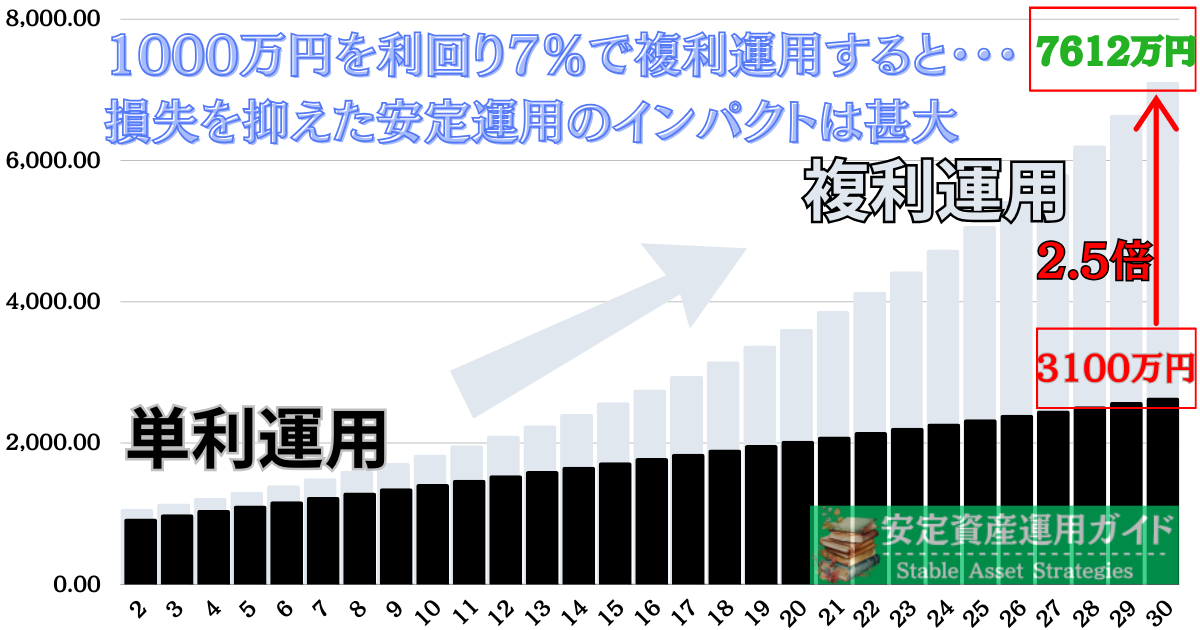

損失を抑えて複利効果を狙うということです。時間を味方につけて堅実な運用をすれば、実は誰でも資産を増大させることができるのです。ただ、欲望に負けてハイリターンの投資などに手をつける人が多く、実は堅実な運用とは難しいのかもしれません。

PEファンドやベンチャーキャピタルは未上場の企業に投資をするスタイルで基本的に個人には提供されていません。

日本にもジャフコという上場しているベンチャーキャピタル銘柄はあるのですが成績は散々なものとなっています。

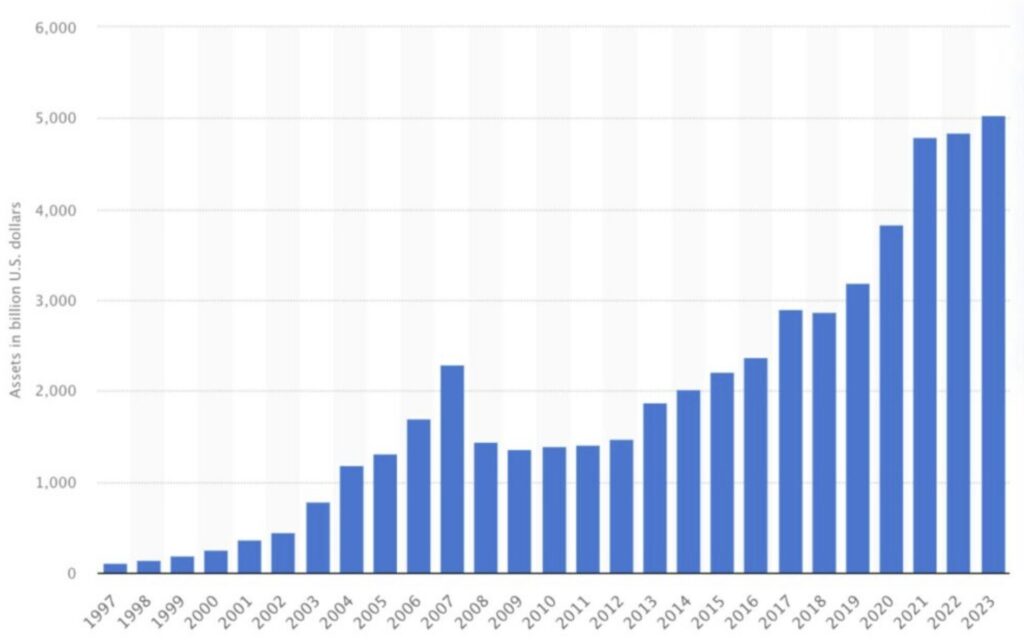

ヘッジファンドは下落相場でも積極的にリターンを狙う、絶対収益型のファンドです。

機関投資家や超富裕層に重用されて2023年時点での投資残高は5兆ドル(約750兆円)という規模になっています。

欧米では盛んな投資先ではありますが、日本国内ではそこまで多くのヘッジファンドは存在しません。

しかし、有望なヘッジファンドは存在します。

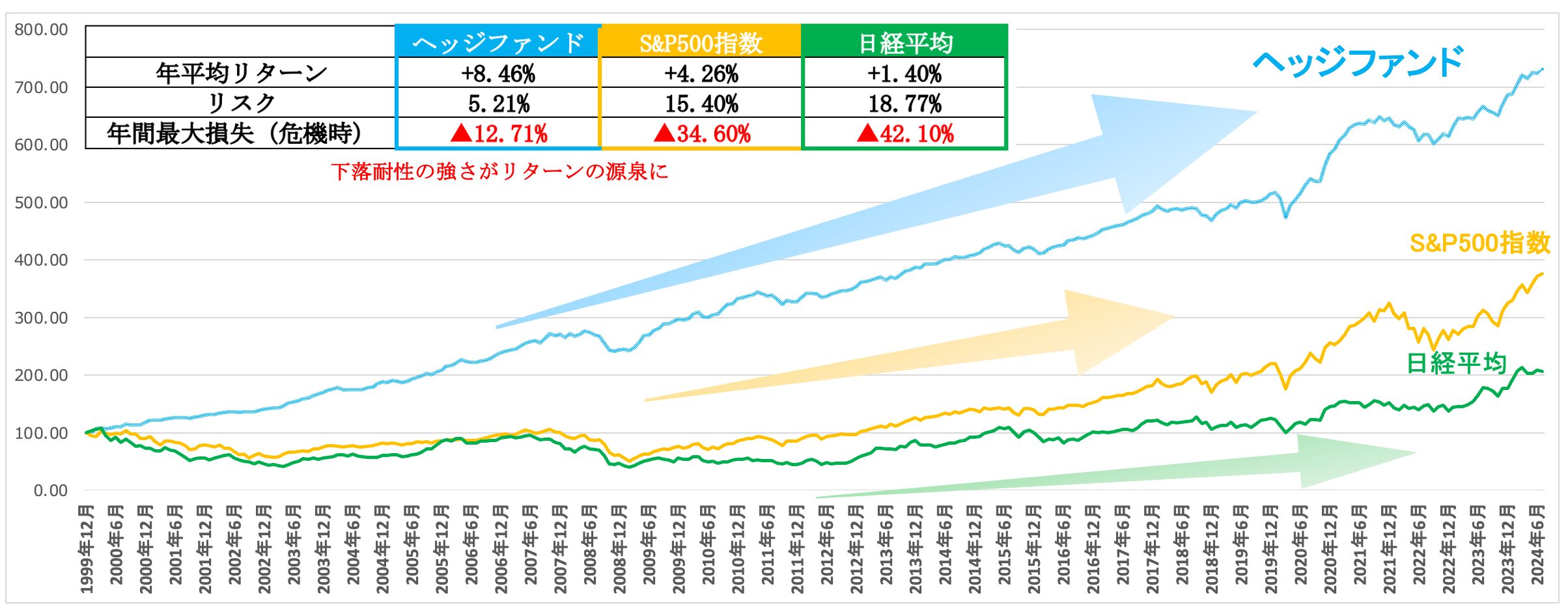

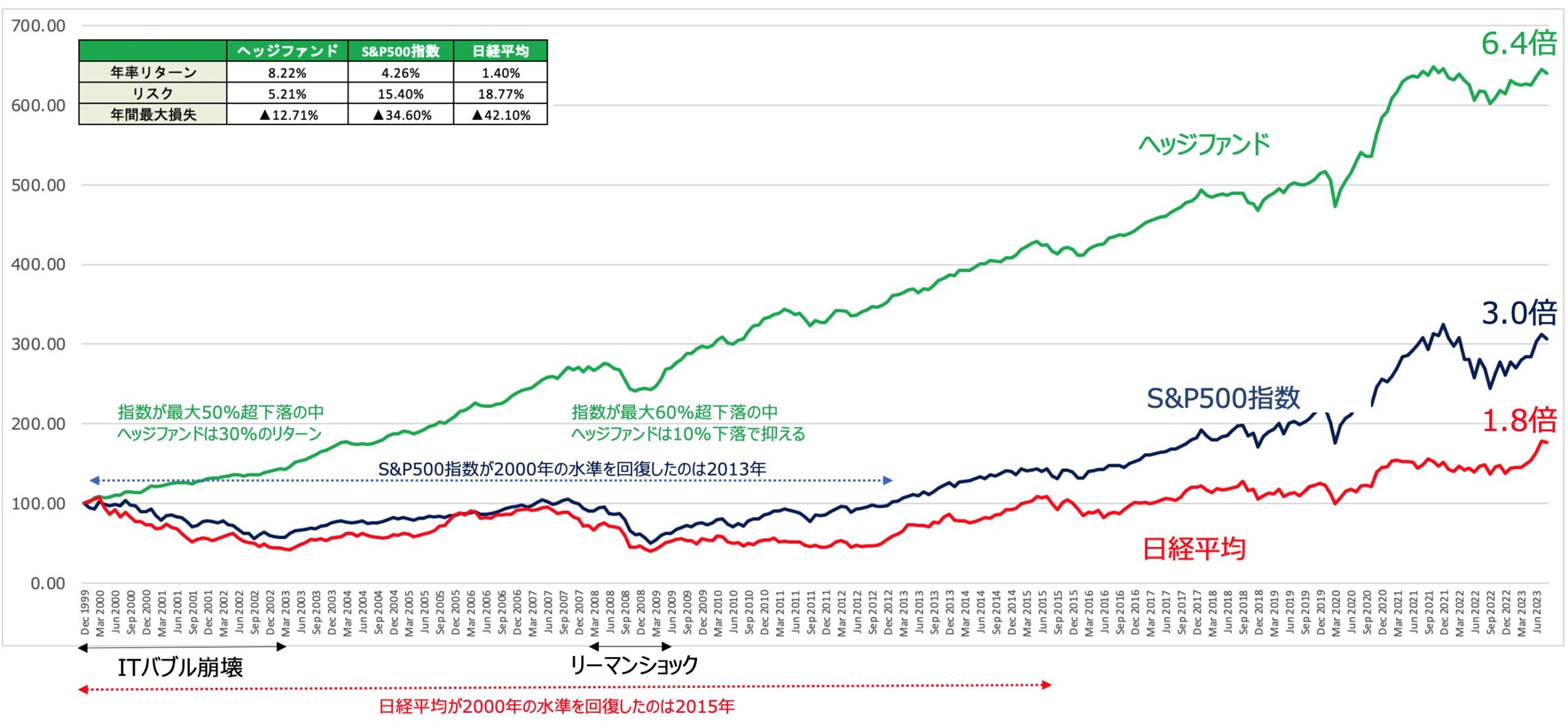

以下はヘッジファンドの過去の実績ですが、S&P500や日経平均を上回る成績を圧倒的に低いリスクで残しています。

基本的に、下落相場でも積極的にリターンを狙っていく、または相場に応じて素早く攻守(ポートフォリオ)を入れ替えていきます。

インデックスが大暴落する中でも下落幅を小さく、そして上昇相場ではインデックスを上回る成績を残してきています。

海外のヘッジファンドへの投資は最低出資額が非常に大きいことや、クロスボーダー取引となるため取引が煩雑、且つ言語の違いからトラブルを招きやすいです。

全世界株式(eMaxisSlim)

全世界の成長に劣後しないよう、ポートフォリオに全世界株を組み入れます。

長期のチャートを見るとヘッジファンドにリターンは劣後しますが、安全資産としての位置付けとして保有しておけば良いでしょう。

ただ、正直資産を失うのが怖い方は組み入れなくてもよいかと思います。

特に2022年以降のインフレが継続して起こり続けてる局面では各中央銀行が金融引き締めを行なっていくので株価は下落の一途をたどります。

現在、全世界株式の65%は米国株で占められています。

米国株は現在と同じインフレが発生した1970年代はリターンはほぼありませんでした。

その間インフレが発生して現金の価値は大幅に毀損したので、実質リターンは大きくマイナスでした。更に一時的に半値近くになる局面もありました。

1970年代のSP500指数の推移

あえて今投資せず、次の現金のポーションを50%として待機するというのも一つの手です。ヘッジファンドへの運用を増やすのもありでしょう。

外貨建てMMF

当然、生活するのに持ち出しは必要ですし、保有している2億円を全て投資するのは抵抗がある方が多いかと思います。

また、現金を保有しておくことは株価が暴落して安くなりバーゲンセール状態となった時に買い漁る資金をとっておくという役割もあります。

ただ、現金として保有していると何も金利をもらえませんし、この時代に円資産100%も相当リスクがあります。

そこで現金の待機場所としておすすめするのが外貨建MMFです。

外貨建てMMFとは、外貨で運用される投資信託のひとつで、MMFは「Money Market Fund」の略です。主に米ドル建ての商品があります。格付が高い、短期の国債や地方債、社債などで運用されるため、比較的安全性が高く、その通貨の金利水準が運用成績に反映されると考えられます。

参照:日興証券

大手ネット証券では以下のような外貨建MMFが販売されています。

現在の高金利を反映して5%近い利息を獲得しながら、いざとなった時の待機資金として眠らせておくのがよいでしょう。

(関連) 買い時?外貨建てMMFでの長期運用はおすすめしない!デメリットやリスクを徹底解説!

まとめ

今回は2億円あったらリタイアは可能なのか。

可能だとして、気をつけるべき点。また3億円を目指す人におすすめのポートフォリオについて解説してきました。

安定したパフォーマンスの獲得が狙えるオルタナティブ資産に投資を行い精神的余裕を持った資産運用を実践していきましょう!