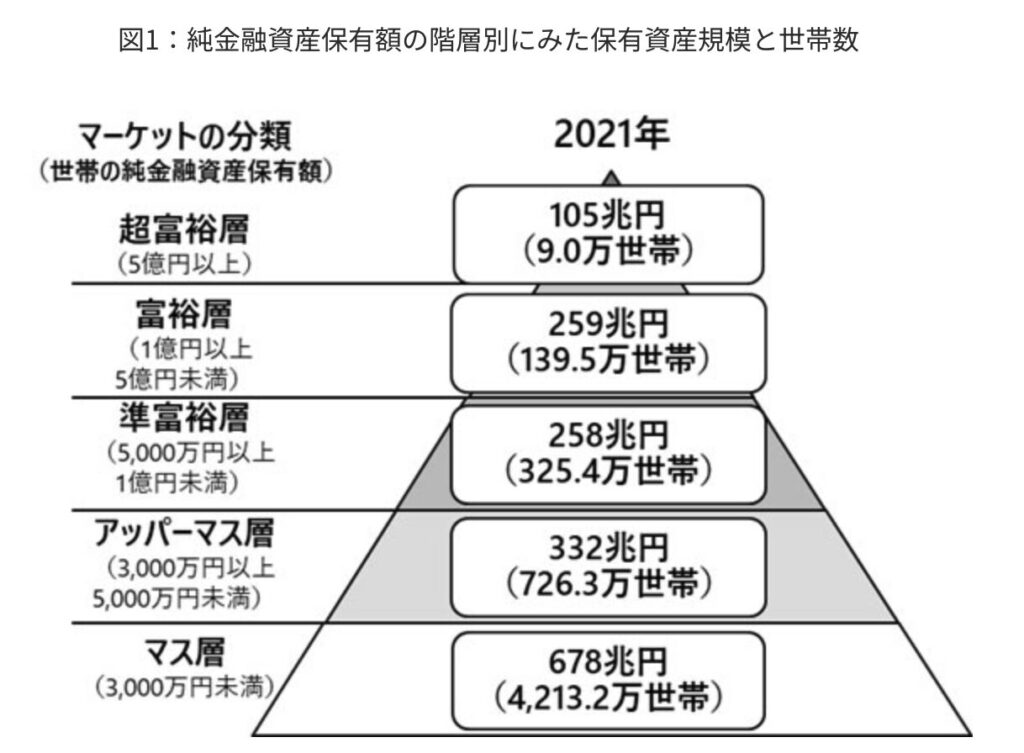

資産3000万円。野村総研の定義に照らすと、マス層とアッパーマス層をわける基準となる金額ですね。

筆者も30歳手前で資産3000万円を達成したのですが、金融資産が3000万円を超えたあたりから資産の増加スピードが早くなりました。

最初に目指すべき基準であるということができるでしょう。

参照:野村総研

最近のFIREブームの高まりでテレビなどで「3000万円でFIREした」という方も散見するようになりました。

ここ数年の米国株バブルも後押ししたことが影響しているのでしょう。

FIREとは「Financial Independence, Retire Early」の頭文字を取ったもので、経済的自立と早期リタイアを意味する言葉です。

しかし、筆者としては3000万円程度の資産でセミリタイアやFIREするのは非常に危険な行為であると考えています。全然安心するには少ないです。

何よりもインフレが進んでおり、3000万円は3年前の3000万円とは明確に違う、感覚としては1500万円くらいだろうとも思われからです。

本日は3000万円でセミリタイアするのが危険である理由を紐解いた上で、必要な施策についてお伝えしていきたいと思います。

Contents

貯金3000万円あれば何年暮らせる?リタイアには少ない?(独身、勤労二人以上世帯、高齢夫婦)

まずは3000万円あれば、何年暮らせるのかという点をお伝えしていきたいと思います。

勤労子持ち世帯に必要な年間支出は都市部では760万円

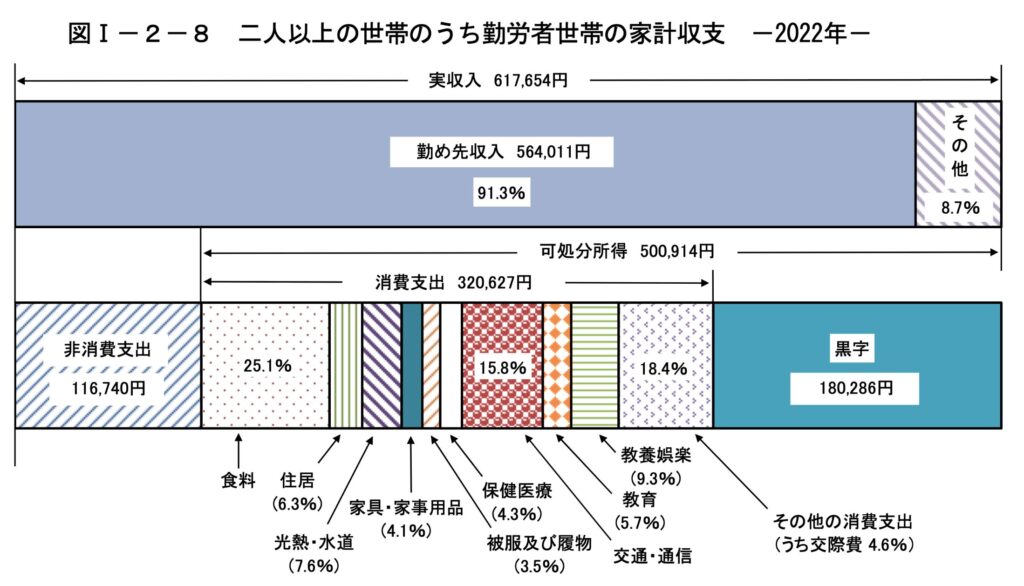

まずは私と同じ勤労世帯で考えていきましょう。以下は総務省の統計です。

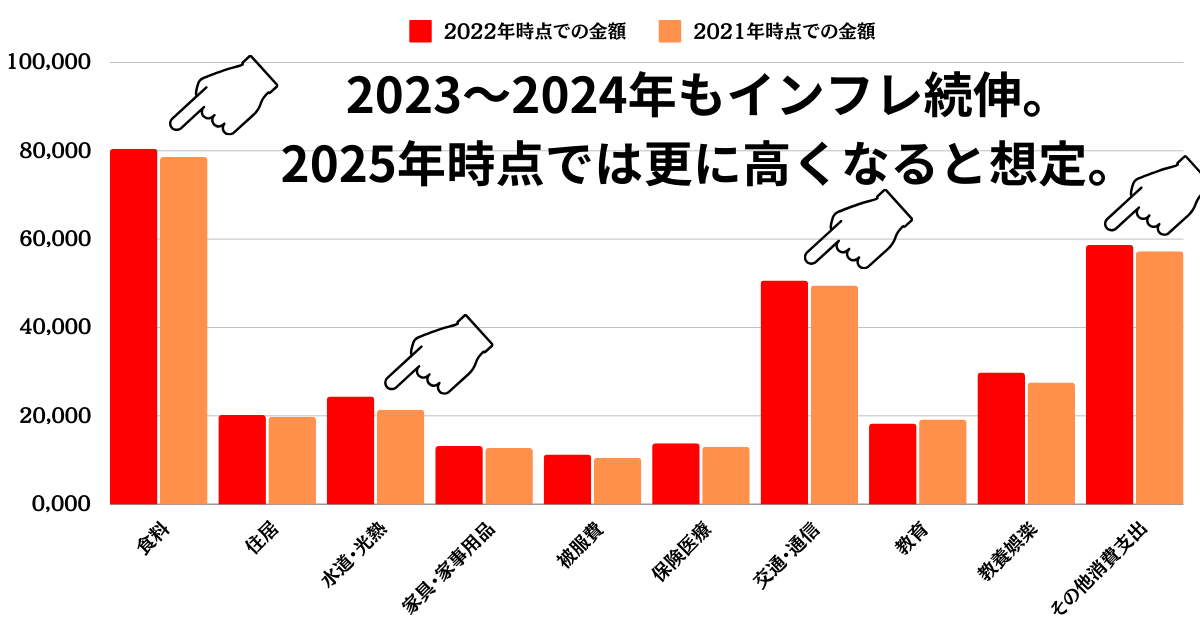

消費支出は309,469円となっていますが、項目毎に分解すると現実的ではない数値が含まれています。

| 項目 | 2022年時点での金額 | 2021年時点での金額 |

| 食料 | 80,477 | 78,605 |

| 住居 | 20,200 | 19,806 |

| 水道・光熱 | 24,368 | 21,353 |

| 家具・家事用品 | 13,146 | 12,688 |

| 被服費 | 11,222 | 10,522 |

| 保険医療 | 13,787 | 12,998 |

| 交通・通信 | 50,659 | 49,515 |

| 教育 | 18,276 | 19,187 |

| 教養娯楽 | 29,818 | 27,543 |

| その他消費支出 | 58,675 | 57,252 |

| 月額合計 | 320,627 | 309,469 |

| 年間合計 | 3,847,524 約385万円 |

3,713,628 約371万円 |

2021年時点よりも食費や光熱費などの金額がインフレであがっていますね。

2023、2024年にさらにインフレが進んでいるので2025年時点では更に高くなっていることが想定されます。

まず住宅費が19,806円というのは、地方で親から土地と家をもらっている前提でしょうか?

都市部、特に東京では家族で住むためには最低でも150,000円は必要です。これは最低水準です。

更に食べ盛りの子供を二人抱えていたら食費も100,000円は見ておいた方が良いでしょう。

また、教育費についても中学受験の塾でさえ一人当たり月額100,000円します。最低でも120,000円は見積もっておいた方がよいでしょう。

最後に仮に働かずに収入を得てないとしても国民年金と社会保険料で26,000円が必要となります。

結果的に月額合計支出は630,619円となります。年額で7,567,428円となります。

| 項目 | 金額 |

| 食料 | 100,000 |

| 住居 | 150,000 |

| 水道・光熱 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育 | 120,000 |

| 教養娯楽 | 27,543 |

| その他消費支出 | 100,000 |

| 税金等 | 26,000 |

| 月額合計 | 630,619 |

| 年間合計 | 7,567,428 約757万円 |

関連記事

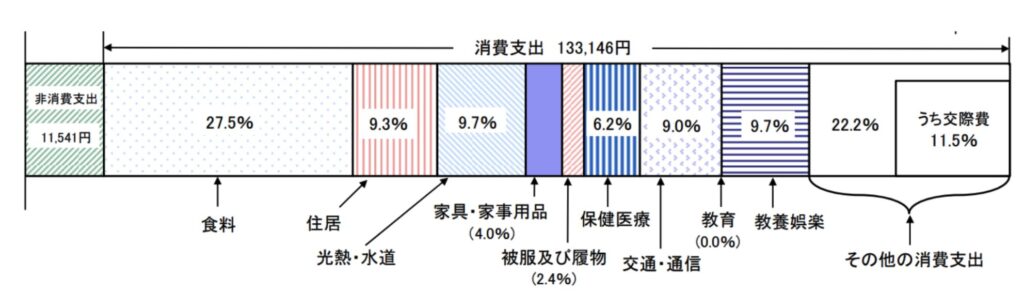

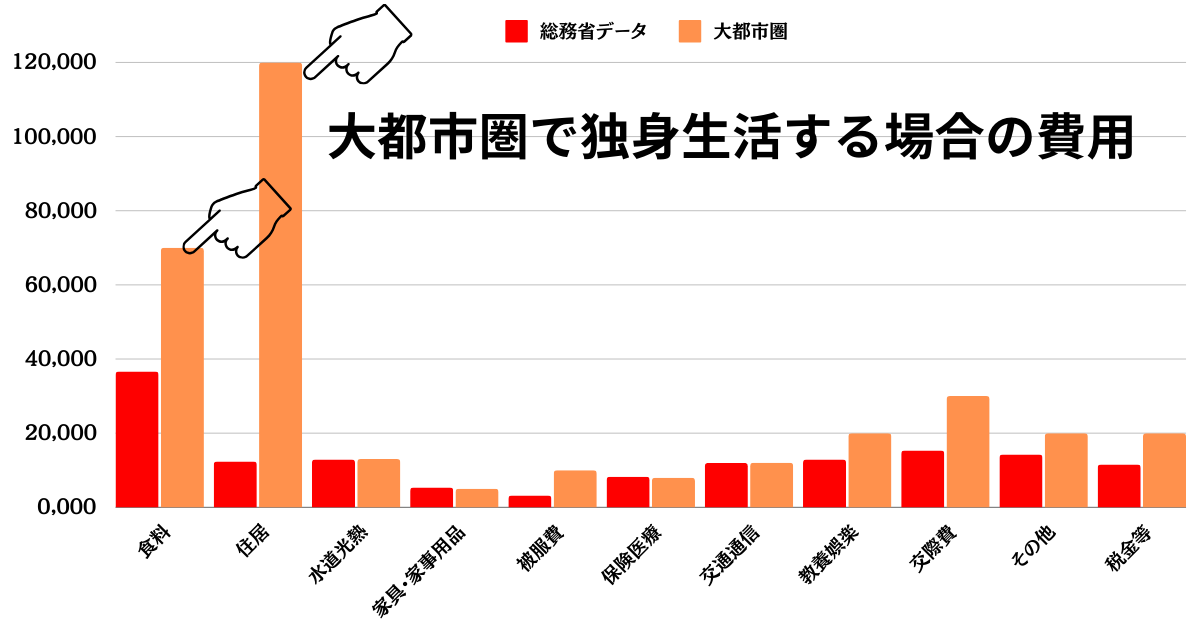

独身世帯に必要な年間支出は390万円

では次に独身世帯について考えてみましょう。以下は独身の家計収支です。

同様に大都市圏で独身生活する場合の費用に洗い替えたものが以下となります。食費、住居費が抜きん出ていますね。

| 総務省データ |

大都市圏 | |

| 食料 | 36,615 | 70,000 |

| 住居 | 12,383 | 120,000 |

| 水道光熱 | 12,915 | 13,000 |

| 家具・家事用品 | 5,326 | 5,000 |

| 被服費 | 3,196 | 10,000 |

| 保険医療 | 8,255 | 8,000 |

| 交通通信 | 11,983 | 12,000 |

| 教養娯楽 | 12,915 | 20,000 |

| 交際費 | 15,312 | 30,000 |

| その他 | 14,247 | 20,000 |

| 税金等 | 11,541 | 20,000 |

| 合計(月額) | 144,687 | 328,000 |

| 合計(年額) | 1,736,244 173万円 |

3,936,000 394万円 |

私も東京で独身の頃、400万円近く使っていたので違和感の無い数字ですね。

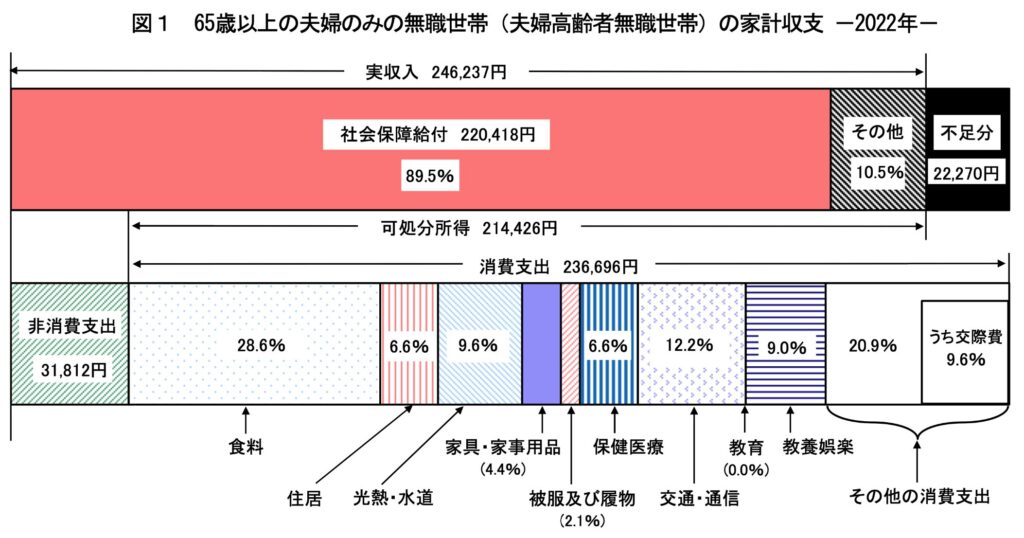

65歳以上の夫婦のみの高齢世帯に年金を加味した不足分は110万円

老後世帯の消費支出については以下となります。

| 項目 | 2022年時点 | 2021年時点 |

| 食料 | 67,695 | 65,760 |

| 住居 | 15,622 | 16,608 |

| 水道・光熱 | 22,723 | 19,526 |

| 家具・家事用品 | 10,415 | 10,324 |

| 被服費 | 4,971 | 4,938 |

| 保険医療 | 15,622 | 16,159 |

| 交通・通信 | 28,877 | 25,137 |

| 教養 | 21,303 | 19,301 |

| その他消費支出 | 49,469 | 46,458 |

| 税金等 | 31,813 | 30,664 |

| 月額合計 | 268,509 | 250,212 |

| 年間合計 | 3,222,108 | 3,002,539 |

既に家のローンは払い終えているでしょうから住宅費には違和感ありません。食費も老後の二人と考えると違和感はありません。

豊かな老後を送るためには食費や若干教養やその他の消費支出をあげるといったところでしょうか。

| 項目 | 金額 |

| 食料 | 100,000 |

| 住居 | 15,000 |

| 水道・光熱 | 20,000 |

| 家具・家事用品 | 10,000 |

| 被服費 | 15,000 |

| 保険医療 | 16,000 |

| 交通・通信 | 25,000 |

| 教養 | 50,000 |

| その他消費支出 | 60,000 |

| 税金等 | 30,000 |

| 月額合計 | 341,000 |

| 年間合計 | 4,092,000 約410万円 |

月間236,576円の年金収入を年額に直すと284万円となります。

つまり不足分は410万円から284万円を差し引いて126万円となります。

コラム:得られる年金収入の目安はいくら?

上記では得られる収入を総務省のデータに合わせて月間236,576円としましたが、結局自分がいくらもらえるのか気になっている方が多いのではないでしょうか?

自営業の方などは国民年金なので月額66,250円となります。夫婦なら13万2500円という数値になります。年間にすると159万円になります。

会社員として働いていた方は厚生年金となります。厚生年金は加入期間と勤続期間の平均年収によって金額が異なります。

この勤続期間の平均年収とは、新卒で入社してから退職するまでの平均年収です。もっとも高かった時ではありません。

退職まで働いて、勤続期間の平均年収が400万円の一般的なサラリーマンが得られる年金は年間154万円となります。

専業主婦過程の場合は、ここに妻の年金79万5000円が加算されて233万円5000円が年間の受給額となります。

当然、勤続期間の平均年収が高くなれば得られる年金受給額は大きくなります。

ただ、勤続期間の平均年収には上限があります。その上限は月額63万5000円で年額にすると762万円となります。

この上限の年収以上の方が得られる年間の受給額は227万円となります。専業主婦の妻の年金受給額を合わせると306万円となります。

結局3000万円超えたら何年暮らせる?(勤労子持ち世帯、独身世帯、老後世帯)

では今までのケースを踏まえて結局3000万円あれば何年暮らせるのか場合分けしましょう。

| 年間必要支出 | 取り崩しで何年くらせる? | |

| 都会子持ち世帯 | 757万円 | 約4年 |

| 都会独身 | 394万円 | 約8年 |

| 老後世帯 | 167万円 | 約18年 |

3000万円ではいずれのケースも足りませんね。

3000万円でセミリタイア(配当金生活など)はまだ少ない?失敗しないために目指すべき目標はいくら?

では結局3000万円でセミリタイアするのは可能なのでしょうか?まず、勤労世帯の場合に仕事を辞めると760万円の必要経費を賄う必要があります。

ただ、リタイアするのであれば地方に移住するなどして年間必要経費は600万円に抑える覚悟が必要です。

600万円の生活経費を資本所得で賄うためには最低でも2億円が必要だと考えます。

理由は25年以上増配している配当貴族銘柄で600万円の必要経費を賄うためには最低でも2億円必要だからです。

2億円あれば3%から4%のリターンが狙える配当貴族銘柄に投資をすることで持続可能なセミリタイアを行うことができます。

配当貴族銘柄は毎年配当金が増額となるので、毎年配当収入が高くなることが見込めます。(ただし、ドル建てなので円建だと現象することは多々あります)

同じ理論で老後の生活を賄うためであれば1億円あれば十分配当貴族銘柄に投資をすることで豊かな老後を暮らすことができます。

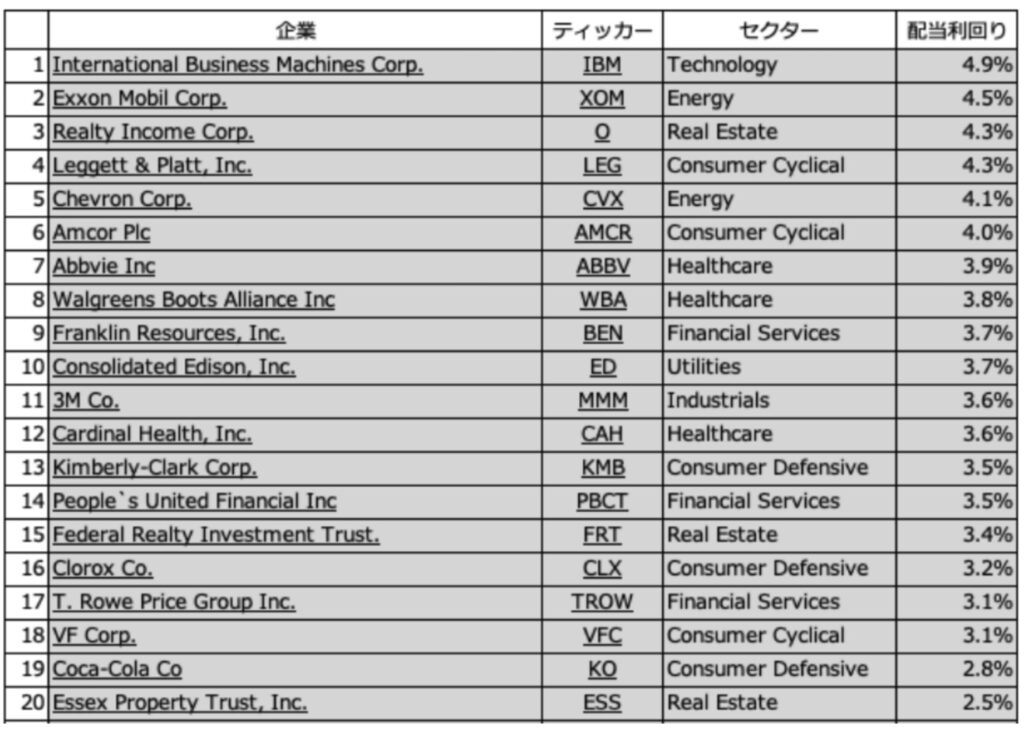

金融ブログ解説:配当貴族銘柄とは?

日本には25年以上増配している銘柄は花王しかありません。しかし、米国には数多くの配当貴族銘柄があります。

以下は配当貴族銘柄の配当利回りの上位銘柄です。

これらの銘柄を組み合わせることで3%-4%の配当利回りを獲得することは可能となります。

日本にも高配当銘柄は多く存在しています。

しかし、配当金が突然なくなる可能性もありますし、株価が大きく下落して資産額が大幅に毀損する可能性もあります。

配当貴族であれば増配していくことが至上命題になっています。

何十年も増配してきた歴史を自分がCEOの時代に途切れさせるわけにはいかないですからね。仮に株価が下落しても配当金自体は増えていきます。

FIREする上でこれほど心強いものはありませんね。

しかし、未来永劫続く投資などは存在しません。配当貴族で配当を受けつつも、世界情勢を鑑み、投資判断を変更していく柔軟さも求められます。

投資にフリーランチは存在しないのです。

追加投資をしながら狙うべき利回りは10%(パーセント)

では、3000万円を最低でも1億円、できれば2億円に増やしていくためにどうすべきでしょうか?

まず、大前提として年間夫婦で300万円以上の追加投資を行っていく必要があります。共働きは早期リタイアの大前提ですね。

もちろん、外資系金融機関のように毎年コンスタントに数千万円稼ぐ人たちならば話は別ですが...日系企業勤務であれば一時的に駐在があってもコンスタントには無理です。

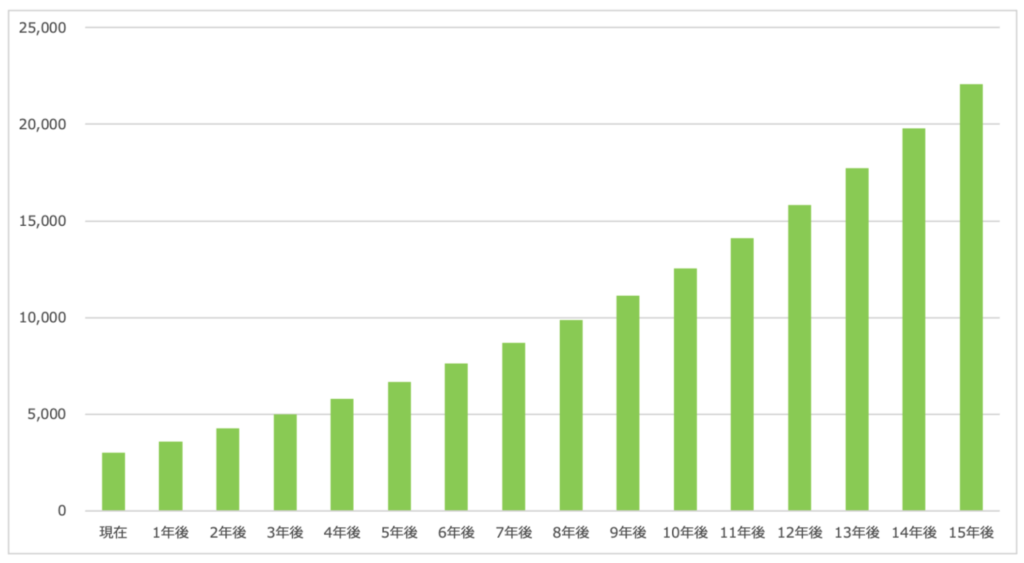

毎年狙うべき利回りは10%です。資産3000万円に300万円を毎年追加しながら10%で運用していった場合の資産推移は以下の通りとなります。

わずか15年で2億円を達成することができます。

| 資産推移 | |

| 現在 | 3000 |

| 1年後 | 3600 |

| 2年後 | 4260 |

| 3年後 | 4986 |

| 4年後 | 5785 |

| 5年後 | 6663 |

| 6年後 | 7629 |

| 7年後 | 8692 |

| 8年後 | 9862 |

| 9年後 | 11148 |

| 10年後 | 12562 |

| 11年後 | 14119 |

| 12年後 | 15831 |

| 13年後 | 17714 |

| 14年後 | 19785 |

| 15年後 | 22063 |

実際、筆者も3000万円の資産を達成してから5年で8000万円となったので現実的な試算となっています。

その間に派手なリターンはなく、本当に損失を出さずコツコツとプラスリターンを積み上げただけです。

関連:個別株への投資は難しい?メンタルがやられる?「株で全てを失った…」という悲惨な結果でもうダメと後悔する前に読んでほしい。

投資初心者が自分で運用するのは危険!

投資で資産を増やそうと考えた時に、まずは証券口座やFX口座を開設して自分で運用しようと考える方が多いと思います。

実際、筆者も大学卒業後に会社から初めてもたっらボーナスを使って投資を実行し、見事に溶かしてしまいました。

まだ、少額だったので人生全体には影響は微小でしたが、仮に3000万円運用していたら大変なことになっていました。

FXと個別株投資がなぜ初心者が勝ちにくいのかを実体験を踏まえてお伝えしていきます。

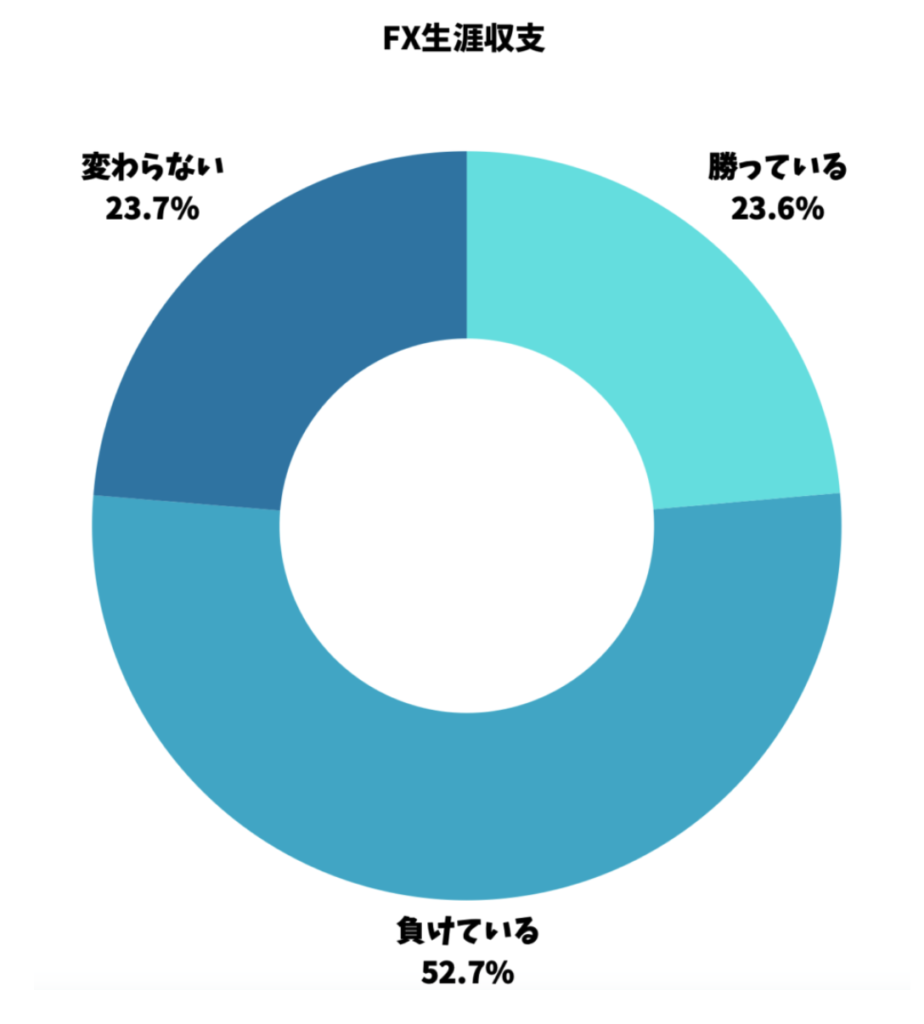

FXは機関投資家や金融機関に有利なゼロサムゲーム

まず、多くの方が手をつけるFXの危険性について、事業会社で為替トレーダーを行なっていた筆者の観点からお伝えします。

為替取引というのは、上がるか下がるかを予想するゼロサムゲームです。ドル円であればドルが円に対して上昇すると思えばドル円をロング(=購入)し、ドルが円に対して下落すると思えばドル円をショート(=売り)します。

売買は買いたい人と売りたい人の量が一致することで成立します。得をしているポジションと同量の損をしているポジションが存在しているのです。

つまり、全体としてみればゼロサムゲームなのです。わかりやすくイメージするならポーカーをやっているようなものです。

FXは投資といえるものではなく、投機といえる代物なのです。

では個人投資家の勝率も50%かというと現実は残酷なものとなっています。

以下は個人投資家のFXの生涯収支ですが全体の半数以上が負けています。勝っている人の2倍以上の人が負けているのです。

為替市場には注文の情報が集まってくる銀行のトレーダーや、相場を動かせる機関投資家などが有利な環境が整っています。

個人投資家は飛車角落ちの状態で将棋をさしているようなものなのです。

人によっては金利が高い通貨を保有していたらゼロサムゲームではないと考えている方もいらっしゃいますが、これも間違いです。

金利が高い通貨の国はインフレが発生しており通貨の価値が減価される確率が高くなっているのです。

つまり、得られる金利まで含めてゼロサムゲームとして設定されているのです。

個別株投資はリスク管理が必要不可欠

また、個別株投資は熟練が必要となってきます。個人で個別株投資をして、いきなり勝てたという方は殆ど皆無なのではないでしょうか?

色んな本を読んで実践してみても、勝てるようになるには時間がかかります。特に初心者が克服するのが難しいのがリスク管理です。

一番、陥りやすいのが「塩漬け」です。購入した株が購入後に下落すると含み損が膨らんでいきます。

含み損が膨らむと耐えられなくなり、いつか復活することを待って塩漬けにして損失が膨らんでいくという現象です。

一方、利益がでるとすぐ利確をしてしまいます。これが人間の性です。専門用語では「プロスペクト理論」として知られています。

プロスペクト理論により、従来の投資効用理論では説明のつかない投資家の判断行動が現実に即した形で解明された。例えば、投資家は収益よりも損失の方に敏感に反応し、収益が出ている場合は損失回避的な利益確定に走りやすい。一方、損失が出ている場合はそれを取り戻そうとしてより大きなリスクを取るような投資判断を行いやすいとされる。

参照:野村證券

リスクを管理するのは人間の本来備わっている性を乗り越えなければならず相当難しいことなのです。また、当然、どのような銘柄が利益をだせるのかを見極める目を養うにも相当な時間を有します。

いきなり3000万円という大金を使って自分で投資をするのは賢明な選択とはいえません。まずは、少額から試してみるのがよいでしょう。

相場環境に依拠しない投資先に預けて安全に増やしていこう!米国インデックス投資は有効か?

先ほどお伝えした配当貴族はあくまで配当という資本所得を得るのに適した投資先です。

資産を形成するという段階においては、期待できるリターンが低く最適とはいえません。

投資先として最近、最も話題にあがるのが米国のインデックス投資です。

リーマンショック以降、2010年代を通じて米国の株式市場が強かったことで2020年から2021年に多くの方が米国株のインデックスに投資をし始めました。

しかし、皆が群がるものというのは皮肉なことに暴落するという特徴が投資の世界では当たり前のこととなっています。

いわゆるブームやバブルの崩壊という現象ですね。

米国では何も株が詳しくない靴磨きのおじさんが株を買いだしたら株式市場からは逃げろという格言があります。

現代の靴磨きおじさんは海を超えた日本人なのかもしれません。ちょうど、筆者も地元の大工の友人が米国株を買い始めたと宣言した後に下落に入りました。

実際にドットコムバブル、リーマンショック前もインデックスは大ブームでした。そして暴落に見舞われました。

21世紀のS&P500指数

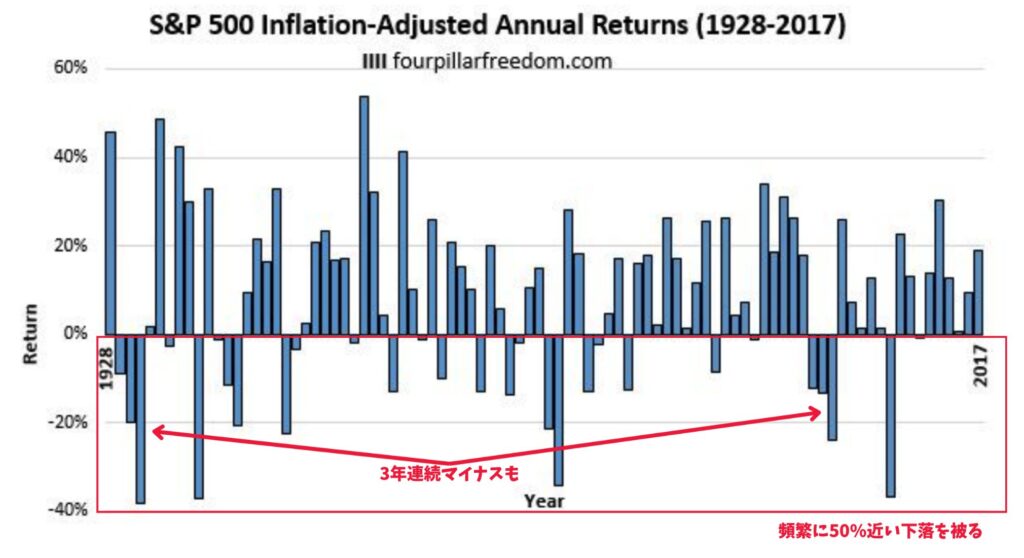

そもそも、インデックスファンドはボラティリティがとても激しく、幾度も発生する大暴落を超えていく必要があります。

実は忍耐力が必要で、インデックスファンドへの投資は堅実で安全と言われますが、暴落後に米国株が回復して上昇しない可能性も十分にあり得るのです。

以下は直近の米国のS&P500指数の値動きです。現在、下落に転じていますね。

この下落はインフレが長期化するにしたがって長期的なトレンドになる可能性があります。

場合によってはITバブル崩壊の時のように数年間芳しくない結果となることを覚悟した方がよいでしょう。

なぜならば、2024年現在、インフレが発生したことで米国の中央銀行であるFRBが急速な金融引き締めを行なった上で継続しているからです。

「Don't fight the FED」

つまり中央銀行に逆らうなという格言があります。金融緩和では株式市場は上昇しますが、金融引き締めでは逆に株式市場は下落していきます。

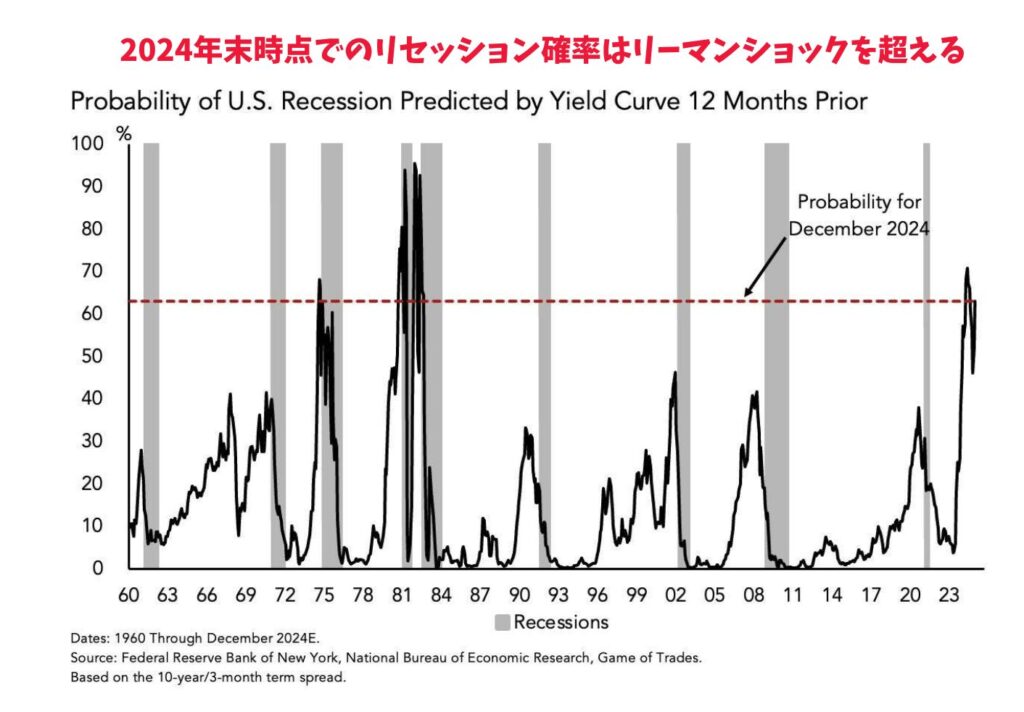

更に、今後、インフレと金利の上昇で米国経済がリセッションに陥る可能性はかなり高くなっています。

リセッションに陥れば企業の利益も下落していきますので、下値余地はまだまだあると考えるのが自然です。

株式市場はご存知のように頻繁に40%程度の下落を経験します。以下はS&P500指数の1929年からの推移です。

運用する資産が大きくなればなるほど、下落した時にメンタルがやられて損切りしてしまいます。想像してみてください。

せっかく1億円まで蓄えたのに、そのあと6000万円になったら耐えられますか?

私なら泡吹いて卒倒してしまいます。

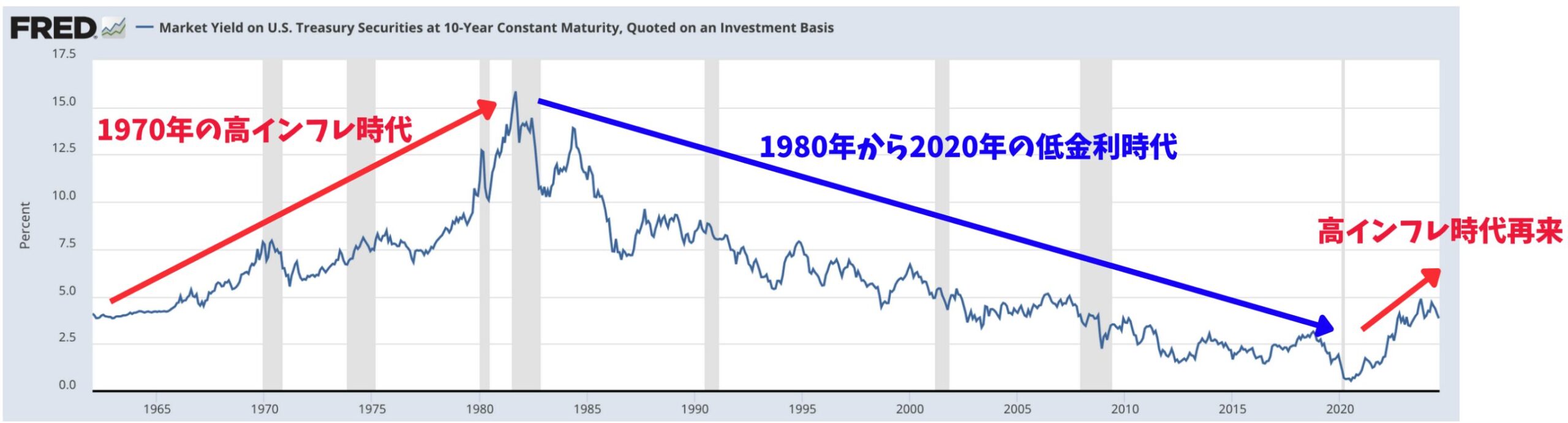

ついでに、長期目線でも30年続いた低金利時代は終焉したと元FRB財務長官のサマーズ氏や、ゴールドマンサックスも指摘しています。

過去の米国株はこの超低金利政策で上昇してきました。加えてドットコムブームが1995年より続きました。

以下は米政策金利の過去推移です。低金利を徹底的に実行し、これで株が上がらないわけがないですよね。

しかし、ここから一転高金利政策になるのであれば、向こう十年米国株の上昇が見込めなくなってくるのです。

米国の10年債金利の推移

(ブルームバーグ): サマーズ元米財務長官は、デフレ圧力に後押しされた低金利時代が再びやって来るとの想定は間違いである可能性が高いと警告した。この想定は債券市場に根付いている。 サマーズ氏はブルームバーグテレビジョンの番組で、2023年の市場について「混乱」を予想。「金利の動きがこれまでとは違う、別の金融の時代に向かっていると認識されるようになれば、V字の年として記憶されるだろう」と語った。 おびただしい数の債券市場の指標や米金融当局の長期見通しは、最近急騰するまでインフレを押し下げていた要因が復活するとの期待が広範に存在することを示唆していると、サマーズ氏は指摘。

Summers Sees ‘Tumult’ in 2023 With Reckoning for Bond Market

ゴールドマン・サックス・グループのエコノミストは予想を上回るインフレ高進と巨額な政府支出によって、超低金利時代が終わりに近づきつつある可能性を指摘した。

2008年のリーマン・ブラザーズ破綻後の世界は持続的な物価上昇圧力の弱さと超低金利政策で特徴付けられるが、ヤン・ハッチウス氏とその同僚は、米連邦準備制度と欧州中央銀行(ECB)の新たなフレームワーク採用の決定や気候変動と闘うための投資、世帯の貯蓄増加でそれが変わる公算が大きいと分析する。

実際に現在は米国の政策金利は5%を突破しました。高金利時代が実際に到来しており、高金利は株式には逆風です。

AIブームもバブルとなっている今、米国株インデックスにこれから投資するという判断は非常にリスクが高いと思われます。

低金利とドットコムという成長ドライバーを失った米国に未来はあるのでしょうか?

レイダリオ氏も米国の時代は後半に来ているとも発言しています。相対的に衰退していく国へのインデックスへ一括投資する勇気は筆者にはありません。

自分の腕でトレードしていくのであれば話は別ですが指数への投資は国の成長が大前提です。

ヘッジファンド運用会社ブリッジウォーター・アソシエーツ創業者で富豪のレイ・ダリオ氏は、出版を予定する書著「Changing World order (仮訳:変わりゆく世界秩序)」の内容紹介ブログの最新部分で、「米国が今はそれほど強力な帝国ではなく、相対的に衰退しつつある一方、中国が急速に台頭しており、他国を寄せ付けていない」との認識を示した。

インデックスが絶望的に感じても、ある程度の資産がある方に向けては特別な選択肢も用意されています。

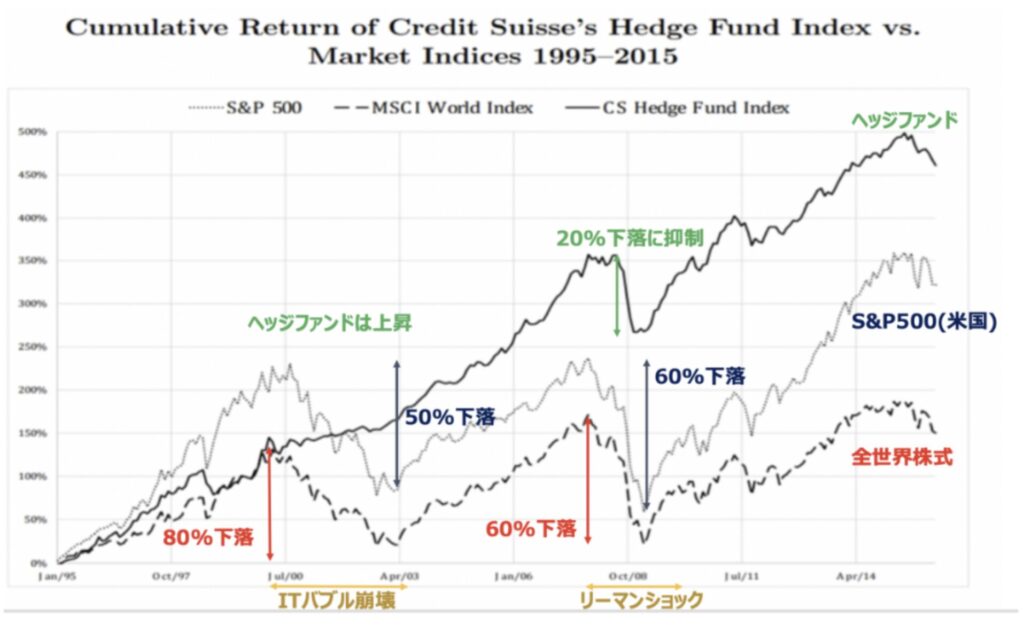

それがヘッジファンドです。ヘッジファンドは下落相場でも利益を狙う絶対収益型のファンドです。

実際、以下の通り下落局面を無傷で乗り切ったり、時にはプラスで乗り切り右肩あがりのリターンを描いています。

相場の動向に左右されないリターンが魅力なのです。

この安全性から海外では資産を失うわけにはいかない保険会社や年金基金がこぞってヘッジファンドに資産を預けています。

最も規模が大きく20兆円近い資産を運用しているブリッジウォーターアソシエイツは以下の通り右肩あがりの運用実績で人気を集めています。

ブリッジウォーターは機関投資家にのみ門戸を開いており、個人投資家は投資することはできません。最低出資金額は1000億円ですからね。

ただ、上記のブリッジウォーターのようなリターンを挙げている個人投資家にも門戸を開いているファンドは存在しています。

ヘッジファンドに投資をすると言っても、優良なヘッジファンドへ投資できなければ意味がありません。見分け方は至極シンプルで、過去の実績です。

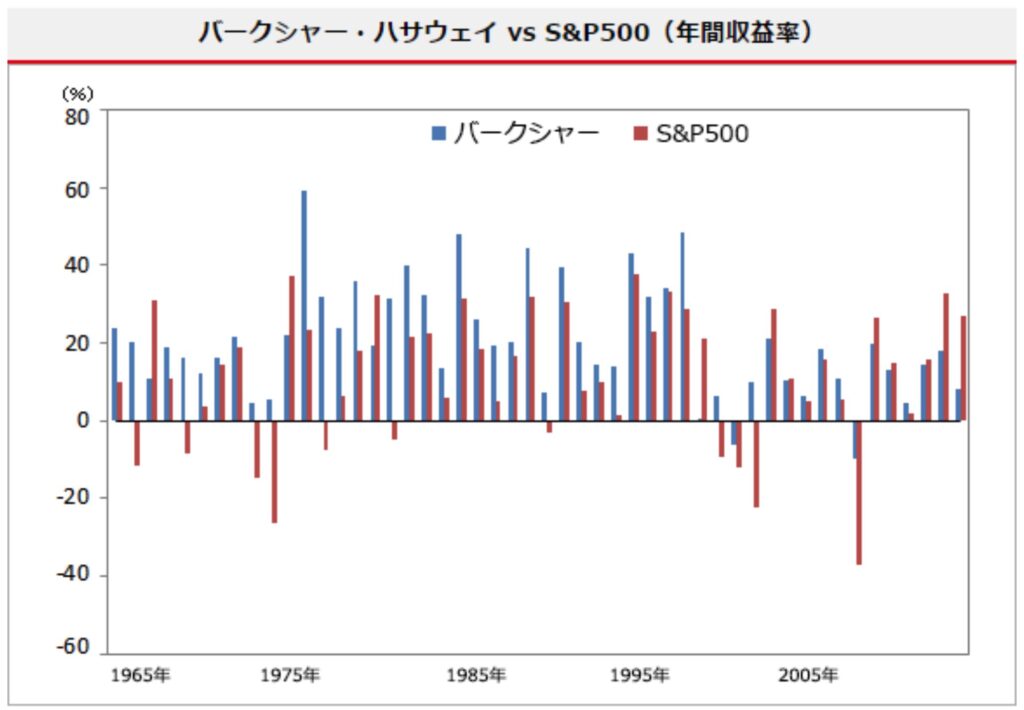

例えば、世界一の投資家であり、世界トップ5の億万長者になったウォーレンバフェット氏の平均リターンは20%程度、そして最大の特徴は50年間でマイナスだった年が2回しか存在しないことです。バークシャーハサウェイの運用開始から35年はマイナスの年はありませんでした。

ヘッジファンド選びの際にも、過去にマイナスの年が著しく少ない、堅実なリターンを積み重ねていることを確認すれば良いのです。

まとめ

今回のポイントをまとめると以下となります。

- 資産3000万円でセミリタイアするのは無謀

- 勤労世帯であれば2億円を構築して配当貴族銘柄で不労所得を得てリタイアするのが理想

- 追加投資をしながら安定したリターンの見込めるファンドに投資をするのが最適解