「40歳で貯金2000万円。」必死に勉強して良い大学に入って一流企業で必死に働いて40才近くになって蓄えられる企業の目安が2000万円ではないでしょうか。

2000万円を構築するためには並々ならぬ努力があったことと思います。

しかし、同時にこのまま貯金だけしていても大きな資産を構築することは出来ないことを悟ったのではないでしょうか?

富裕層の目安となる「1億円の遠さ」に絶望感を抱くことになるのも丁度この水準です。

2000万円というと資産運用を行うタネ銭という観点からも十分威力のある金額となってきます。

2000万円から5000万円の道程は0から2000万円を構築する道程に比べると難易度は低くなります。5000万円を構築できれば1億円という目標の金額も見えてきます。

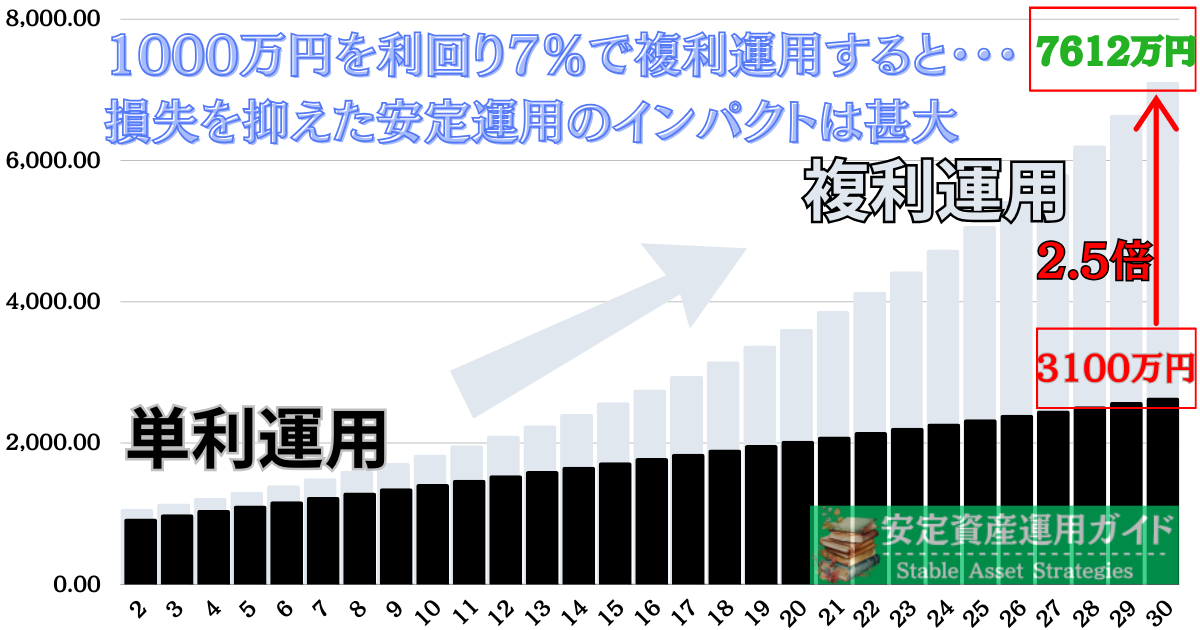

資産を増加させるには、複利効果を理解する必要があります。以下のような複利のインパクトを知ることが、富裕層への道なのです。

本日は以下のポイントについてお伝えしていきたいと思います。

本日のポイント

- 2000万円あれば日本の中での立ち位置は?

- 1億円あればセミリタイアは可能なのか?

- 2000万円を1億円に増やす具体的な戦略とは?

- 1億円を目指した現実的な運用プランとは?

Contents

30代〜40代で貯金2000万円以上の割合とは?到達年齢は?本当の貯金額はどれくらい?

まずは自身の立ち位置を知りたい方もいらっしゃるかと思います。

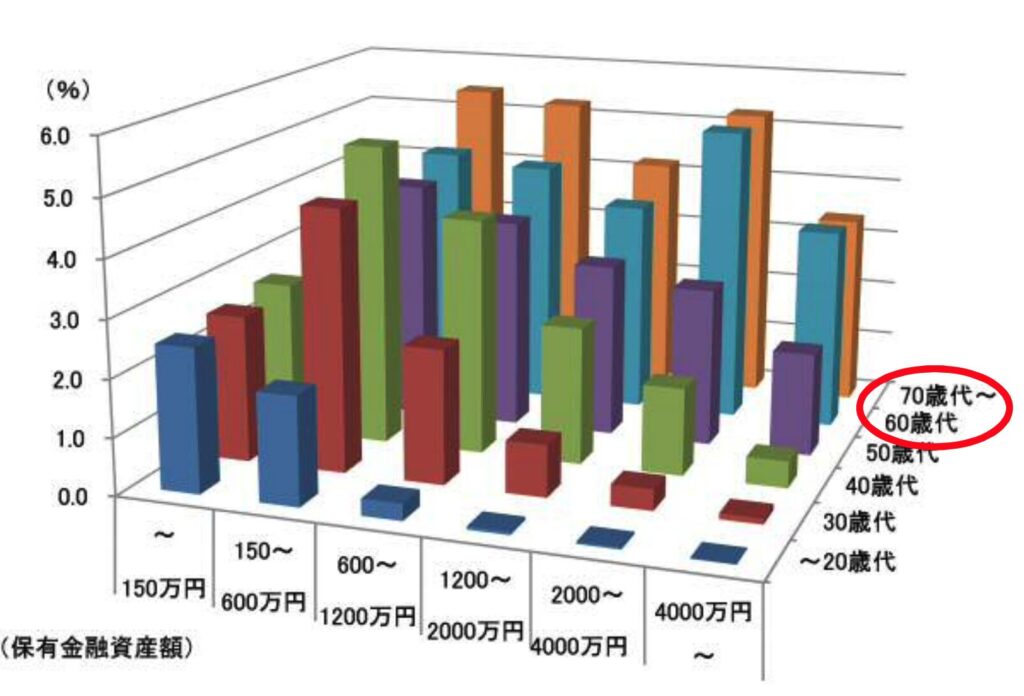

以下は金融庁がまとめている世帯毎の金融資産ですが2000万円以上を保有している30代の方は殆どおりません。40代でも全体の10%-15%程度と少数派ですね。

上記でみると殆どの資産は60代以降に集中していることがわかります。若手世代は資産形成ができずに苦しんでいる様子がデータとしても明確に表されていますね。

基本的に資産2000万円に到達する年齢は退職金を手にする60代ということで、現実は厳しいですね。

30代から40代で2000万円以上の資産を形成できている方は、日本の中でもかなり上位であるということができるでしょう。

以下が30代と40代の家計金融資産の分布です。

| 30歳代 | 40歳代 | |

| 〜150万円 | 24% | 16% |

| 150〜600万円 | 42% | 32% |

| 600〜1200万円 | 22% | 25% |

| 1200〜2000万円 | 8% | 15% |

| 2000〜4000万円 | 3% | 9% |

| 4000万円〜 | 1% | 3% |

| 2000万円以上の比率 | 4% | 12% |

30代で2000万円以上の世帯の比率は4%、40代でも12%という結果になりました。

40代でも上位1割ということで優秀といえる水準ですね。

2000万円という資産額に到達できた方は主に退職金を獲得した60代以降の方と考えるのが妥当ですね。

金融資産2000万円超えたら金持ちといえる?セミリタイアにはまだまだ少ない?

2000万円からいきなり2億円を目指そうといってもイメージしづらく現実味を感じられない方が多くなると思います。

「引き寄せの法則」という若干スピリチュアルな考えでもありますが、夢を実現することを日々イメージすることで目標に到達することが可能となります。

2000万円を保有されている方の目標としては1億円が現実的なものとなります。

実際、筆者も2000万円を超えたあたりから1億円を意識し始めました。

セミリタイアやFIREとは?

まず結論から申し上げると1億円で完全なリタイアをするのは難しいです。(2000万円の貯金額だと当然少なすぎます)

1億円で視野に入ってくるのはセミリタイアやFIREといったものです。両者はほぼ同義です。

FIREとは以下の頭文字をとったもので「経済的自立」と「早期リタイア」を意味する言葉です。

FIが経済的自立を示し、REが早期リタイアを示します。

FIREの頭文字

F:Financial

I:Independence

R:Retirement

E:Early

FIREやセミリタイアは仕事を辞めた後に資産運用を前提としています。

形成した資産を取り崩すだけでなく、そこから生まれる資本所得で自由な人生を生きていくという生活スタイルです。

欧米で人気を博して、昨今の資産運用ブームもあり日本でも2020年からFIREを目指す方が急激に増えました。

セミリタイアした人たちの仕事を辞めた時の金融資産とは?

そもそも資産形成を行う方の目的の多くは仕事をやめてセミリタイアやFIREしたいというものではないでしょうか?

では、実際にリタイアした方は、どの程度の資産で仕事を辞めているのでしょうか?

以下はマイナビがリタイアした方、1019人にとったアンケートですが42%の方が2000万円未満でリタイアしたことが明らかになっています。

| リタイア時の総資産はどれくらい? | |

| 2000万未満 | 42.2% |

| 2000万〜2999万 | 14.6% |

| 3000万〜3999万 | 11.3% |

| 4000万〜4999万 | 6.0% |

| 5000万〜9999万 | 13.1% |

| 1億円以上 | 12.9% |

参考:マイナビニュース

2000万円あればリタイアできると考えた方は踏みとどまることを切におすすめします。

生活地域や賃貸かどうかも影響しますが、殆どの方のケースで2000万円でリタイアしてしまったら数年後には労働市場に戻らざるを得なくなるからです。

そして、一度労働市場を離れてしまうと再就職する時の年収は小さくなります。

はやまって仕事を辞めるのだけは絶対にやめておきましょう。後悔あとに立たずとなります。

特に子供を養っている世帯に関しては、子供に制限をかけなければいけない結果となりえます。

慎重に見積もり安全圏に到達してから仕事を辞めるようにしましょう。

金融資産1億円でセミリタイアやFIREが可能なケースとは?

では実際にいくらあればセミリタイアが可能なのでしょうか?

1億円あればどのようなケースでもリタイアできるというわけではありません。

どのようなケースであればセミリタイアできるんかを具体的に開設していきたいと思います。

ケース①:独身で生活している

まず、独身のケースです。独身であれば1億円あればセミリタイアが可能となってきます。

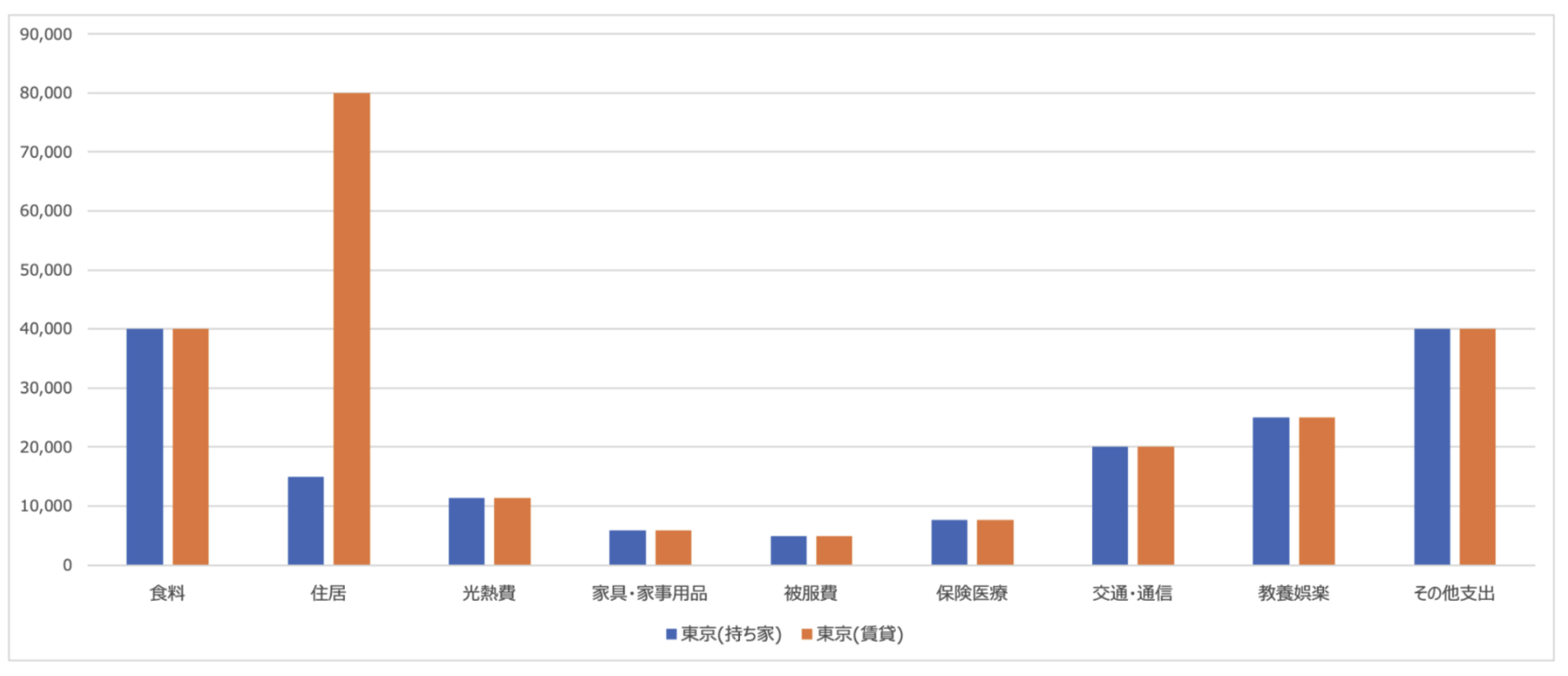

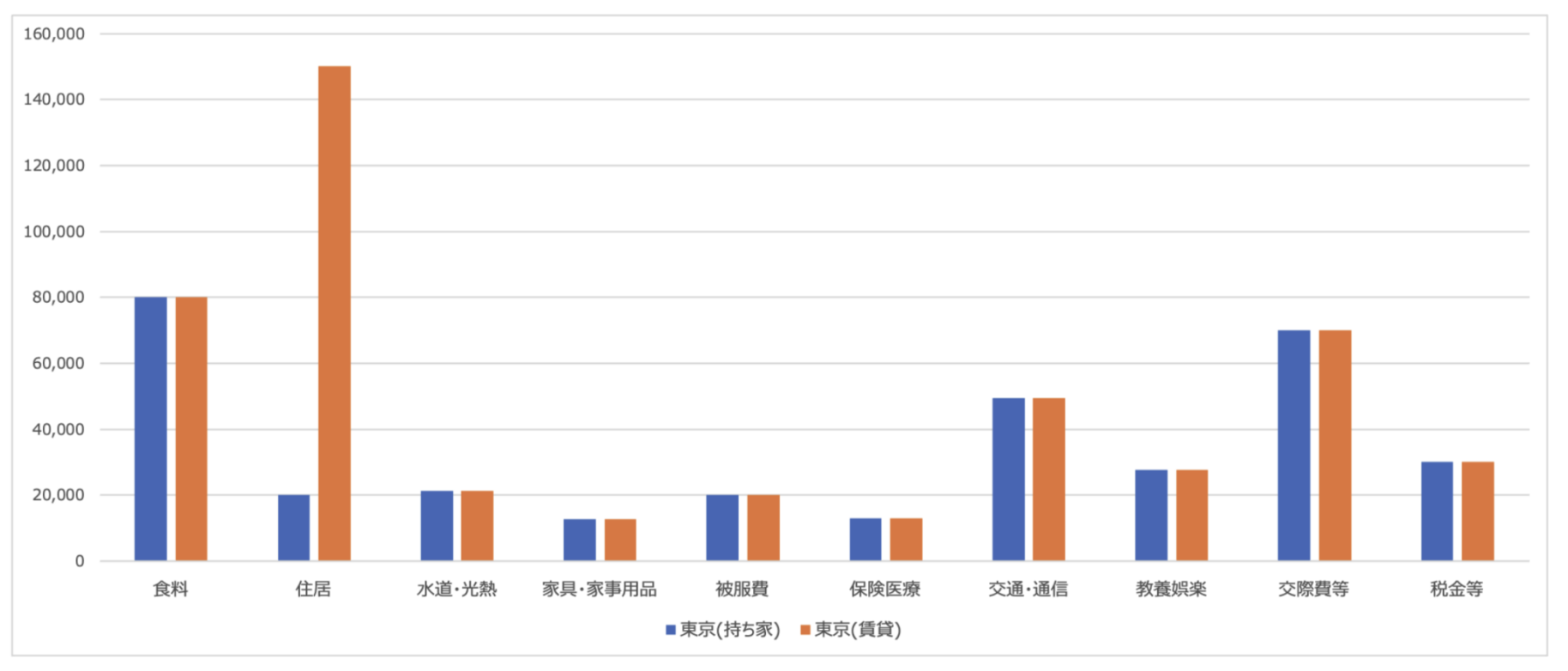

以下は総務省のデータを東京の独身生活に読み替えたものです。

| 東京(持ち家) | 東京(賃貸) | |

| 食料 | 40,000 | 40,000 |

| 住居 | 15,000 | 80,000 |

| 光熱費 | 11,383 | 11,383 |

| 家具・家事用品 | 5,830 | 5,830 |

| 被服費 | 4,843 | 4,843 |

| 保険医療 | 7,703 | 7,703 |

| 交通・通信 | 20,000 | 20,000 |

| 教養娯楽 | 25,000 | 25,000 |

| その他支出 | 40,000 | 40,000 |

| 合計(月額) | 179,767 | 234,767 |

| 合計(年額) | 2,157,204 | 2,817,204 |

関連:45歳〜50歳の独身で貯金4000万円超えたら何年暮らせる?セミリタイア(配当金生活)は可能?資産運用する場合のおすすめポートフォリオも紹介!

最も生活費がかさむ東京の賃貸のケースであっても、年間280万円あれば生活することができます。

1億円を4%-5%の高配当銘柄に分散投資することで400万円〜500万円の配当金を受け取ることができます。

20.315%の税金を差し引かれても320万円〜400万円が手元に残り、十分配当金だけで生活することが可能となります。

関連記事:【女性向け】お金を使わない生活のしかた

ケース②:子供が既に巣立っている

まず、子供を不要しているという段階では1億円ではセミリタイアは難しいです。

以下の記事でお伝えしていますが最低でも2億円が必要になってきます。

→ 金融資産2億円あったら資産運用のみで完全リタイアは可能?50歳〜60歳でFIREするための投資ポートフォリオのを紹介!

しかし、子育てが終わった後の世帯であれば東京であってもセミリタイアが可能となります。

子育てした後に東京で夫婦で必要な費用は以下となります。

| 項目 | 東京(持ち家) | 東京(賃貸) |

| 食料 | 80,000 | 80,000 |

| 住居 | 20,000 | 150,000 |

| 水道・光熱 | 21,353 | 21,353 |

| 家具・家事用品 | 12,688 | 12,688 |

| 被服費 | 20,000 | 20,000 |

| 保険医療 | 12,998 | 12,998 |

| 交通・通信 | 49,515 | 49,515 |

| 教養娯楽 | 27,543 | 27,543 |

| 交際費等 | 70,000 | 70,000 |

| 税金等 | 30,000 | 30,000 |

| 月額合計 | 344,097 | 474,097 |

| 年間合計 | 4,129,164 | 5,689,164 |

おそらく子供が大学を出た時の年齢は55歳になっているかと思います。

55歳から65歳は年金がでないので、先ほどお伝えした320万円〜400万円では賃貸の場合は不足がでます。

しかし、早期退職する時には基本的には退職金をもらうことができます。早期退職金は大企業であれば2000万円〜2500万円の水準となります。

割増の退職金と若干の取り崩しを行うことで55歳から65歳までの10年間を凌ぐことができます。

65歳からは配当金に加えて年金を加えることで十分生活費を賄うことが可能となります。

子供も育て終わって責任も真っ当しています。

もっと余裕を持って生活したければスローライフを求めて地方に移住するのも選択肢としていれると、より豊かなリタイア生活が送れますね。

関連

貯金2000万円を1億円に増やすための運用戦略とは?

今までの議論を纏めます。独身の場合は1億円を目指すことでリタイアが可能になります。

また子持ちで30代〜40代の方で2000万円の資産を保有する方は子供が巣立つ時に1億円を目指すことが現実的に目指す目標となります。

老後に夫婦で1億円の資産があれば豊かな老後リタイア生活のためには十分な数値といえるからです。

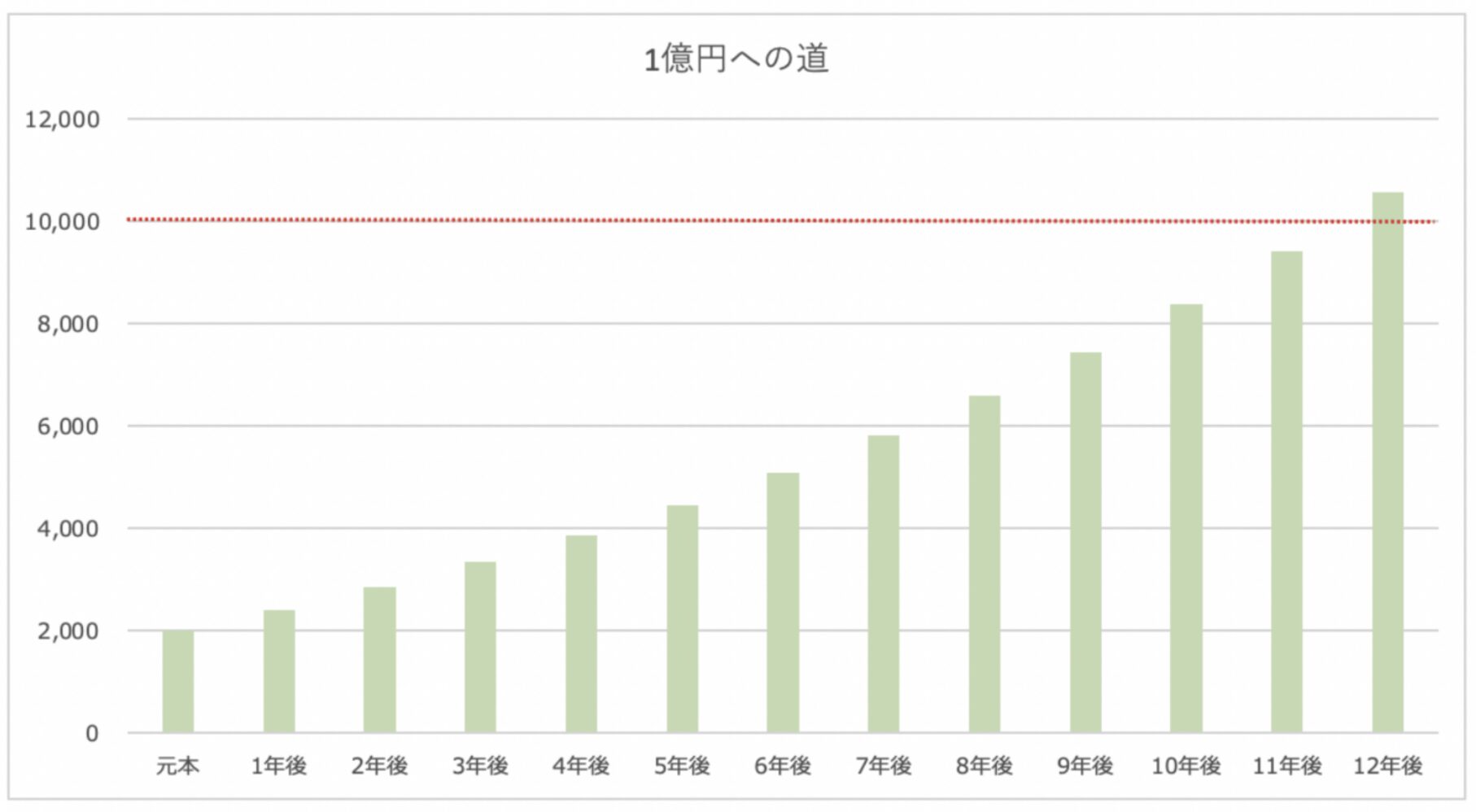

以下では2000万円を1億円に増やすための現実的な戦略をお伝えします。貯金2000万円を形成された方であれば200万円ずつ毎年追加で入金することが可能かと思います。

200万円ずつ追加投資しながら年率10%で運用すると12年後に1億円に到達します。

| 1億円への道 | |

| 元本 | 2,000 |

| 1年後 | 2,400 |

| 2年後 | 2,840 |

| 3年後 | 3,324 |

| 4年後 | 3,856 |

| 5年後 | 4,442 |

| 6年後 | 5,086 |

| 7年後 | 5,795 |

| 8年後 | 6,574 |

| 9年後 | 7,432 |

| 10年後 | 8,375 |

| 11年後 | 9,412 |

| 12年後 | 10,554 |

参照: 難易度は高い?個人投資家が目指すべき運用利回りは年利10パーセントが妥当?狙うべきリターンとおすすめの預け先を検証する。

30歳の方であれば42歳で達成できますし、40歳であれば52歳に達成することができます。現実的な目標かと思います。

投資先5選を検討!2000万円を1億円に増やすための適切な投資先とは?

では実際に2000万円を1億円に増やすための投資先を検証していきたいと思います。

定期預金:平均利回り0.1%〜0.3%

| 利回り | 0.1%〜0.3%と非常に低い利回りとなっている |

| 最低投資額 | 金融機関によるが100万円から可能なプランが多い |

| 初心者向け度 | 預けるだけなので難易度は非常に低い |

定期預金は日本人が一番資産を預けている金融商品です。

銀行が倒産しない場合は元本が保証されるので、とりあえず預けている方が多いかと思います

しかし、ゼロ金利時代の日本においては定期預金で得られる金利は0.1%-0.3%となっています。

インフレ率以下のリターンしか得られないので実質的に資産を減らす投資先となります。

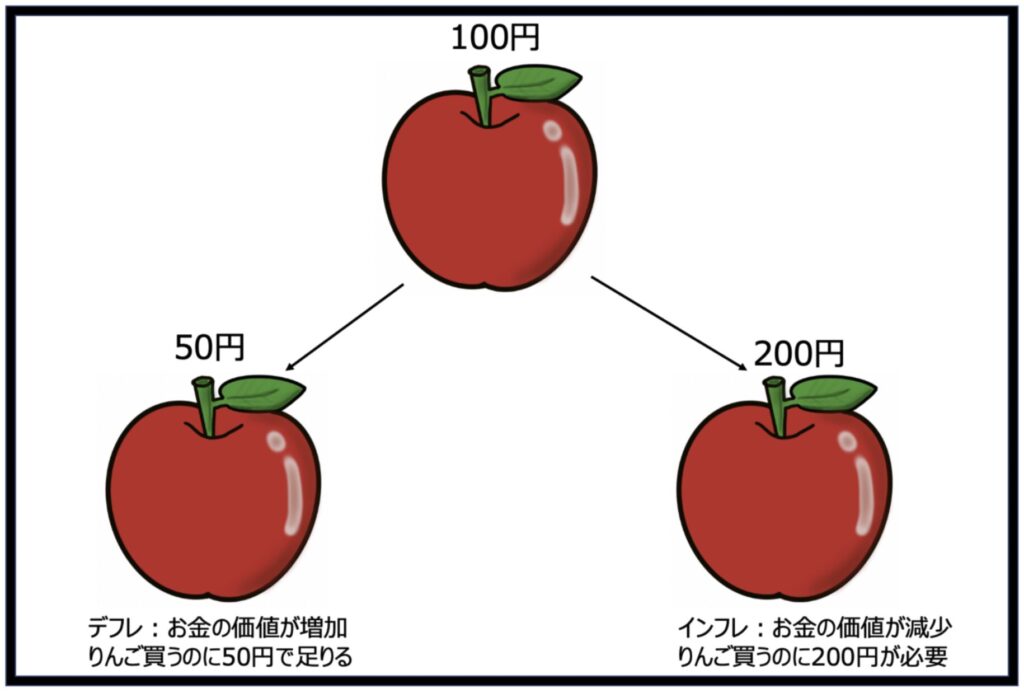

インフレとは2022年現在日本にも発生しているのでご理解いただけるかと思いますが、モノやサービスの価格が上昇することです。

以下の例の通り1個100円で購入できていたリンゴが200円になる現象のことを指します。

現在、日本国内の要因ではインフレは発生していませんが、円安と海外の物価の高まりの影響を受けて2%-3%のインフレが発生しています。

日本は海外からエネルギーや食料の多くを輸入しているので輸入物価が高くなるとインフレが発生してしまうのです。

インフレ率が2%というのは日本円の価値が2%減少していることを意味します。

0.3%の利回りが得られないのに2%の減価が起こっているので、実質的にお金を減らしている行為になってしまっているのです。

参考:

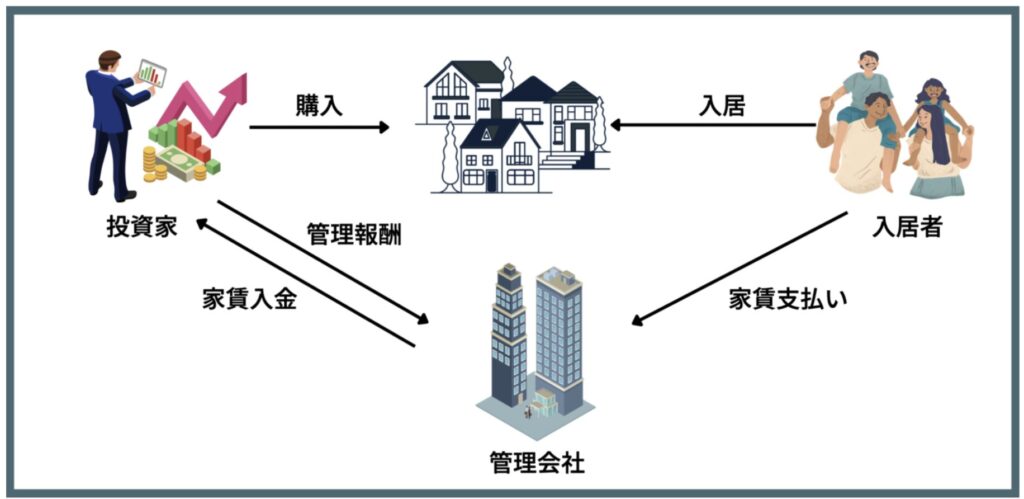

不動産投資:平均利回り2%〜10%

| 利回り | ワンルームマンションだと2%-4%、事業として行うと10%程度が可能 |

| 最低投資額 | 数百万円〜数億円 |

| 初心者向け度 | 投資として手軽に行うとリスクの割にリターンは低い |

サラリーマンとして働いていると、電話がかかってきて営業を受けた経験がある方は多いのではないでしょうか?

私は一週間に一度くらいの頻度でかかってきて、もはや恒例行事のように受け止めていました。

しかし、サラリーマンがお金を投じるだけのワンルームマンション投資は残念ながらリスクの割にリターンは低いです。

表面利回りは4%-7%ですが、そこから修繕費や固定資産税、稼働していない時期なども加味すると表面利回りは1%-2%となります。新築ワンルームなどでは利回りがマイナスになるものもあります。

営業トークとして節税を売りにしてくることもありますが、節税メリットは低く複利効果も効かないので魅力的とはいえません。

様々なスキームを説明され、混乱してしまいいつの間にか契約してしまったという話が後を絶ちませんので、読者の方々はなんとか回避できればと思います。

一方、自分で足を使って中古物件を仕入れて、リノベーションをした上で賃貸に出す場合は10%以上の利回りも期待できます。

しかし、これはもう投資ではなく事業です。足を使って物件を探してリノベーションを時にはDIYで行い客付を行う必要があります。

個人投資家が行う類のものではありません。事業化として行うべきものなのです。

アクティブ投信:平均利回り2%〜4%

| 利回り | 平均利回りは2%-4%ではあるが、1年で半分以下になったり2倍以上になるものも多く見られる。 |

| 最低投資額 | ネット証券では100円から投資が可能 |

| 初心者向け度 | 一見初心者むけではあるが投資対象を選ぶ必要があり実質自分で投資しているのと同じ |

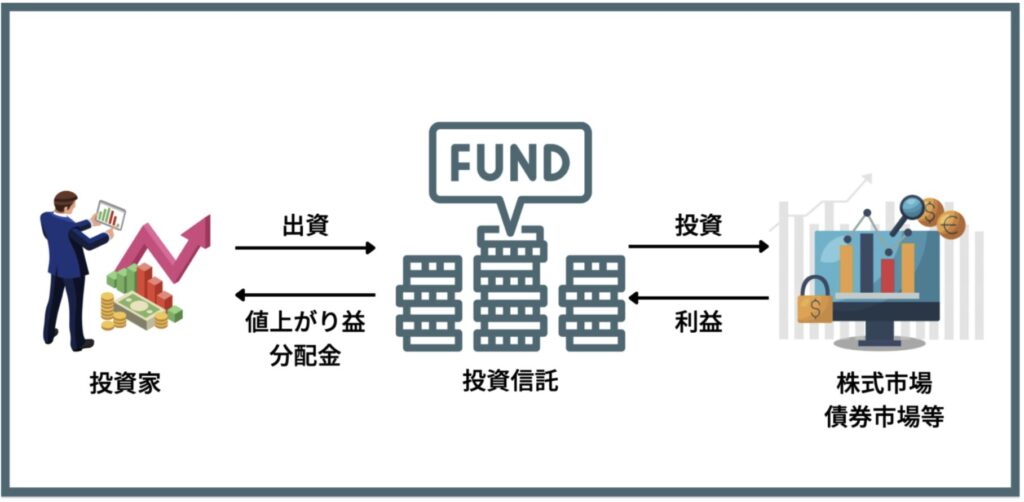

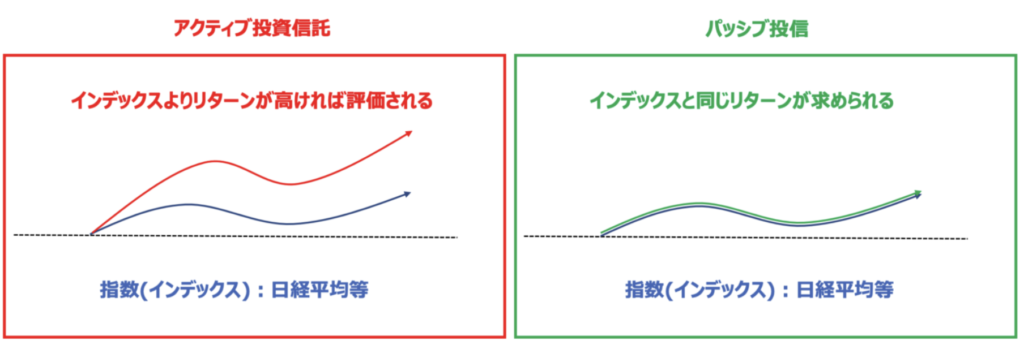

投資信託にはパッシブ投信とアクティブ投信の2種類があります。パッシブ投信というのは対象となるS&P500指数や日経平均のようなインデックスに連動することを目的とする投信です。(後述します)

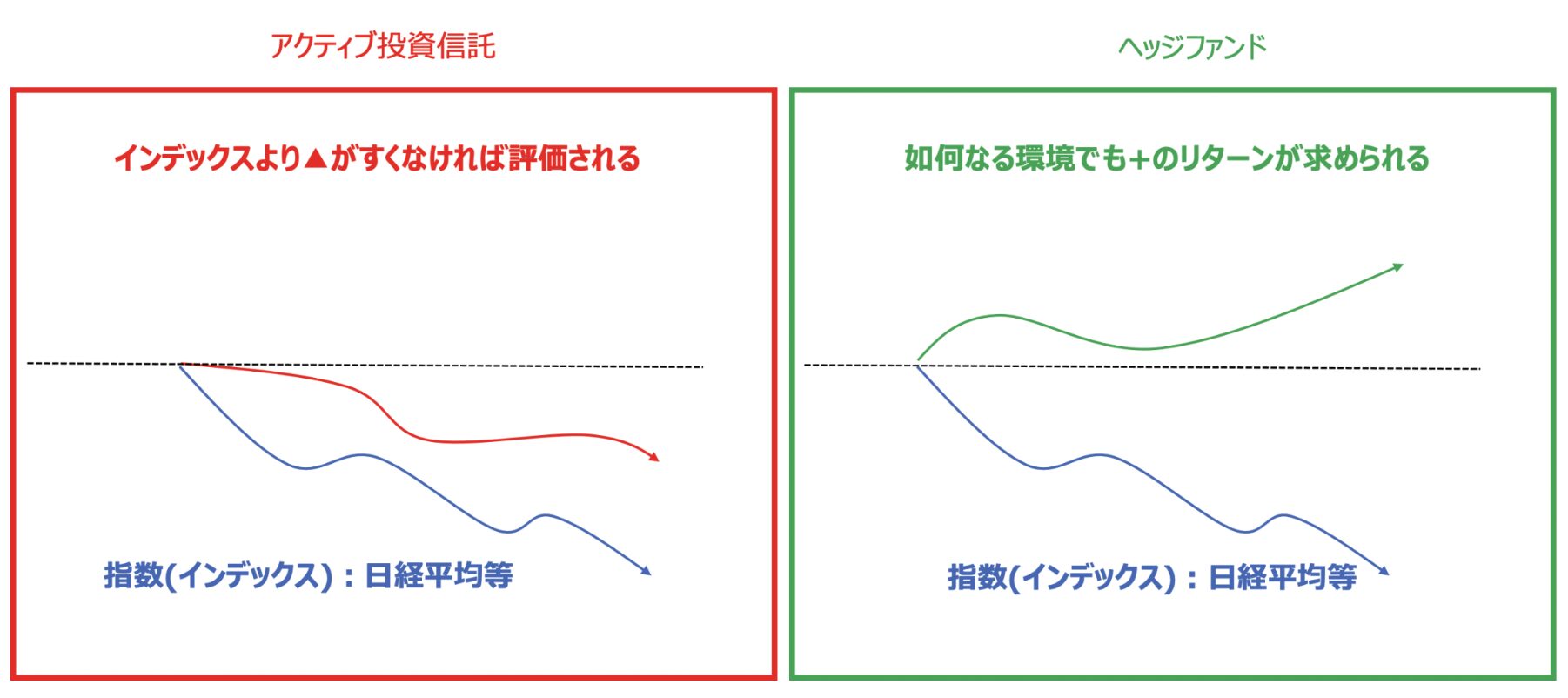

一方、アクティブ投信というのはインデックスに比べて高いリターンをだすことを目標とする投資信託です。

高いリターンをだすためにアセットマネジメント会社のファンドマネージャーが運用を行なっています。

→ インデックス型投信(=パッシブ)とアクティブ型投資信託はどっちがおすすめ?成績や手数料を中心に金融庁データをもとに徹底比較!

投資信託といえばお手軽に投資できるというイメージがあるかと思いますが、実態はことなります。

アクティブ投信を選ぶ過程で以下の選択を迫られることになります。

選択事項

- 投資資産(株?債券?REIT?バランス型?)

- 投資地域(日本?米国?先進国?新興国?全世界?)

- 運用手法(大型?小型?バリュー?グロース?等々)

日本株に投資している投信を選んだあと、日本株全体が沈みこんだ場合はリターンがマイナスになることを覚悟する必要があります。

日経平均が▲30%の局面で、アクティブ投信が▲20%であればアクティブ投信としては評価されますからね。

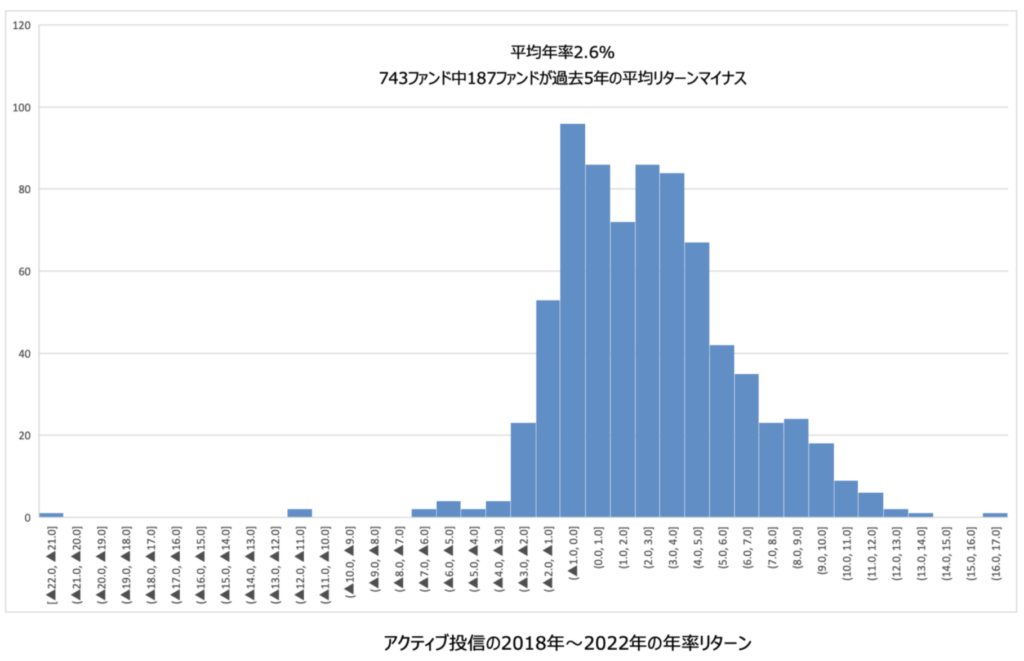

そして、そもそもの問題なのですが実態としてはインデックスより低いリターンとなっています。

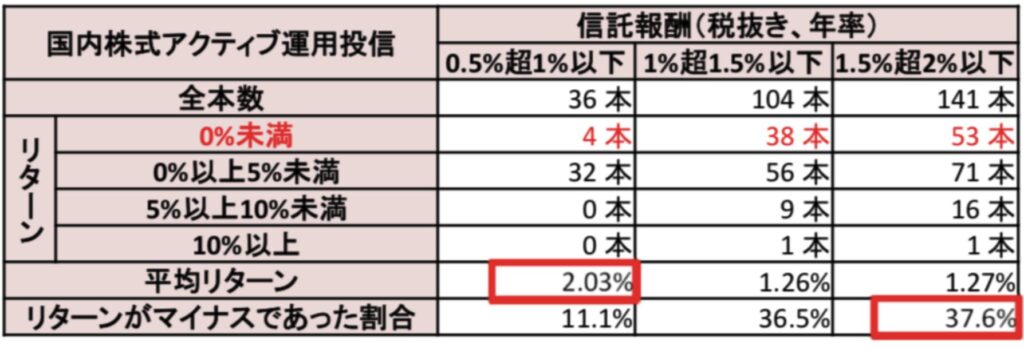

平均リターンは2.6%という散々な結果となっています。さらに信託報酬が高くなるほどリターンが低くなっているという残念な結果になっています。

以下は国内株式を対象とした日本のアクティブ投信を信託報酬に応じてリターンをプロットしたものが以下となります。

平均リターンが1%-2%という低水準でなおかつ、リターンがマイナスとなっているファンドの比率が高くなっています。

投資信託はあくまでサラリーマンのファンドマネージャーが運用しているということを忘れてはいけません。

プロが運用しているからといって高いリターンが見込めるとは限らないのです。

インデックス投信:平均利回り7%

| 利回り | 平均利回りは7%だが好調な時と軟調な時の差が激しい |

| 最低投資額 | 100円〜 |

| 初心者向け度 | 初心者でも投資が可能だが損失に耐えられる精神力が必要 |

インデックス投信はインデックスに連動する目標で運用している投信です。

インデックスと同じ銘柄を同じ比率で保有していればよいのでファンドマネージャーの腕は関係ありません。

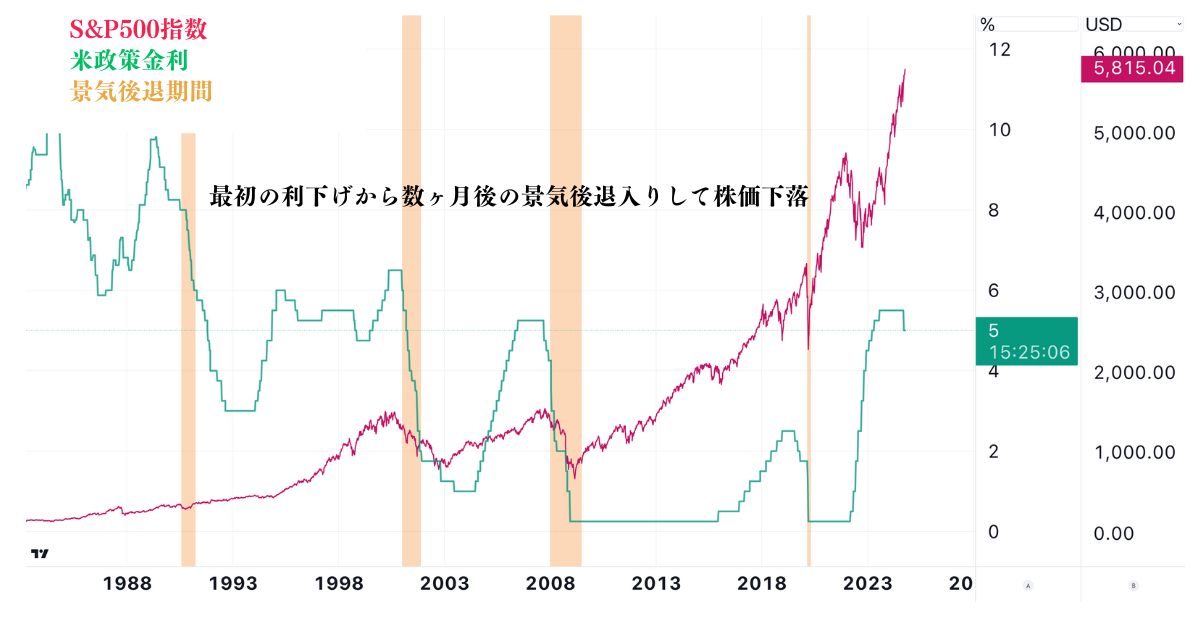

2010年代ずっとS&P500指数をはじめとしたインデックスが好調に推移したことでブームが発生しました。2020年代もここまでAIブームで株価は上昇しましたが、FRBが利下げを宣言し実際に実行されています。

歴史的に株価の大きな下落はこのような景気後退局面で宣言されるFRBの利下げ実行のタイミングから少し遅れてきています。

インデックスはずっと好調な訳ではありません。株価は上昇期と停滞期がくっきり分かれています。

今後数年は株価は厳しい状況となる可能性があります。

今回のように、強いインフレが起こった際の米国インデックスの株価推移は以下のようなもので、今後10年は厳しくなる可能性も存分にあるのです。インデックスファンドだけに頼って、資産を構築するとは非常に難しいことです。

本来インデックス投資とは、資産を防衛することが目的ですからね。

1970年代のS&P500指数の推移

10年間ほとんどリターンがでないケース以上に、場合によっては株価が半減となることもあります。

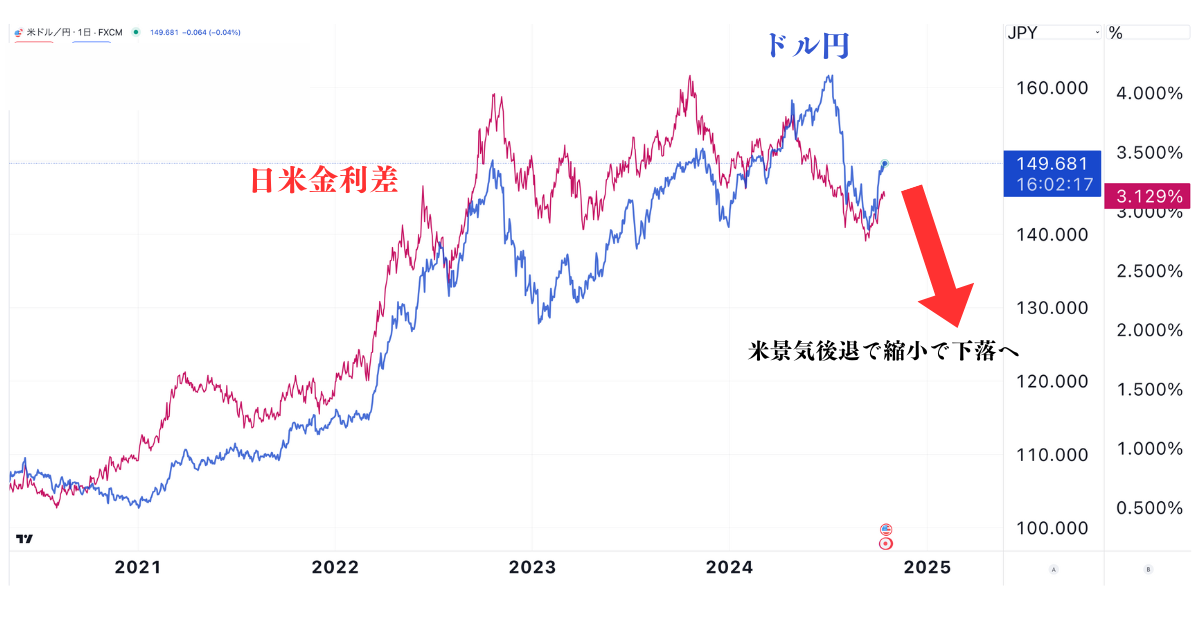

さらに為替リスクを負う日本の投資家は深刻です。現在ドル円は154円の水準となっています。

ドル円が上昇すればリターンは上昇しますが、ドル円が下落するとリターンは毀損します。

現在は日米の金利差に注目して投機的な取引により過剰なまでにドル円が上昇してきました。

しかし、金融引き締めによって米国が景気交代に陥ると金利が下落して日米金利差も縮小します。

この局面が到来すると今まで上昇してきたドル円は急激に円高方向に修正されることが期待されます。

ここからインデックス投資をする日本人投資家には深刻な未来が待ち受けていると考えています。

日本がYCC撤廃などを検討している今、ドル建て資産はかなりリスクの高い投資先になってしまいました。

ヘッジファンド:平均利回り10%〜20%

| 利回り | 平均利回りは10%以上。下落も抑制しながら安定的に上昇させている |

| 最低投資額 | 1000万円〜 |

| 初心者向け度 | 完全にファンドマネージャーにおまかせなので初心者に適している |

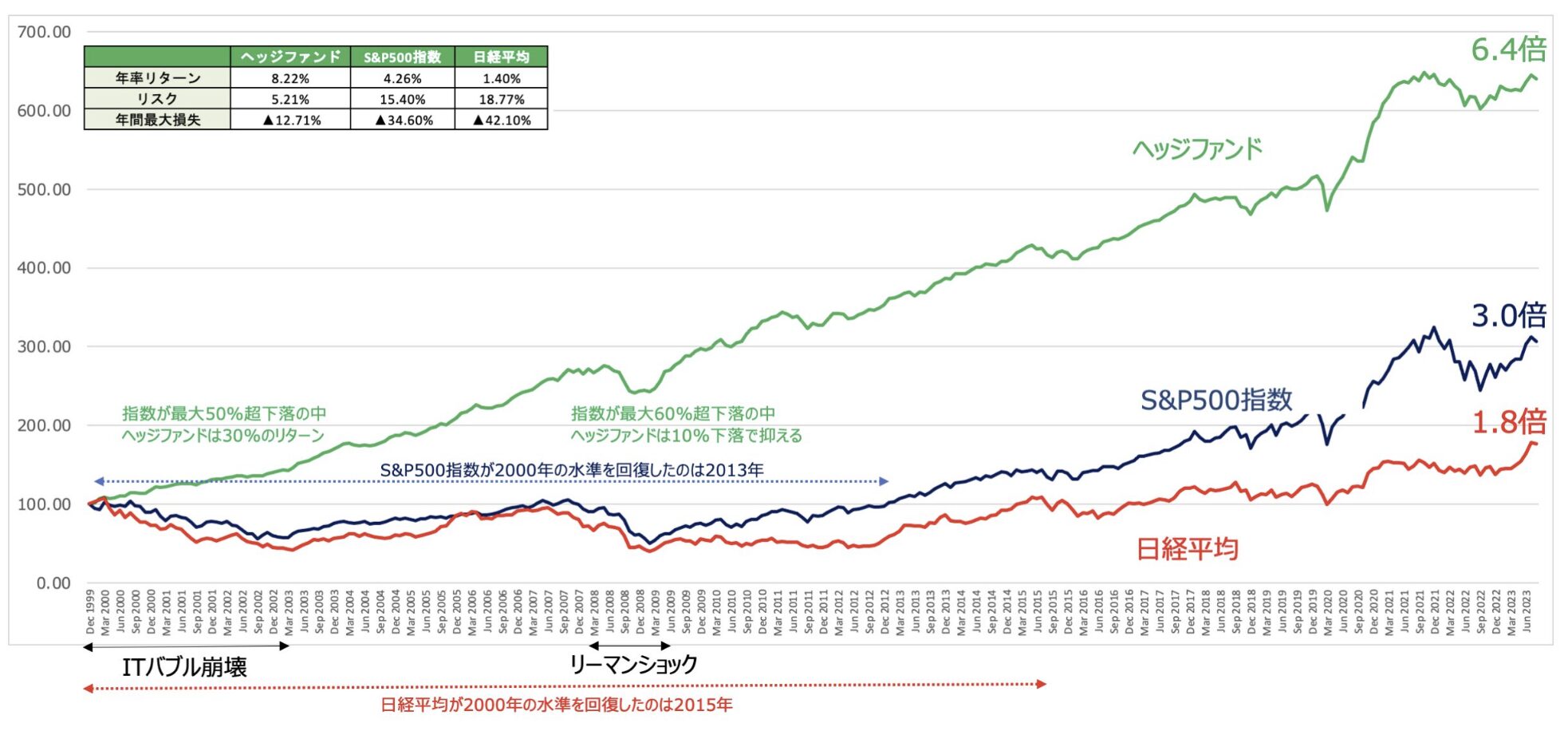

最後にお伝えするのがヘッジファンドです。「ヘッジファンド」と聞くとリスクの高いファンドだというイメージがあると思いますが、それは一部の過激なヘッジファンドです。

本当のヘッジファンドは寧ろ逆です。どのような局面でもリターンをだすことを目指して運用を行う絶対収益型のファンドとして欧米の機関投資家や富裕層から重宝されています。

現在のように債券と株式が両方下がるような局面でも機関投資家はリターンを出す必要があるので、いかなる環境でも利益を狙うヘッジファンドは魅力的なのです。

実際にヘッジファンドは以下の通り、株式市場が下落する局面でも下落を抑制したり利益を上げたりと優れたパフォーマンスを上げています。

現在の世界では必要不可欠な存在となっています。投資信託のように投資対象を選択する必要もありません。

ファンドマネージャーが自身のある戦略でリターンを狙ってくれるので投資をすればほったらかしで大丈夫な点も魅力的な点です。

ただし、ヘッジファンドを選ぶ上でも、重要なポイントがあります。それは、過去の実績です。基本的に派手なリターンを謳っているファンドは筆者は疑いの目を持っています。

本来、ファンドリターンとは、マイナスを縮小させ、長期で複利リターンを獲得していくのが正攻法であるからです。

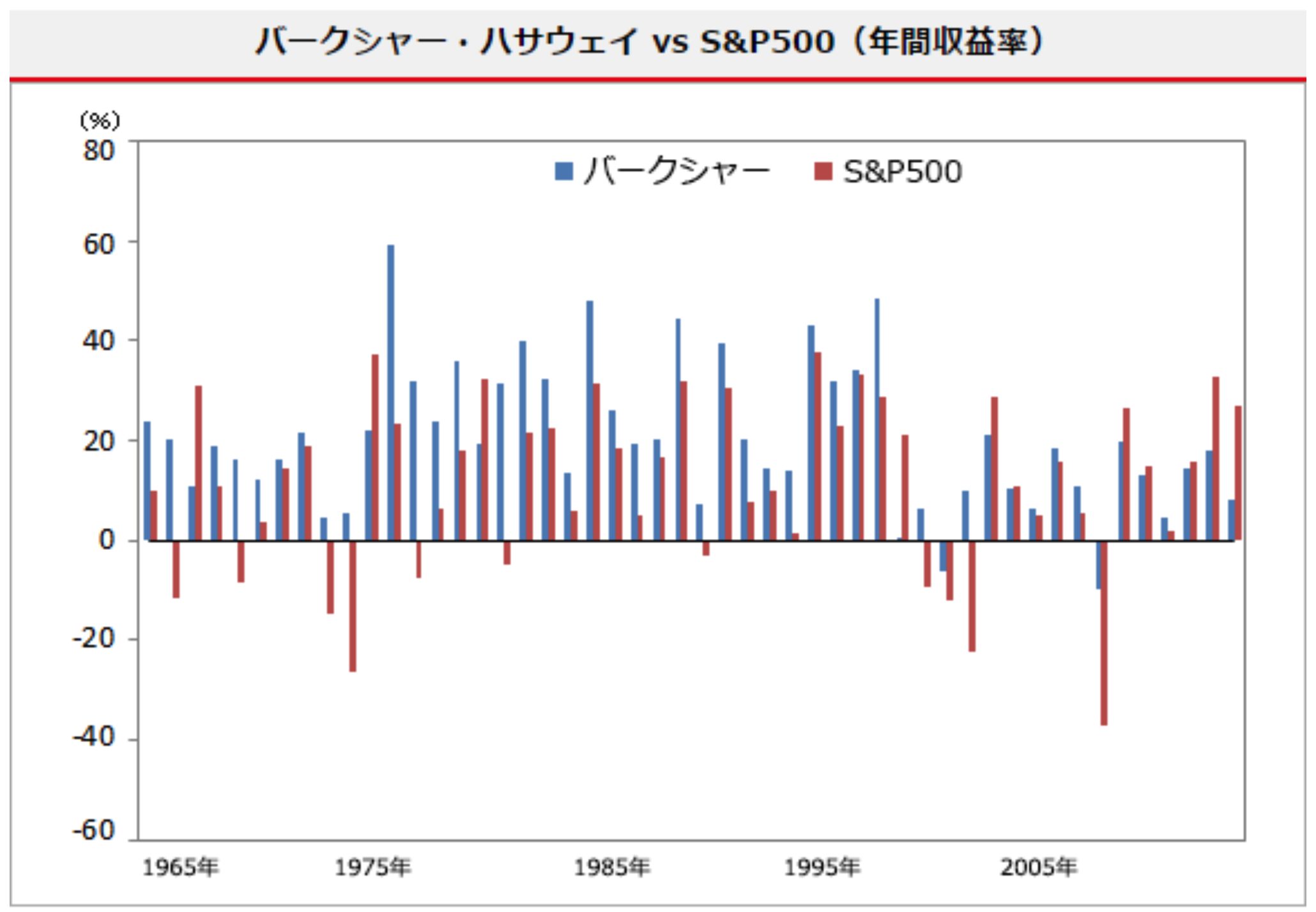

例えば、ウォーレン・バフェット氏が運用しているバークシャー・ハサウェイは上場しているのでヘッジファンドではありませんが実質ヘッジファンドです。

同社の運用は50年でマイナス運用だった年はたったの2回、運用開始後35年間は無傷のマイナス運用年なし、平均利回りは20%となっています。

また、こちらも生ける伝説のヘッジファンドであるシモンズが運用するメダリオンファンド(ルネサンステクノロジー)に関しても、運用開始後30年、一度もマイナスを出していません。つまり、本当にリターンを提供するファンドとはマイナスを出さないのです。

派手なリターンに目が眩んで、マイナスを出し結果的に運用リターンが低いファンドを選んでしまわないように気をつけましょう。

まとめ

今回のポイントを纏めると以下となります。

ポイント

- 2000万円でセミリタイアやFIREをするのは早計

- 1億円あれば子供が巣立った場合や独身の場合はリタイア可能

- 200万円を追加しながら10%で運用したら12年で達成可能

- 市場に影響をうけずに高いリターンをだす選択肢を検討しよう!