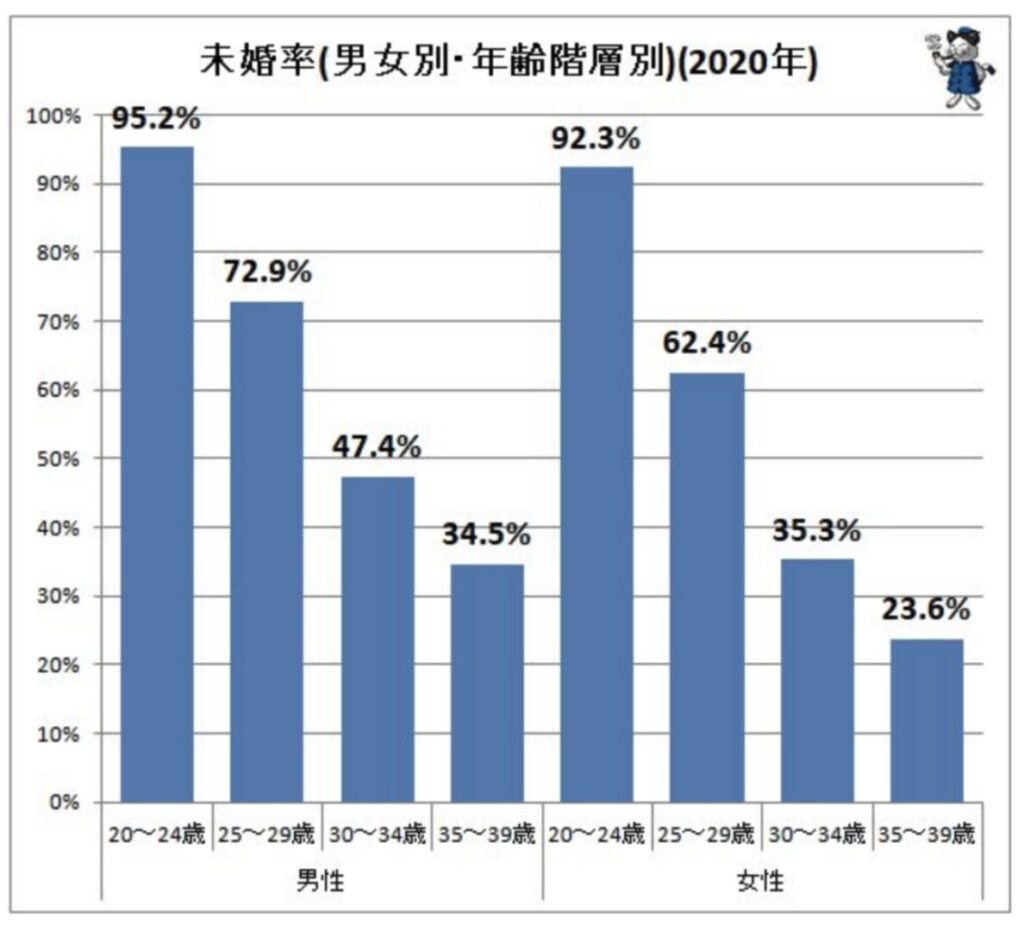

結婚で縛られずに自由に生きたいという考えから、未婚率は上昇の一途をたどり現在では35歳〜39歳で男性の34.5%、女性の23.6%が未婚となっています。

子供を持つと生活費や教育費で圧迫されますし、自分の人生を謳歌したいと考える人も増えてきています。

独身のまま45歳〜50歳になり、もう一生独身で気ままに人生を謳歌しようと考えている方も多いのではないでしょうか?

独身で貯金4000万円あれば、「もう安全だ!」と考えている方もいらっしゃるのではないでしょうか?

「老後2000万円問題は夫婦で老後に必要な金額だし独身で4000万円もあれば問題ない」というのは本当でしょうか?

確かに田舎で既に先祖伝来の土地に既に居住用不動産を保有しているならセミリタイアも十分視野に入ります。

しかし、ケースによっては独身で4000万円でもセミリタイアは厳しい場合もあります。

本日は以下のポイントをお伝えしていきたいと思います。

今回のポイント

- 独身の生活費はいくらかかるのか?

- 4000万円あれば各ケースで何年暮らせることができるのか?

- 45歳から50歳で4000万円あればセミリタイアは可能なのか?

- 足りない場合はどのように資産運用をするのがよいのか?

関西地方から上京した筆者の観点から記載していきます。

Contents

金融資産4000万円保有の割合とは?世代毎にどう分布している?

日本人全体の中での割合

日本で自分がどのくらいの位置にいるのかというのは非常に重要ですよね。

今後資産形成をしていく上でモチベーションにもなりますし、何よりも自信にもなり人生に好循環をもたらします。

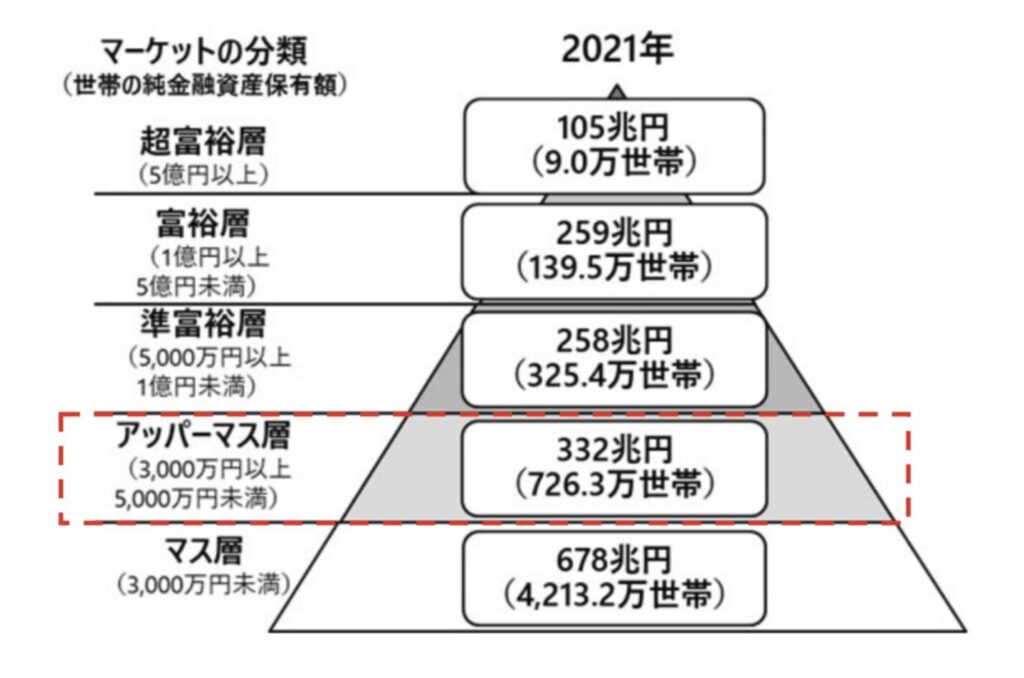

金融資産4000万円というと、アッパーマス層に位置します。

アッパーマス層は資産3000万円〜5000万円なので資産4000万円はアッパーマス層の真ん中ですね。

割合で言えば、全体の上位33%に入っています。77%の人はマス層ですからね。

かなり努力をしている部類と言えます。上記の純資産4000万円の定義はハードルが高いものとなっています。

住宅ローンを負債と考える一方、持ち家は資産として換算されません。

住宅ローンを8000万円組んでキャッシュが8000万円であれば純資産は0とカウントされます。この統計もねじれが起きていると言えば起きています。

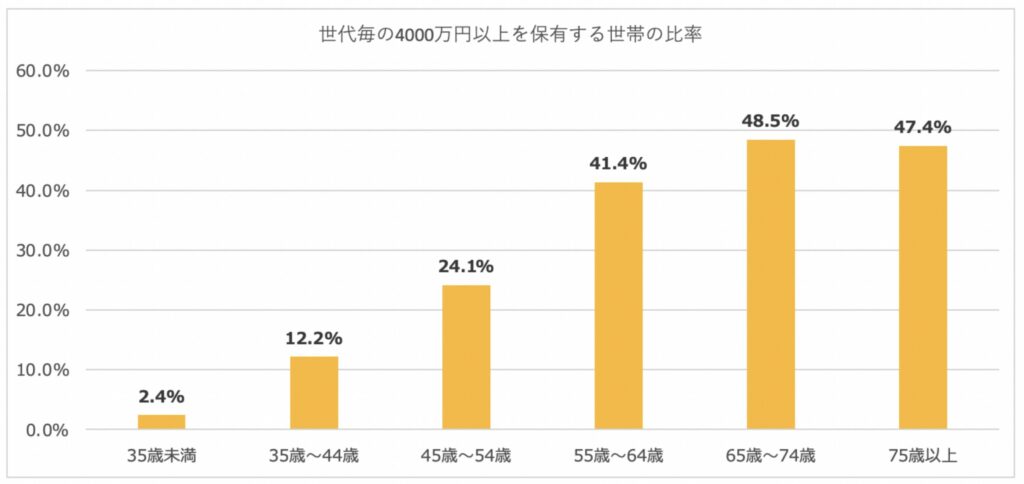

<40代>45歳〜50歳時点で貯金4000万円を保有する割合は僅か?

では働き盛りの世代では貯金4000万円を保有している方の割合はどうでしょうか?

以下は総務省統計局のデータです。45歳〜54歳時点で貯金4000万円を保有する割合は24.1%となっています。意外に多いですね。

| 35歳未満 | 35歳~44歳 | 45歳~54歳 | 55歳~64歳 | 65歳〜74歳 | 75歳以上 | |

| 4000万円以上計 | 2.4% | 12.2% | 24.1% | 41.4% | 48.5% | 47.4% |

やはり多くは退職金を受け取る60代以降という感じですね。

子育て世帯で4000万円の資産を保有している方は非常に優秀であるということができるでしょう。

独身の生活費はいくらなのか?

まずは独身での生活費がいくらなのかを試算する必要があります。

総務省による平均的な独身の生活費

まずは国のデータをみていきましょう。

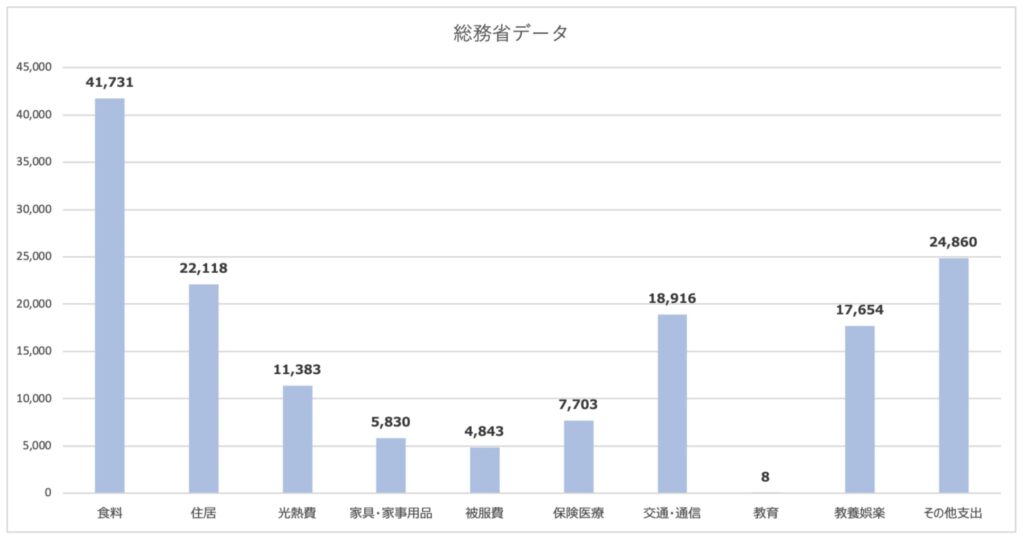

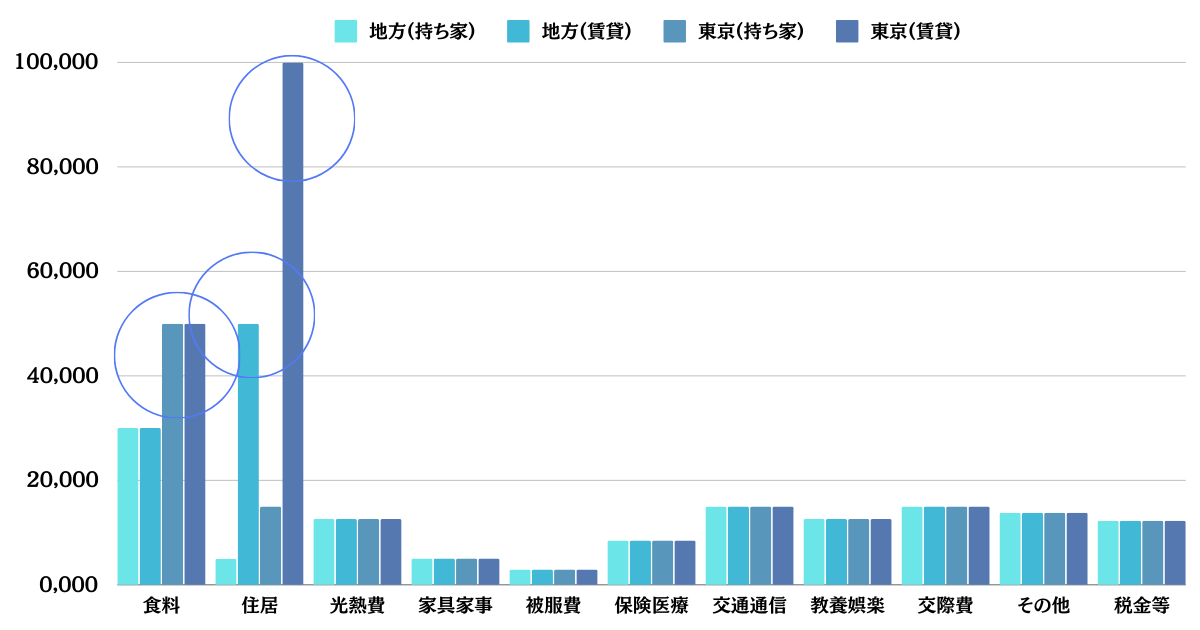

以下は総務省の「家計調査報告書」に報告されている単身世帯の生活費のデータを筆者がまとめたものです。

| 総務省データ | |

| 食料 | 41,731 |

| 住居 | 22,118 |

| 光熱費 | 11,383 |

| 家具・家事用品 | 5,830 |

| 被服費 | 4,843 |

| 保険医療 | 7,703 |

| 交通・通信 | 18,916 |

| 教育 | 8 |

| 教養娯楽 | 17,654 |

| その他支出 | 24,860 |

| 合計(月額) | 155,046 |

| 合計(年額) | 1,860,552 |

年間で186万円ほどがかかります。

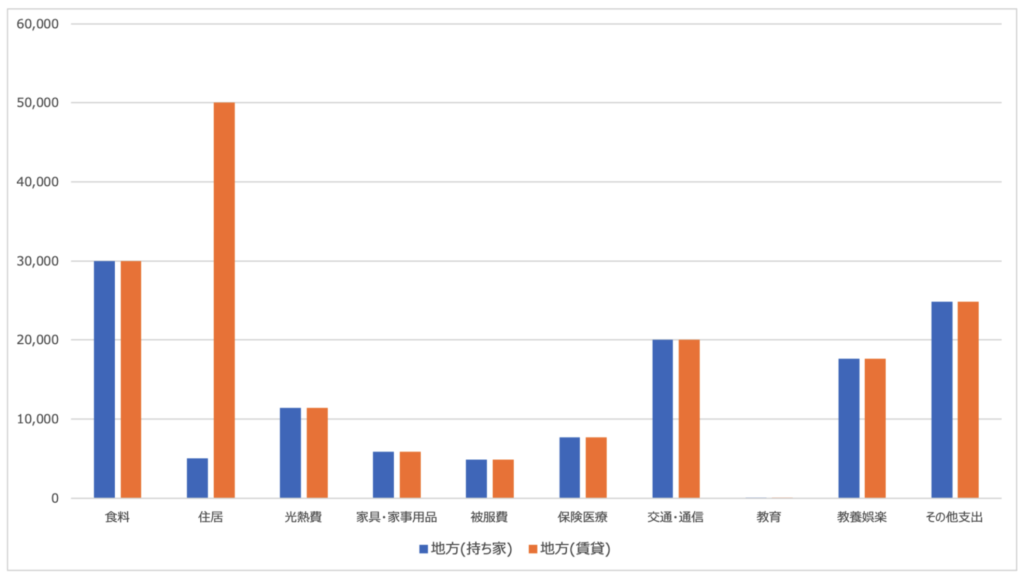

地方で独身の生活費とは?持ち家と賃貸の場合で算出

では地方の場合はどうでしょうか?

不動産(住居)を既に所有している場合と、所有していない場合で考えましょう。

| 地方(持ち家) | 地方(賃貸) | |

| 食料 | 30,000 | 30,000 |

| 住居 | 5,000 | 50,000 |

| 光熱費 | 11,383 | 11,383 |

| 家具・家事用品 | 5,830 | 5,830 |

| 被服費 | 4,843 | 4,843 |

| 保険医療 | 7,703 | 7,703 |

| 交通・通信 | 20,000 | 20,000 |

| 教育 | 8 | 8 |

| 教養娯楽 | 17,654 | 17,654 |

| その他支出 | 24,860 | 24,860 |

| 合計(月額) | 127,281 | 172,281 |

| 合計(年額) | 1,527,372 | 2,067,372 |

家賃があるかないかで大きく変わってきますね。ただ、実際は固定資産税や将来的に修繕費なども加わってくる可能性が高いので、この金額を鵜呑みにするのも少し違います。

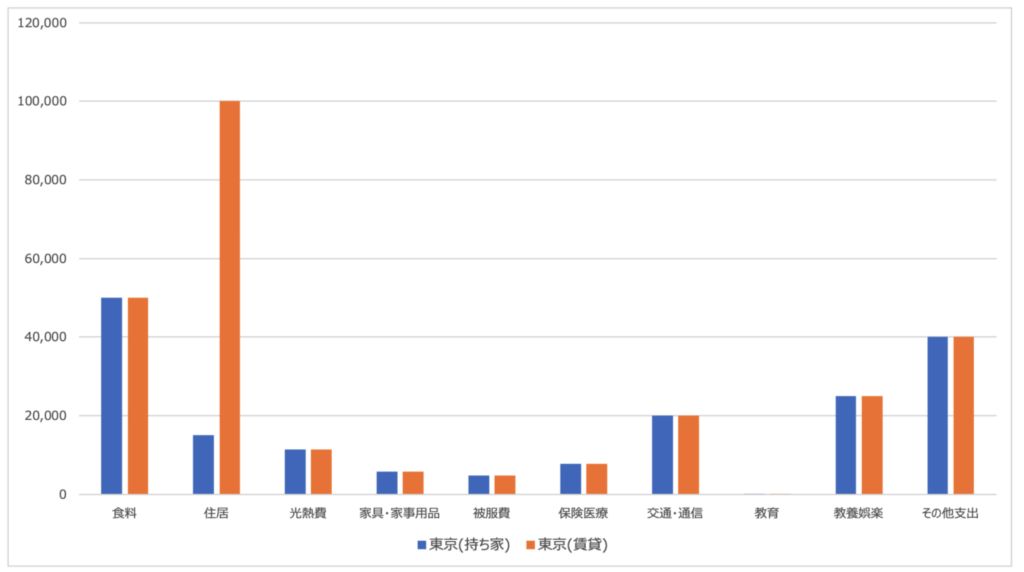

東京で独身の生活費とは?持ち家と賃貸の場合で算出

東京の場合は食費も若干高くなりますし、交際費も高めに見積もります。当然、賃貸の場合の住居費も高く、持ち家でも固定資産税が発生します。

それらの点を加味した生活費が以下となります。

| 東京(持ち家) | 東京(賃貸) | |

| 食料 | 50,000 | 50,000 |

| 住居 | 15,000 | 100,000 |

| 光熱費 | 11,383 | 11,383 |

| 家具・家事用品 | 5,830 | 5,830 |

| 被服費 | 4,843 | 4,843 |

| 保険医療 | 7,703 | 7,703 |

| 交通・通信 | 20,000 | 20,000 |

| 教育 | 8 | 8 |

| 教養娯楽 | 25,000 | 25,000 |

| その他支出 | 40,000 | 40,000 |

| 合計(月額) | 179,767 | 264,767 |

| 合計(年額) | 2,157,204 | 3,177,204 |

東京の場合は賃貸だと100万円ほど持ち家よりも高くなります。日本で一番高い地域ですからね。

また、東京の中でも東京都、東京23区、東京都心でもまた別世界です。上記は東京都の設定である点に気をつけましょう。

各ケースでの生活費まとめ!独身で貯金4000万円あったら何年暮らせる?

それでは今まの試算をまとめたものが以下となります。一番右の列は4000万円あったら何年賄えるかという年数です。

| 年間生活費 | 何年暮らせるか? | |

| 地方(持ち家) | 150万円 | 26年 |

| 地方(賃貸) | 200万円 | 20年 |

| 東京(持ち家) | 220万円 | 18年 |

| 東京(賃貸) | 320万円 | 12年 |

関連記事

45歳〜50歳の独身で貯金4000万円あったら結局セミリタイアは可能なのか?

それでは本題に入っていきたいと思います。

45歳から50歳で早期退職したら取り崩しだけでリタイアは可能なのか?

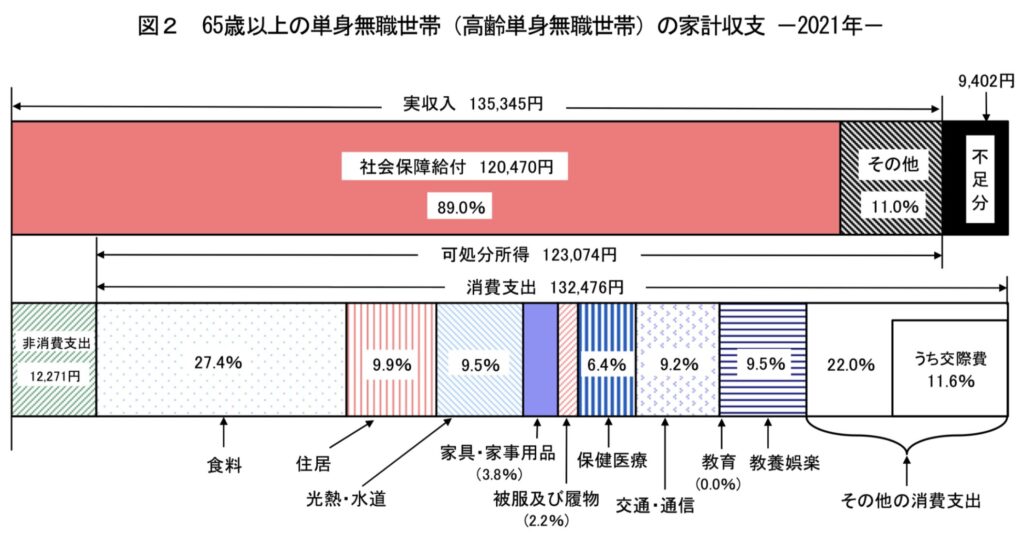

老後2000万円問題が2019年に話題に上がりましたが、実際はどこほどかかるのでしょうか?

老後2000万円は高齢の夫婦が老後に必要な資産なので独身の場合は数字が違ってきます。

| 高齢単身世帯 | |

| 食料 | 36,298 |

| 住居 | 13,115 |

| 光熱費 | 12,585 |

| 家具家事 | 5,034 |

| 被服費 | 2,914 |

| 保険医療 | 8,478 |

| 交通通信 | 12,188 |

| 教養娯楽 | 12,585 |

| 交際費 | 15,367 |

| その他 | 13,778 |

| 税金等 | 12,271 |

| 合計(月額) | 144,615 |

| 合計(年額) | 1,735,374 |

上記はあくまで平均的な数値です。

これを東京と地方でそれぞれ賃貸と持ち家のケースで調整したものが以下となります。

収入については新卒から25年働き、勤続期間の平均年収が400万円であった場合の数値を採用しています。

この数値については次のコラムで各年収毎の金額を紹介していますのでご自身の金額と近いものに洗い替えていただければと思います。

45歳から50歳で早期退職した後に50年間生きる前提で必要な金額を算出しています。

| 地方(持ち家) | 地方(賃貸) | 東京(持ち家) | 東京(賃貸) | |

| 食料 | 30,000 | 30,000 | 50,000 | 50,000 |

| 住居 | 5,000 | 50,000 | 15,000 | 100,000 |

| 光熱費 | 12,585 | 12,585 | 12,585 | 12,585 |

| 家具家事 | 5,034 | 5,034 | 5,034 | 5,034 |

| 被服費 | 2,914 | 2,914 | 2,914 | 2,914 |

| 保険医療 | 8,478 | 8,478 | 8,478 | 8,478 |

| 交通通信 | 15,000 | 15,000 | 15,000 | 15,000 |

| 教養娯楽 | 12,585 | 12,585 | 12,585 | 12,585 |

| 交際費 | 15,000 | 15,000 | 15,000 | 15,000 |

| その他 | 13,778 | 13,778 | 13,778 | 13,778 |

| 税金等 | 12,271 | 12,271 | 12,271 | 12,271 |

| ①支出(月額) | 132,646 | 177,646 | 162,646 | 247,646 |

| ②支出(年額) | 1,591,752 | 2,131,752 | 1,951,752 | 2,971,752 |

| ③収入(年額) | 1,323,500 | 1,323,500 | 1,323,500 | 1,323,500 |

| 年間不足金額 (④-②) |

-268,252 | -808,252 | -628,252 | -1,648,252 |

| 30年間不足額 | -13,412,600 1340万円不足 |

-40,412,600 4040万円不足 |

-31,412,600 3140万円不足 |

-82,412,600 8240万不足 |

田舎で持ち家の場合は老後資金は必要ありませんが他の各ケースでは以下の通り資金が必要になってきます。

地方(持ち家) :約1300万円必要

地方(賃貸) :約4000万円必要

東京(持ち家):約3100万円必要

東京(賃貸):約8200万円必要

上記はまるまる取り崩した場合に必要な費用です。4000万円あったとしても賃貸の場合は早期リタイアすることは取り崩しだけでは難しいという結果になりました。

コラム:勤続期間の平均年収毎の受け取れる年金の年間受給金額とは?

25年間〜30年間勤務した前提で得られる厚生年金と国民年金の合計金額の目安は勤続期間の平均年収毎に以下となります。

ちなみに勤続期間の平均年収というのは新卒で入社してから労働者としての勤務期間にわたる年収の平均を指します。

| 勤続期間平均年収 | 年間年金受給額 25年間勤務 |

年間年金受給額 30年間勤務 |

| 200万円 | 106万4000円 | 111万6300円 |

| 300万円 | 119万2000円 | 127万4200円 |

| 400万円 | 132万3500円 | 143万2000円 |

| 500万円 | 147万1500円 | 160万9600円 |

| 600万円 | 160万3100円 | 176万7500円 |

| 700万円 | 173万4600円 | 202万4000円 |

参照:日経WOMAN

皆さんの年収に近しい金額を元に調整していただければと思います。因みに勤続期間25年を前提とした各年収での早期退職後に必要な金額は以下となります。

| 勤続期間の平均年収 | 地方(持ち家) | 地方(賃貸) | 東京(持ち家) | 東京(賃貸) |

| 400万円 | 13,412,600円必要 | 40,412,600円必要 | 31,412,600円必要 | 82,412,600円必要 |

| 500万円 | 6,012,600円必要 | 33,012,600円必要 | 24,012,600円必要 | 75,012,600円必要 |

| 600万円 | 567,400円余剰 | 26,432,600円必要 | 17,432,600円必要 | 68,432,600円必要 |

| 700万円 | 7,142,400円余剰 | 19,857,600円必要 | 10,857,600円必要 | 61,857,600円必要 |

結局セミリタイアするにはいくら必要なのか?

先ほどお伝えした年間の経費を配当金だけで賄う場合に必要な資産について算出したものが以下となります。

以下は早期退職をせずに年金を受給していない状態で考えた場合に必要な金額です。

資産運用の平均的な利回りは3%-4%なので、3%-4%の利回りで生活費を賄える水準を目安として考えていきましょう。

| 年間生活費 | 3%配当金ベース 必要資産 |

4%配当金ベース 必要資産 |

5%配当金ベース 必要資産 |

|

| 地方(持ち家) | 150万円 | 6000万円 | 4500万円 | 3700万円 |

| 地方(賃貸) | 200万円 | 8300万円 | 6300万円 | 5000万円 |

| 東京(持ち家) | 220万円 | 9000万円 | 6900万円 | 5500万円 |

| 東京(賃貸) | 320万円 | 1億3300万円 | 1億円 | 8000万円 |

年金に頼らずに完全にリタイアするのであれば1億円は最低でも確保しておきたいところですね。では早期リタイアを行い年金を受け取ったベースでセミリタイアに必要な金額を算出すると以下となります。

| 年間生活費 | 3%配当金ベース 必要資産 |

4%配当金ベース 必要資産 |

5%配当金ベース 必要資産 |

|

| 地方(持ち家) | 27万円 | 1125万円 | 844万円 | 675万円 |

| 地方(賃貸) | 81万円 | 3375万円 | 2531万円 | 2025万円 |

| 東京(持ち家) | 63万円 | 2625万円 | 1969万円 | 1575万円 |

| 東京(賃貸) | 165万円 | 6875万円 | 5156万円 | 4125万円 |

東京で賃貸の場合は4000万円あってもセミリタイアはできないという結果になりました。

今までの算定はあくまで金融環境が現在の状態が継続することを前提としてきました。

しかし、2022年からインフレが発生し2023年に加速、今も続いています。この点について次の項目でお伝えしていきます。

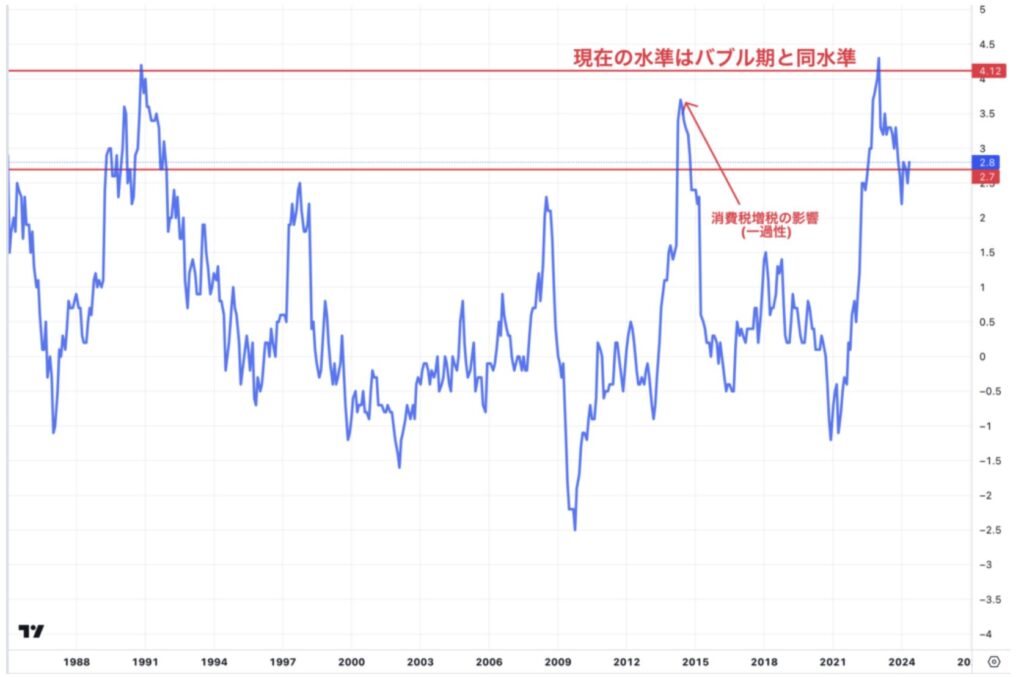

遂に始まったインフレ時代!日本円の価値は一定ではないことに留意しよう!

1990年のバブル崩壊からずっとデフレスパイラルに苦しんでいました。

デフレというのはモノやサービスの価値が下落している現象のことを指します。たしかに1990年から2020年にあまりモノの価格が上がったという印象はなかったかと思います。

これは日本人の給与が上昇せず、モノを売るために企業努力でコストを下げ続けた結果でした。

デフレというのは言い換えればお金の価値が上がることを意味します。

しかし、2020年に発生したパンデミックを契機として欧米を中心に発生したインフレの波が日本にも押し寄せています。

今までは企業努力によって抑え込んでいた価格も、円安と資源価格の高騰によって値上げを余儀なくされています。

コストプッシュ型のインフレが2022年から日本でも発生しているのです。

以下は日本のインフレ率の推移です。遂にインフレ率が4%に到達しています。

日本のインフレ率の推移

つまり日本円の価値が1年間に4%減価しているということを意味します。

流石に今後は落ち着くでしょうか、それでも2022年以前のほぼ0%の時代に戻ることはありません。

理由は海外のインフレが輸入物価を通じて日本の価格に転嫁されるからです。

日本は食料品や資源を輸入に頼っているので、日本でもインフレが継続するのは必然となっているのです。

保守的にみて2%のインフレが発生したとしましょう。すると各資産の時間の経過による価値の減少は以下となります。

| 4000万円 | 5000万円 | 6000万円 | 7000万円 | 8000万円 | 9000万円 | 1億円 | |

| 1年後 | 3922 | 4902 | 5882 | 6863 | 7843 | 8824 | 9804 |

| 2年後 | 3845 | 4806 | 5767 | 6728 | 7689 | 8651 | 9612 |

| 3年後 | 3769 | 4712 | 5654 | 6596 | 7539 | 8481 | 9423 |

| 4年後 | 3695 | 4619 | 5543 | 6467 | 7391 | 8315 | 9238 |

| 5年後 | 3623 | 4529 | 5434 | 6340 | 7246 | 8152 | 9057 |

| 6年後 | 3552 | 4440 | 5328 | 6216 | 7104 | 7992 | 8880 |

| 7年後 | 3482 | 4353 | 5223 | 6094 | 6964 | 7835 | 8706 |

| 8年後 | 3414 | 4267 | 5121 | 5974 | 6828 | 7681 | 8535 |

| 9年後 | 3347 | 4184 | 5021 | 5857 | 6694 | 7531 | 8368 |

| 10年後 | 3281 | 4102 | 4922 | 5742 | 6563 | 7383 | 8203 |

| 11年後 | 3217 | 4021 | 4826 | 5630 | 6434 | 7238 | 8043 |

| 12年後 | 3154 | 3942 | 4731 | 5519 | 6308 | 7096 | 7885 |

| 13年後 | 3092 | 3865 | 4638 | 5411 | 6184 | 6957 | 7730 |

| 14年後 | 3032 | 3789 | 4547 | 5305 | 6063 | 6821 | 7579 |

| 15年後 | 2972 | 3715 | 4458 | 5201 | 5944 | 6687 | 7430 |

| 16年後 | 2914 | 3642 | 4371 | 5099 | 5828 | 6556 | 7284 |

| 17年後 | 2857 | 3571 | 4285 | 4999 | 5713 | 6427 | 7142 |

| 18年後 | 2801 | 3501 | 4201 | 4901 | 5601 | 6301 | 7002 |

| 19年後 | 2746 | 3432 | 4119 | 4805 | 5491 | 6178 | 6864 |

| 20年後 | 2692 | 3365 | 4038 | 4711 | 5384 | 6057 | 6730 |

現在の4000万円は20年後には2700万円の価値しかないのです。1億円も現在の6700万円の価値しかありません。

先ほどお伝えした以下の金額も、インフレを加味するのであればそれぞれ1.5倍から2倍は欲しいところです。

早期退職をした後、50年生存するということを考える必要な資産は2倍は最低でも見積もっておいた方がよいでしょう。

すると先ほどの算定は以下の通りとなります。

| 3%配当金ベース 必要資産 |

4%配当金ベース 必要資産 |

5%配当金ベース 必要資産 |

|

| 地方(持ち家) | 2250万円 | 16888万円 | 1350万円 |

| 地方(賃貸) | 6750万円 | 5062万円 | 4050万円 |

| 東京(持ち家) | 5250万円 | 3938万円 | 3150万円 |

| 東京(賃貸) | 1億3750万円 | 1億312万円 | 88250万円 |

今後50年ということを考えると、やはり最低でも1億円は独身であっても構築した上で早期退職を行なったほうが賢明といえるでしょう。

できれば大都会の場合は1億5000万円あると安心ですね。

安心したリタイアを送るための資産を構築するための運用法とは?

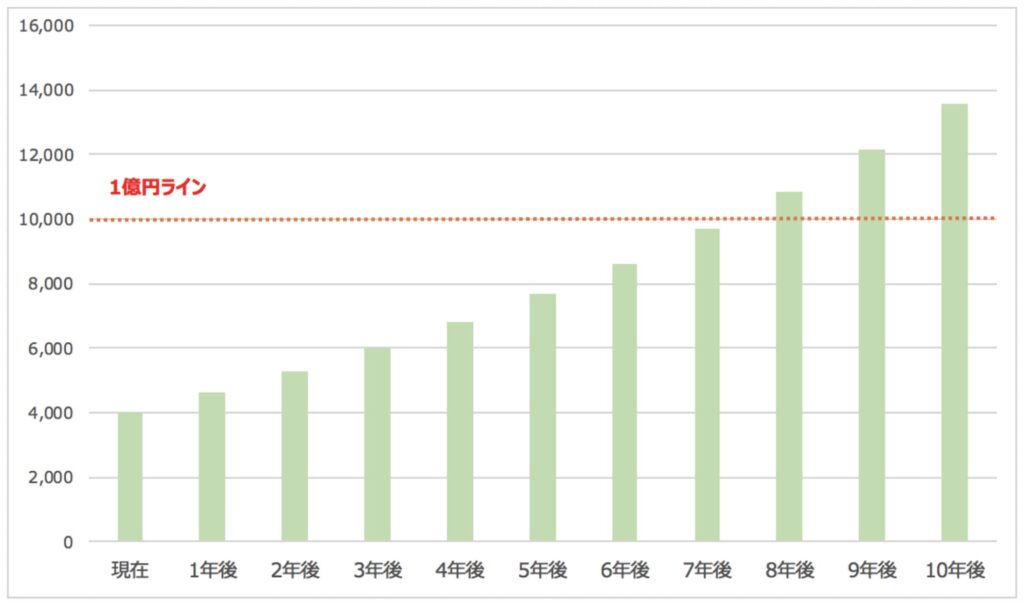

今までの検証で、1億円あれば安全にリタイア生活を送ることをお伝えしてきました。では、現在の4000万円をどのように1億円に持っていくことが重要になるかと思います。

1億と聞くと途方も無い金額のように感じてしまうかと思いますが、既に4000万円あるのであれば実現可能性は非常に高くなっています。

筆者も4000万円に到達してからは10年もたたずに資産1億円を達成することができました。

毎年200万円を追加投資しながら年率10%で運用した場合の資産の推移は以下の通りとなります。

9年目で1億円を達成することができます。筆者と同じスピード感ですね。

| 資産推移 | |

| 現在 | 4,000 |

| 1年後 | 4,600 |

| 2年後 | 5,260 |

| 3年後 | 5,986 |

| 4年後 | 6,785 |

| 5年後 | 7,663 |

| 6年後 | 8,629 |

| 7年後 | 9,692 |

| 8年後 | 10,862 |

| 9年後 | 12,148 |

| 10年後 | 13,562 |

重要なのはマイナスのリターンをだすことなく順調にリターンを安定的に積み上げることです。

この堅実なリターンを狙うのにちょうど良い水準が年率10%となります。

→ 難易度は高い?個人投資家が目指すべき運用利回りは年利10パーセントが妥当?狙うべきリターンとおすすめの預け先を検証する。

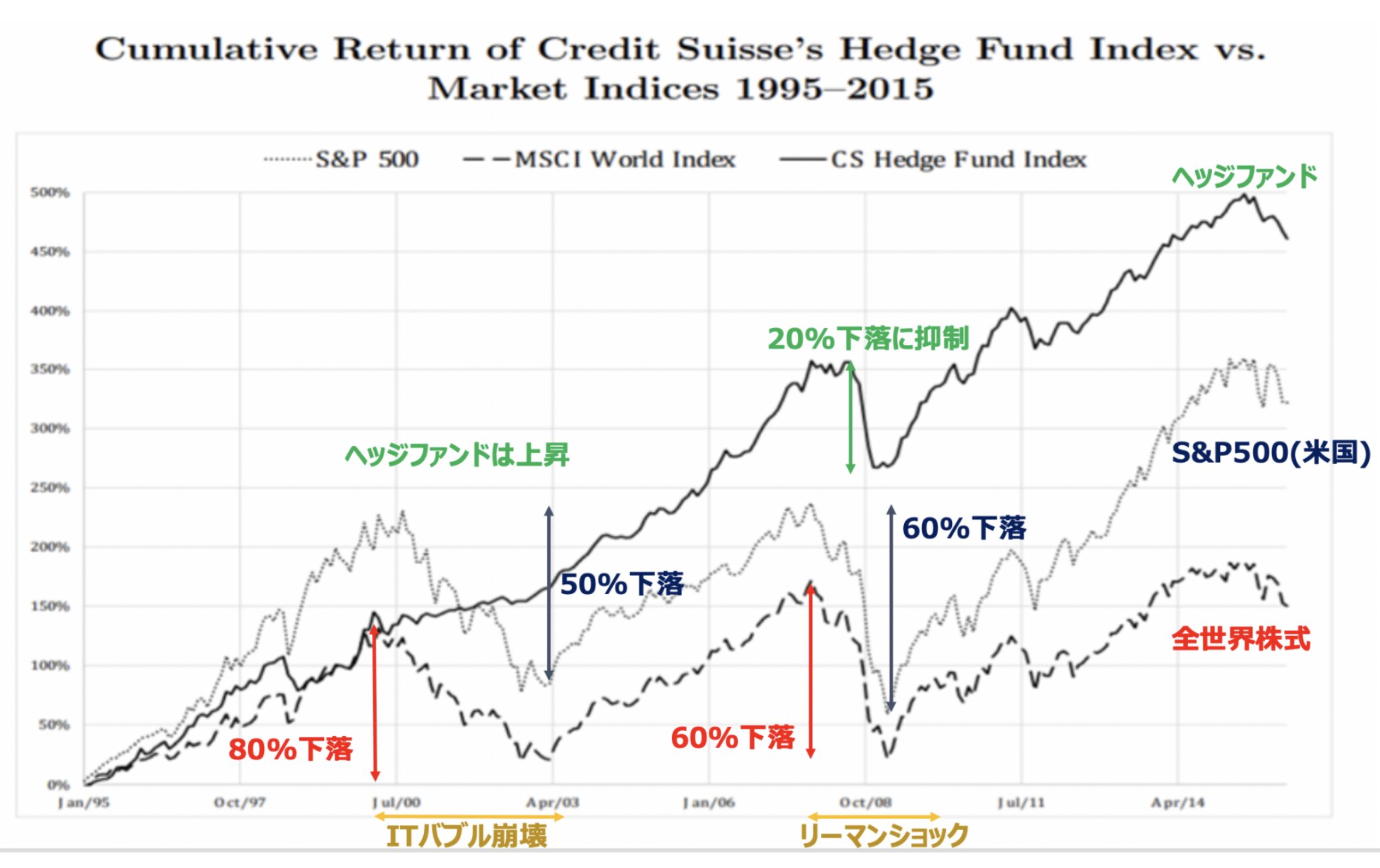

筆者に年率10%のリターンをもたらしてくれた投資先としてヘッジファンドがあります。

ヘッジファンドは株式市場の環境によらず高いリターンをもたらしてくれる絶対収益型のファンドです。株式市場は定期的にITバブルの崩壊やリーマンショックのような暴落で投資家資産を半減させます。

しかし、ヘッジファンドは、その名前の通り下落をヘッジ(=回避)しながら高いリターンを出す投資先として機関投資家に愛好されています。

以下はヘッジファンドと株価指数の比較ですが、ヘッジファンドは下落を抑制しながら見事に右肩あがりのチャートを描いています。

ヘッジファンドと聞けば派手なハイリスクハイリターン投資先と誤解されている方もいらっしゃると思いますが実態は逆です。

ヘッジファンドはローリスクミドルリターンの運用先として資金を着実に増やしていきたい保険会社や年金基金に愛好されているのです。

海外の著名ヘッジファンドは基本的には機関投資家か500万ドル(=7億円)以上の出資金しか受け入れていません。

まとめ

本日のポイントをまとめると以下となります。

独身で貯金4000万円あったとしてもリタイアするのは難しいと想定されます。

インフレを加味すると以下となります。

| 3%配当金ベース 必要資産 |

4%配当金ベース 必要資産 |

5%配当金ベース 必要資産 |

|

| 地方(持ち家) | 2250万円 | 16888万円 | 1350万円 |

| 地方(賃貸) | 6750万円 | 5062万円 | 4050万円 |

| 東京(持ち家) | 5250万円 | 3938万円 | 3150万円 |

| 東京(賃貸) | 1億3750万円 | 1億312万円 | 88250万円 |

安全圏の1億5000万円を構築するために堅実で安定的な資産運用を行なっていきましょう!

3000万円、5000万円など4000万円周辺の貯金額である場合の運用法は以下を参考にしてみてください。

ただ運用の基本は同じです。淡々と、堅実に着実に積み上げるのが最も資産形成は早いです。