資産5000万円というのは日本では「準富裕層」と言われる水準の金額です。

「貯金が5000万円ある」などの話は、リアルの場面ですることはほとんどないのではないかと思います。

筆者はサラリーマン(とはいえクビがある外資系)として日々働いておりますが、同僚や友人と自分の資産額を話すことはほとんどありません。

故に、吐き出し先としてブログをやっているのかもしれません。

しかし、以前に経営者が数人集まり会食をする場に呼んでいただいた際に、彼らは自分の資産額や今後の事業展開などのコンフィデンシャルな内容について話していました。

その会食が偶然だったのかもしれませんが、経営者同士であれば割とオープンにその辺は話をするようですね。

とはいえ、旧知の仲だったみたいで、もうこれは古い付き合いで仲が良い場合のみなのかもしれません。

それくらい「お金」の話とは外でしづらいものです。

なかなか自分が既にリタイアできる水準なのか、自分の資産は世間的にどれくらいなのかわかりませんよね。

今日はその辺を掘り下げて筆者の見解を書いていきたいと思います。

関連

Contents

資産5000万円あったらどれくらいの精神的余裕があるものなのか?

人によります。しかし「人による」という回答は筆者は大嫌いです。

まず5000万円を持っている人に精神的に余裕ですか?なんて赤の他人に聞けるわけもないので、現在2億円近くを保有している筆者の経験から意見を述べます。

精神的余裕などありません。精神的余裕があることなど人生を生きている限りないのです。

当然ですが、資産が1000万円の時よりも精神的余裕はあるし、資産3000万円の時よりも精神的余裕はあります。

しかしそれは相対的な精神的余裕であり絶対的な精神的余裕、つまり「もう安泰だ」と思ったことは未だかつてありません。

筆者は既婚者であり子供も2人います。

つまり、妻も、子供も、自分の両親、兄弟、姉妹、妻の両親、兄弟、姉妹、そして今後生まれてくる孫などなど人生どこで歯車が狂うのかわかりません。

自分が病気になった場合、血迷って株に資産を注ぎ込み借金に陥ってしまうかもしれないなど。

人は脆いですから何が起こるかわからないのです。

お金はいくらあっても足りないですし、バッファは10億円くらいまでは持っておきたいと思っています。

ちなみに筆者は2億円以上あれば、既婚子供ありでもほとんどの場合は「安全圏」に到達したと考えても良いと計算しています。

子息を米国大学院まで進学させる、または医学部受験させるとなると更なる資産が必要になります。

2億円以上あっても完全リタイアにはほど遠いです。実際に冒頭で述べた経営者の方々も2億円〜3億円の資産は超えていても不安だと話をしています。

この不安が止まらないからこそ仕事でも結果を出してきているのではないかと思います。

上記はあくまで筆者の見解であり、読者の方で既に5000万円保有して精神的にかなり余裕だと感じればそれはそうですし人それぞれです。

筆者の場合は「5000万円より少ない資産だった頃よりマシだが精神的余裕は特にない」が答えになります。

30歳代〜60歳代の独身世帯と2人以上世帯で貯金5000万円以上の割合とは?

さて、この記事の主眼は55歳〜60歳の独身で貯金5000万円でリタイアして良いのかどうかの考察です。

単身世帯の準富裕層の割合とは?

そもそも、現在の立ち位置を確認することから始めましょう。

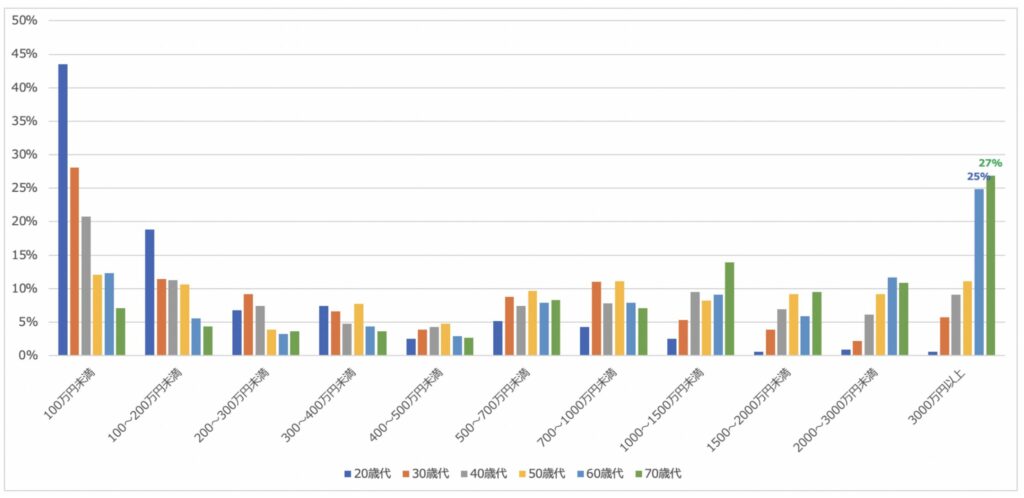

以下のデータのソースは「家計の金融行動に関する世論調査[単身世帯調査](平成19年以降)」です。

単身世帯の資産額です。

| 総数 (金融資産保有世帯) |

100万円未満 | 100~200万円未満 | 200~300万円未満 | 300~400万円未満 | 400~500万円未満 | 500~700万円未満 | 700~1000万円未満 | 1000~1500万円未満 | 1500~2000万円未満 | 2000~3000万円未満 | 3000万円以上 | |

| (1,669) | (344) | (169) | (91) | (93) | (56) | (129) | (131) | (137) | (98) | (118) | (235) | |

| 20歳代 | (324) | 43.5% | 18.8% | 6.8% | 7.4% | 2.5% | 5.2% | 4.3% | 2.5% | 0.6% | 0.9% | 0.6% |

| 30歳代 | (228) | 28.1% | 11.4% | 9.2% | 6.6% | 3.9% | 8.8% | 11.0% | 5.3% | 3.9% | 2.2% | 5.7% |

| 40歳代 | (231) | 20.8% | 11.3% | 7.4% | 4.8% | 4.3% | 7.4% | 7.8% | 9.5% | 6.9% | 6.1% | 9.1% |

| 50歳代 | (207) | 12.1% | 10.6% | 3.9% | 7.7% | 4.8% | 9.7% | 11.1% | 8.2% | 9.2% | 9.2% | 11.1% |

| 60歳代 | (341) | 12.3% | 5.6% | 3.2% | 4.4% | 2.9% | 7.9% | 7.9% | 9.1% | 5.9% | 11.7% | 24.9% |

| 70歳代 | (338) | 7.1% | 4.4% | 3.6% | 3.6% | 2.7% | 8.3% | 7.1% | 13.9% | 9.5% | 10.9% | 26.9% |

50代で資産が3000万円以上はどれくらいかというと、既にトップ層ですので上位11.1%の人材ということになります。

60代になってくると3000万円以上がなんと24.9%もいます。

5000万円以上の資産ということになると50代で7%-8%、60代で15%程度といったところでしょうか。

意外とみなさんお金持っているんですね。やはり時間は最大の味方であることがわかります。

2人以上世帯の貯蓄5000万円以上世帯の比率とは?

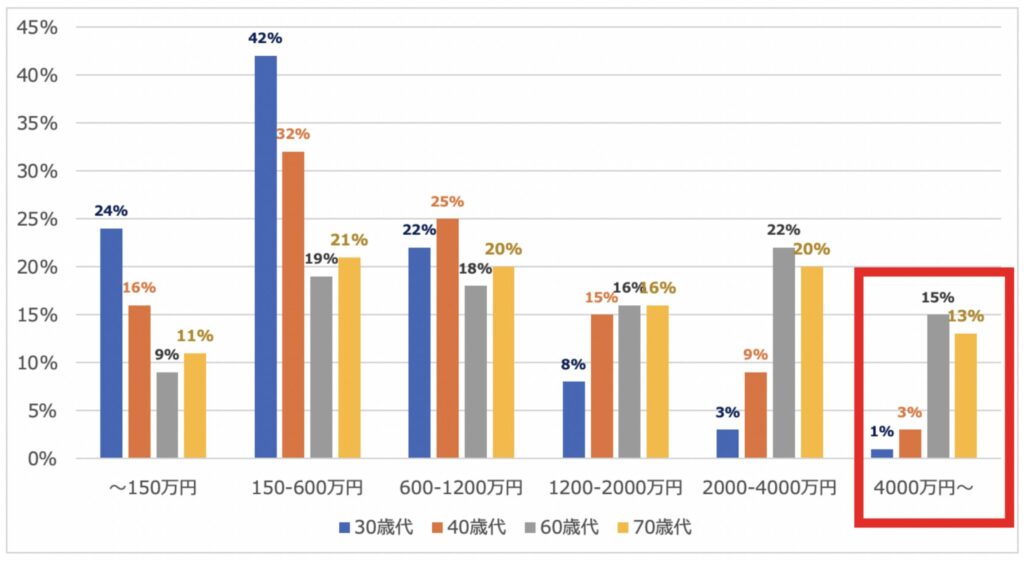

2人以上世帯の準富裕層の割合についても見ていきましょう。以下は金融庁のデータです。

| 〜150万円 | 150-600万円 | 600-1200万円 | 1200-2000万円 | 2000-4000万円 | 4000万円〜 | |

| 30歳代 | 24% | 42% | 22% | 8% | 3% | 1% |

| 40歳代 | 16% | 32% | 25% | 15% | 9% | 3% |

| 60歳代 | 9% | 19% | 18% | 16% | 22% | 15% |

| 70歳代 | 11% | 21% | 20% | 16% | 20% | 13% |

60代の4000万円以上の比率は15%で、70代の4000万円以上の比率は13%となっています。

単身世帯に比べて子育てを経験している分、資産の形成は進んでいませんね。

独身の55歳〜60歳で貯金5000万円ならアーリーリタイアや完全リタイアしても良い?

さて、55歳であればもうすぐ定年も見ている中で、もう本当に仕事が嫌だという方もいらっしゃると思います。

定年目前で貯金5000万円あればリタイアしても良いかという点についてみていきたいと思います。

実際に独身で貯蓄5000万円あれば何年暮らせる?独身の生活費とは?

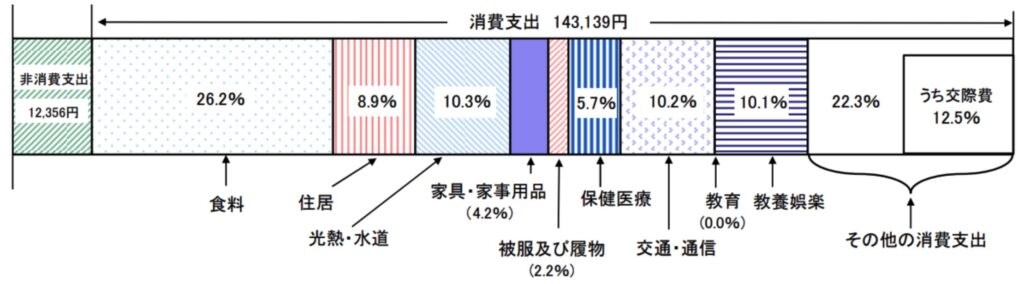

まずは、どれだけ生活経費がかかるかを算定していきましょう。総務省がまとめた高齢単身世帯の生活費は以下となります。

数値として直すと以下となります。2020年のも比較としてだしていますが僅か2年で月1万円も生活費が増額されています。

インフレが本格化しているのがわかりますね。現在2024年ですが、2023年のデータが出たら更に多くの金額が必要という結果になていることが想定されます。

本格的にインフレの時代が到来しています。

| 2020年データ | 2022年データ | |

| 食料 | 36,615 | 37,502 |

| 住居 | 12,383 | 12,739 |

| 水道光熱 | 12,915 | 14,743 |

| 家具・家事用品 | 5,326 | 6,012 |

| 被服費 | 3,196 | 3,149 |

| 保険医療 | 8,255 | 8,159 |

| 交通通信 | 11,983 | 14,600 |

| 教養娯楽 | 12,915 | 14,457 |

| 交際費 | 15,312 | 17,892 |

| その他 | 14,247 | 14,028 |

| 税金等 | 11,541 | 12,356 |

| 合計(月額) | 144,687 | 155,638 |

上記の金額は全国の平均ベースなので、東京での豊かな老後生活に調整したものが以下となります。

| 金額 | |

| 食料 | 70,000 |

| 住居 | 100,000 |

| 光熱・水道 | 13,000 |

| 家具・家事用品 | 5,000 |

| 被服費 | 4,000 |

| 保険医療 | 8,000 |

| 交通 | 12,000 |

| 教養娯楽 | 13,000 |

| 交際費 | 50,000 |

| その他 | 15,000 |

| 税金等 | 12,000 |

| 合計(月額) | 302,000 |

毎月の支出は302,000円となります。年間ベースに算出すると12をかけて362万円となります。

つまり5000万円でも14年間しか暮らすことができません。資産運用を組み合わして生きながら老後生活を行なっていく必要があります。

もちろん、持ち家を持っていれば住居に関する費用は抑えられます。

当然、固定資産税は毎年かかりますし築年数が増えていきますしリフォームも必要になってくるので費用はそれなりに発生します。

ただ、独身で持ち家というのはイレギュラーですよね。基本的には賃貸の前提で考えていきたいと思います。

得られる年間の年金収入とは?

老後生活では年金収入を受け取ることができます。

という話ですが基本的には定年まで働いて年金、退職金満額貰えばいいのではないかと思います。

基本的にサラリーマンとして60歳まで保険料を毎月欠かさずに支払っている場合、年金が毎月145,665円が入るわけですね。

年間に洗い替えると約175万円になります。

| 年金受給額の平均月額 | |

| 年度 | 月額厚生年金(国民年金を含む) |

| 令和3年 | 145,665円 |

| 令和2年 | 146,145円 |

| 令和元年 | 146,162円 |

| 平成30年 | 145,865円 |

| 平成29年 | 147,051円 |

| 平成28年 | 147,927円 |

因みに上記は平均的に受給できるサラリーマンの年金になります。

当然、現役の時の年収に応じて得られる年金の金額も変わってきます。以下は35年勤続した前提での各年収毎の見込み年金早見表となります。

| 平均年収 | 35年働いた時の(厚生年金+国民年金)の目安 |

| 200万円 | 117万2200円 |

| 300万円 | 135万6400円 |

| 400万円 | 154万600円 |

| 500万円 | 174万7700円 |

| 600万円 | 193万1900円 |

| 700万円 | 211万6100円 |

参照:日経ウーマン

さきほどの平均の175万円というのは丁度平均年収500万円の人が受給できる年金の年額に相当しますね。

因みに平均年収というのは新卒で働き始めてからリタイアするまでの期間の平均した年収のことです。

新卒で働き始めた時は誰しも少なく、40代後半から50代前半でピークを迎えて、50代後半は減少します。これらの期間の平均ということですね。

生活費を東京で算出したので、以降では平均年収600万円の前提で考えていきたいと思います。つまり年金の年金受給額を193万円として考えていきます。

独身で貯金5000万円あれば豊かな老後生活を送ることができるのか?

まずはこれまでの内容を元に生活費と年金の差額を算出してみます。

| 年間生活費 | 362万円 |

| 年間年金受給額 | 193万円 |

| 年間不足分 | 169万円 |

169万円の不足分を年金が受給できる65歳から100歳までの35年間取り崩していくと仮定すると単純計算で5915万円となります。

貯金5000万円では若干たりないですが退職金を考えると十分実現可能な水準となります。

60歳に退職してから65歳までは収入がなく5年間で1810万円(=362万円×5年)が必要になります。

一方で退職する時には退職金をもらうことができます。以下は大卒の退職金について総務省が発表しているデータとなっています。

| 勤続25年 (47歳) |

勤続30年 (52歳) |

勤続35年 (57歳) |

60歳定年 | |

| 平均 | 1540万円 | 2195万円 | 2630万円 | 2918万円 |

60歳定年だと平均して2918万円をいただくことが可能となります。

5年間の必要経費を支払った後でも約1100万円が余るのです。

60歳のリタイア時点で貯金5000万円あれば、退職金を受け取った上で現在の金融環境であれば独身で豊かなリタイア生活を送ることができます。

現在の金融環境と敢えて書いたのには意味があります。この点については追って詳しくお伝えしていきます。

因みに55歳でリタイアしようと思うと55歳〜60歳までの生活費が必要になってくるので追加で2000万円程度の資産が必要となってきます。

関連記事:【2024年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

独身の老後は不測の事態に備える必要がある

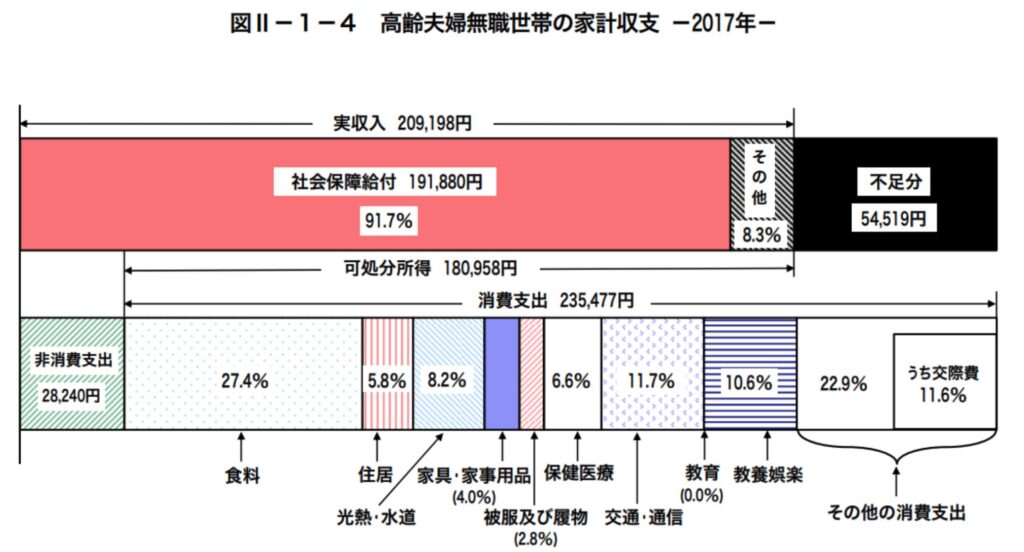

老後2000万円問題というものがありました。これは独身ではなく2人以上の高齢世帯の話です。ちなみに現在ではどうやら老後2800万円問題になっているそうです。

さて、話を老後2000万円問題に戻していきましょう。老後2000万円問題は2019年に話題になりましたが、算出の根拠となる数値は2017年時点のものです。

総務省の調査によれば高齢夫婦無職世帯の家計収支は月間の不足分は54,519円となります。

95歳まで生きると考えると65歳から30年間なので年間不足金額65万円と掛け合わせることで約2000万円となります。

これは夫婦世帯の場合で、独身の場合は不足分は1000万円くらいになるでしょう。年配者ですと生活費もそこまでかかりませんしね。

しかし、人間とは難しいもので仕事を退職して、そして独身であるならば様々なリスクが渦巻いています。

独身とは自由気ままで、家族、親族にかかるお金も、労力も少なくシンプルな人生が過ごせると思いがちです。

しかし、筆者の過去の独身上司(外資系で役員まで務めた)などの生活を見るとそこには多大なリスクがあります。

まず、独身であることですが、これは「ファミリーによる防御」が一切ない人生を歩んでいるということです。

世の中には見えないリスクがそこかしこに溢れています。そして、そのリスクを避けられているのはひとえに家族、親族という存在なのです。

家族を作るということは、その家族の人数分のコミュニティへアクセスすることになります。つまり、このアクセスが多ければ多いほど外敵から自分を守れる確率が高くなるのです。

少し物騒な話ですが、独身で資産を持つ者は世界中の暴力団、窃盗団、詐欺集団に狙われる格好の的です。

独身の方でも60歳まで何も危ないことはなかったという人も多数います。当然です、所属している企業があるからです。

独身の方にとっては勤め先こそが最後の砦であり、そこを退職した瞬間に裏社会が動き出します。

筆者の独身上司の定年退職した方は、事件に巻き込まれ色々と騙されあっという間に資産を半分失いました。

世の中とは物騒なのです。しかし、家族がいる場合、そして子息がいる場合は「盾」を持っている状況ですからわかりやすくトラブルに巻き込まれにくいです。

「安全」とは高級品です。日本は長年の努力の結果、安全と言われる国ですが、それでも「資産(お金だけに限らず、地位や名誉なども)」を持っている人間は常にリスクと隣り合わせです。

しっかり40年会社に勤めてきた人というのは、それなりに大きな資産を持っていることは筒抜けと言っても良いくらいです。

防御にはお金がかかりますし、ある日ある程度の資産を失ったとしても大きな資産を保有していればまだ安全圏です。

その他にも、独身ですと病気、怪我など本来は家族がサポートしてくれる部分も自分で賄う必要がありこれもまたお金がかかります。

独身でも生き抜いていくには、安全に資産を運用しつつ、日々のトラブルを乗り越えていくことなのです。

老いとの戦いでもありますが、「資産」の力で一つ一つクリアしていく必要があります。

貯金5000万円と年金だけでは筆者なら心細さを感じてしまいます。

顕在化するインフレリスク!お金の価値は一定ではない!

先ほどのリスクの中で敢えてあげませんでしたが、老後の生活でリスクとして顕在化しているのがインフレですね。

バブル崩壊から30年間デフレが続いていましたが日本でも2022年以降、インフレを実感している方が多いと思います。

海外で発生しているインフレが円安を伴って輸入物価が急騰して日本国内でもインフレが発生するという結果になっています。

ただ、日本では給料が上がっておらず実質賃金は低下しており景気が悪い中でのインフレが発生しているスタグフレーションの状態になっています。

給与の上昇率からインフレ率を差し引いた実質賃金上昇率はずっとマイナス圏に沈んでおり、国民生活は苦しくなり続けています。

[東京 2024年3月7日 ロイター] - 厚生労働省が7日に公表した1月の毎月勤労統計(速報)によると、実質賃金は前年比0.6%減少し、22カ月連続のマイナスとなった。物価上昇に賃金の伸びが追いついていない状態が続いている。

参照:ロイター

インフレというのはモノやサービスの価格が上昇する現象ですが、言い換えれば現金の価値が現象のことを意味します。

以下をご覧いただければわかる通り、リンゴの価値は変わらないのに購入できる金額が増えるということは貨幣の価値が減少していることを意味しますからね。

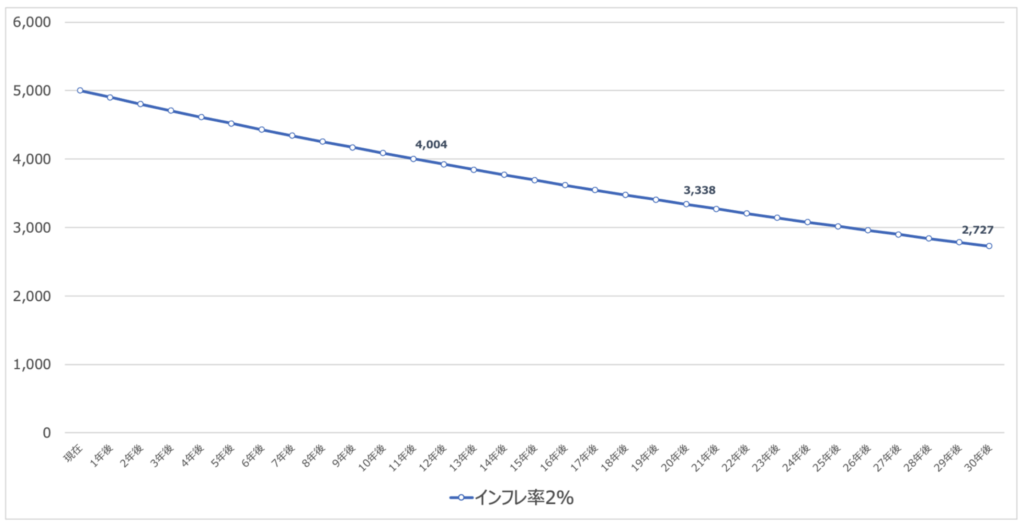

2024年3月現在のインフレ率は3%となっていますが、今後も中長期的には2%-3%程度のインフレが発生することが見込まれています。

5000万円保有していても年率2%でインフレが発生すると以下の通り価値は逓減していきます。

| 5000万円の実質的価値の変化 | |

| 10年後 | 4085万円 |

| 20年後 | 3338万円 |

| 30年後 | 2727万円 |

資産運用を何もしないと、数十年後のインフレした世界を生き抜く資産を保てないということは十分認識しておいた方がよいでしょう。

豊かな老後生活のために構築したい資産運用ポートフォリオ

基本的にはローリスクミドルリターン程度の運用が最適だと思います。大幅に損失を出さないことが運用の肝です。

筆者が考える資産運用ポートフォリオは以下です。

- ヘッジファンド:3000万円

- インデックスファンド:1000万円

- 現金:1000万円

ヘッジファンドは筆者の筆頭ポートフォリオです。

欧米では主流であってもまだまだ日本では馴染みがあまりありませんが、貯金5000万円クラスであればヘッジファンド投資がよい選択肢になるかと思います。

最低出資額が1000万円程度なので富裕層しか投資ができません。ヘッジファンドについて具体的には別の記事でも紹介していますがここでも少し触れていきます。

ヘッジファンドとは「絶対収益型」のファンドです。投資信託との大きな違いは「リターンの高さ」と「手数料体系」です。

投資信託より高いリターン、そして高い報酬体系ということです。

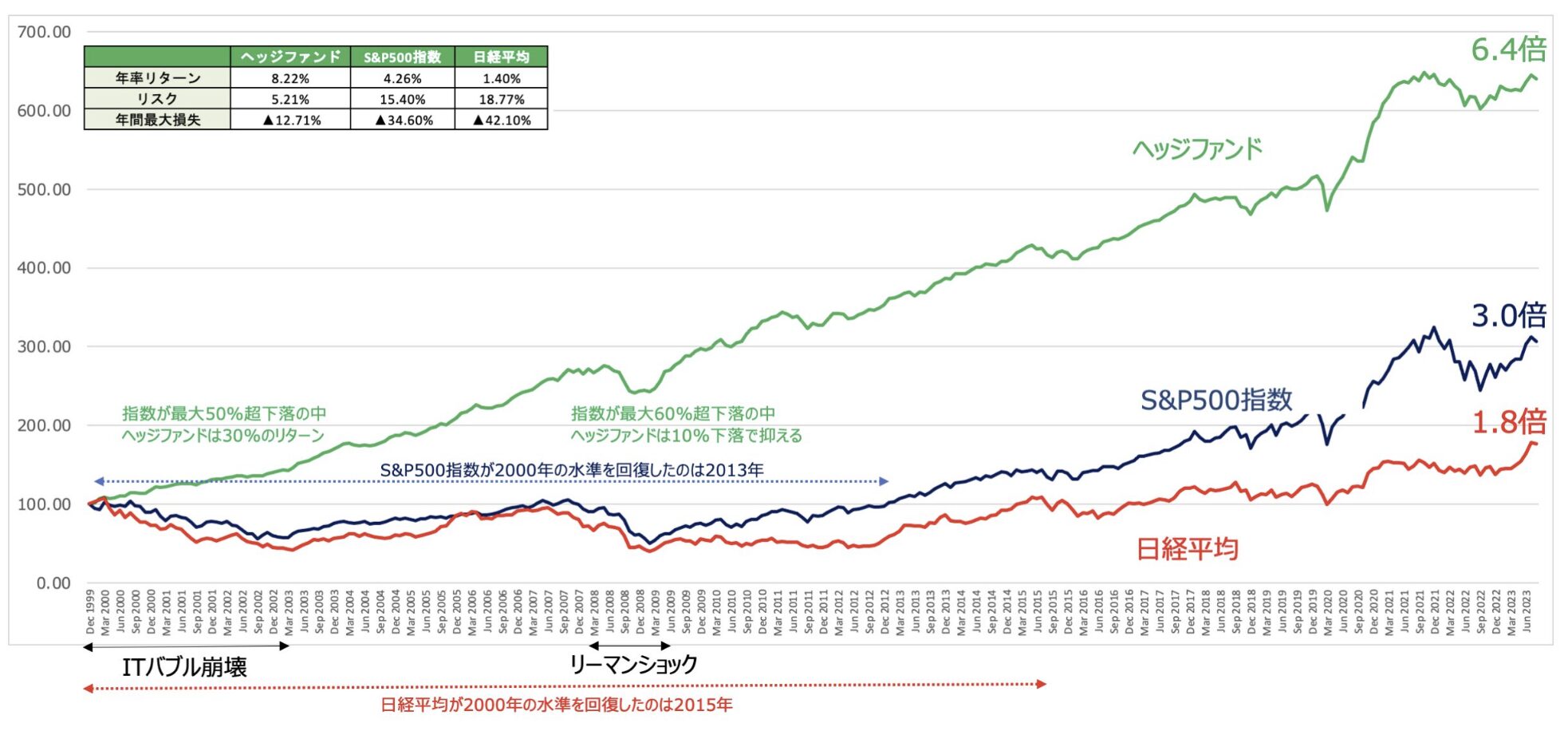

まずはリターンですが、以下の通り米国S&P500をアウトパフォームしてきた歴史があります。

ITバブル崩壊やリーマンショックなど下落時の影響が限定的であることがわかります。

投資信託は目論見書通りに、そして顧客にしっかり説明できるように投資判断をする必要があります。

しかし、ヘッジファンドの場合は顧客説明はあまり重視されず、また自由な取引が可能な運用体制ですので、俊敏に市場環境に応じてポートフォリオの刷新が可能です。

この体制が、上記のようなヘッジファンドの高いリターンを生み出しているといえます。

そもそもですが、日本の投資信託に関しては良いリターンが出ているものは少ないですよね。

アクティブファンドは(手数料が高く、インデックスに勝るパフォーマンスを目指すファンド)インデックスファンドに負けてしまう有様です。

年率平均1.9%のリターンだと残念ながらインフレに負けてしまいますね。

| 分類 | 平均5年累積リターン | 年率平均リターン |

| パッシブ型全ファンド | 22.60% | 4.2% |

| アクティブ型全ファンド | 9.70% | 1.9% |

| パッシブ型日本株ファンド | 40.00% | 7.0% |

| アクティブ型日本株ファンド | 30.90% | 5.5% |

| パッシブ型先進国株ファンド | 37.00% | 6.5% |

| アクティブ型先進国株ファンド | 12.00% | 2.3% |

| パッシブ型新興国株ファンド | 15.20% | 2.9% |

| アクティブ型新興国株ファンド | 12.80% | 2.4% |

| パッシブ型グローバル株ファンド | 32.60% | 5.8% |

| アクティブ型グローバル株ファンド | 8.20% | 1.6% |

ヘッジファンドは本当にファンドマネジャーの才覚次第です。

ハーバード大学基金もポートフォリオの20%程度はヘッジファンドで運用しており、世界的に主流の運用手段であることがわかっています。

ファンドマネジャーの報酬の大半が「成果報酬」であるため、相場への取り組み方も投資信託のファンドマネジャーとは比べ物になりません。

片や上司の顔を見ながら相場を張り、ヘッジファンドのマネジャーは相場のみを見て死に物狂いで投資をしています。結果は上記の通りですね。

ちなみにヘッジファンドは優秀な成績を収めていますが、ヘッジファンド選びを間違ってしまっては運用もうまくいきません。

まとめ

定年間近で貯金5000万円ある場合の意識の持ち方と、おすすめの運用方法についてお伝えしていきました。

リタイア時点で貯金5000万円あれば独身であればリタイアは可能ではありますが、インフレやバッファーのある生活を送るためには資産運用で増やしていく必要があります。

着実に資産を増やしつつ、自分の人生を防衛していきましょう。