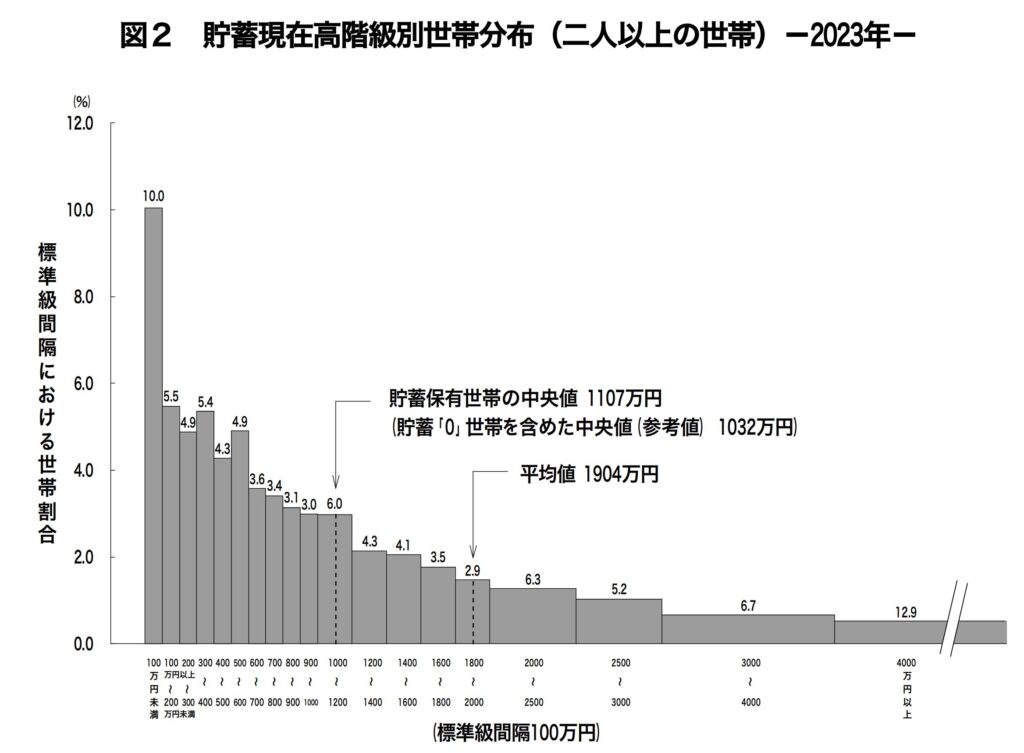

「5000万円」という大きな資産を築かれた方とは、日本社会の中でも10%未満の方となります。

いわゆる準富裕層という水準になります。

以下の総務省の家計調査によると4000万円以上の資産を保有している方が12.9%となっています。5000万円以上となると10%以下になることが想定されますね。

いわゆる、投資銀行勤務であったり、外資系コンサルのパートナー以上の役職、またはPEファンド勤務などでない限りはサラリーマンとして企業に勤めつつ5000万円という資産を構築するのは非常に難しいと思います。

税金も高いですしね。

総合商社やメガバンクで長期で海外駐在をした際の海外勤務手当でお金を貯めたり退職金を入れて漸く蓄えることが出来る金額だと思います。

他には身内のご不幸によって急に遺産や保険金が入ってきたという方もいるかもしれません。

事業家の方であれば、事業が軌道に乗り数年もすれば悠々と超えてくる水準でしょう。

保有している自社の株式の価値はもっと早く伸びるかもしれないので、もしかしたら5年もかからないのかもしれません。

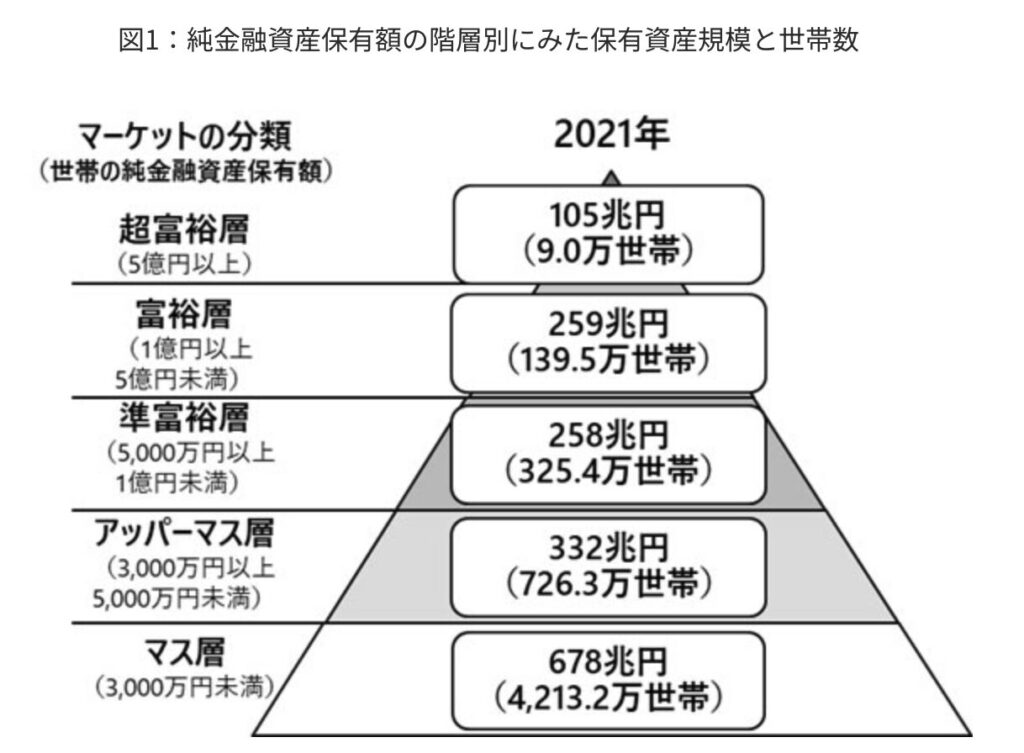

野村総研の定義によると、純資産3000万円からがアッパーマス層で、5000万円に到達した時点で準富裕層と定義されるようです。

参照:野村総研

アッパーマス層から準富裕層になることで、老後に向けての資産運用はどのように変わっていくのでしょうか?

今回は少し論じていきたいと思います。

Contents

- 1 資産5000万円が見えてくる条件とは?(1億円、5億円到達への途上に過ぎない)

- 2 年代別(30代、40代、50代、60代)の貯蓄5000万円以上の準富裕層世帯の割合は?

- 3 子育て世帯で貯金5000万円あったら完全リタイア生活は可能か?

- 4 50歳〜60歳で独身で貯金5000万円あれば老後資金としては十分なのか?

- 5 コラム:準富裕層の生活とは?車を保有したりタワーマンションに住める?

- 6 1億円も決して夢ではない!貯金5000万円超えたら運用によって資産形成が加速!

- 7 準富裕層のようにまとまったお金を持っている人におすすめの資産運用は?

- 8 不動産投資は事業として行うべき

- 9 株式投資(配当で生活は可能か?)

- 10 本物のプロが運用するヘッジファンド

- 11 まとめ

資産5000万円が見えてくる条件とは?(1億円、5億円到達への途上に過ぎない)

資産を増やす、これはまさに資本主義ゲームを効率よくプレイしなくてはなりません。資産5000万円は富裕層、超富裕層へ到達するいわば途上段階です。

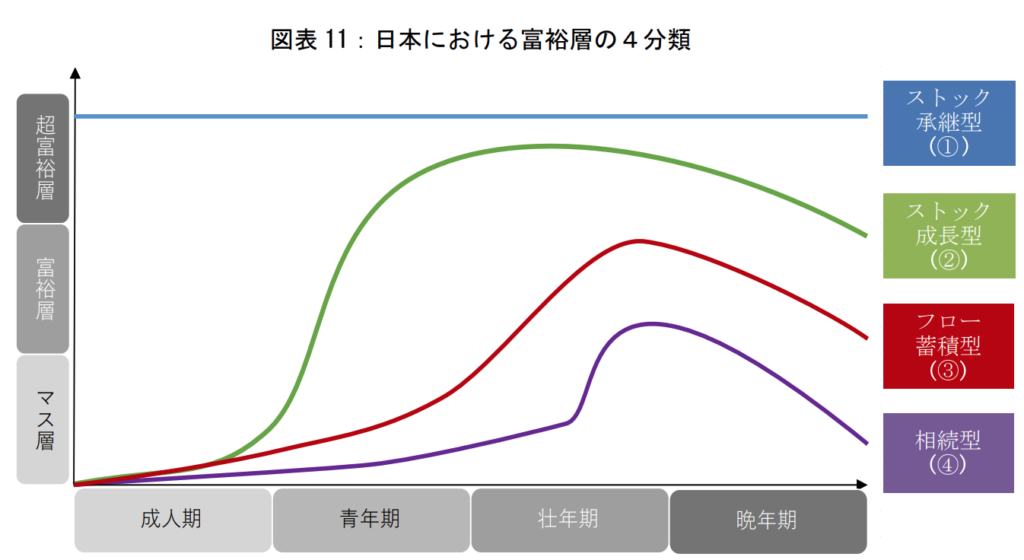

まず資本主義ゲームですが、非常に残酷なゲームであり生まれた瞬間に勝利している人々がいます。

ストック承継型はつまり、頂点には財閥ファミリーの子息、子女、オーナー企業の親より資産を譲り受け、生まれた瞬間より超富裕層である人々がいます。

しかし、このような環境に生まれることができるかどうかは全て運なので現実を受け入れ精進していきましょう。

① 莫大な資産や事業を代々受け継ぐ資産家の系譜

② 先鋭的な分野の起業に成功した実業家(GAFA10に代表される IT 長者等)

③ 給与所得を原資に着実に金融資本を積み上げるフロー蓄積型

④ 親からの相続により金融資本を取得する相続型

筆者はサラリーマン且つ運用していますので、赤線の「フロー蓄積型」です。「ストック成長型」には勝てませんが、十分に富裕層には到達します。運用次第で超富裕層も狙えます。

つまり、サラリーマンで運用しながらも超富裕層になれるチャンスはあるのです。

そして、5000万円はその途上です。

「フロー蓄積型」の人々はとにかく本業の収入を伸ばす、正しい運用をする、浪費しない、が資産増加の条件です。

これを守ることができれば、気付けば5000万円は貯まるものと思います。

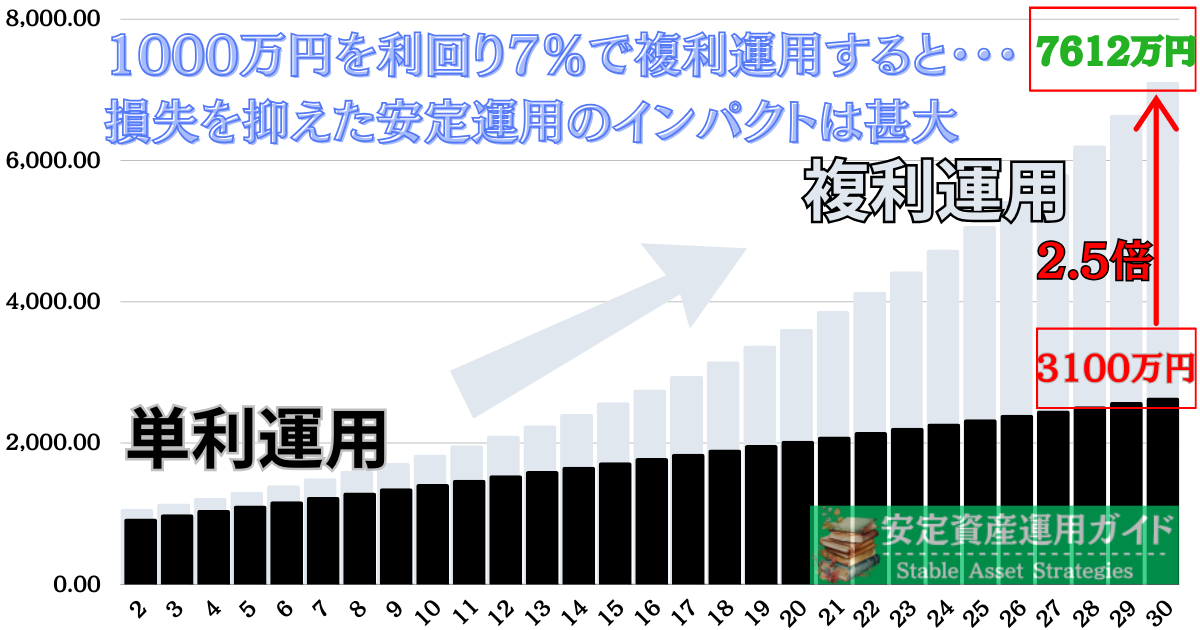

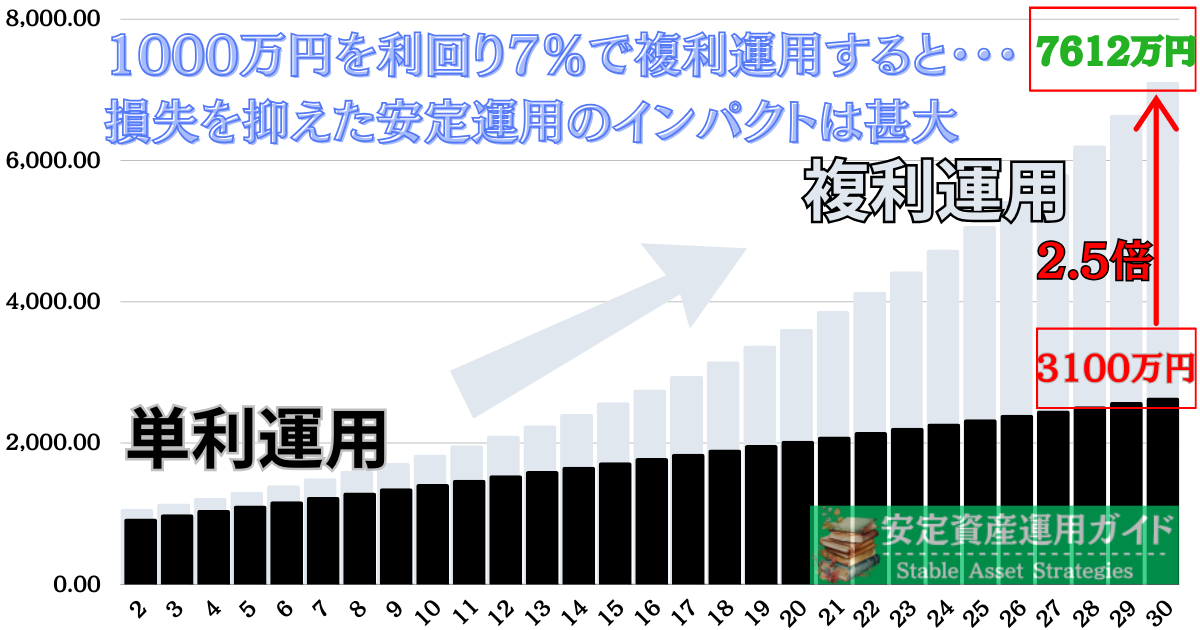

正しい運用とは以下のような複利効果を最大限に発揮する運用のことです。どのような運用をすべきかは具体的に後半で述べます。

「ストック成長型」はとにかく事業の拡大を頑張るしかないですね。確実性はフロー蓄積型の方が高いと思います。

年代別(30代、40代、50代、60代)の貯蓄5000万円以上の準富裕層世帯の割合は?

では30代から40代の勤労世帯で準富裕層となっている方の割合はどれくらいなのでしょうか?

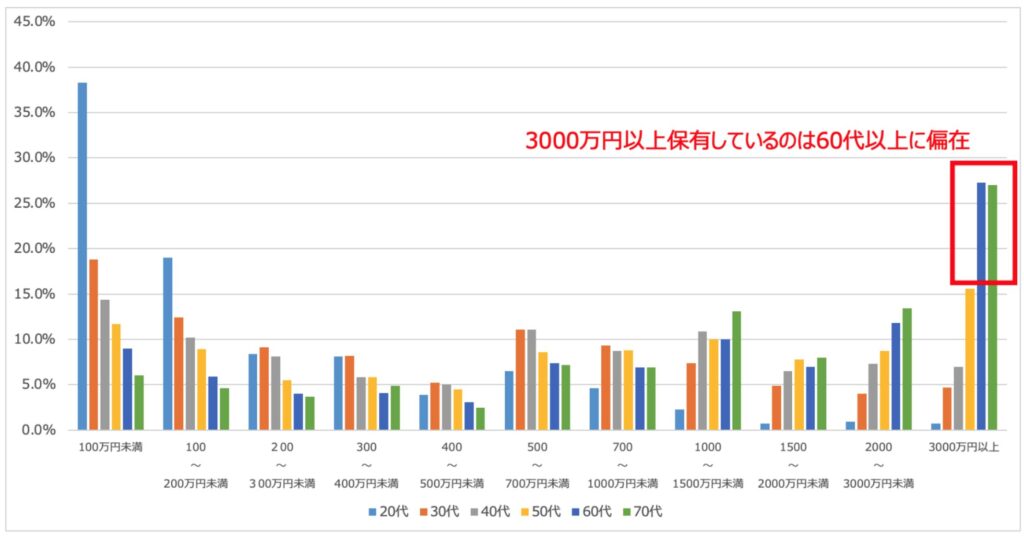

以下は日銀が発表している各年代の資産毎の分布です。5000万円以上の世帯は殆どいないので3000万円以上の世帯の分布のみ示されています。

3000万円以上であっても金融資産を保有しているのは殆ど退職金受給後の60代以上が中心となっています。

| 100万円未満 | 100 〜 200万円未満 |

200 〜 300万円未満 |

300 〜 400万円未満 |

400 〜 500万円未満 |

500 〜 700万円未満 |

700 〜 1000万円未満 |

1000 〜 1500万円未満 |

1500 〜 2000万円未満 |

2000 〜 3000万円未満 |

3000万円以上 | |

| 20代 | 38.3% | 19.0% | 8.4% | 8.1% | 3.9% | 6.5% | 4.6% | 2.3% | 0.7% | 0.9% | 0.7% |

| 30代 | 18.8% | 12.4% | 9.1% | 8.2% | 5.2% | 11.1% | 9.3% | 7.4% | 4.9% | 4.0% | 4.7% |

| 40代 | 14.4% | 10.2% | 8.1% | 5.8% | 5.0% | 11.1% | 8.7% | 10.9% | 6.5% | 7.3% | 7.0% |

| 50代 | 11.7% | 8.9% | 5.5% | 5.8% | 4.5% | 8.6% | 8.8% | 10.0% | 7.8% | 8.7% | 15.6% |

| 60代 | 9.0% | 5.9% | 4.0% | 4.1% | 3.1% | 7.4% | 6.9% | 10.0% | 7.0% | 11.8% | 27.3% |

| 70代 | 6.0% | 4.6% | 3.7% | 4.9% | 2.5% | 7.2% | 6.9% | 13.1% | 8.0% | 13.4% | 27.0% |

野村総研のデータによりますと3000万円以上の世帯のうち、5000万円以上の資産を保有している世帯の比率は40%となっています。

先程のデータと合わせて考えると年代毎の準富裕層の比率を推定したものが以下となります。

| 準富裕層の比率 | |

| 20代 | 0.2% |

| 30代 | 2.3% |

| 40代 | 3.6% |

| 50代 | 4.4% |

| 60代 | 10.0% |

| 70代 | 10.7% |

殆どが高齢者世帯に存在しているということがわかりますね。退職金をもらって達成している方が多いということが推察されます。

子育て世帯で貯金5000万円あったら完全リタイア生活は可能か?

現時点の資産額の大きさによって、生活の仕方、運用の方法により到達できる資産規模は変わってきます。

当然といえば当然ですが、意外と金額が大きくなると動き出せず、効率の悪い定期預金などに資産を置いてそのままという人はたくさんいます。

しかし、それは勿体無いです。

「リタイア(FIRE/Financial Independence, Retire Early)」とは完全に仕事を辞めて資産運用のみで生活費を賄うことです。

基本的に達成可能と言われている資産運用(配当も含む)による利回りは4%とされています。

資産5000万円以上の準富裕層ですと、どれくらいのリターンが得られるのでしょうか?

(単位:万円)

| 純資産額 | Return | 税後 |

| 5000 | 200 | 160 |

| 6000 | 240 | 192 |

| 7000 | 280 | 224 |

| 8000 | 320 | 256 |

| 9000 | 360 | 288 |

| 10000 | 400 | 320 |

年間160万円〜320万円です。これは月々13〜26万円となります。

総務省のデータによれば総世帯の支出は平均で24.5万円、二人以上世帯の支出は30万円弱なので基本的に完全リタイアは無理ですね。

消費支出

消費支出(総世帯)は, 1世帯当たり 245,519円

前年同期比 実質 0.2%の減少 名目 0.4%の増加

前期比(季節調整値) 実質 2.5%の増加消費支出(二人以上の世帯)は, 1世帯当たり 292,077円

前年同期比 実質 0.7%の減少 名目 0.1%の減少

前期比(季節調整値) 実質 4.6%の増加Source:総務省データ

貯金をとにかく取り崩して生活するのであれば、年間360万円の生活費で5000万円を食い潰すのに14年間かかります。

14年間は働かずに生きていけます。ただし精神的な余裕はないですよね。

自由に浪費もいまいちできないですし、将来また労働をしなければならないのかという辛さもあります。

仕事は一度辞めると日本企業は戻るのが難しいです。

また上記はあくまで平均的な数値です。以前検証しましたが各ケースで5000万円で暮らせる期間は以下となります。

子供は二人いる前提で算出しています。

| 地方 不動産所有 |

地方 不動産費用有り |

都会 不動産所有 |

都会 不動産費用有り |

|

| 年間費用 | 385万円 | 480万円 | 623万円 | 860万円 |

| 何年暮らせる | 13年 | 10年 | 8年 | 6年 |

(参考) 貯金5000万円を超えたら何年暮らせる?セミリタイア(≒FIRE)には十分なのかを検討。

5000万円あったら無敵になれると昔は思っていたものですがセミリタイアも厳しく、また子供の学費などがかかってくると余計に厳しいですね。

ちなみに上記の費用を資産運用から得られる収入で賄うために必要な金額は以下となります。利回り別でまとめています。

| 地方 不動産所有 |

地方 不動産費用有り |

都会 不動産所有 |

都会 不動産費用有り |

|

| 年間費用① | 385万円 | 480万円 | 623万円 | 860万円 |

| 税前必要金額 (①÷80%) |

481万円 | 600万円 | 778万円 | 1075万円 |

| 3%運用前提 | 1億6000万円 | 2億円 | 2億6000万円 | 3億6000万円 |

| 4%運用前提 | 1億2000万円 | 1億5000万円 | 2億円 | 2億7000万円 |

| 5%運用前提 | 1億円 | 1億2000万円 | 1億6000万円 | 2億2000万円 |

地方在住であっても準富裕層は無理してリタイアせず、まだまだ資産を増やすことに集中しても良い段階かもしれません。

せっかくなら完全リタイアを目指すくらいの資産まで走り切るのが個人的には早いと思います。

筆者の経験からですが、5000万円からは運用を間違えなければ資産の増加スピードに驚くと思います。

筆者が実際に資産運用を行なっている投資先は以下となりますので参考にしていただければと思います。

50歳〜60歳で独身で貯金5000万円あれば老後資金としては十分なのか?

子供がいる家庭で準富裕層でリタイアは難しいことは十分のご理解いただけたかと思います。

では条件を緩くして定年が見えてきた50歳〜60歳で独身、企業勤務の場合はどうでしょうか?

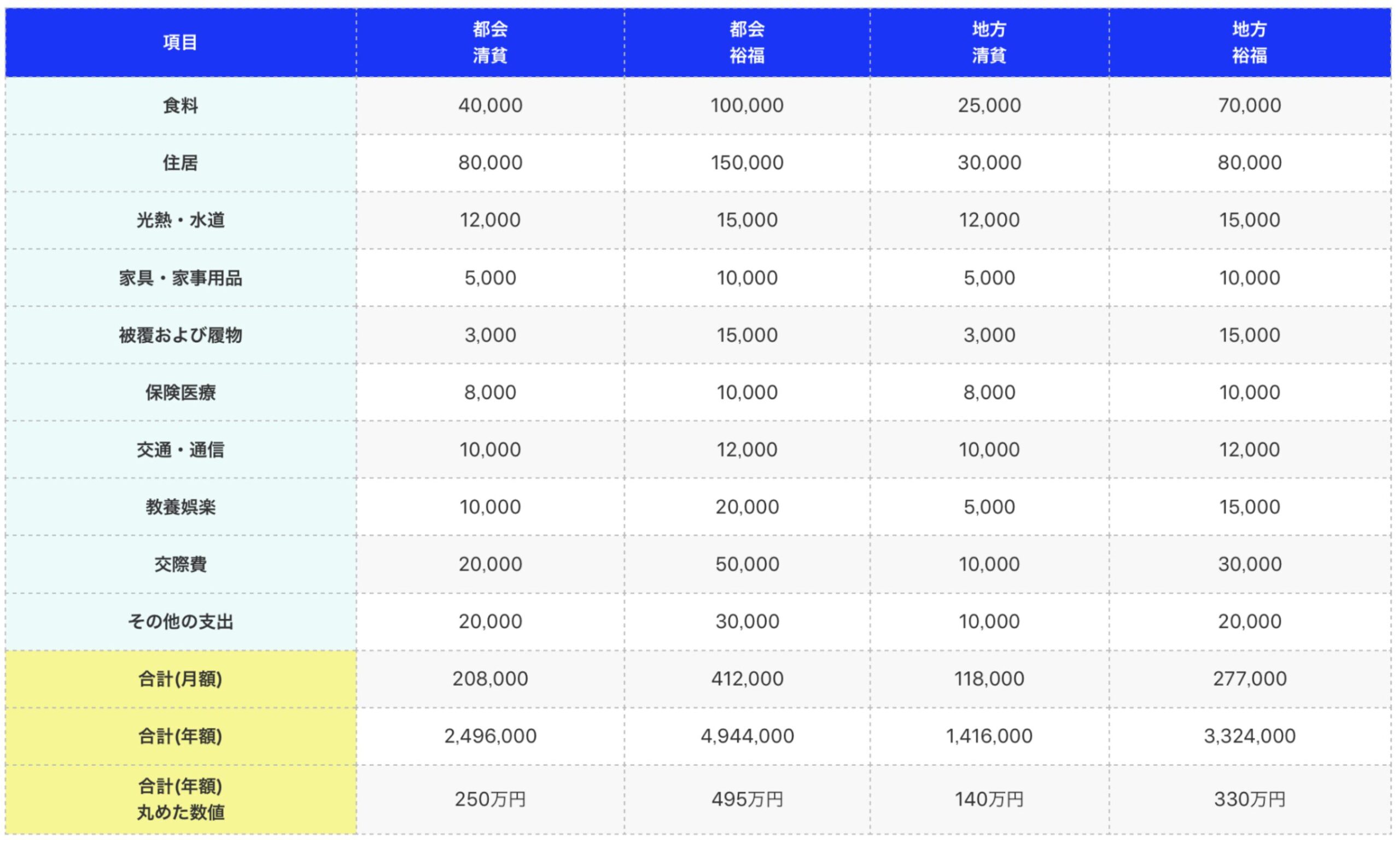

まず独身の生活費について纏めたものが以下となります。

地方であれば生活レベルに応じて140万円〜330万円、都会であっても250万円〜495万円で生活することができます。

65歳以降は年金収入が入ってきます。入社してから退職してからの期間の平均年収毎の金額は以下となります。

準富裕層になっている方は年収も高いことが想定されるので勤続期間の平均年収を600万円として考えると193万円を毎年得ることができます。

生活レベルを調整すれば地方であれば年金で生活費を賄うことが十分可能ですね。

都会であれば年間60万円〜300万円の不足が発生します。

120万円〜160万円の不足であれば5000万円を運用3%〜4%で運用すれば十分埋め合わせができます。

多少、清貧に暮らすことにはなるかとは思いますが、生活を調整すれば十分リタイア生活を謳歌することができますね。

65歳までについては60歳時点で受け取れる退職金が大企業であれば2500万円〜3000万円見込まれます。

65歳までの費用については大方まかなうことが可能でしょう。都会で50歳〜55歳で資産5000万円でリタイアするのは心もとないですが。

いずれにせよ独身でリタイアが近ければ準富裕層の水準であれば早期リタイアが見えてきます。

コラム:準富裕層の生活とは?車を保有したりタワーマンションに住める?

準富裕層の生活について気になっている方も多いかと思います。筆者も5000万円の資産を保有した時に、余裕が出てきたと感じました。

しかし、決して裕福に暮らそうとは思いませんでした。

理由としては5000万円を運用しながら元本を増加させることで更に資産加速が進むと考えていたからです。

ただ、著しく倹約していたわけでもなく都心の7000万円程度のマンションに住んでいました。

これは賃貸ではなく住宅ローンを使っていました。つまり、資産5000万円とは関係なく、年収が大切ですよね。

住居費が積立のようになるので、都心マンションであれば値崩れもしないため、おすすめです。

2024年時点では都心マンションはかなり高騰してしまっているので、少し買いにくいですね。

5000万円のキャッシュの中からマンション購入するのはおすすめしません。金融商品の方が利回りが高いからです。

不動産は基本的にフルローンで買うべきです。た

車については、まだ子供が生まれたばかりという時期だったので保有していませんでした。車を保有し始めたのは資産が1億を超えてきた時です。

まだまだ資産家としては途上なので、リセールバリューの高い車を買いました。現在売れば利益が出てしまいますが、まだ使っているので利益確定が本当に難しいですよね。

準富裕層は名前の割に裕福ではありません。地方に住んでいたら確かに裕福に暮らせるかもしれませんが都心に住んでいると厳しいものがあります。

富裕層へのステップアップ期間と捉えるべきでしょう。

1億円も決して夢ではない!貯金5000万円超えたら運用によって資産形成が加速!

数字のことは数字に置き換えるのが一番です。3000万円を5%運用した場合に、10年後には1,887万円増えることになります。

| Year | the capital(万円) | 5% Return(万円) |

| 1 | 3,000 | 150 |

| 2 | 3,150 | 158 |

| 3 | 3,308 | 165 |

| 4 | 3,473 | 174 |

| 5 | 3,647 | 182 |

| 6 | 3,829 | 191 |

| 7 | 4,020 | 201 |

| 8 | 4,221 | 211 |

| 9 | 4,432 | 222 |

| 10 | 4,654 | 233 |

5000万円の場合は10年後は8,145万円、実に3,145万円の増加です。3000万円の運用に対して1000万円以上増加しています。

複利のインパクトがすごいことになっています。ちなみに1億円で10年運用すると6,289万円増えます。

| Year | the capital(万円) | 5% Return(万円) |

| 1 | 5,000 | 250 |

| 2 | 5,250 | 263 |

| 3 | 5,513 | 276 |

| 4 | 5,788 | 289 |

| 5 | 6,078 | 304 |

| 6 | 6,381 | 319 |

| 7 | 6,700 | 335 |

| 8 | 7,036 | 352 |

| 9 | 7,387 | 369 |

| 10 | 7,757 | 388 |

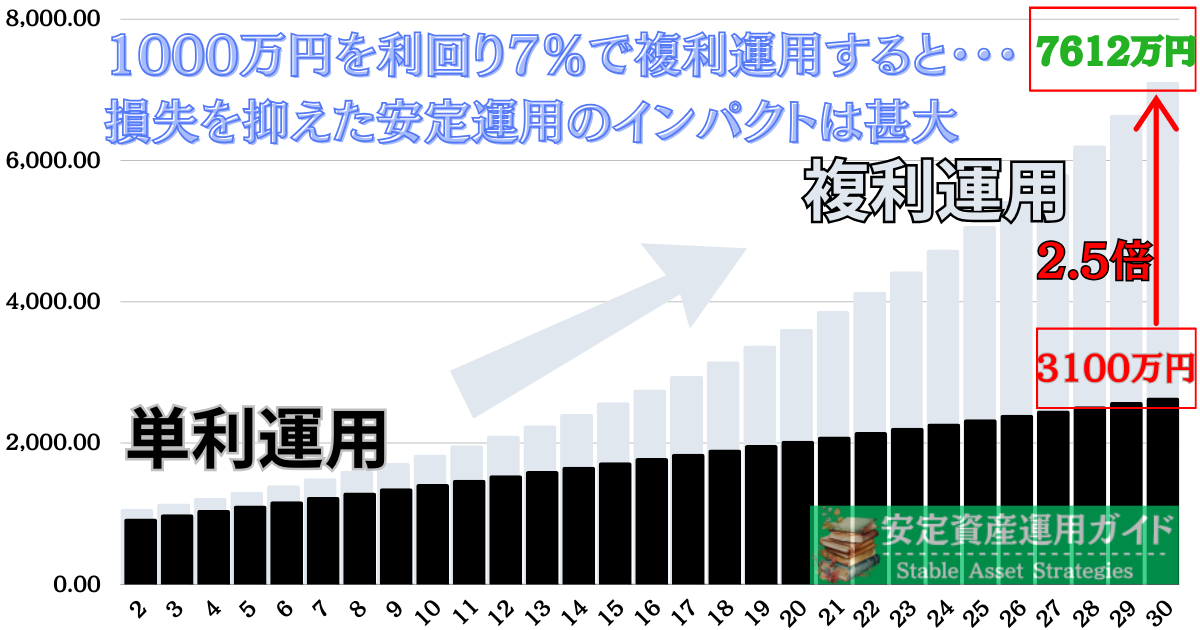

当然ですが、この間に獲得できた運用益を取り崩して生活費に充てるとリターンは大幅に減ります。複利運用の効果が無いからです。

運用益を生かさない運用になると単利となり長期で見ると以下のような差になります。

反対に、毎年さらに追加で積み立てていけば複利効果は増幅します。複利運用のインパクトは凄まじく、資産運用にはこの力が必須です。

簡単にリタイアをしない方が良いのは複利があるからです。資産運用のボーナスステージは元本が大きくなればなるほど青天井なのです。

富裕層はこの複利のインパクトの重要性を誰よりもわかっています。皆お金持ちになるべくなっているのです。

アインシュタインも以下のように語っています。貧富の差というのは、この複利が起点となっているのです。

「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)」。

アインシュタイン

準富裕層のようにまとまったお金を持っている人におすすめの資産運用は?

以下の記事でも述べましたが、資産運用で失敗しないための心構えがあります。それは派手なリターンは完全に無視をするということです。

まとまった金額を持っていると、様々な投資商品を勧められると思います。

年利回り+50%、配当利回り10%、元本保証で月利3%...など。最初の断っておきますがこれらの案件は99%幻想です。

1%の確率に賭けるというのであれば止めませんが、急いでお金持ちになろうとする人は必ずと言っていいほど失敗します。

毎年堅実なリターンをプラスで出し続けることが大事です。何度でも掲載しますが、着実なリターンで複利運用が重要です。

派手なリターンを出している投信などの複数年の実績を見てみてください。必ず揺り戻しで大きな損失を出してしまっているケースが散見されると思います。

大きくリスクを取って偶然獲得した利益は、気づけば市場に吐き出してしまっていることがほとんどです。

投資商品を選ぶ際には、長期のリターンを見るようにしましょう。

ここからは様々な運用先に触れていきます。

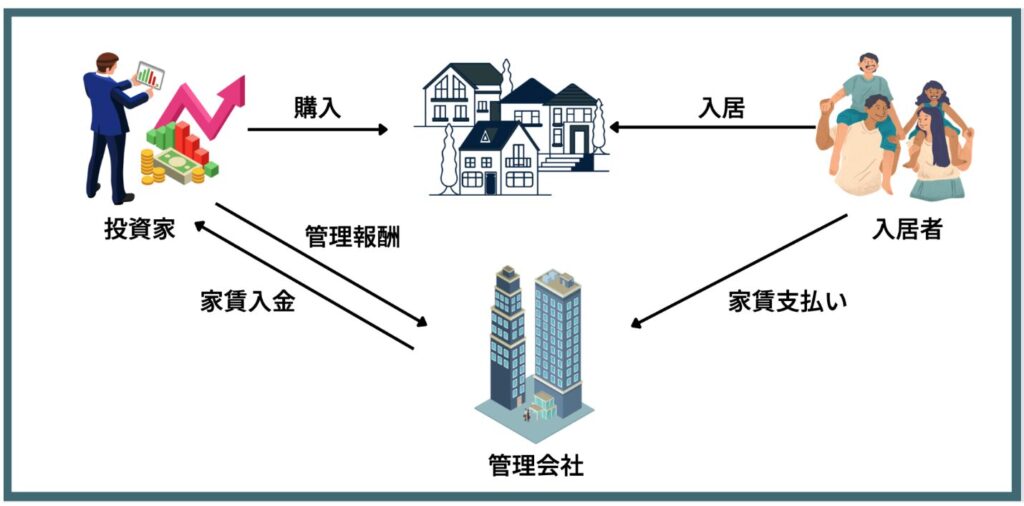

不動産投資は事業として行うべき

① 新築・中古ワンルームマンション投資

5000万円という現金があれば都内のワンルームマンションを2-3件ほどキャッシュで購入することが出来ます。

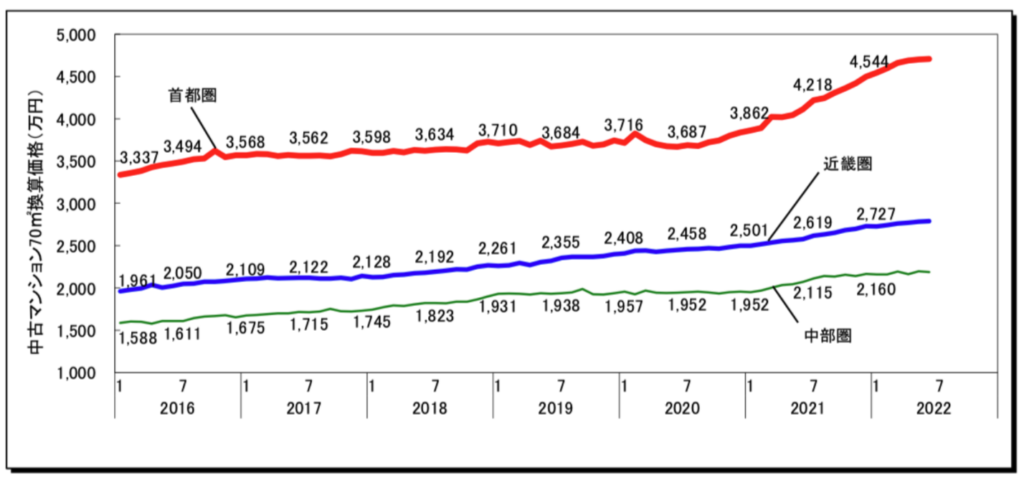

近年は米国を中心とした先進国の不動産価格がインフレによって急騰しました。

まだ割安と見られている東京も海外投資家に買われた結果、都内不動産も価格が上昇しました。

以下は中古マンションの価格ですが、円安要因もあり価格はうなぎ登りに上昇しています。

しかし、賃料自体はさほど上昇していません。つまり、利回りが減少しているのです。

筆者もワンルームマンション投資は友人の付き添いで話だけ聞きにいったことがあります。

新築は手取り利回りは3%がいいところで、中には赤字覚悟のものまで紹介されていました。

利回りが低いのであれば将来の売却益を狙っていくことになります。

しかし、よく考えなくてもわかるくらい日本は人口が絶賛減少中です。「人口」というのは非常に確度が高い指標でして90%以上確定している未来です。

人口が減少したら新しく子供を増やせないのだから当然なのですが・・・。

人口とは国のパワーであり、労働力であり、知恵の数でもあります。これが減少していく国の不動産を買うかと言ったら、買わないですよね。

東京のごく一部の2LDKほどの部屋なら、まだ値上がりの余地はあるかなとは思います。一極集中が続きますので。

5000万円で利回り2%程度を手取りでもらえるなら・・・と安易にワンルーム投資をするのはお勧めしません。もっと他にも目を向けるべきです。

中古ならリノベなどを本格的に実施するのであればアップサイドは見込めますが、それはもう事業です。

② 戸建リノベーション・アパート

地方の戸建を1000万円ほどで購入し、利回り10%を狙っていくなどは高い利回りを実現できる可能性があります。

アパートは戸建よりも難易度が高くなります。融資面、リノベの複雑化、空室リスクなど。

正直、この戸建、アパート運営を資産運用と呼んで良いのか筆者自身に葛藤があります。

これは紛れもない事業です。本業でやっている人たちが我先にと物件に資金を入れていく領域で副業でやっている人がそもそも勝てる訳がありません。

高い利回りは狙えますが、事業としては堅実な10%-15%程度の利回りになります。

本業でやっている人たちは堅実家であり、その堅実な利回りの本数を増やすために寝る間も惜しんで物件情報を血眼になってみています。

本業で取り組まない限りはやめておきましょう。(項目に入れておいて恐縮なのですが)

お金を投じるだけで高いリターンを狙うのは非常に難しいのです。

足を使い時間を使う事業として行うからこそ高いリターンを獲得することができるのです。

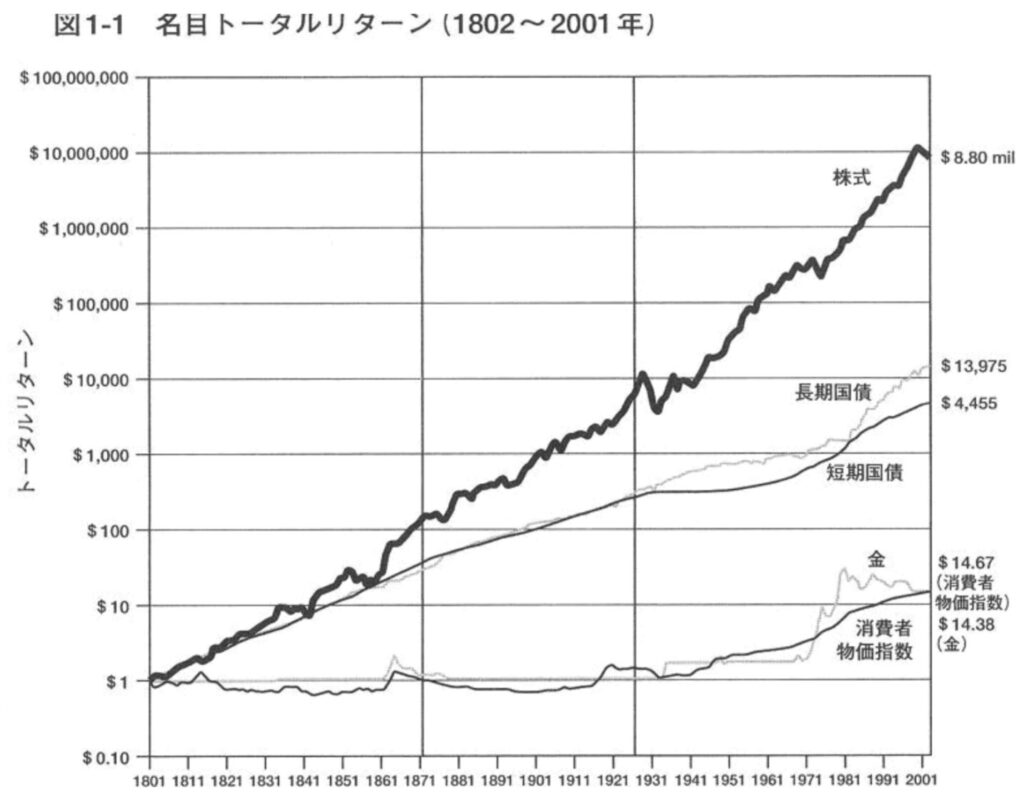

株式投資(配当で生活は可能か?)

やはり王道の株式投資が良いと思います。以下はあまりにも有名なグラフですが株式投資は資産クラスでは最強を誇っています。

とはいえ、株式投資にもボラティリティがあります。どんなに安全な株を持っていてもリーマンショックなどが起これば一溜まりもありません。

不動産業界よりさらに株式市場は荒々しい場所です。初心者が大きくリスクを取れば瞬時にお金は溶けていく場所でもあります。

個人で株式投資をやるのであれば、5年は腹を据えてやると決めるくらいの覚悟がないと厳しいと思います。

以下のように失敗している人は山ほどいます。世の中に出てこず、失望している人は実はたくさんいます。

「私は日本航空株でヤラれました。国策会社だから倒産するはずがないという理由で投資したため、経営再建が進まず株価が下がり続けていた時も、『最後は国が面倒を見る、今が買いどきだ』と買い増してしまった。ただ90円、70円と下げていくうちに『さすがにまずい』と思ったが、そのまま売り時を逃して上場廃止へ。株券が紙くずになった。この時の損失は2000万円近くで、しかも女房の実家から1000万円を借りていたため、面子がない。女房はしばらく実家から帰ってきませんでした」

筆者も個別株投資は10年ほど行っていますが試行錯誤を重ねてようやく徐々に利益がでるようになってきました。

ただ、パフォーマンスはやはり安定性にはかけるので正直いってプロに任せた方がいいという結論で資産の大部分はプロに任せています。

プロに任せるといっても、日本の投資信託に関しては筆者はプロだと思っていませんので割愛します。

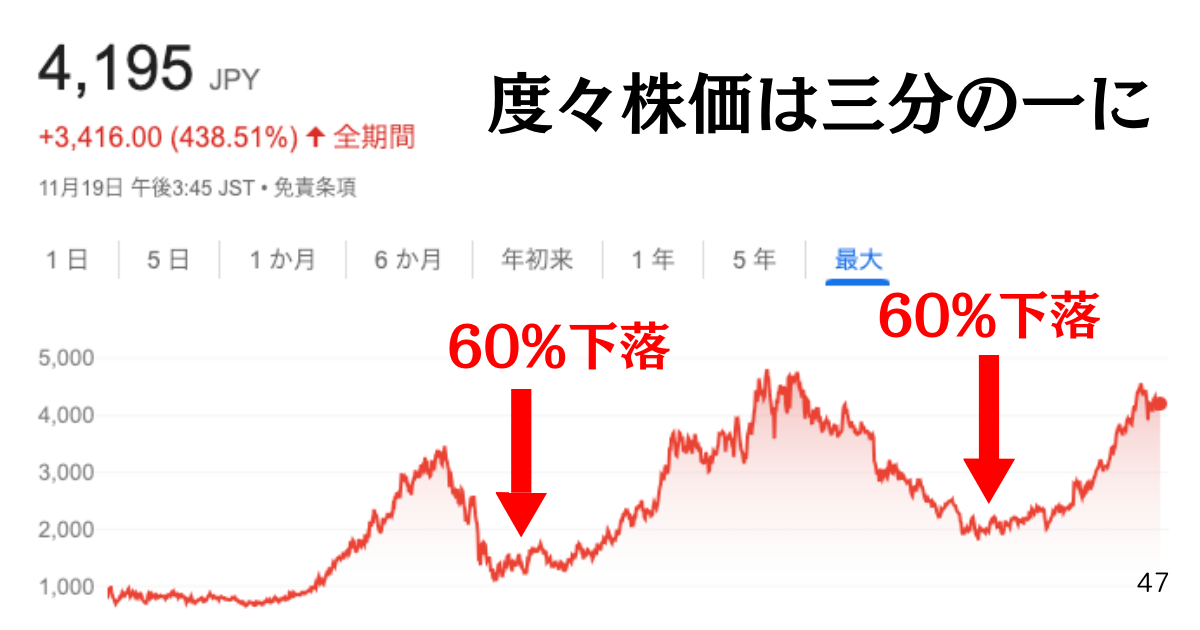

また、配当金生活を夢見る投資家も多いですよね。テレビや雑誌などメディアの影響だと思います。

基本的に、配当金生活とはうまくいかないのがセオリーです。しかし、巷には配当で不労所得で悠々自適という話で溢れています。

株式投資初心者ほど、配当生活に憧れますが、少し勉強してみたら見えてくる真理があります。企業が配当を出す理由を知っていますでしょうか。

既に自社の事業の伸び代がなく、会社が衰退期に入っているという前提があります。

そして、獲得した利益は投資家が心離れしないように還元していっているに他ならないのです。

つまり、最後の延命措置なのです。1-2%程度の配当の株主還元は理解できます。

しかし4%や5%などの配当を出している企業は既に事業環境の伸び代がなく配当を余儀なくされているに過ぎないのです。

実際にJTは配当で有名ですが、度々株価大暴落を演じています。アベノミクスとコロナバブルに連動する形で株価が上昇しており、業績によるものではありません。また、次の暴落で日本の金融緩和が引き続き行われない限りは暴落して戻ってこない可能性も高いのです。

配当をもらいたくてこんなにボラの高い銘柄を持つのは意味がありません。

もっと安定運用できる先は山ほどあるのです。

本物のプロが運用するヘッジファンド

プライベートファンド(私募ファンド)であるヘッジファンドについて触れていきます。

最低投資金額の閾値が高いプライベートファンドも5000万円以上を保有している方にとっては投資先として検討すべき対象となります。

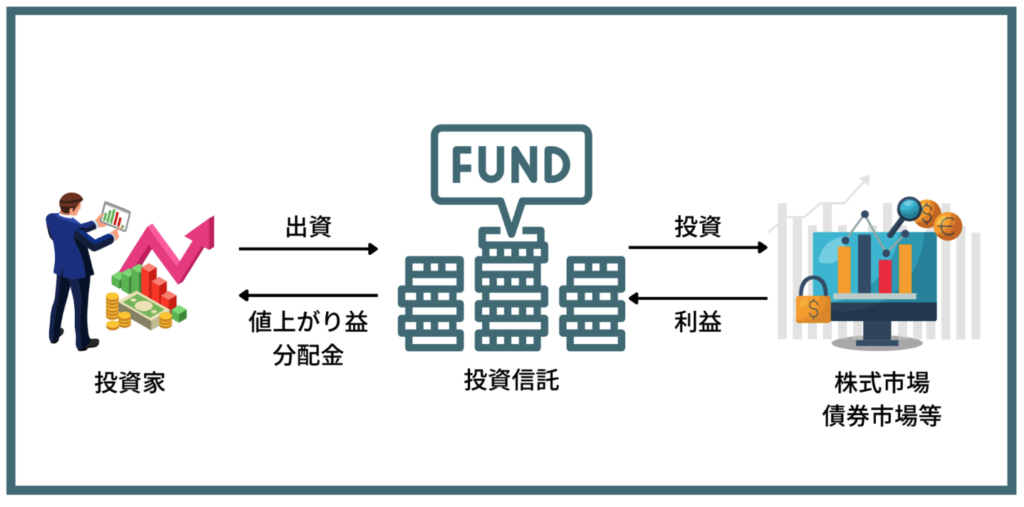

そもそもプライベート(私募)ファンドとは?

皆さんが普段目にしている投資信託は、誰でも投資できる公募ファンドとなります。

しかしファンドには公募ファンドの他にプライベートファンドと呼ばれる組織体が存在します。

一般的にはヘッジファンド(PEファンドも含む)といわれます。

海外では富裕層や年金機構、大学の基金などの機関投資家に重宝されている投資先となります。

近年では日本でも成果報酬型又は絶対収益型のファンドとして広まりつつある形態です。

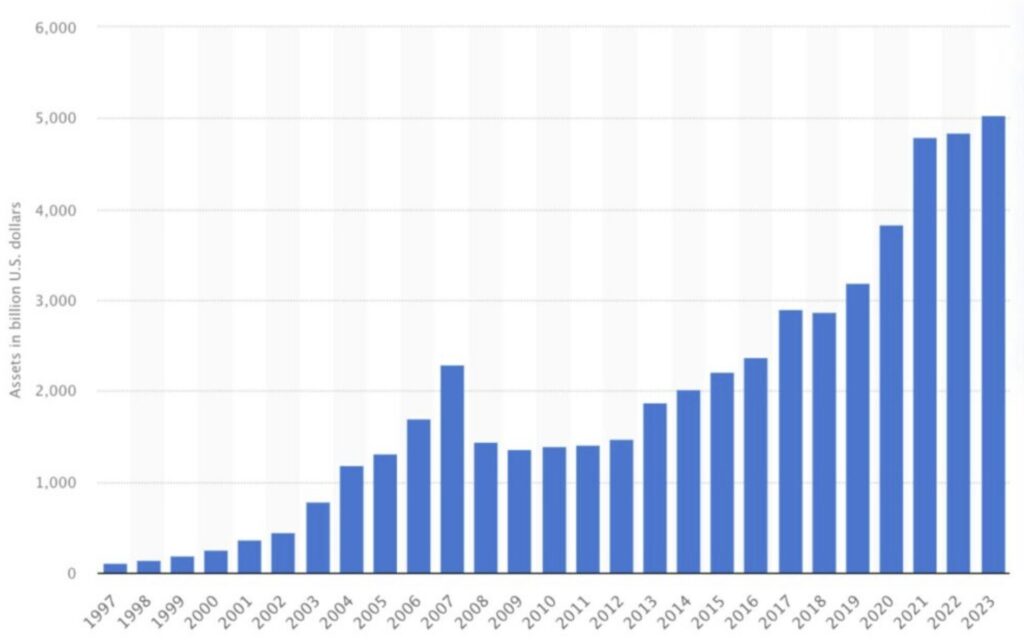

以下ご覧頂きたいのですが、ヘッジファンドの運用資産は以下のように増加の一途を辿っています。

預入資産は勿論のこととして、リターンも市場平均に対して大きくプラスのリターンを挙げています。

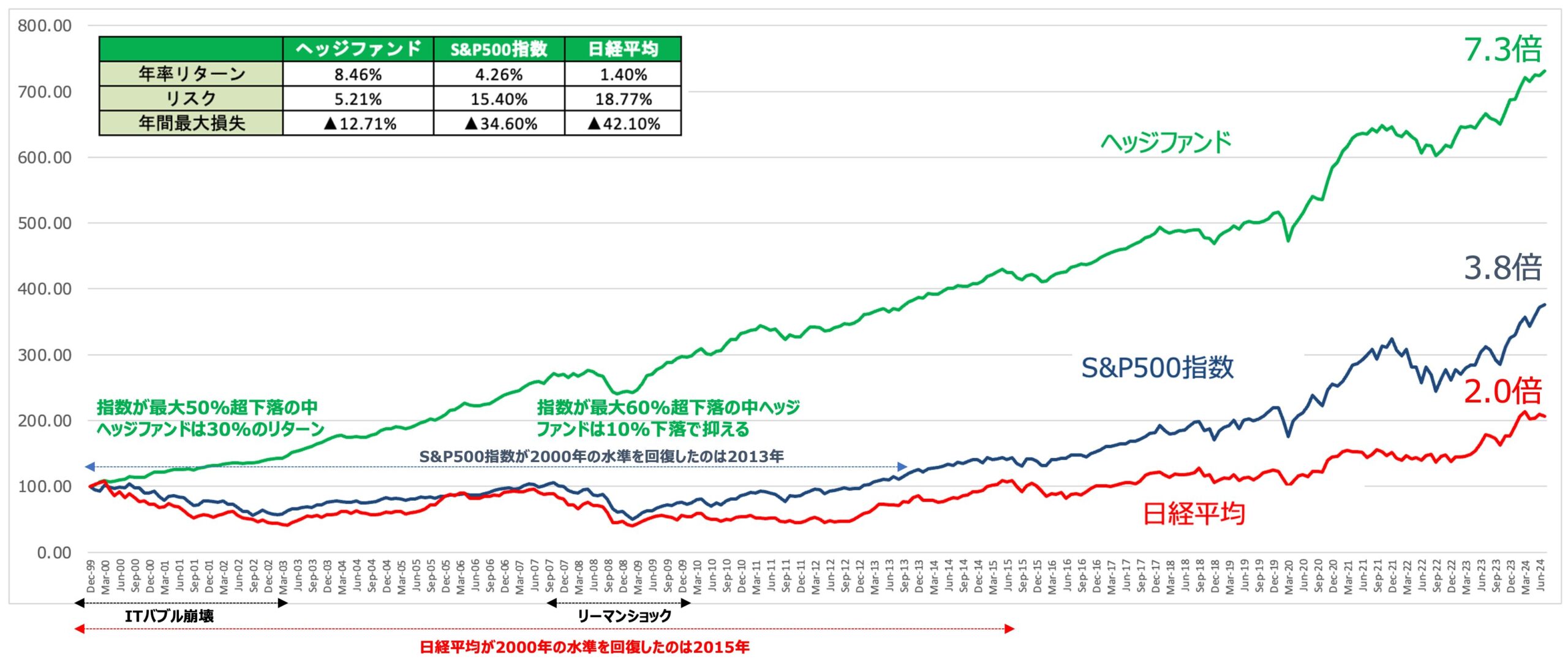

注目頂きたいのは、リーマンショックのような市場平均が大きく下落した時の、ヘッジファンドの比較的底堅い動きです

Screenshot

例えば2022年の下落相場に於いては、世界最大のヘッジファンドであるブリッジ・ウォーターアソシエイツは驚異の+32%リターンを叩き出しています。

上昇相場だけではなく下落相場でもリターンを積極的に取りに行き、損失もミニマイズするというまさにプロの投資を実践しています。

レイ・ダリオ氏率いるヘッジファンド運営会社ブリッジウォーター・アソシエーツの旗艦ファンドは今年前半のリターンがプラス32%と好調だった。事情に詳しい関係者が明らかにした。市場のボラティリティー拡大が奏功した。

投資家がヘッジファンドに預け入れたがる理由はその長期リターンが物語っています。

絶対収益型とは?

ヘッジファンドに関しての解説をここからまた続けますが、ヘッジファンドの特徴としては二つあります。

そのうちの一つに絶対収益型のファンドというものがあります。

例えば投資信託であれば、予め投資対象が決められております。

4年前の2014年の後半に中国株を投資対象とした投資信託に投資をしていたとします。投資を行った後、中国株バブルの崩壊が起こり中国の株式市場は半値まで下落しました。

しかる状況下中国株投資信託が大きく下落するのは最早止むを得ません。中国株の投資信託に投資を行った自分の投資判断の誤りともいえるのです。

一方、ヘッジファンドはどのような市場環境にあっても利益を出すことを追求する、絶対収益型の形態をとっています。

投資対象は市場に合わせて変わりますので、非常に柔軟の運用が可能になるのです。

結果として市場下落局面でもプラスの成績を出すファンドもあり、どのような環境でも投資元本が増えることを期待することが出来るのです。

成功報酬型の手数料とは?

またヘッジファンドのもう一つ特徴として収益が上がった時に手数料を徴収する、成功報酬型の形態をとっているという点が挙げられます。

資産を増やすことが出来たら「リターンから一部コミッションを頂きます」という形態です。

儲かろうが損しようが預入資産全体から手数料を徴収される、投資信託と比べて納得感のある手数料体系といえるでしょう。

最低出資額は?

欧米では1億円からなどと非常にハードルが高いです。

因みにさきほどお伝えしたブリッジウォーターアソシエイツは最低出資金額を1000万円からとしており、機関投資家のみを受け入れています。

日本ではまだ黎明期であり、1000万円からといったファンドが多いように思います。

運用リターンは?

基本的には、年利回り10%程度を継続して叩き出すヘッジファンドも存在します。

上記で5000万円を5%で10年運用したら3,145万円増加しました。

| Year | the capital(万円) | 5% Return(万円) |

| 1 | 5,000 | 250 |

| 2 | 5,250 | 263 |

| 3 | 5,513 | 276 |

| 4 | 5,788 | 289 |

| 5 | 6,078 | 304 |

| 6 | 6,381 | 319 |

| 7 | 6,700 | 335 |

| 8 | 7,036 | 352 |

| 9 | 7,387 | 369 |

| 10 | 7,757 | 388 |

10%の場合は+7,969万円です。億り人なんて簡単ですね。

| Year | the capital(万円) | Return(万円) |

| 1 | 5,000 | 500 |

| 2 | 5,500 | 550 |

| 3 | 6,050 | 605 |

| 4 | 6,655 | 666 |

| 5 | 7,321 | 732 |

| 6 | 8,053 | 805 |

| 7 | 8,858 | 886 |

| 8 | 9,744 | 974 |

| 9 | 10,718 | 1,072 |

| 10 | 11,790 | 1,179 |

ただし、本当に長期でこの利回りを実現できるのか?は過去の成績を確認するなど見極める必要があります。

まとめ

5000万円以上の準富裕層だからこそ検討できる投資先を紹介してきました。

冒頭にも述べておいてさらに念押しするのですが、資産運用では派手なリターンに絶対に騙されてはいけません。

コツコツと長期的に堅実運用することこそが成功の第一歩です。