50代後半、定年を目前に控え、多くの方が早期退職を真剣に検討しています。

子育ても終盤に差し掛かり、経済的にも安定してくるこの時期には、リタイアして自分の時間を楽しむことが、より現実的な選択肢となります。

しかし、快適なリタイア生活を送るためには、実際にどれくらいの資金が必要なのでしょうか?

今回の記事では、子育てを終えた世帯を前提に、夫婦と独身それぞれのケースで、57歳から58歳での早期退職に必要な資金額を詳しく考察します。

(関連) 独身の45歳〜48歳であれば貯金3000万円〜4000万円でアーリーリタイアして資産生活(=セミリタイア )は可能?

50代後半だけでなく、もっと若い方々にとっても、将来の計画に役立つ情報です。

人生設計には明確な目標と計画が不可欠です。それでは、リタイアのための財務(人生)計画について詳しく見ていきましょう。

Contents

年間に必要な生活費を算出

高齢夫婦の年間生活費とは?

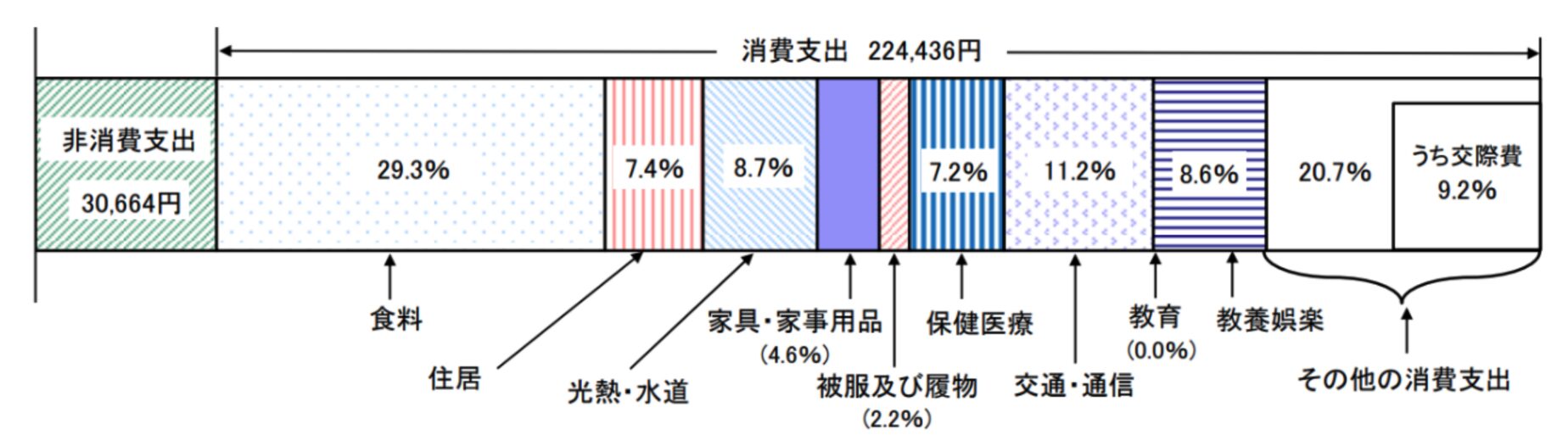

まずは夫婦の世帯の場合を考えてみましょう。以下は総務省が発表している高齢夫婦世帯の生活費です。

高齢無職世帯の家計収支

| 消費支出(平均) | |

| 食料 | 65,760 |

| 住居 | 16,608 |

| 光熱・水道 | 19,526 |

| 家具・家事用品 | 10,324 |

| 被服費 | 4,938 |

| 保険医療 | 16,159 |

| 交通・通信 | 25,137 |

| 教養娯楽 | 19,301 |

| 交際費 | 20,648 |

| その他 | 26,034 |

| 非消費支出(税金等) | 30,664 |

| 合計(月額) | 255,100 |

| 合計(年額) | 306万円 |

しかし、これはあくまで平均です。そもそも住居代が16,608円に違和感を感じた方も多いかと思います。

以下の前提では賃貸で生活することを前提にお伝えしていいたいと思います。

理由は持ち家だとしても築年数が30年を超えてきて老朽化が進んでいるからです。30歳で建築して100歳までと考えると築70年となるので流石に限界ですね。

そのため、保守的に賃貸の場合でいくらかかるかという前提で算出していきます。

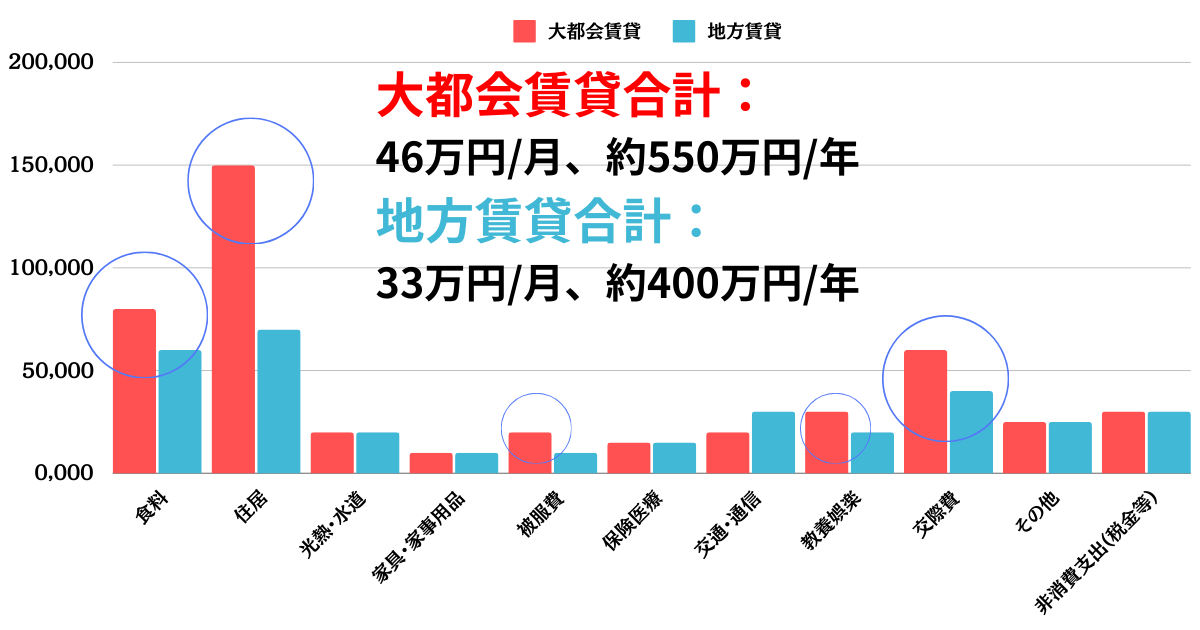

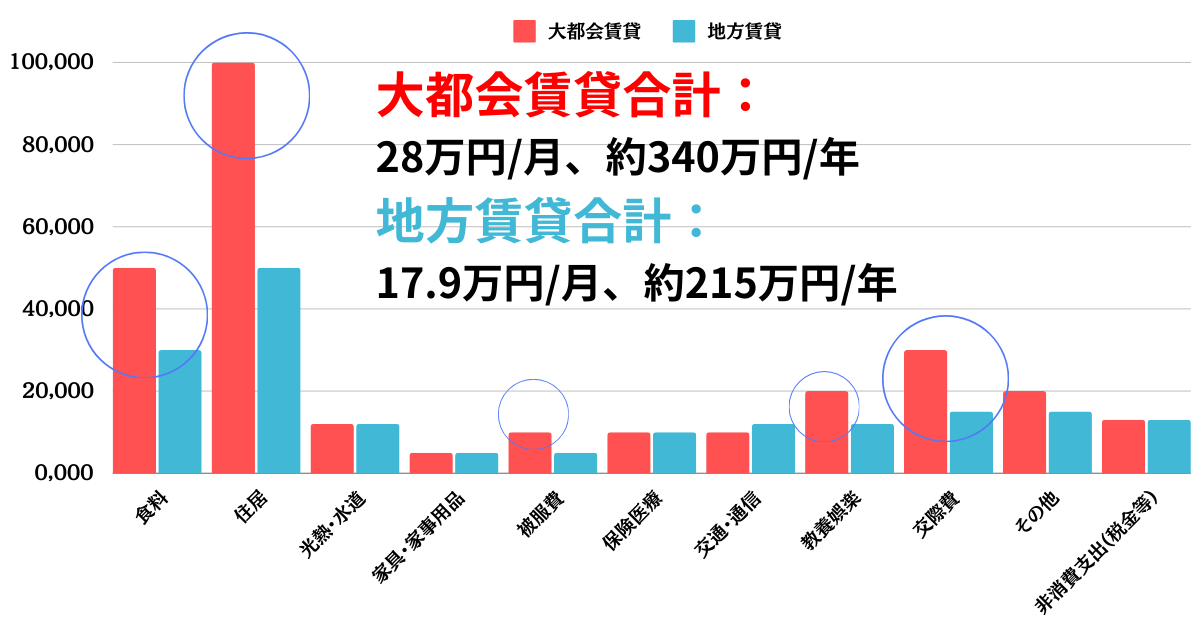

地方と東京などの大都会で考えた場合の賃貸を前提とした場合の生活費は以下となります。

| 大都会賃貸 | 地方賃貸 | |

| 食料 | 80,000 | 60,000 |

| 住居 | 150,000 | 70,000 |

| 光熱・水道 | 20,000 | 20,000 |

| 家具・家事用品 | 10,000 | 10,000 |

| 被服費 | 20,000 | 10,000 |

| 保険医療 | 15,000 | 15,000 |

| 交通・通信 | 20,000 | 30,000 |

| 教養娯楽 | 30,000 | 20,000 |

| 交際費 | 60,000 | 40,000 |

| その他 | 25,000 | 25,000 |

| 非消費支出(税金等) | 30,000 | 30,000 |

| 合計(月額) | 460,000 | 330,000 |

| 合計(年額) | 約550万円 | 約400万円 |

高齢単身世帯の年間生活費とは?

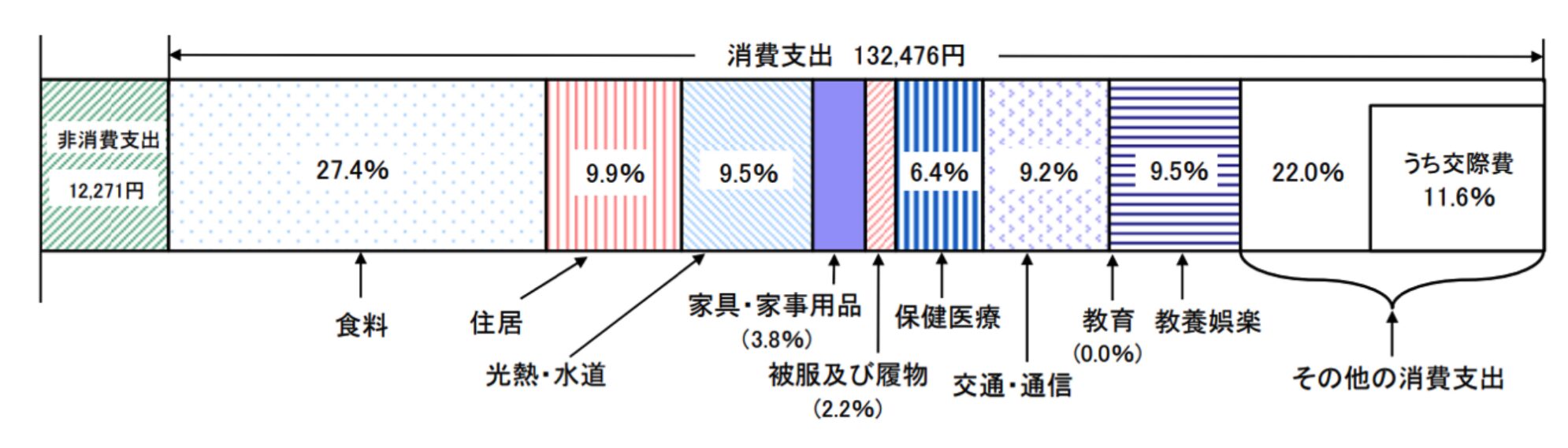

では次に高齢単身世帯の年間生活費について見ていきたいと思います。

高齢単身世帯の家計収支

| 消費支出(平均) | |

| 食料 | 36,615 |

| 住居 | 12,383 |

| 光熱・水道 | 12,915 |

| 家具・家事用品 | 5,326 |

| 被服費 | 3,196 |

| 保険医療 | 8,255 |

| 交通・通信 | 11,983 |

| 教養娯楽 | 12,915 |

| 交際費 | 15,312 |

| その他 | 14,247 |

| 非消費支出(税金等) | 12,271 |

| 合計(月額) | 144,757 |

| 合計(年額) | 173万円 |

これを同じく地方と大都会で賃貸を行なった場合の仮定で置き換えたものが以下となります。

| 大都会賃貸 | 地方賃貸 | |

| 食料 | 50,000 | 30,000 |

| 住居 | 100,000 | 50,000 |

| 光熱・水道 | 12,000 | 12,000 |

| 家具・家事用品 | 5,000 | 5,000 |

| 被服費 | 10,000 | 5,000 |

| 保険医療 | 10,000 | 10,000 |

| 交通・通信 | 10,000 | 12,000 |

| 教養娯楽 | 20,000 | 12,000 |

| 交際費 | 30,000 | 15,000 |

| その他 | 20,000 | 15,000 |

| 非消費支出(税金等) | 13,000 | 13,000 |

| 合計(月額) | 280,000 | 179,000 |

| 合計(年額) | 約340万円 | 約215万円 |

65歳以降に得られる年金収入とは?

次に65歳以降に得られる年金収入についても見ていきましょう。年金をいくら貰えるか分かることで65歳以降に毎月いくら足りないかを算出することができますからね。

夫婦の場合は専業主婦家庭を前提として考えます。専業主婦の場合は妻側は国民年金と同額なので2023年度の実績を参考に年間約79万円となります。

サラリーマンの場合は国民年金と厚生年金の2階建で受け取ることが出来ます。国民年金部分は79万円ですが、厚生年金部分については以下で算出できます。

厚生年金の年額=勤務期間の平均年収÷12×0.005481×加入月数

勤務期間の平均年収とは22歳から退職する57歳〜58歳までの期間の平均年収です。退職時点での年収ではありません。

今回は平均年収を600万円として算出していきます。22歳から57歳〜58歳までの勤続期間を430ヶ月として計算します。

厚生年金の金額は117万円となります。国民年金と合算すると196万円となります。

妻の部分と合算すると275万円となります。独身の場合は上記の旦那のケースだけなのでシンプルです。まとめると以下となります。

| 年金 | ||

| 夫婦高齢世帯 | 旦那の年金 | 196万円 |

| 妻の年金 | 79万円 | |

| 夫婦合計 | 275万円 | |

| 独身世帯 | 196万円 | |

65歳時点で必要な金融資産とは?

65歳時点で必要な金融資産について今までの議論を元に逆算していきたいと思います。

高齢夫婦の場合

高齢夫婦の場合の65歳以降の年金で足りない金額は以下となります。

| 大都会賃貸 | 地方賃貸 | |

| ①年間生活費 | 550万円 | 400万円 |

| ②65歳からの年金 | 275万円 | 275万円 |

| ③年間不足額 | 275万円 | 125万円 |

単純に100歳までの35年間で必要な金額を考えてみましょう。上記の数値に35倍をかけて以下の通りとなります。

| 大都会賃貸 | 地方賃貸 | |

| ③年間不足額 | 275万円 | 125万円 |

| 100歳までの35年間 | 9,625万円 | 4,375万円 |

また、別の算定としては資産運用で得られる配当金で年間不足額を賄うケースも考えてみましょう。

平均的な資産運用の年率である4%で回すと考えると必要な金融資産は以下の通りとなります。

| 大都会賃貸 | 地方賃貸 | |

| ③年間不足額 | 275万円 | 125万円 |

| ④税前で必要な金額(③÷80%) | 343万円 | 156万円 |

| ⑤4%で運用する場合の金融資産 | 8,575万円 | 3,900万円 |

いずれにせよ大都会で賃貸を行うケースで約9000万円、地方で賃貸を行うケースで約4000万円が必要となってきます。

独身の場合

独身の場合の65歳以降の年金で足りない金額は以下となります。

| 大都会賃貸 | 地方賃貸 | |

| ①年間生活費 | 340万円 | 215万円 |

| ②65歳からの年金 | 196万円 | 196万円 |

| ③年間不足額 | 144万円 | 19万円 |

単純に100歳までの35年間で必要な金額を考えてみましょう。上記の数値に35倍をかけて以下の通りとなります。

| 大都会賃貸 | 地方賃貸 | |

| ③年間不足額 | 144万円 | 19万円 |

| 100歳までの35年間 | 5,040万円 | 665万円 |

また、別の算定としては資産運用で得られる配当金で年間不足額を賄うケースも考えてみましょう。

平均的な資産運用の年率である4%で回すと考えると必要な金融資産は以下の通りとなります。

| 大都会賃貸 | 地方賃貸 | |

| ③年間不足額 | 144万円 | 19万円 |

| ④税前で必要な金額(③÷80%) | 180万円 | 24万円 |

| ⑤4%で運用する場合の金融資産 | 4500万円 | 600万円 |

いずれにせよ大都会で賃貸を行うケースで約5000万円、地方で賃貸を行うケースで約600万円が必要となってきます。

後悔しないために!結局57歳〜58歳時点でいくらあれば早期退職して会社を辞められる?

では結局57歳〜58歳時点でいくらあれば退職できるかを考えていきましょう。

早期退職金はいくら貰える?

まずは退職時点でいくら退職金がいただけるかをみていきましょう。以下は総務省が発表しているデータです。

勤続35年であれば平均して2600万円程度を得られそうです。

| 勤続35年 (57歳) |

|

| 調査産業計 | 2591万円 |

| 製造業 | 2669万円 |

| 平均 | 2630万円 |

早期退職から65歳までに必要な費用は?

57歳で退職してから65歳までに必要な生活費は以下となります。

| 大都会賃貸 | 地方賃貸 | ||

| 夫婦世帯 | 夫婦の年間生活費 | 550万円 | 400万円 |

| 65歳までの8年間 | 4400万円 | 3200万円 | |

| 退職一時金 | 2600万円 | ||

| 必要費用 | 1800万円 | 600万円 | |

| 単身世帯 | 独身の年間生活費 | 340万円 | 215万円 |

| 65歳までの8年間 | 2720万円 | 1720万円 | |

| 退職一時金 | 2600万円 | ||

| 必要費用 | 120万円 | 880万円余り | |

早期退職時に必要な金融資産とは?(夫婦/独身)

では最終的な結論に移りたいと思います。今までの議論をまとめると57歳〜58歳で退職する際に必要な資産は以下となります。

【夫婦の場合】

| 大都会賃貸 | 地方賃貸 | |

| 65歳以降に必要な費用 | 9000万円 | 4000万円 |

| 早期退職から65歳まで | 1800万円 | 600万円 |

| 必要な金融資産 | 1億800万円 | 4,600万円 |

【単身の場合】

| 大都会賃貸 | 地方賃貸 | |

| 65歳以降に必要な費用 | 5000万円 | 600万円 |

| 早期退職から65歳まで | 120万円 | 880万円余り |

| 必要な金融資産 | 5120万円 | 280万円余り |

夫婦で大都会でリタイアする場合はやはり1億円ほどの資産が必要になってきそうですね。

57歳〜58歳で早期退職するデメリットは?

1億円ほどの資産がデメリットについても触れておきます。

ざっと以下です。特に、経済的な観点は当然、バッファが少なくなる点で不安は多少は生じます。しかし、5つ目の精神的・社会的影響も見逃せません。

- 年金受給開始年齢(65歳)までの収入の減少

- 退職金の減少(勤続年数が短くなるため)

- 社会保険の影響(健康保険や厚生年金保険の会社側からの支払いが終了)

- キャリアの中断(やはり働きたいと思っても再就職は困難を極める)

- 精神的・社会的影響(仕事は、日々の生活に目的を与え、社会的なつながりを提供するもの)

筆者の友人は株式投資で成功し、32歳で完全リタイアをしました。流行りの「FIRE」ですね。しかし、35歳になった今、慌てて再就職をしました。経済的不安がないにも関わらずです。

人間は社会的な生き物であり、社会・人との繋がりを絶たれると一気に幸福度が下がるようです。

筆者は日々人と会っているので、この感覚はわかりません。

筆者は死ぬまでリタイア生活する気がありませんからね。リタイアできる状態で新たな挑戦に取り組む方が絶対に楽しいです。

やはり人間は人に求められたいし、貢献したい、語り合いたいという欲求が秘められているのだと思います。

57〜58歳でリタイアしても、たったの2年しか変わらないじゃないかという意見もわかりますが、残りの2年を噛み締めて過ごす方が良いのではないかと思いますね。

マラソンでいうところの最後に栄光のトラックを回るようなものなのではないでしょうか。

そして、老後生活が40年も続いてしまう可能性も捨てきれません。

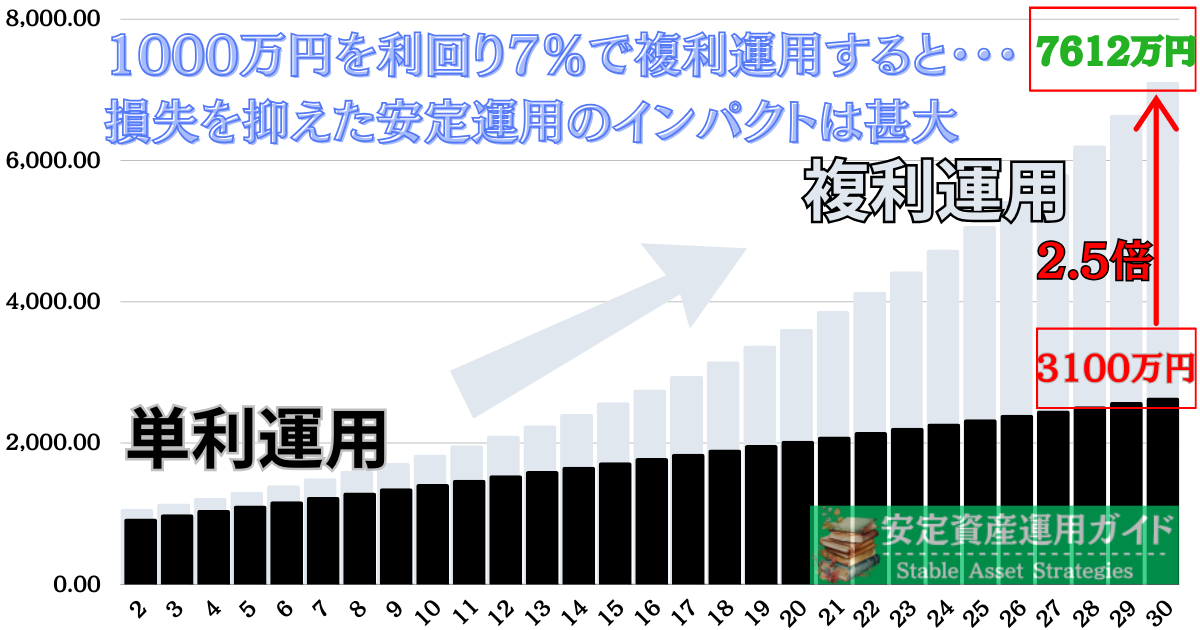

その場合、2-3年の収入を資産運用に充てれば、複利インパクトは凄まじいものになります。

年収が500万円としても手取りは400万円ですから、2年で800万円、3年で1200万円です。

これを複利運用すれば、30年でリターンは3000万円近くになります。

複利運用は1000万円を運用するだけでも、7倍に気づいたらなっているという、人類の発明です。

もう人生も短いのにお金が増えても仕方がない?

いえ、増え続ける状態で生を全うすれば良いのです。常に資産が増えていることこそが、真の幸福度に直結するのです。

筆者なら、職場に顔も見たくない人間が何人もいるという状態ならすぐに退職しますが、そうでないなら勿体無いので、早期リタイアはやめておきましょう。

老後40年間という期間を考えると本格化するインフレリスクに対処する必要がある

人生100年時代、老後といっても非常に長い期間が存在します。引退後に100歳まで生きると仮定すると40年間存在しますからね。

40年間というと20代前半からリタイアするまでと同じ期間です。まさに第二の人生が始まったといっても過言ではないでしょう。

筆者は40手前ですが、この40年間で様々なことが起こり、世界情勢も大きく変わりました。

今後の40年間を考えた時に、どれほど世界や金融環境が変わっているかは非常に不透明性が高いことかと思います。

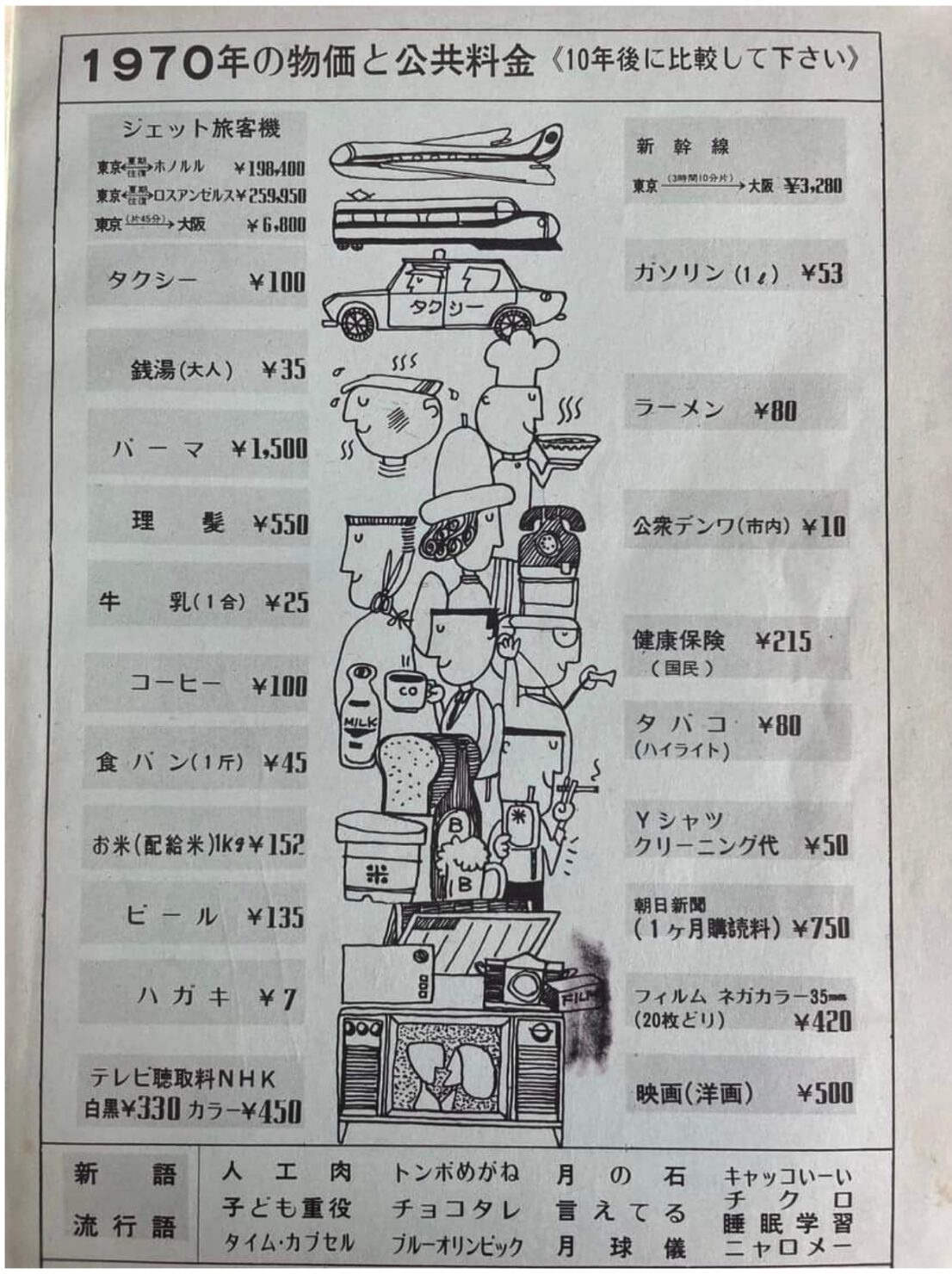

特に今後気をつけないといけないのがインフレです。インフレというのは「お金」の価値が目減りすることを意味します。

ちなみに1970年代の物価は以下の通りです。今とは比べ物にならないほど安い価格でモノやサービスが提供されていました。

10年前の1億円と今の1億円とは価値が全く異なりますし、これからはさらにインフレは加速していく確度が昨今高まっています。

世界的に発生しているインフレに加えて円安が進行していることで今の1億円は10年前の半分くらいの価値しかないのではないでしょうか。

そのため、先ほど算出した以下の金額はインフレを加味すると更に多くの金額が必要となります。

| 大都会賃貸 | 地方賃貸 | |

| 必要な金融資産(夫婦の場合) | 1億800万円 | 4,600万円 |

| 必要な金融資産(独身の場合) | 5120万円 | 280万円余り |

そのため、老後リタイアした後にも資産運用を行い資産を増やしていくことが必要になります。

インフレでは資産価格が上昇するからです。現金にしておくのは非常にリスクの高い行為なのです。

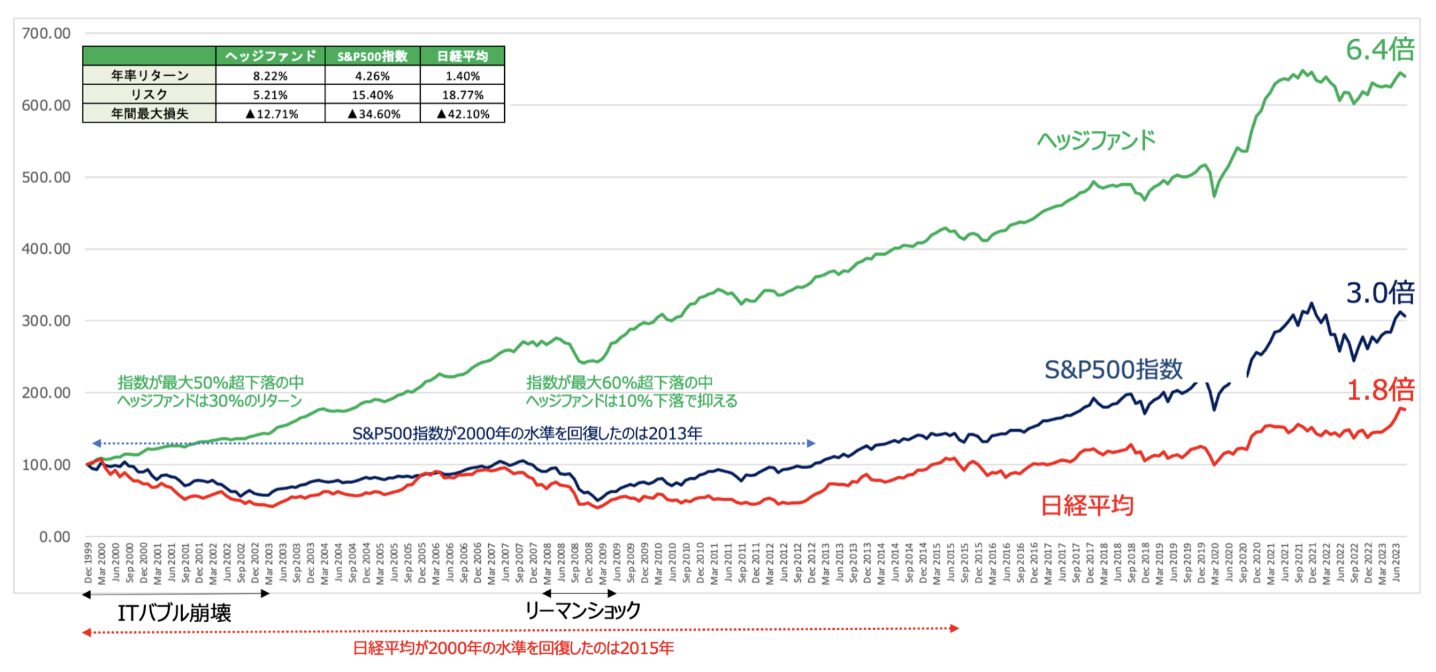

とはいえ、老後に資産運用する際に重要なのは暴落を被ることなる安定したリターンを得ることが重要になってきます。

このようなニーズに合致した投資先としておすすめできるのがヘッジファンドです。

ヘッジファンドは名前の通り暴落局面もうまく抑制しながら安定したリターンを積み上げており機関投資家や富裕層から選好されている選択肢です。

以下の通り高いリターンを暴落を回避しながら実現しています。

ヘッジファンドは暴落局面を回避しながら安定して高いリターンを叩き出している

ヘッジファンドは日本には様々ありますが、リスク選好型よりも、大事な資金は堅実に複利運用してくれる先を選ぶべきだと思います。