7000万円というと1億円が現実的なラインとなってくる水準かと思います。

筆者も35歳くらいの時に資産7000万円を達成しましたが、資産の増加速度が速くなったなと感じた時期でもありました。

7000万円保有している方はリタイアも見据え始めている方もいらっしゃることと思います。

では、かなりの上位層である世帯資産7000万円の皆さんはリタイアすることができるのでしょうか?

今回はリタイアの可能性とリタイアするために必要なことについてお伝えしていきたいと思います。

関連記事:【2025年】一番儲かる投資信託とは?これから上がる今買いの銘柄をランキング形式で紹介!

Contents

金融資産7000万円〜8000万円ある世帯の割合とは?

まず自信を持っていただきたいと思います。貯金7000万円を蓄えられた方は素直に凄い貯蓄力があるといえます。

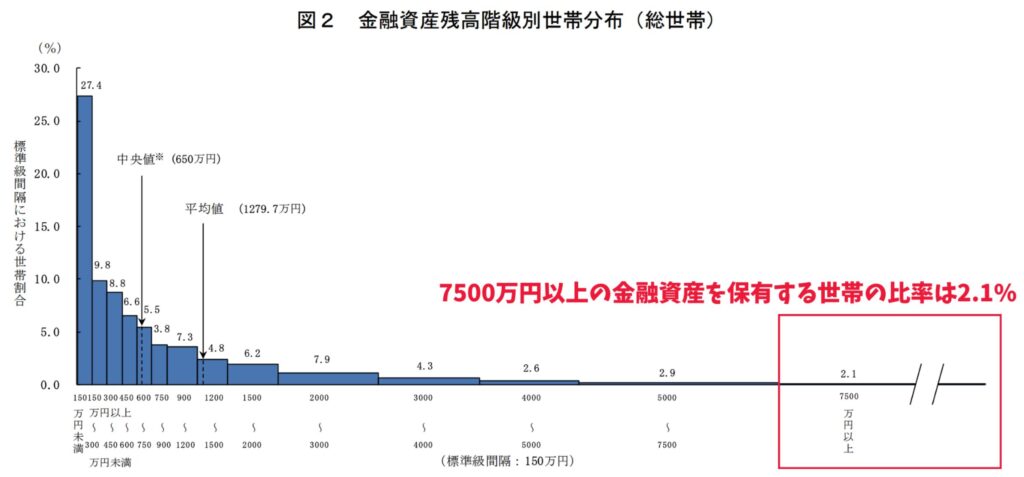

では実際にどれくらいの方は資産7000万円を構築しているのかみていきたいと思います。

全世帯の2.5%程度の割合で資産7000万円を保有

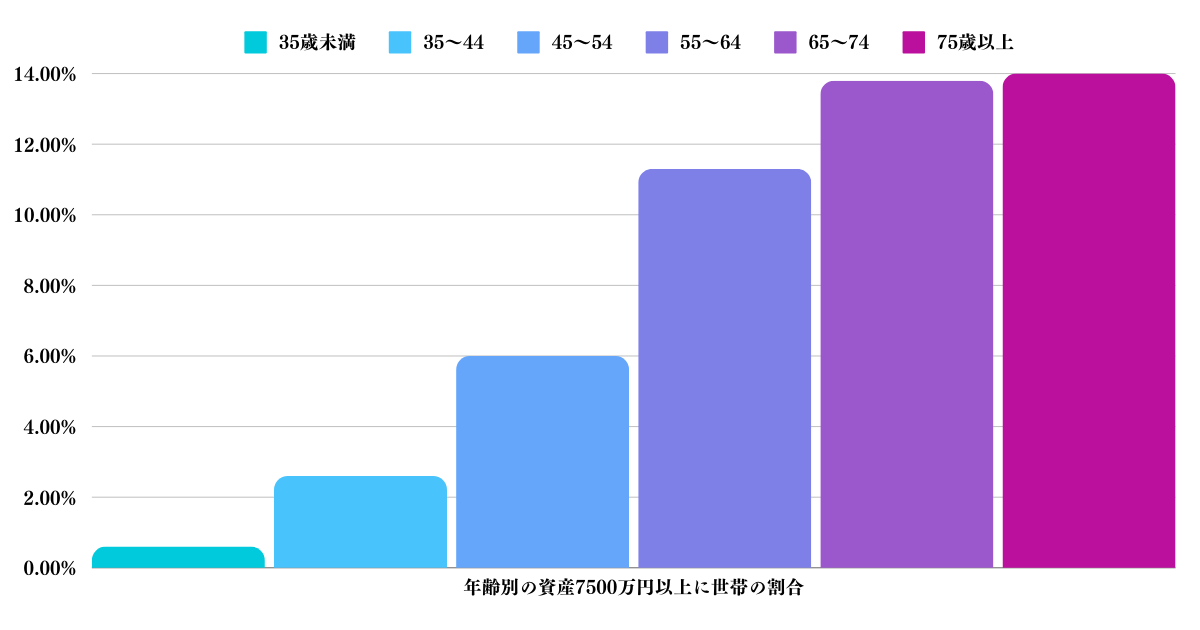

以下は7500万円以上の資産を構築している世帯の比率です。2.1%となっています。

7000万円と読み替えても2.5%程度ということが想定されます。

クラスに1人の割合で存在するというレベルですね。

年齢別(30歳代、40歳代、50歳代、60歳代)で貯蓄7000万円ある世帯の割合は?

では年齢別にみるとどのような分布になってるでしょうか?

同じく総務省の統計を元にみていきたいと思います。

| 35歳未満 | 35~44 | 45~54 | 55~64 | 65〜74 | 75歳以上 | |

| 25万円未満 | 35% | 27% | 20% | 10% | 6% | 5% |

| 25~50万円 | 6% | 2% | 1% | 1% | 0% | 1% |

| 50~100万円 | 7% | 3% | 2% | 1% | 1% | 1% |

| 100~150万円 | 7% | 3% | 2% | 1% | 1% | 1% |

| 150~200万円 | 4% | 3% | 2% | 1% | 1% | 1% |

| 200~300万円 | 9% | 4% | 3% | 2% | 1% | 2% |

| 300~450万円 | 7% | 5% | 4% | 3% | 2% | 2% |

| 450~600万円 | 4% | 5% | 4% | 3% | 3% | 2% |

| 600~750万円 | 4% | 4% | 4% | 3% | 2% | 3% |

| 750~900万円 | 2% | 4% | 3% | 3% | 3% | 3% |

| 900~1200万円 | 3% | 6% | 6% | 6% | 6% | 6% |

| 1200~1500万円 | 2% | 5% | 5% | 5% | 6% | 6% |

| 1500~2000万円 | 2% | 8% | 8% | 8% | 9% | 9% |

| 2000~3000万円 | 4% | 8% | 11% | 13% | 14% | 14% |

| 3000~4000万円 | 1% | 4% | 7% | 10% | 11% | 11% |

| 4000~5000万円 | 1% | 4% | 5% | 7% | 8% | 8% |

| 5000~7500万円 | 1% | 3% | 7% | 12% | 13% | 12% |

| 7500~10000万円 | 0% | 1% | 2% | 5% | 5% | 6% |

| 10000万円以上 | 0% | 2% | 4% | 7% | 8% | 8% |

| 7500万円以上計 | 0.6% | 2.6% | 6.0% | 11.3% | 13.8% | 14.0% |

比率が多いのは退職金や遺産をうけとった高齢者世代ということが分かります。30代や40代で資産7000万円を保有する方は非常に少ないということですね。

7000万円の資産を築ける人はかなり限られていて、以下の属性の方々がほとんどでしょう。

- エリートサラリーマンで長期の駐在生活と資産運用がうまくいった

- 若手経営者

- コミッション営業社員

- 早期遺産相続

- 仮想通貨など投資が大当たり

ただ、7000万円は大きい数字ですが、実際に悠々自適に暮らせるほどの資産なのでしょうか?

30-40歳代で資産7000万円でセミリタイアすると精神的余裕は全くない

まず30代から40代のバリバリの現役世代のケースですが正直7000万円でリタイアするのは心もとないです。

東京で子持ちで生活することを考えると、はっきりいって全然足らないという水準です。

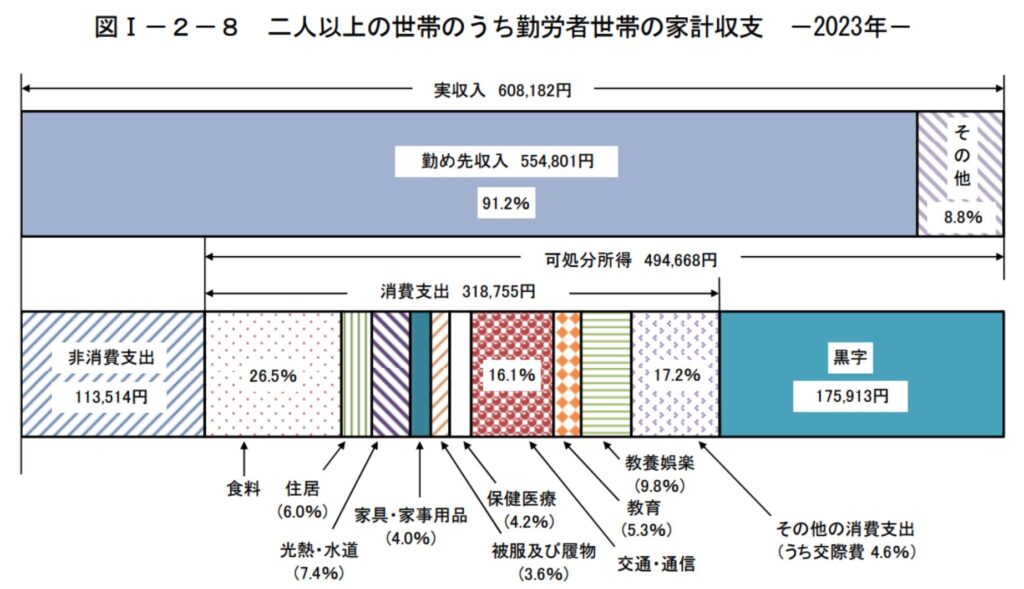

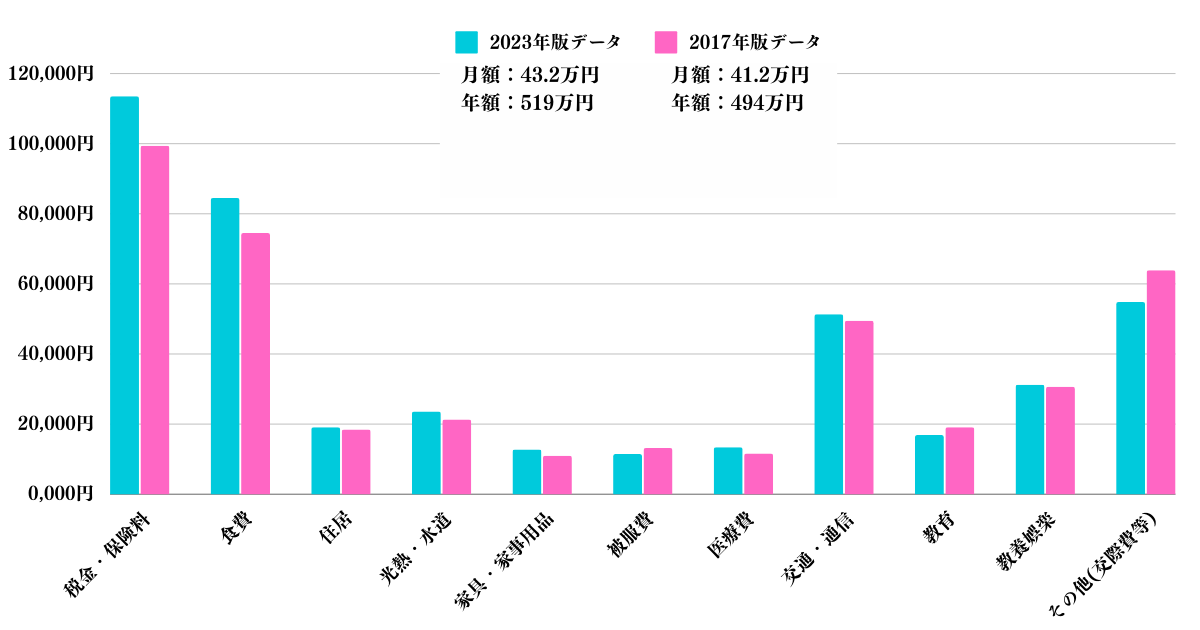

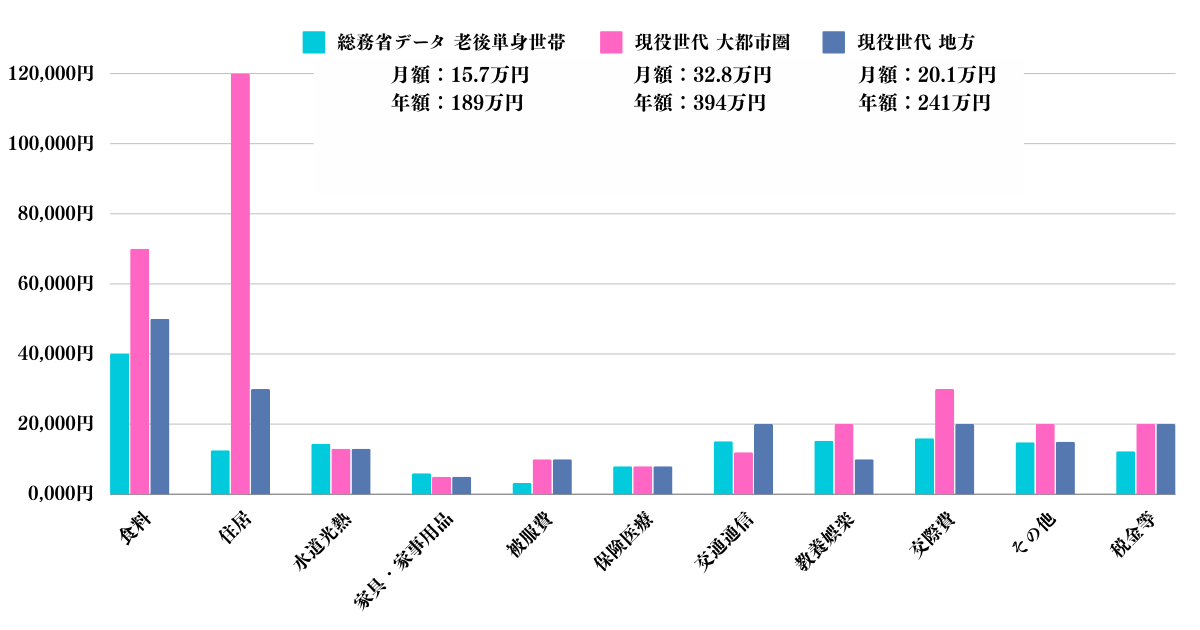

以下は総務省が発表している現役世代の家計収支です。

消費支出と保険や税金の支出を合計すると、平均的な支出の合計は43.1万円という結果になっています。

年間だと約525万円が必要となります。因みに最初に記事を記載した時点のデータでは必要経費は年間495万円だったので7年間で生活費は大きく上昇していますね。

7000万円の資産は何もしなければ、14年で食いつぶしてしまうことになります。更に、上記の資産はあくまで平均的な資産です。各支出の具体的な数値を見てみましょう。

| 2023年版データ | 2017年版データ | |

| 税金・保険料 | 113,514円 | 99,405円 |

| 食費 | 84,470円 | 74,507円 |

| 住居 | 19,125円 | 18,470円 |

| 光熱・水道 | 23,588円 | 21,287円 |

| 家具・家事用品 | 12,750円 | 10,956円 |

| 被服費 | 11,475円 | 13,148円 |

| 医療費 | 13,388円 | 11,583円 |

| 交通・通信 | 51,320円 | 49,463円 |

| 教育 | 16,894円 | 19,096円 |

| 教養娯楽 | 31,238円 | 30,679円 |

| その他(交際費等) | 54,826円 | 63,863円 |

| 合計(月間) | 432,588円 | 412,457円 |

| 合計(年間) | 5,191,053円 | 4,949,484 |

上記の赤字で記した金額については7000万円の貯金がある人から考えると、非常に少ない金額ではないでしょうか。

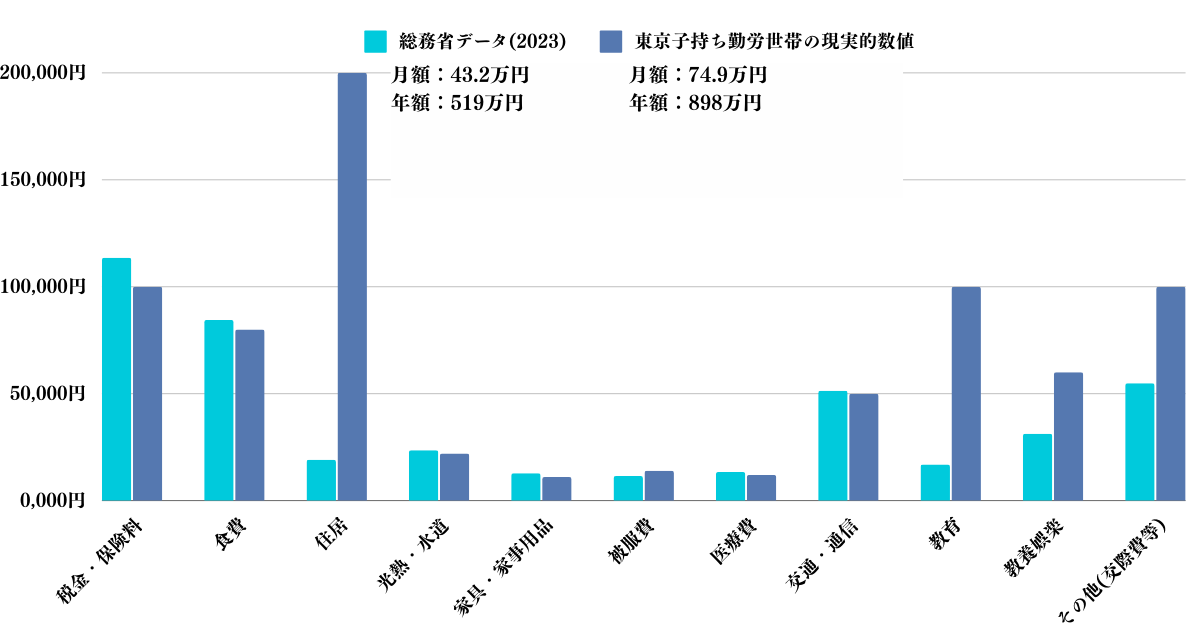

特に東京に住んでいる場合の住居費は子供二人いると20万円は最低でもかかります。また、教育費も子供の教育に力をいれると月間10万円はかかります。

教養娯楽費と合わせて6万円の追加支出になります。以下が上記の点を含めて調整したデータです。

| 総務省データ(2023) | 調整データ | |

| 税金・保険料 | 113,514円 | 100,000 |

| 食費 | 84,470円 | 80,000 |

| 住居 | 19,125円 | 200,000 |

| 光熱・水道 | 23,588円 | 22,000 |

| 家具・家事用品 | 12,750円 | 11,000 |

| 被服費 | 11,475円 | 14,000 |

| 医療費 | 13,388円 | 12,000 |

| 交通・通信 | 51,320円 | 50,000 |

| 教育 | 16,894円 | 100,000 |

| 教養娯楽 | 31,238円 | 60,000 |

| その他(交際費等) | 54,826円 | 100,000 |

| 合計(月間) | 432,588円 | 749,000 |

| 合計(年間) | 5,191,053円 約520万円 |

8,988,000 約900万円 |

すると年間の支出は900万円となり8年間で消化される算定となります。とてもリタイアすることはできませんね。

投資収益で暮らすとしても、仮に6000万円分を投資に回して上手く10%の運用ができたとしても税後で480万円です。

もし、投資で損失を出してしまえば一気に苦しくなります。必ず利益がでるとは限らないのが投資の妙です。

労働生産年齢真っ只中で資産7000万円でリタイアするのは危険ということです。

関連記事

独身であれば貯金7000万円でリタイアするのは可能なのか?

上記は家族がいる世帯での話です。では独身では可能なのかという観点で考えてみたいと思います。

参考になるのは高齢無職世帯の消費支出です。

このデータを消費が多い現役世代流に読み替えた表が以下となります。

税金に関してはリタイアした場合に発生する国民年金と健康保険料の概算となります。

| 総務省データ 老後単身世帯 |

現役世代 大都市圏 |

現役世代 地方 |

|

| 食料 | 40,139 | 70,000 | 50,000 |

| 住居 | 12,507 | 120,000 | 30,000 |

| 水道光熱 | 14,398 | 13,000 | 13,000 |

| 家具・家事用品 | 5,963 | 5,000 | 5,000 |

| 被服費 | 3,199 | 10,000 | 10,000 |

| 保険医療 | 7,999 | 8,000 | 8,000 |

| 交通通信 | 15,125 | 12,000 | 20,000 |

| 教養娯楽 | 15,270 | 20,000 | 10,000 |

| 交際費 | 15,997 | 30,000 | 20,000 |

| その他 | 14,834 | 20,000 | 15,000 |

| 税金等 | 12,243 | 20,000 | 20,000 |

| 合計(月額) | 157,674 | 328,000 | 201,000 |

| 合計(年額) | 1,892,088 | 3,936,000 394万円 |

2,412,000 241万円 |

7000万円から得られる資本所得は以下となります。

| 3% | 4% | 5% | |

| 税前 | 210万円 | 280万円 | 350万円 |

| 税後 | 168万円 | 224万円 | 280万円 |

資本所得を有史以来の平均的な4%と考えると地方であっても独身でリタイアすることは難しそうですね。

上記は7000万円全額を投資した場合ですから、通常であれば更に小さい数値になります。独身でも現役世代であればリタイアすることはおすすめしません。

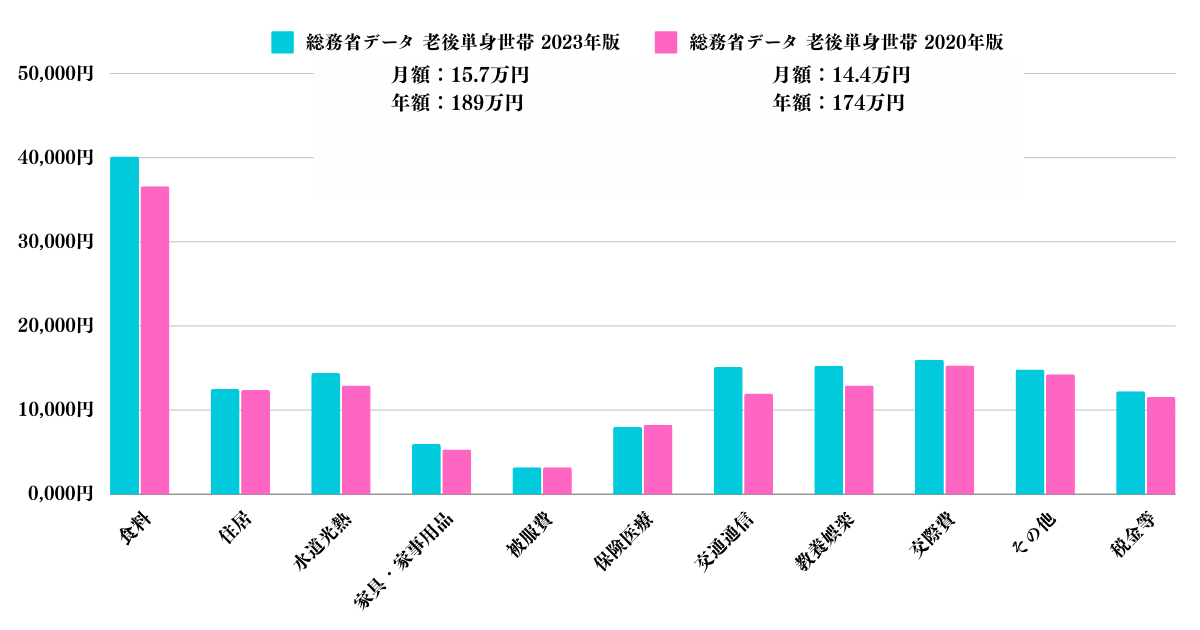

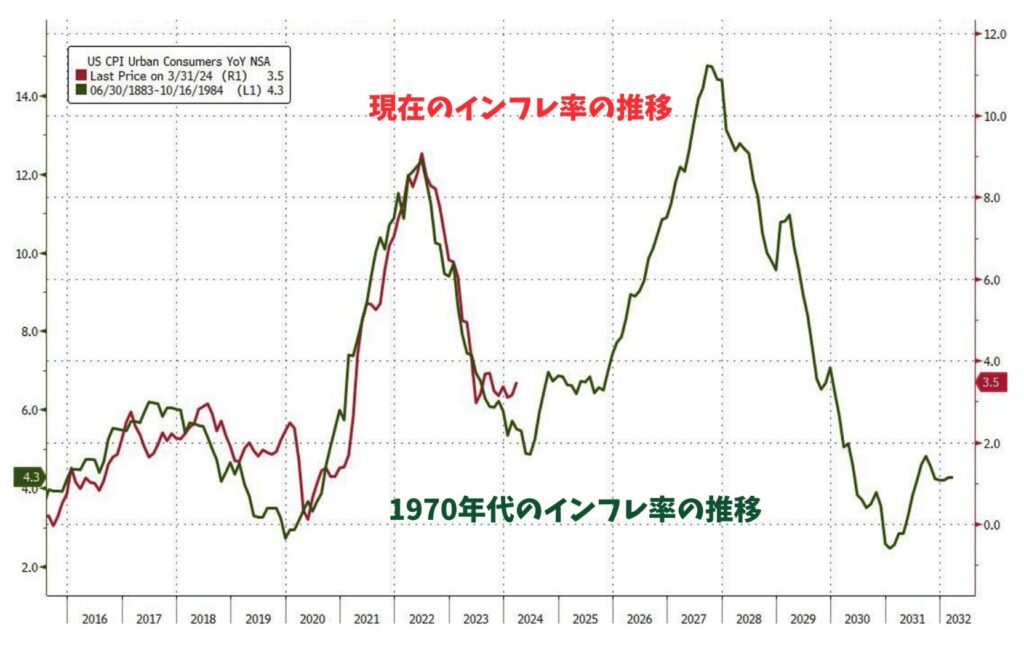

着実に進むインフレの影響で生活費は上昇

2021年後半から世界的に発生したインフレは2022年後半から日本にも波及してきています。

2023年に本格的にインフレが到来して、日本のインフレ率は現在では米国よりも高い水準になってきています。

まだ2023年のデータはでていませんが2022年時点で2020年に比べると生活経費が月額11,000円も上昇しています。

| 総務省データ 老後単身世帯 2022年版 |

総務省データ 老後単身世帯 2020年版 |

増加分 | |

| 食料 | 40,139 | 36,615 | 3,524 |

| 住居 | 12,507 | 12,383 | 124 |

| 水道光熱 | 14,398 | 12,915 | 1,483 |

| 家具・家事用品 | 5,963 | 5,326 | 637 |

| 被服費 | 3,199 | 3,196 | 3 |

| 保険医療 | 7,999 | 8,255 | -256 |

| 交通通信 | 15,125 | 11,983 | 3,142 |

| 教養娯楽 | 15,270 | 12,915 | 2,355 |

| 交際費 | 15,997 | 15,312 | 685 |

| その他 | 14,834 | 14,247 | 587 |

| 税金等 | 12,243 | 11,541 | 702 |

| 合計(月額) | 157,674 | 144,687 | 12,987 |

| 合計(年額) | 1,892,088 189万円 |

1,736,244 174万円 |

155,844 15.5万円 |

おそらく今後も更に生活費が大きく上昇していることが想定されます。

今までは日本は企業努力と労働者の所得を抑えることでインフレを抑えてきましたが遂に限界を迎えています。

海外でインフレが進んでいることで輸入物価が上昇して原材料費は高騰し、人手不足で人件費も上昇する圧力が高まっているからです。

今後は継続的にインフレが発生する前提で保守的に考えた方がよいということになります。

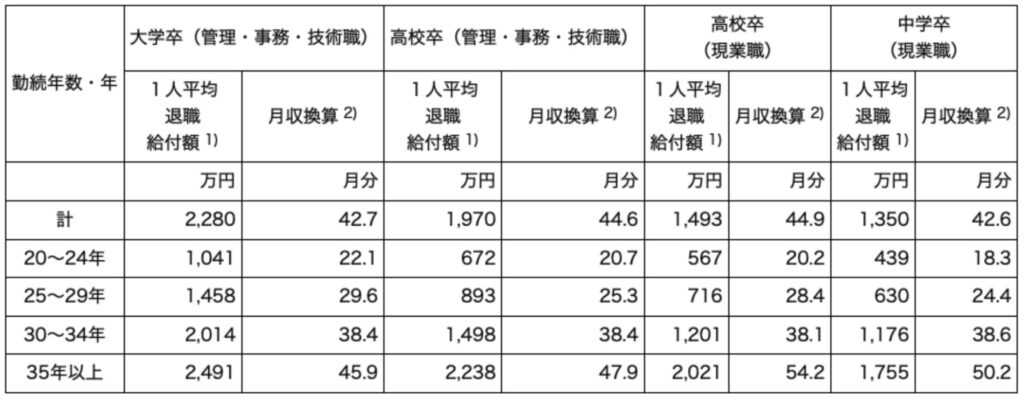

55歳での早期リタイアは老後資金的には現実的(退職金の観点から50歳はまだ厳しい)

若い時代でのリタイアは現実的ではありませんが、55歳での早期リタイアは現実的になってきます。

早期リタイアすると2500万円程度の多くの退職一時金を貰えますので、合計で9500万円と1億円に近い資産を保有することができます。

また、その頃には子供も独り立ちしているので家賃や学費も抑えられ年間500万円程度の支出で事足りることとなります。

65歳から月額約30万円の年金を貰えるので、年間150万円程度の消化で抑えられます。

投資を組み合わせることで殆ど資産を減らさずに老後生活を送ることができます。

60歳で貯蓄7000万円では不十分!?7000万円を運用して老後資産1億5000万円を構築しよう

老後資産は最低でも1億円は欲しいという点については、以前老後2000万円問題の問題点を含めてお伝えしています。

しかし、出来れば安全圏である1億5000万円を構築したいところです。

1億5000万円あればアーリーリタイアしても100歳まで安泰

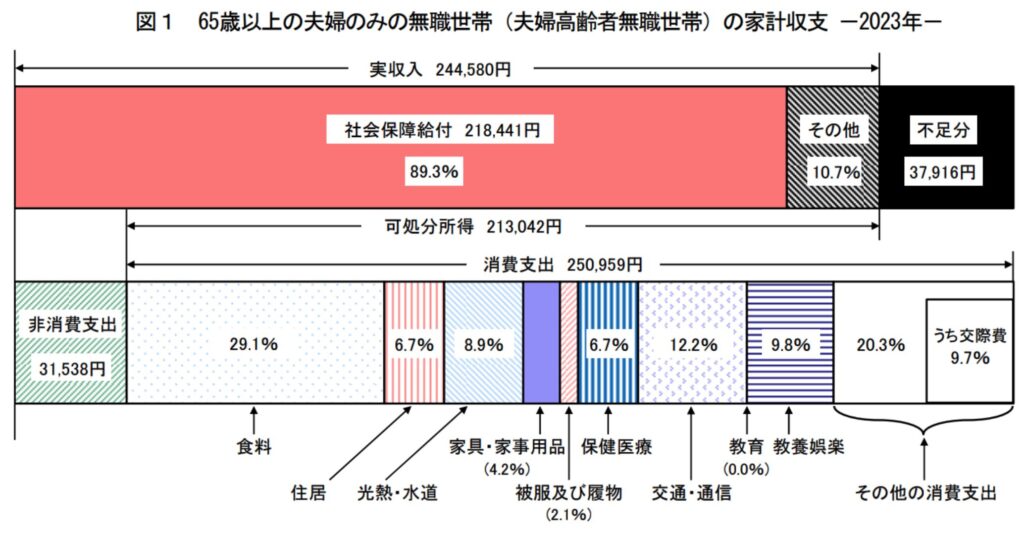

平均的な高齢無職世帯の家計収支は以下となります。

平均では不足額は月額22,270円となっています。ここで先ほどと同様に貯蓄が7000万円形成できている世帯向けに以下の試算を付け加えます。

- 家賃は追加で15万円を見込む

- 交際費も追加で5万円見込む

- 税金等の非消費支出は4万円を見込む

- 年金収入は追加で5万円を見込む

これらを加味すると月間の不足金額は21.2万円となります。年間だと約254万円ですね。仮に50歳でアーリーリタイアしても100歳までにかかる費用は以下となります。

| 50歳〜64歳 | 7000万円(500万円×14年) |

| 65歳〜100歳 | 8890万円(254万円×35年) |

| 合計 | 1億5890万円 |

50歳時点で1億5000万円以上あれば通り崩しだけでも十分老後は凌げることになります。

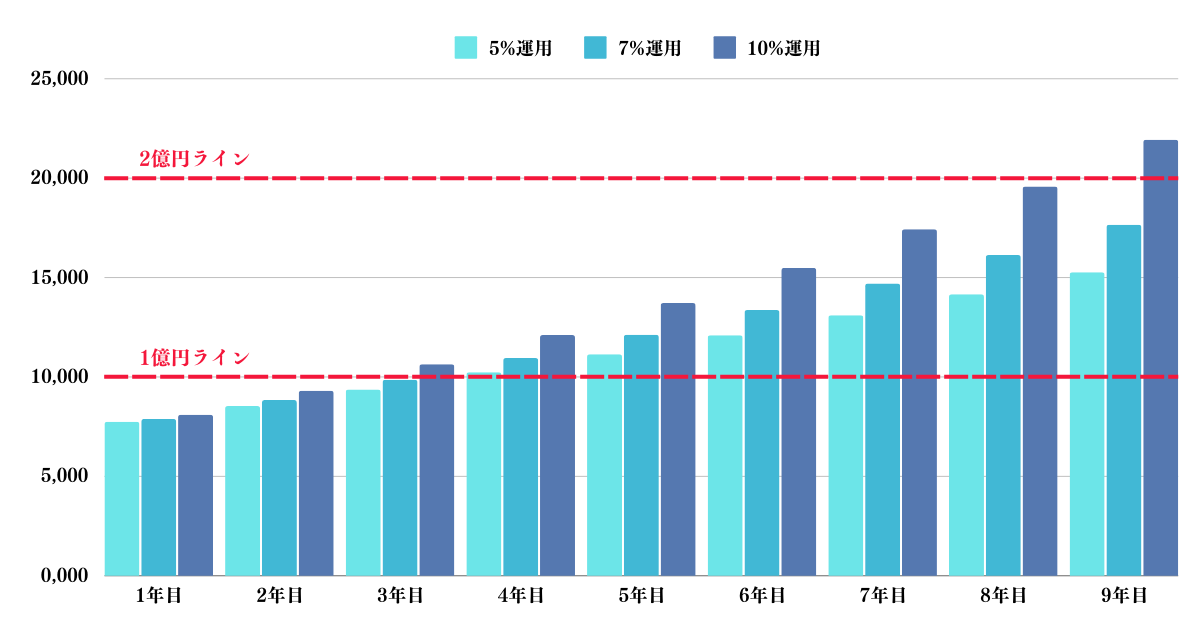

7000万円を複利運用すれば1億5000万円は容易に達成可能

貯金7000万円構築できた方であれば、年間400万円ずつ元本を蓄えることは可能だと思います。

毎年追加で500万円投資しながら年率5%と7%と10%で運用した場合の試算の推移は以下となります。

| 5%運用 | 7%運用 | 10%運用 | |

| 1年目 | 7750 | 7890 | 8100 |

| 2年目 | 8538 | 8842 | 9310 |

| 3年目 | 9364 | 9861 | 10641 |

| 4年目 | 10233 | 10952 | 12105 |

| 5年目 | 11144 | 12118 | 13716 |

| 6年目 | 12101 | 13366 | 15487 |

| 7年目 | 13107 | 14702 | 17436 |

| 8年目 | 14162 | 16131 | 19579 |

| 9年目 | 15270 | 17660 | 21937 |

年率10%で運用できればたったの6年で、5%で運用しても9年で1億5000万円の資産が達成可能です。

以下では筆者が投資しているファンドを含めて年率10%から20%のリターンが期待できる投資先について取り上げていますので参考にいしていただければと思います。

5%-10%を安定的に達成する投資先とは?

では5%-10%で安定的に運用するためには何で投資をすればよいでしょうか?

株価指数に対してプラスのリターンを目指すアクティブ型の投資信託は株価指数よりも低いリターンとなっており適切な投資先ではありません。以下は金融庁のレポートの結果です。

| 分類 | 5年累積 リターン平均(%) |

5年シャープ レシオ平均 |

| 全ファンド (インデックス型) |

22.6 | 0.4 |

| 全ファンド (アクティブ型) |

9.7 | 0.2 |

では株式指数に投資をすればよいかというと、ことは単純ではありません。株価指数は度々暴落を繰り返します。

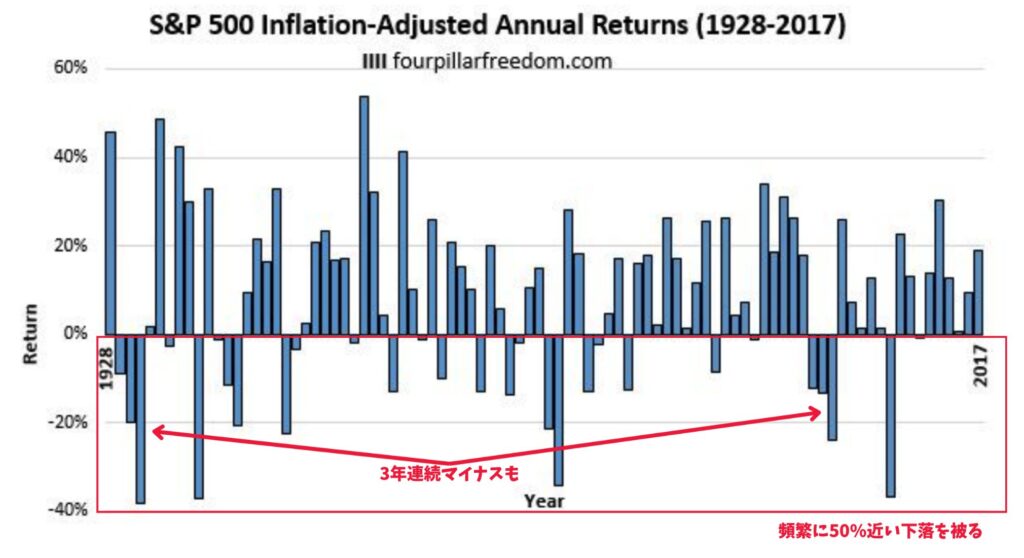

以下は1929年からのS&P500指数の年次リターンですが、度々暴落を経験しています。

40%下落する時もあるのです。時には複数年にわたって下落が継続することもあります。

数百万円の投資金額であれば大きな損失とはなりませんが、7000万円を投資して40%の下落を被れば気絶するほどの含み損を抱えます。

2024年以降インデックス投資は厳しい展開が想定されている

2021年後半から始まった50年ぶりのインフレに対応するために米国の中央銀行FRBは金利を引き上げていきました。

さらにFRBの資産圧縮もあり相場から資金が吸収され、株価は大きく下落していきました。

2023年に入りインフレが鈍化を始めたことで徐々に底打ちの様相を呈していますが、地獄は近づいてきているように思います。

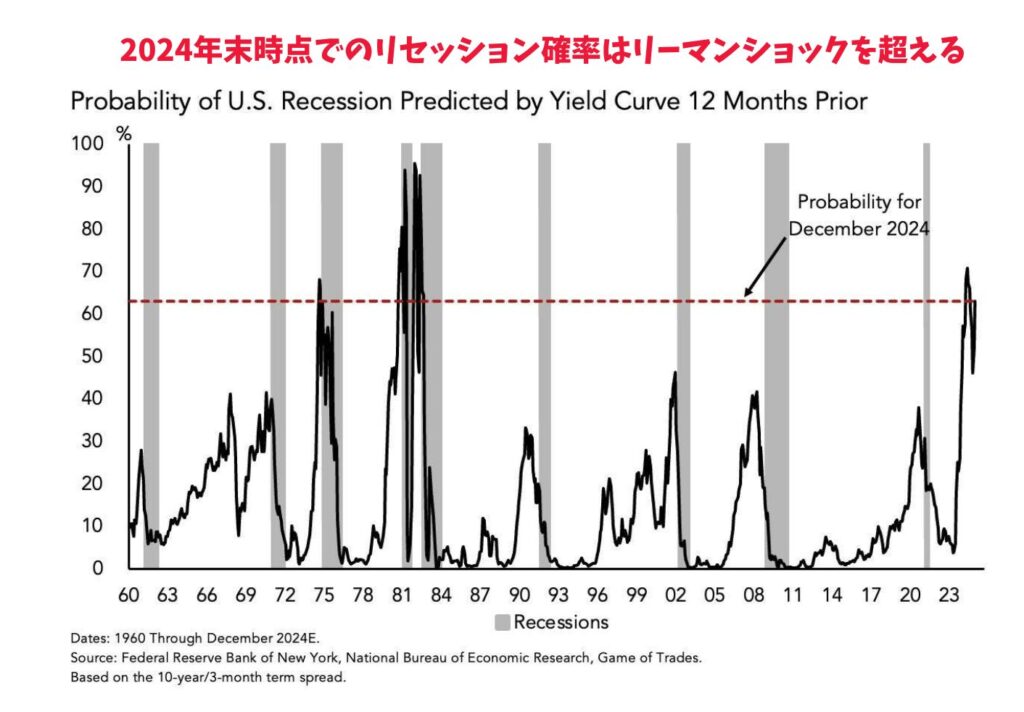

理由としては急激な金利引き上げにともない経済活動が縮小を開始しており、今後景気後退となる可能性が高まっているためです。

2024年9月現在、1年後の景気後退確率は急激に上昇しており50%近くになっています。

景気後退となれば当然、企業業績が悪化するので株価は大きく下落していきます。

更に景気後退時には米金利も下落していくので日米金利差も縮小し、ドル円も下落していきます。つまり円建のインデックスはダブルパンチを食らうことになります。

そして、景気後退を救うためにFRBが我慢できずに金融緩和を再開してしまうとインフレ第二波へと突入していきます。

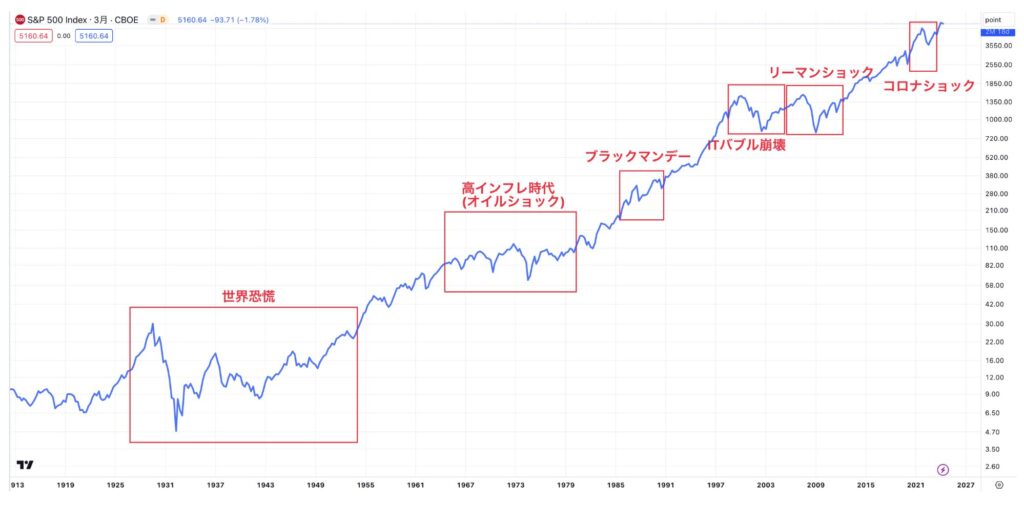

1970年代は実際、早急な緩和を実施したことで3回にわたりインフレが発生しました。

結果として10年間株価指数は上昇せずに終了しました。局面によっては半値になる時もありました。

1970年代のSP500指数の推移

ここからしばらくインデックス投資は苦難の時を迎えるといっても過言ではないでしょう。

5%-10%を安定的に達成する投資先とは?

一番重要なのは大きな下落を被ることなく安定したリターンを出すことです。とはいっても現在の債券金利は米国債ですら3%あるかないかの水準ですし為替リスクも負います。

高いリターンを狙いながら、安全に投資をする方法として最も魅力的な選択肢がヘッジファンドです。

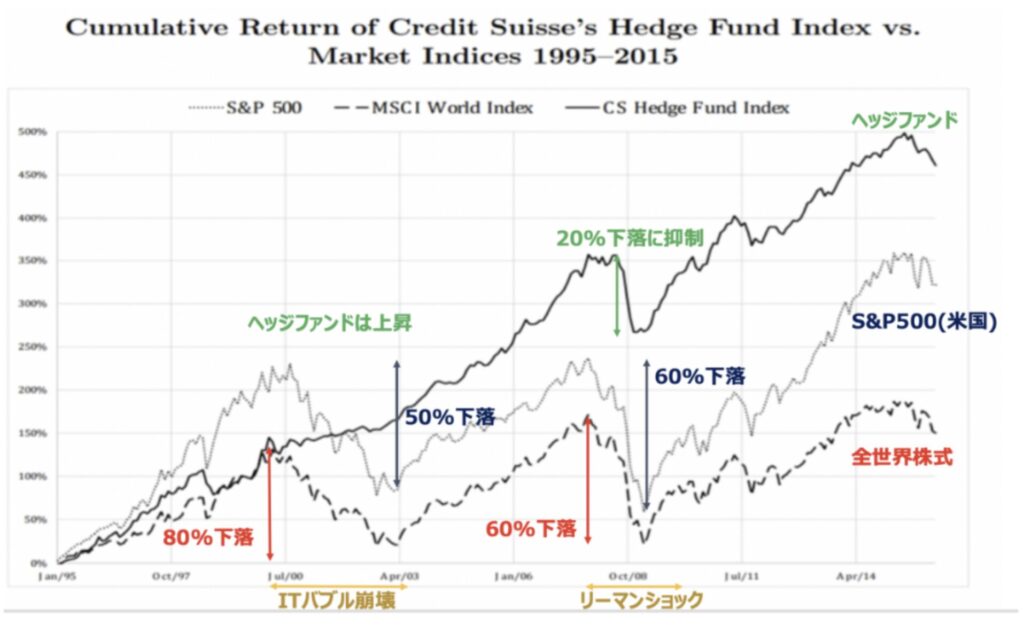

ヘッジファンドは下落耐性高く、長期的に株価指数よりも高い成績を上げています。

流石にリーマンショックの時には大きく下落していますが、株価指数に比べると下落幅は大きく抑制されていますね。

まとめ

今回のポイントをまとめると以下となります。

- 貯金7000万円では30代〜40代ではリタイアできない

- 7000万円あれば55歳でアーリーリタイアは可能

- 1億5000万円あれば余裕をもったリタイアが可能

- 7000万円を追加投資しながら運用すれば9年以内に1.5億円は構築可能

- 安定的に暴落を免れる投資先に投資をしてリタイアを目指そう!

7000万円あれば、1億円は工夫次第で早期に到達可能です。無駄のない、複利を活かしたパワフルな資産形成をしていきましょう。