宝くじに当たったり、会社を創業し大きく稼ぐ、またはM&Aなどするなど成功すれば、手にすることが出来るかもしれない6億円という大金。

誰もが一度は「6億円があったら」と想像したことはあるのではないでしょうか。

私たちロスジェネ世代以下の若い人達は、企業で働くということから一早く脱却して、配当金生活を送りたいと考えられている方が増えてきていると思います。

近年では「FIRE」という言葉が一般的になっていますよね。実際私の新卒の同期も、コツコツと給料を米国の高配当銘柄に投資を行いリタイアへの道を近づけようとしていました。

しかし、いくら貯めたとしても中々給与所得の蓄えだけでは厳しい部分もあり、もし○億円あったら・・・と考えてしまいます。

今回は6億円という資産を保有した場合について以下の点をお伝えしていきます。

今回のポイント

- 考えなければいけないこととは何なのか?

- どれだけの利息を得られることが出来るのか?

- 投資先としてどのようなところが考えられるのか?

Contents

6億円あったら裕福に暮らして何年暮らせる?

まずは6億円という大金があれば裕福に生活したとして結局何年暮らせるのかという点について考えていきましょう。

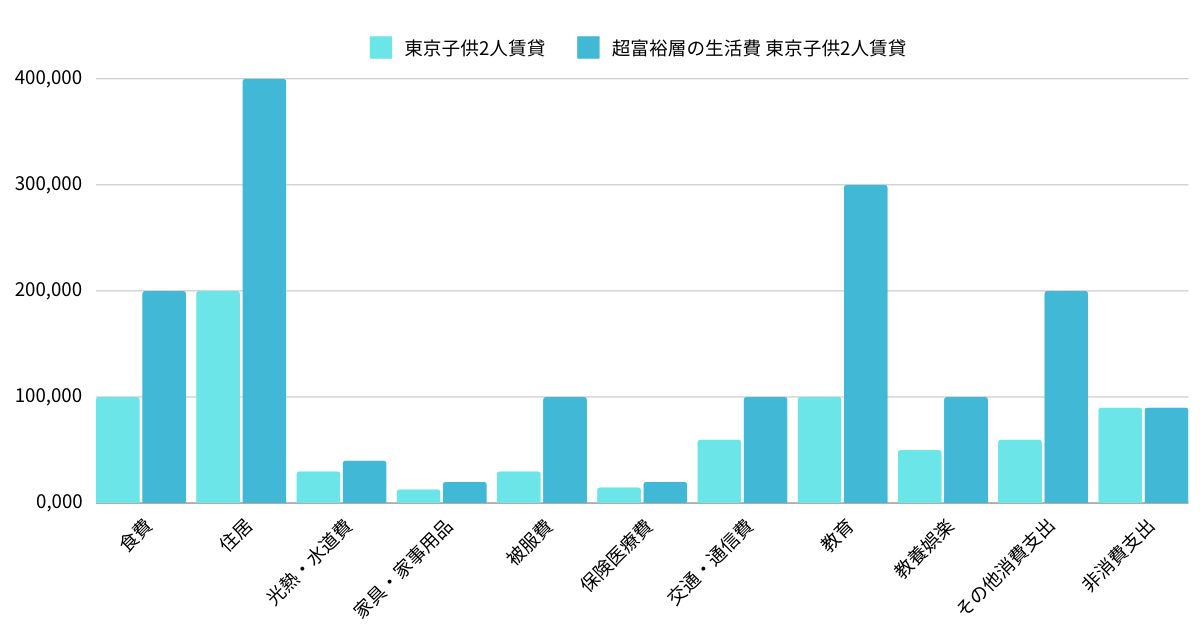

まず生活費については以前分析した10億円をテーマにした記事から抜粋します。勿論独身であればリタイアは簡単なので子持ちで東京で暮らす場合を想定します。

| 内訳 | 東京子供2人賃貸 | 超富裕層の生活費 東京子供2人賃貸 |

| 食費 | 100,000 | 200,000 |

| 住居 | 200,000 | 400,000 |

| 光熱・水道費 | 30,000 | 40,000 |

| 家具・家事用品 | 13,000 | 20,000 |

| 被服費 | 30,000 | 100,000 |

| 保険医療費 | 15,000 | 20,000 |

| 交通・通信費 | 60,000 | 100,000 |

| 教育 | 100,000 | 300,000 |

| 教養娯楽 | 50,000 | 100,000 |

| その他消費支出 | 60,000 | 200,000 |

| 非消費支出 | 90,000 | 90,000 |

| 月間合計 | 748,000 | 1,570,000 |

| 年間合計 | 8,976,000 約900万円 |

18,840,000 約1880万円 |

関連:10億円あったら何年暮らせる?利息生活は可能?どこに預けるのが適切か徹底解説!

年間1880万円あれば普通に暮らせます。6億円の資産を取り崩し、年間1880万円生活費を使うのであれば約32年暮らせます。

途中から子供も巣立つでしょうから更に長い期間取り崩すだけで過ごすことができます。

ちなみに、超富裕層は基本的に教養娯楽が月に10万円で済むわけがないので、本来はここは100万円以上かかります。

旅行など一発で300万円とか使いますからね。裕福に暮らすのであれば、2倍から3倍かかるということも認識しておきましょう。

6億円を保有したら考えるべきこととは?攻めよりも守り

上記で分析したとおり6億円あれば相当裕福に暮らしたとしても枯渇するのに40年近くかかりますし、運用を行うことでリタイアは可能なように思えます。

しかし金融・経済環境が変われば話は変わってきます。

2008年にはリーマンショック、2015年にはチャイナショック、2020年にはコロナショックが起きました。

激動の社会の中で、現在は各国政府が超低金利政策を行なっており、今後数年はインフレ率が上昇していく未来が予想されます。

国がインフレ率上昇を目指しているので、必ず今の水準よりはるかに上にいきます。

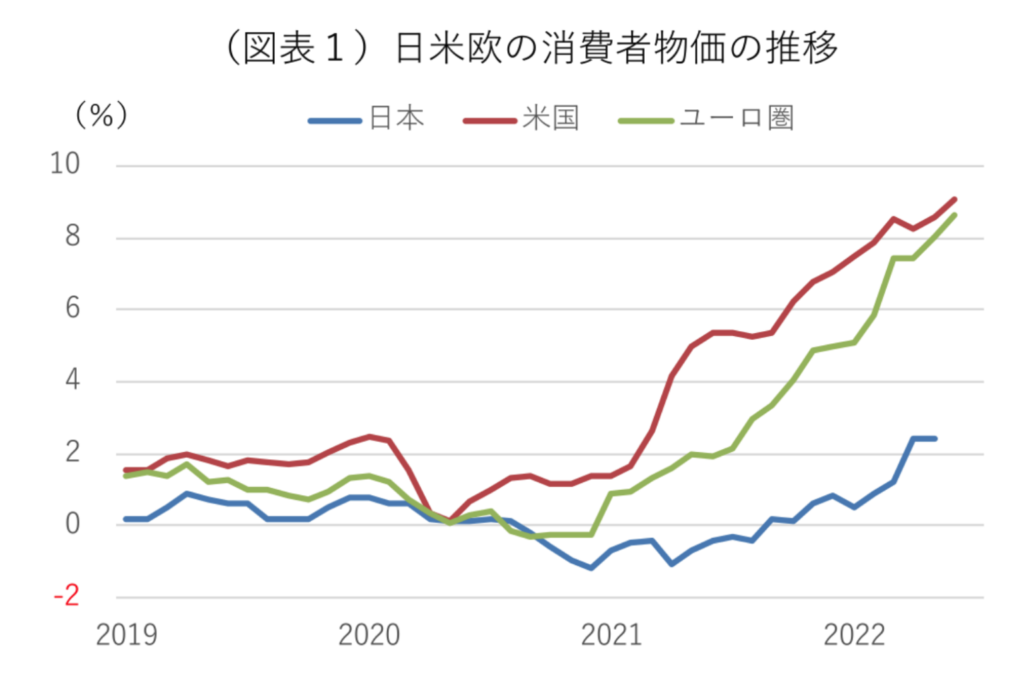

仮に日本の国内要因でインフレが発生しなくても2022年のように海外要因でインフレは発生します。日本は30年間デフレとなっていますしたが海外ではインフレが発生しています。

日本はエネルギーや食糧なども海外から輸入しています。

そのため、海外でインフレが発生していると日本にも余波がやってくれるのです。更に現在のようにドル円が上昇している局面では拍車がかかります。

実際、以下の通り賃金が上昇している欧米ほどではありませんが、賃金が上昇していないのに日本にもインフレが発生しています。

日本では給与は上がっていないのにインフレが発生するスタグフレーションが発生しているのです。

そんな中、現金で資産を保有しているのはインフレとはキャッシュの減価を意味しますので保有資産が目減りしていくことになります。

インフレ率の上昇が見込まれる時は、株、不動産、コモディティなどに資産を移しておく必要があります。

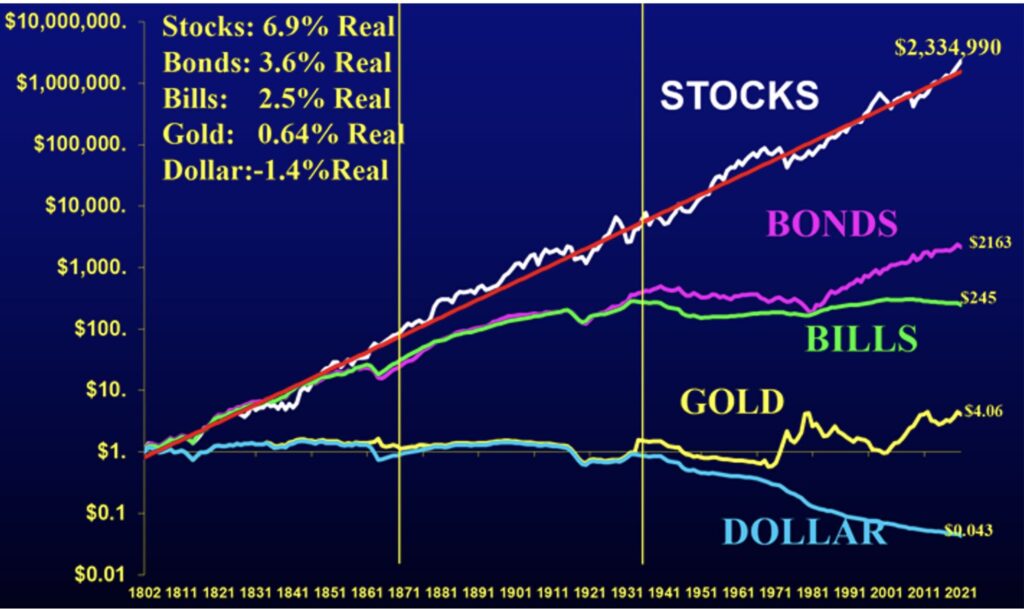

現金もリスク性の資産であるということを念頭に入れておく必要があります。以下は200年以上の歴史を誇る米国の各資産の推移です。

全て1801年時点を1ドルとして2021年時点で何ドルの価値になっているかを示しています。

株式は233万倍になっているにも関わらず、現金である米ドルの価値は220年間で90%以上毀損しています。

トマ・ピケティの21世紀の資本論とは?5億円を複利運用するだけで超富裕層の10億円は遠くない !

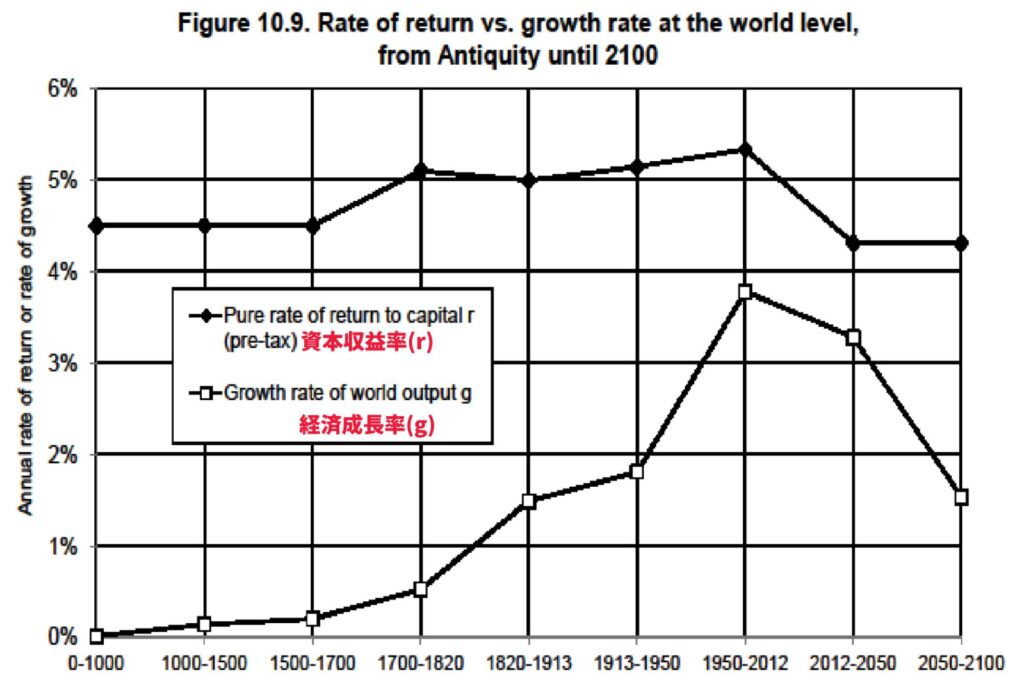

2016年に流行したトマ・ピケティの21世紀の資本論をご存知でしょうか。

全世界で非常に話題になった書籍なのですが、要約すると労働収入が増加するペースに比べて、資産運用による資本収益の増加のスピードが早いということです。

つまり働くよりもお金に働いてもらった方が裕福になれるということを紀元前からの歴史的な事実として実証したのです。

以下の図で○が労働収入の増加スピード、●は資本収益の増価スピードです。

これを読んでいただいているあなたも、人生を通じて薄々気付かれていたと思います。

金持ちがどんどん裕福になっていき、我々労働階級が働けど働けど豊かにならないのは、資本収益が労働収益の成長率を一貫している暗黙の不文律がずっと存在し続けていた為なのです。

日米に関してはリーマンショック後の低金利政策、国債発行などが追い風になり、さらに格差は広がりました。

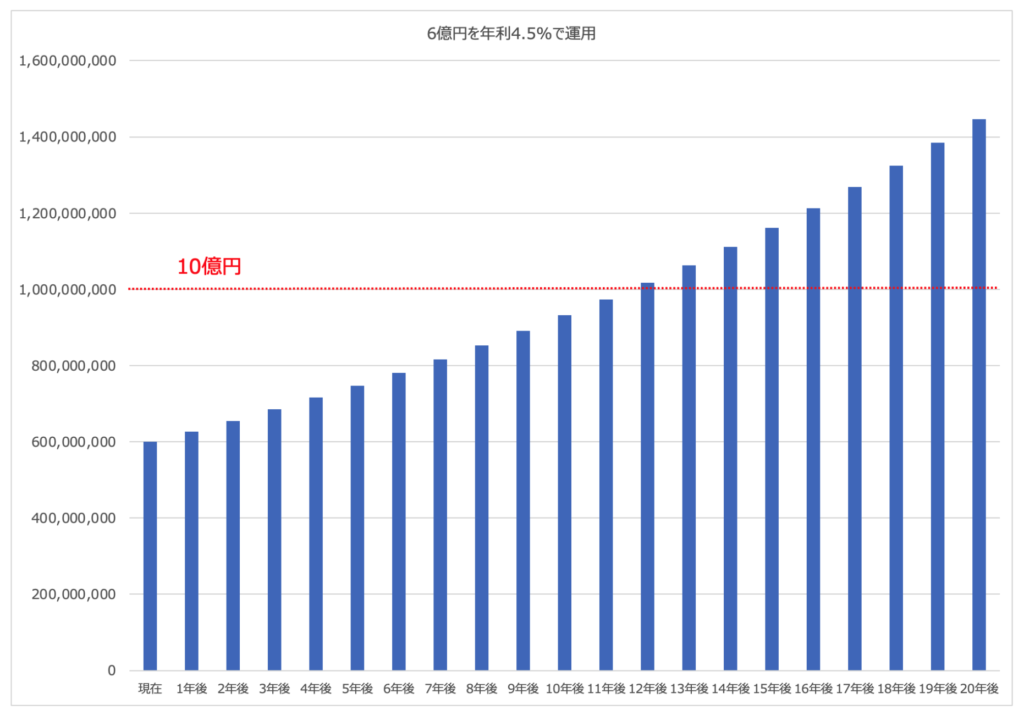

では、6億円あればどうかというと、生活に必要な安全圏の1億円を取っておいたとします。

残り5億円を運用するだけで上記のトマ・ピケティの長年の平均4.5%で運用するだけで、13年後には10億円に到達することが出来ます。

また仮に10%で運用できたとすると7年後にはほぼ10億円に到達することができます。6億円に甘んじることなく超富裕層の基準である10億円を目指すのも面白いでしょう。

コラム〜「宝くじで4億円当たった結果、人生つまんなくなった」という言説について

少し小休止です。宝くじで4億円当たったら、お金もたくさんあるし働かなくてよくて、なんでも手に入るので急につまらなくなるという感覚を覚えたという話が一時期話題でした。

筆者はもう40代ですので、大成功した同級生などが周りにいます。

そして、宝くじのように、たまたま在籍した未上場企業が株を配っており(ストックオプション)、上場した結果数億円入った友人もいます。

その友人が言っていました。

地道に資産を増やしてきた人はお金の使い方を心得ているが、突然大金が入った人は、扱いに困ってしまい、どうして良いかわからず散財してしまうとのことでした。

たしかに、事業経営して、気づけば4億円あったという人は、その事業を拡大するとか、個人的な資産として保守する、不動産で安定運用をするなどいくらでもアイデアがあるものです。

筆者も現在は2億円強の資産を築きましたが、突然100億円入ってきたら、どうすれば良いのかわかりません。

100億円のマンションを買おうにも、どこで買えるのか検討もつきません。一流の経営者なら、昔から事業などで関わってきた知り合いが紹介してくれるものでしょう。

つまり、経験と共に資産が成長していくのが、結論としては非常にヘルシーであるということです。

宝くじに当たったら、使おうとするのではなく、まずは資産を堅実なところで運用し、その利息で生活することを心がけるのが良いかと思いますね。

→ 宝くじに当たったら資産運用が必要?高額当選したあと破産しないために必要な対策を解説!

米国債で安全運用をした場合の利息

まずは通貨分散を行いながら米国債で安全に運用した場合です。以下は2023年8月現在購入できる米国債と社債です。

米国債であれば7年物で約3.8%、米社債であれば5年物で5%程度の利息を期待することができます。

2021年後半から米国で急速にインフレが進んだことで米国の中央銀行であるFRBは金利を引き上げています。

結果として以下の通り、米国政策金利が急激に上昇していきました。

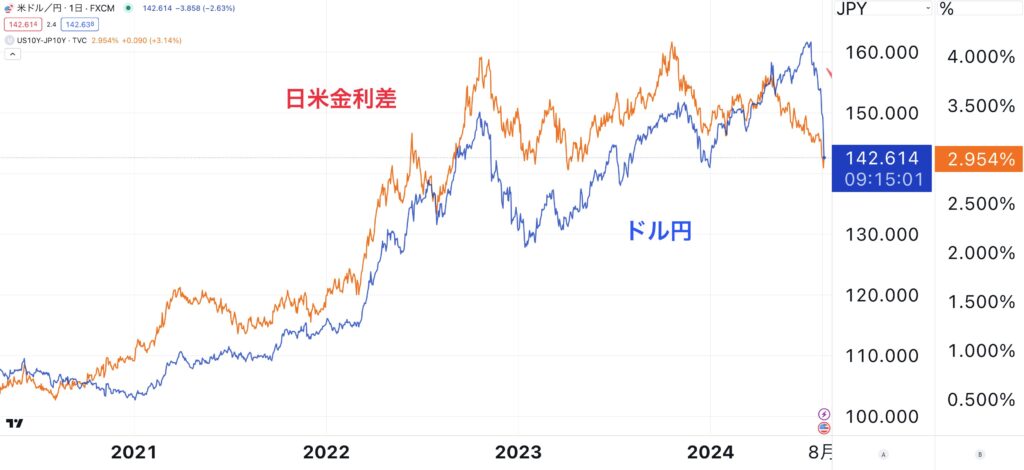

しかし、注意する必要があります。あくまで米ドル建ということです。米ドル金利が上昇したことで日米金利差が拡大してドル円は急上昇し160円近くまできています。

ドル円は日米金利差に連動

完全に行き過ぎの水準になっています。

今年に入り「円売り」は外国為替市場で最も旬なマクロトレードとなってきたが、1ドル=140円の大台が近づく中、同取引が既に行き過ぎかどうかに関心が高まってきた。バンク・オブ・アメリカがまとめた最新のファンド・マネジャー調査によると、円売りは最も限界に達した取引と見なす向きが増えている。

参照:Bloomberg

ただ、2024年現在、景気が悪化しており金利は天井を打っています。今まで金利差に着目して上昇してきたドル円が下落するのも時間の問題となっています。

3%-4%の利息を目当てに投資した結果、30%の為替暴落を被ってしまったら円建では損失となっていまいます。現在のドル円レートは十分留意が必要な水準となっているのです。

日本に住む限りは、妙味のある投資も為替という変数に翻弄されるという宿命に向き合う必要があるのです。

日本株やREITで運用を行った場合の配当金・分配金

日本株であれば平均配当金は2%、高配当銘柄でポートフォリオを組めば4%の配当金を狙えます。

またREITは仕組み上、不動産事業から得られる利益の90%以上を分配することで法人税が免税となります。

株式の配当金よりも高い分配金が拠出され平均的に4%の分配金となります。

REITは分配金率は似通っていますが高いものを集めれば5%程度の分配金を確保することが出来ます。

| 投資法人 | 投資口価格(円) | 分配金 利回り(%) |

|---|---|---|

| マリモ地方創生リート投資法人 | 132,800 | 5.49 |

| エスコンジャパンリート投資法人 | 117,600 | 5.46 |

| 東海道リート投資法人 | 119,100 | 5.37 |

| トーセイ・リート投資法人 | 138,600 | 5.15 |

| 投資法人みらい | 49,950 | 5.15 |

| スターアジア不動産投資法人 | 59,100 | 5.01 |

| タカラレーベン不動産投資法人 | 106,000 | 4.97 |

| ザイマックス・リート投資法人 | 125,000 | 4.95 |

| Oneリート投資法人 | 272,000 | 4.85 |

| いちごオフィスリート投資法人 | 87,800 | 4.67 |

| CREロジスティクスファンド投資法人 | 211,400 | 4.64 |

| ケネディクス商業リート投資法人 | 284,500 | 4.60 |

| サンケイリアルエステート投資法人 | 98,800 | 4.53 |

| サムティ・レジデンシャル投資法人 | 125,900 | 4.34 |

| 日本リート投資法人 | 383,500 | 4.31 |

| グローバル・ワン不動産投資法人 | 114,000 | 4.23 |

| アクティビア・プロパティーズ投資法人 | 441,500 | 4.22 |

| 大江戸温泉リート投資法人 | 67,400 | 4.21 |

| ジャパンエクセレント投資法人 | 135,400 | 4.14 |

| 日本都市ファンド投資法人 | 110,500 | 4.13 |

日本株高配当銘柄とREITに分散投資を行うことにより4%~5%の利息、つまり2400万円~3000万円の利息を見込むことが出来ます。

米国債よりも高いですが、配当金や分配金は企業やREITの経営が悪化すれば減少する恐れもあります。

株価やREITの基準価格が下がればそもそも投資元本が毀損するリスクは認識しておいた方がよいでしょう。

RETIと株価は近年殆ど同じ動きとなっています。同じリスクアセットとしてみなされているのです。

直近乖離しているのは日銀が金融緩和政策を本格的に修正するのではないかとの思惑が働いているからですね。

そして、これからTOPIXもREITも厳しい環境となることが想定されています。

→ Jリートはどこまで下がる?そもそも下がってるのはなぜ?今は買いなのかを今後の見通しを含めて解説!

バンガードETFであるVTIやVYMに投資を行うのはどうか?

米国の市場平均に投資を行うことができるVTIやVYMに投資した場合を考えてみましょう。

VTIは米国の上場株ほぼ全てを加重平均で組み入れた指数に連動するETFで平均して分配金は2%が見込めます。

6億円投資をしていれば税後で960万円ということですね。

VYMは米国の高配当銘柄のみを組み入れたETFで、平均利回りは2.5%となっています。6億円投資を行えば税後で1200万円程度の配当金が期待できます。

配当金だけみればVYMの方がよいですが、配当金を再投資した場合の基準価格は圧倒的にVTIの方が良くなります。長期的な資産形成を行うのであればVTIの方が適しています。

VTIはキャピタルゲイン(=値上がり益)を得られるという点まで加味すると非常に有効な選択肢となります。VTIとVYMはどちらも毎年配当金は増加傾向です。

投資した時点では1.5%~2.5%でも10年後、20年後ベースでは投資元本ベースでは5%や10%の配当金となることも十分有りえるのです。

ただ、現在からインデックス投資は必ずしも魅力的とは言えません。

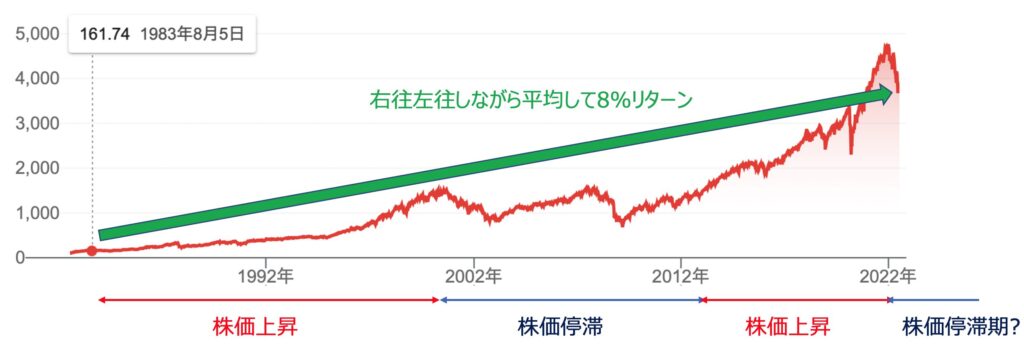

以下の通り株式市場が好調な時期と停滞期は交互に訪れており2022年以降は長期で停滞期に突入する確度が高くなっています。

2010年代、各国の中央銀行が金融緩和によって株価を引き上げていきました。

そもそもお金がジャブジャブだったのですが2020年に入ってから大規模な金融緩和と財政支出を行いバブル相場を演出しました。

しかしバブルは崩壊するのが世の常です。あまりにも過激に金融緩和と財政出動を行なった結果、1970年代以来の高いインフレが発生しました。

米国の中央銀行であるFRBは雇用とインフレの安定を掲げて金融政策を実行しています。

インフレが目標とする2%からオーバーシュートした年率9%(2023年9月現在はコアインフレは5%)となっており、景気を犠牲にしてもインフレを抑えると宣言しています。

足元ではインフレ率がボルカー体制以来の高水準となる8.3%に跳ね上がっており、パウエル氏はボルカー氏と同様、インフレ抑制を第一にする必要があるとの結論に至った。たとえ短期的に雇用に深刻な打撃が及ぶことになってもだ。2018年から今年1月まで副議長としてパウエル氏を支えてきたリチャード・クラリダ氏は「インフレが大きく鈍化するまで、FRBの責務は一つだ」と話す。

FRB当局者は表だって景気後退を予想することは避けているが、景気後退に陥ってもそれを許容する覚悟であることは明確にしている。

中央銀行はインフレを抑制するために金利を引き上げる金融引き締めを行います。金融緩和が株価の上昇要因であるのと反対に、金融引き締めは株価の下押し圧力になります。

現在と同じ1970年代のS&P500指数のチャートは以下の通り横ばいとなっています。場合によっては半減する局面すらありました。

1970年代のS&P500指数の推移

あえて、ここからインデックス投資をするというのは得策ではありません。

もはや筆者は米国株は過去40年のような上昇は見せないのではないかと考えています。低金利政策による株価上昇演出を現在まさにツケを払っている状況なのです。

低金利であれば、株式市場は上昇するのは当たり前の話で現在は政策金利が5%まできています。

そして市場関係者の中でも低金利時代の終焉を唱える声が少なくありません。

これまでは米国株市場に乗っているだけでよかった時代でしたが、今後は投資家が「利回りを作っていく」必要が出てくる時代だと考えています。

利回りを作ることができるファンドマネジャーが在籍するファンドなどを模索すべきです。

資産を守りながら増やす堅実な選択肢

大きな資産を持ってスピード感を持った投資をするというのは非常に難しく、失敗に陥りやすいです。資産を大きく減らしてしまうリスクが高いです。

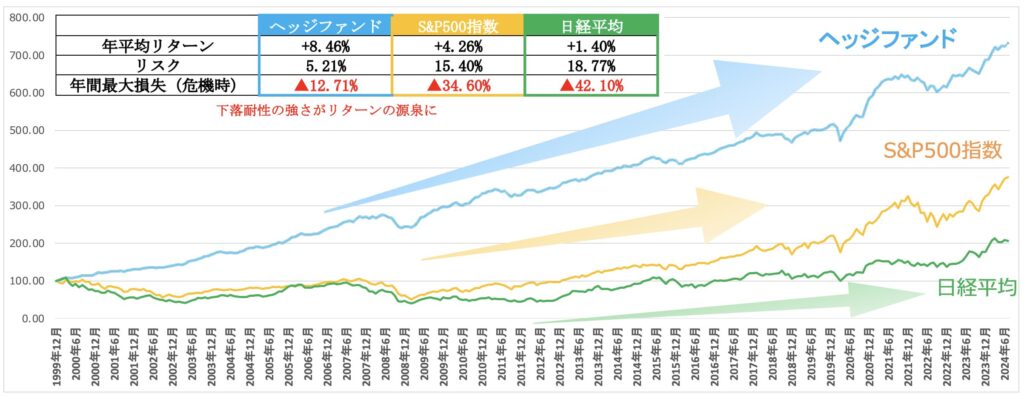

このような場面で活躍するのが、下落相場にも強いヘッジファンドです。

ヘッジファンドは相場環境に影響をうけることなく堅調に上昇しています。どのような時も運用を本物のプロに任すことができるという点が大きな強みです。

まさに利回りを作っていくプロ、それがヘッジファンドのポートフォリオマネジャーです。

欧米で富裕層がヘッジファンドに資金を預けることがスタンダードになっている理由がわかりますね。

近年では日本でも国内の和製ヘッジファンドが市民権を得てきたように思います。日本の富裕層の方々が、資産を預けて運用してもらっているようですね。

まとめ

6億円を保有した場合の心構えと、安全に運用する手法について考察してきました。

6億円あれば、何よりも元本が大きいので、安定的な資産に投資し、安定的に配当などを獲得する方法が向きます。

ヘッジファンドなどプロに一任するのもありでしょう。

これから6億円を目指す、利息生活を夢見たいという人、最速で超富裕層の10億円を達成したい方は、利息で生活費を稼ごうという考えは捨てたほうがよいです。

利息は確かに貰えると嬉しいですが、利息は貰わずに再投資していった方が大きな利益を築くことが出来ます。

仮に一旦利息を貰って他に投資する場合、利息を貰った際にまず約20%の税金を払うので、再投資額がそもそも減額されてしまいます。

大きく資産を増やしたい方は利息は貰わないキャピタルゲインを狙ったほうが有効です。

以下では筆者の長年の投資経験からまとめたおすすめ投資先になっていますので、ぜひ参考にしてみてください。