資産1億円というと、日本では「富裕層」の仲間入りといわれる水準です。

アメリカでは「ミリオネア(100万ドル)」と言われる水準ですね。為替を考慮すると少しずれますが同じようなものです。

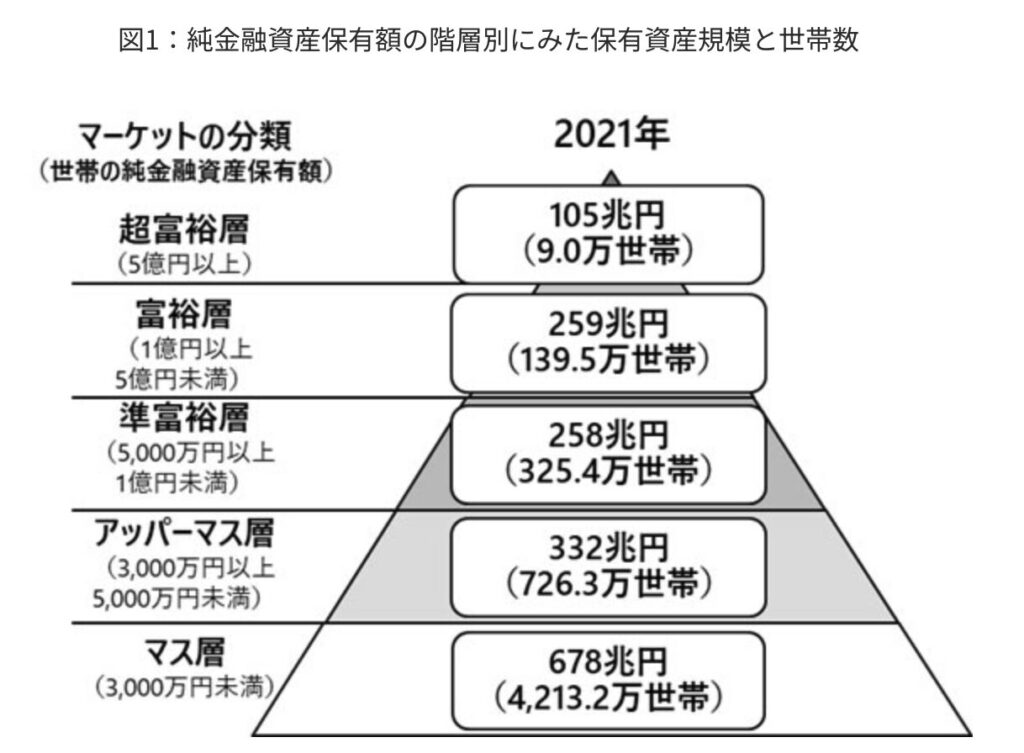

純資産1億円が富裕層と言われる理由は以下の野村総研が毎年出しているピラミッド図によるものでしょう。

参照:野村総研

1億円以上ー5億円未満が富裕層で日本には124万世帯いるとされています。

全体の2%程度です。100人に2人なので日本でもトップクラスの資産家と言えるでしょう。

今回の記事では、「流石に1億円の資産があれば完全リタイアは可能では?」と考える人に向けて記載しています。

筆者の資産額もまさにこのゾーンに位置しており、良い考察ができればと思います。

ここでいう「完全リタイア」とは、資産運用のみで生活費を全て賄う全く働かないライフスタイルを指します。

今回は1億円あればリタイアが可能なのかという点について分析した上で、魅力的な投資先やポートフォリオについてお伝えしていきたいと思います。

前半部分は1億円という資産の価値について述べています。運用先についてはやく知りたいという方はジャンプ(←クリック)して飛んでください。

Contents

資産1億円あったら何年暮らせる?利息生活で完全リタイアはできる?

最初に結論から申し上げますが1億円で完全リタイアは心許ないです。

そして、とても勿体無いです。まず、完全リタイアをして良い水準についての考え方です。

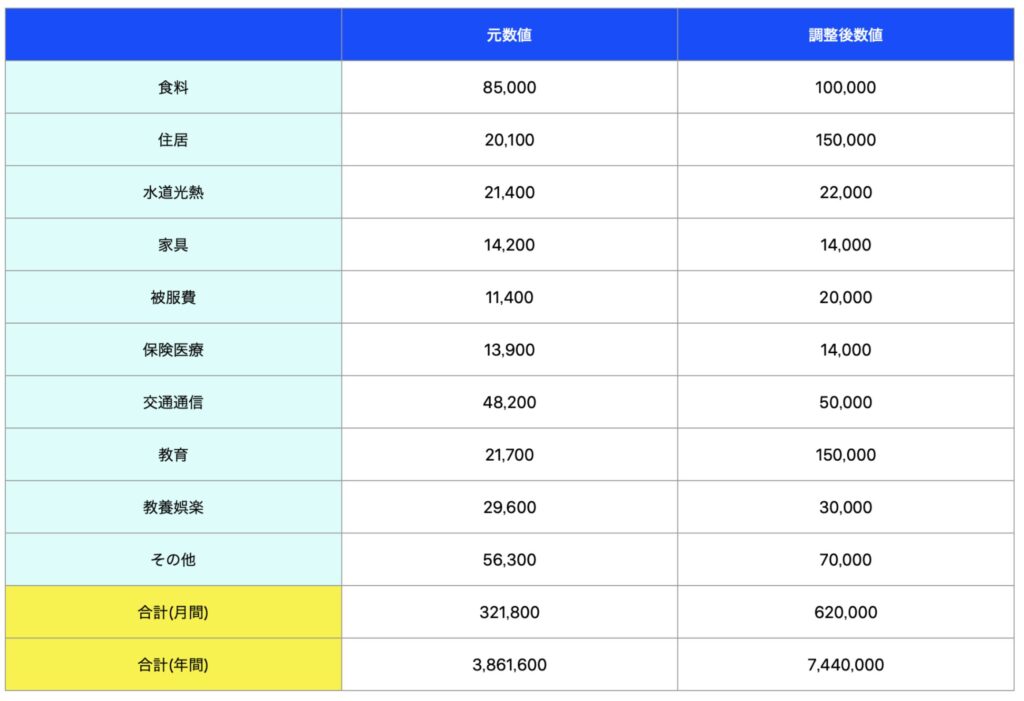

以下は総務省が毎年発表している全国平均の月々の生活費です。

人それぞれ月々の生活費は異なります。ですが大体がこの全国平均の月々30.5万円ほどに収束するのではないでしょうか。

毎日飲み歩いていない限りは現代ではテクノロジーの進展もあり、そこまで生活費は爆発的な大きさにはならないと思います。

さて、上記の数値で考えれば1億円あれば完全リタイアしても良い資産水準に思えますが、

精神的余裕のあるリタイアを考えるのであれば、結論としては最低でも2.3億円が必要になってきます。

上記の数値は住居費や教育費などが現実的ではないからです。以下は上記のデータを実際に東京で子供2人養っている筆者のデータに洗い替えたものです。

資産運用の平均的なリターンは4%となりますので、逆算すると2.3億円が必要となってきます。

2.3億円の根拠

- 年間の生活費は、744万円

- 税前は732万円÷80%=930万円(キャピタルゲイン税、配当税は日本は20.315%)

- 930万円÷4%=2億3250万円

自分のリスク許容度、または個人事業主としてある程度稼ぎを出せるのであれば慮して考えると良いでしょう。

いずれにせよ、少しでもバッファを持たせると1億円での完全リタイアは少し厳しいですね。

1億円をシンプルに4%利回りで回すと400万円、税後は320万円です。関東の平均生活費32.18万円/月の年間生活費は386万円です。

そもそも66万円不足しています。節制した生活であればもしかしたら可能かもしれませんが、どこかで流石に限界が来ると思います。

自分の忍耐力を過信してはいけません。

安全にリタイアを目指すのであれば、最低でも2.3億円まで資産を引き上げる努力をしてほしいです。

現代では何が起きるかわかりません。実際に筆者の周りでもコロナショック以降の異次元金融緩和により株式投資で稼ぎリタイアをして人が複数人いました。

しかし、2021年末からの金融引き締め(テーパリングから開始)開始以降、獲得した利益のほとんどを株式市場に吐き出してしまいました。

会社もすでに退職していたので、前職よりも低い年収で別の勤務先に勤めることになったという話でした(その後AIバブルで株式相場は回復していましたが、さらなる下落を恐れ株式を売ってしまったとのことでした)。

株式投資に取り組むにも、実際にコロナ感染によるパンデミックが読めた人もいませんし、ロシア・ウクライナ戦争を読めた人もいないでしょう。

世界は非常に流動的で、不確実性が増しています。確固たる資産を築くまでは、無理に完全リタイアをしてしまわないことが大切だと筆者は考えています。

特に、年代が後半であればあるほど保守的に考えるべきです。40代、50代前半であればまだリスクを取った運用が可能です。

しかし、50代後半、60代以降の運用は絶対に失敗できません。

まだ体が元気で勤め先があるのであれば容易に定年退職することなく、できるだけ安定収入を獲得する心構えが必須です。

コラム:金融資産1億円以上の人達の日常について

金融資産1億円以上ある人達がどのような日常を送っているのか気になっている方もいらしゃるかと思います。

筆者は1億円は突破していますので、より具体的に語れると思います。

筆者は年齢は35歳で子供が1人で、今後もう1人を計画しています。東京のマンションを購入しているので住宅ローンを支払っています。

購入したマンションは近年のマンション価格の高騰によって2億円程度となっておりますが、比較的安値で仕込めましたので、毎月の返済は25万円程度です。

ここに管理費や修繕積立費、更に電気ガス水道含めると住居関連だけで30万円以上支払っています。

更に、子供は中学からは私立一貫校を考えており中学受験に差し掛かるころから教育費は急騰します。

現在のペースで運用ができれば、少しは贅沢に生活することもできます。

しかし、将来の不透明性を考えると45歳までに安全圏である2.5億円から3億円達成に向けて浪費はしない方針です。

つまり今までとなんら生活は変わっていないのです。

遺産やら宝くじで突然1億円を手にした場合は浪費してしまうかもしれませんが、今までの苦労や今後の生活費を考えると浪費する気にはなれません。

せっかく1億円を形成したのであれば、更に「お金」に働いてもらい安全圏到達に向けて資産運用をしようというのは自然な流れだと思います。

「節制ばかりして今を生きなくて良いのか?」と言われることもあります。他人の声に影響されてはいけません。

そのように声をかけてくる人々より我々は今を真剣に生きて未来に繋げているのです。贅沢など浪費で得られるものなどほぼありません。

近い将来、より大きな資金と、今の仕事の経験を活かしてもっとロマンあること(オーナー事業を多数構築するなど)を実現したいと思います。

実際問題、若い時期に”大きなこと”をやるにも、資金、組織、経験が足りません。

目の前のことを全力でこなすことこそが”大きなこと”に繋がるのです。

本業、資産運用、副業など。日本が誇る天才打者・王貞治も言っていました。「ヒットの延長線上にホームランがある」と。

”大きなこと”という表現自体、抽象的すぎて好きではないのですが、よく使われますよね。不思議です。

資産1億円の賢い使い方とは?資産運用の必要性を理解しよう!

「スノーボール」という言葉をご存知でしょうか?

いわゆる「お金持ち」になるにはこのスノーボールの概念が必須です。スノーボールを作ることでしか資産家への道は開かれていません。

スノーボール、つまり資産額が大きくなればなるほど運用における破壊力が増していきます。

シンプルに考えて、100万円で毎年4%のリターンを獲得しても次の年には104万円になっているだけです。2年目が終わると108万円です。

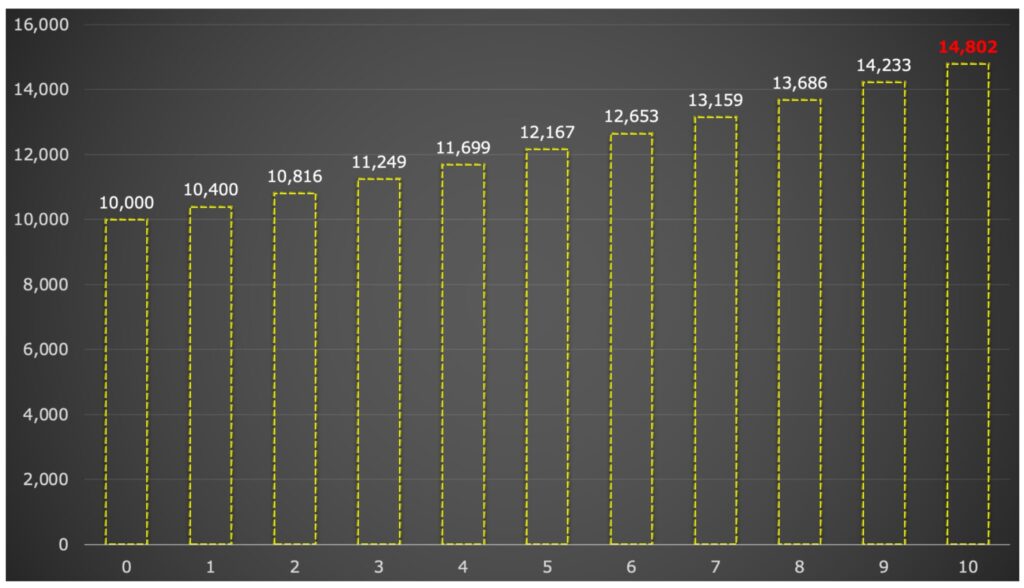

1億円で4%のリターンを獲得すると、1億400万円になっていますね。2年目が終わると1億816万円になっています。

100万円で運用している人は一生1億円で運用している人には追いつけません。(正しい運用をしている前提ですが)

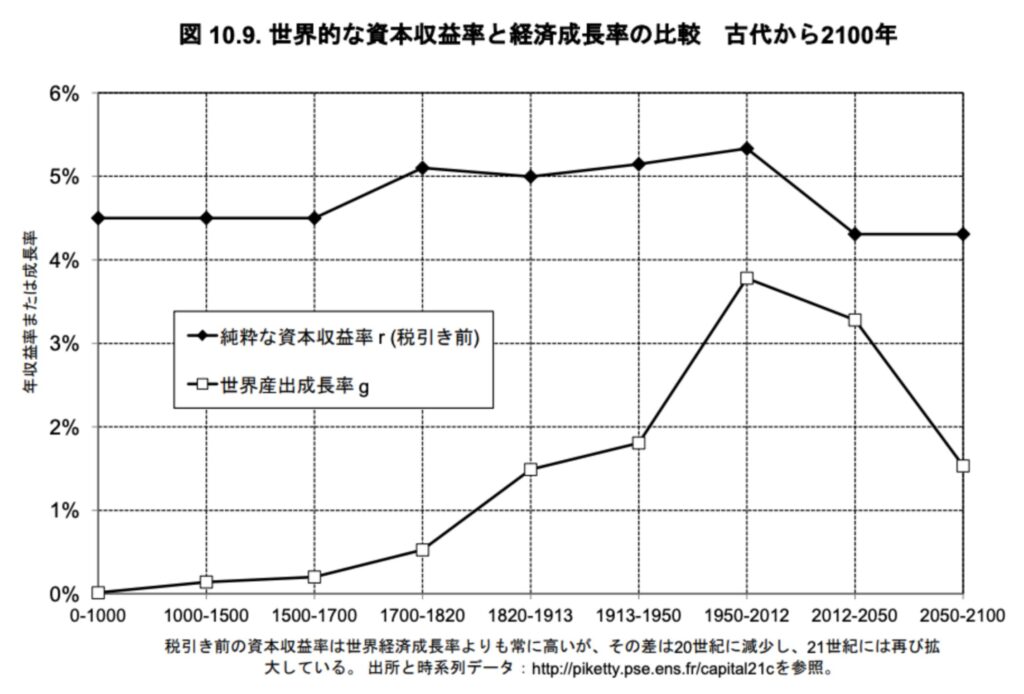

世間一般に現実的な資産運用の利回りが4%とされているの背景は、トマピケティ氏著書「21世紀の資本」があります。

歴史上殆どの期間で4.5%、調子のよい時で5%程のリターンとなっているとのデータが公表されました。

せっかく1億円の元本があるのであれば完全リタイアなどして運用益から生活費を払うなんてことは非合理的です。

複利を活かして一気に2億、3億円と資産を大きくしていくべきだと筆者は思います。

複利運用を成功させるには、できるだけ元本を大きくする努力が必要です。生活費を払うために取り崩していては、複利効果を半減させてしまいます。

1億円を4%で複利運用した場合は以下の通りです。10年間で4800万円増えることになります。

生活費で毎年取り崩してしまうパターンで計算すると毎年320万円(税後)運用益で、10年間なので3200万円のリターンになります。

複利を活用しないことで実に1600万円もの差がつきます。税金を毎度支払うことにより、運用効率も非常に悪くなってしまっていることがわかりますね。

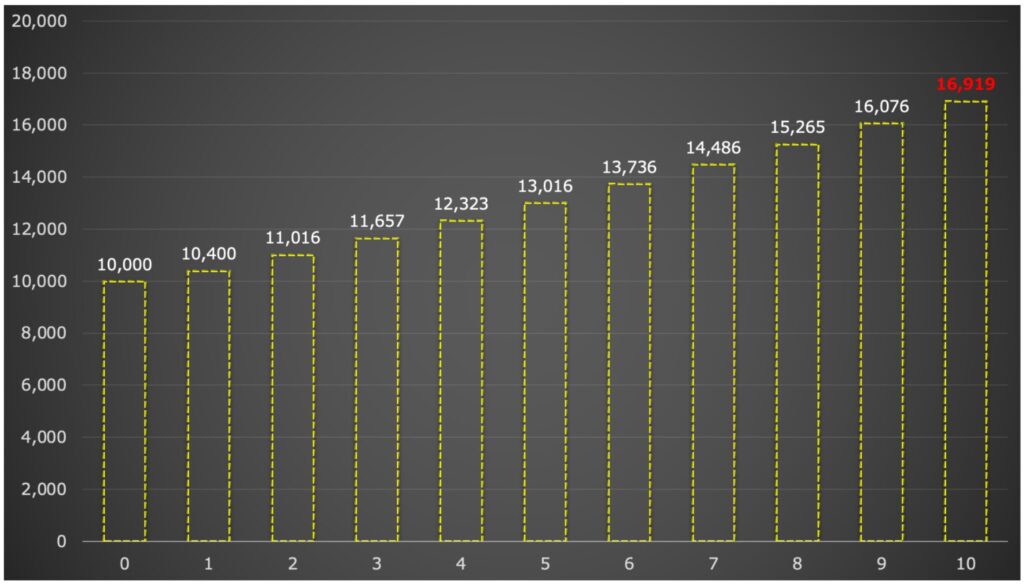

さらにこの投資に毎年200万円(9年、1800万円)の追加出資をしていくと、恐ろしい数字になります。なんと10年で約7,000万円増加です。

追加出資分を抜くと5200万円です。上記より400万円もリターンが増えています。

「スノーボール」の概念が理解できたでしょうか?

やるべきことはとてもシンプルです。

- 可能な限り投資元本を大きくする努力(本業などから追加投資資金を作る)をする。

- 堅実な利回りで複利運用(利益確定して税金を払わない)を実行する。

複利効果は投資の王様、ウォーレンバフェット氏も、アインシュタインもその価値を誰よりも認めています。以下はバフェットの名言です。

Value investors always take a long-term perspective, we want to think we are superior and are not concerned about getting rich tomorrow but over a period of ten-years instead.

Value investors are not concerned with getting rich tomorrow. People who want to get rich quickly, will not get rich at all. There is nothing wrong with getting rich slowly.

日本語訳👇

急いでお金持ちになろうとする人は、けっきょくはお金持ちになれないのです。時間をかけてお金持ちになるのは、ちっとも悪いことではありません。

アインシュタインも以下のように語っています。貧富の差というのは、この複利が起点となっているのです。

「複利は人類による最大の発明だ。知っている人は複利で稼ぎ、知らない人は利息を払う(“Compound interest is man’s greatest invention. He who understands it, earns it. He who doesn’t pays it.”)」。

問題は、投資先の選定です。資産が1億円を超える人がここを間違えると派手に人生が狂います。

コラム:金融資産1億円-2億円の人達の日常とは?億超えすると人生は変わるのか?

投資先の前に、少し筆者の周囲にいる金融資産1〜2億円ほどの人についてお伝えしていきたいと思います。

筆者は現在30代ですが、なかなか金融資産1億円以上の保有者はいません。

投資銀行勤務、外資系金融の株式、コモディティトレーダー、起業家、不動産投資家、創業した会社を株式譲渡したなどの人が挙げられます。

そして、想像に反して優雅な生活をしているかと思いきや、1億円を達成する前よりも働いています。

「1億円あったら人生は変わりますか?」という質問を受けたとしても、彼らは特に変わらないと答えるでしょう。

これはもちろん事業欲、労働欲が強いこともありますが、1億円を築いたことでさらに上が目指せることに気づいたパターンが多いと思います。

また、普通のサラリーマンでも40代、50代になってくると1億円を達成する人たちは出てくる印象です。

彼らに共通するのは非常に質素な生活をしつつ、堅実な運用をし、さらに上を目指しているということです。彼らは元本を育てる、スノーボールを作る達人です。

彼らの生活は一般の人と大きく変わらず派手ではなく、「夢がない」とも感じますが一般の人と「精神的な余裕」は当然異なります。

当然ですね。何が起きても大抵は解決できる「武器」を持っているのですから。

何よりも資産が自分の安心、自信に繋がり、自分の人生を生きているように感じます。

筆者自身も1億円を超えたところから、生活の質が向上したように思いますし、何よりも前にも増して向上心が湧きました。エネルギーが漲るのです。

資産2億円程度の資産家の日常は一般の人とそう違いませんが、精神的な面で大きな違いがあるのではないかと個人的にも感じています。

人は資産が減っていると病み、資産が増えていると精神状態が安定します。生物学的な何かがあることは間違いないです。

1億を超える資産を持つ人々は、面白いお金の使い方をしているかといえば、一般的にはそうではないのかもしれません。

派手なパーティなどをするわけでもないので、想像とは異なるかもしれません。

しかし何よりもお金の使い方がうまく、一つ一つの支出にリターンがあるかどうか、研ぎ澄まされた支出をしていると感じます。

子供への教育にかかるお金は惜しむこともないですし、大切な人との時間、お祝いなども思考を凝らして喜んでお金を使っています。

趣味もマクラーレン、フェラーリなど購入している人もリセールで同じ金額が返ってくるような、一つの投資としても捉えているような気もします。

当然自動車は法人で所有していますので、一般より車の所有への支出がとても低くむしろリターンがある場合が多いです。

資本主義を感じますね。車は個人で持ってはいけないのです。

10億円くらいあれば、不動産投資をする法人を作って経費はそこで落とす、というところまで早く行きたいですよね。

車がある方が楽しいですから。

1億円あったらどこに預ける?狙える利回り毎の資産運用先5選を紹介!

ではポートフォリオに組み入れる候補となる預け先を列挙していきたいと思います。

1.株式投資:期待利回り5%-10%

| 期待リターン | 平均リターンは5%-10% |

| 難易度 | 非常に高い。初心者が安易に手を出すと多くの資産を失う可能性がある。 |

| 最低出資金 | 数万円から出資可能 |

株式投資は事業を拡大させるために資金が必要な株式会社に資金を提供する代わりに株式の交付をうけ、

利益に応じた配当や利益の還元をうけるという伝統的な投資手法です。

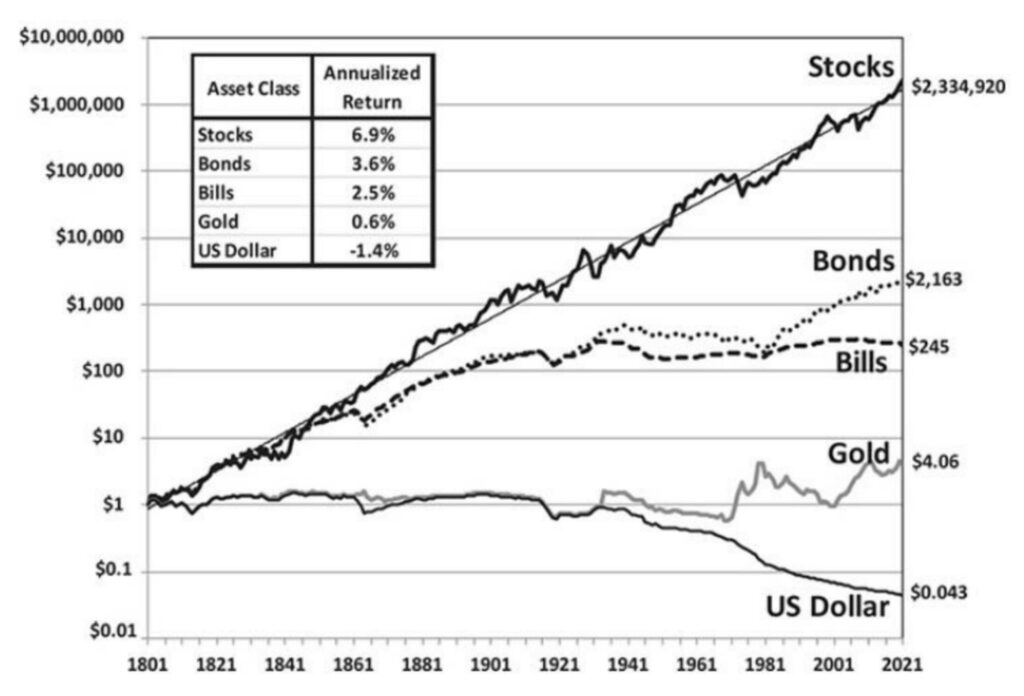

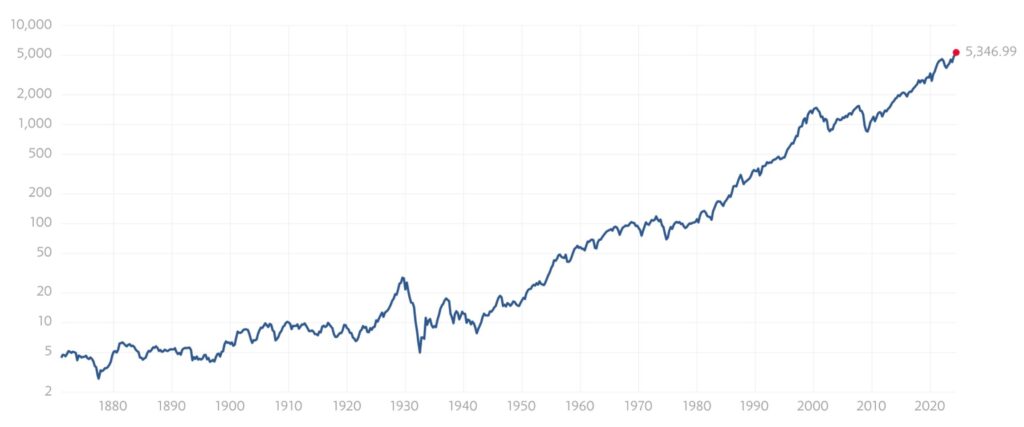

株式、ゴールドなどコモディティ、債券、現金、様々ありますが、最も効率よく運用で成果を出せるアセットクラスは歴史が証明しています。

それは株式です。以下の通り、200年の時を経ても株式だけは価値が右肩上がりに成長しています。

長期的な複利運用投資を行うのであれば、今後も上昇が見込むことができる資産に投資すべきです。

とはいえ、個人で株式投資をすると99%失敗してしまいます。

株式市場には機関投資家やヘッジファンドなどの歴戦の猛者が凌ぎを削っている戦場です。

安易な気持ちで投資をしてしまうと資産の殆どを失ってしまうということも十分にあり得るのです。

しっかりと勉強しいた上で少額から練習して実力を蓄えていく必要があるのです。

いきなり1億円を自分で株式投資で運用するというのは絶対に避けた方がよいです。

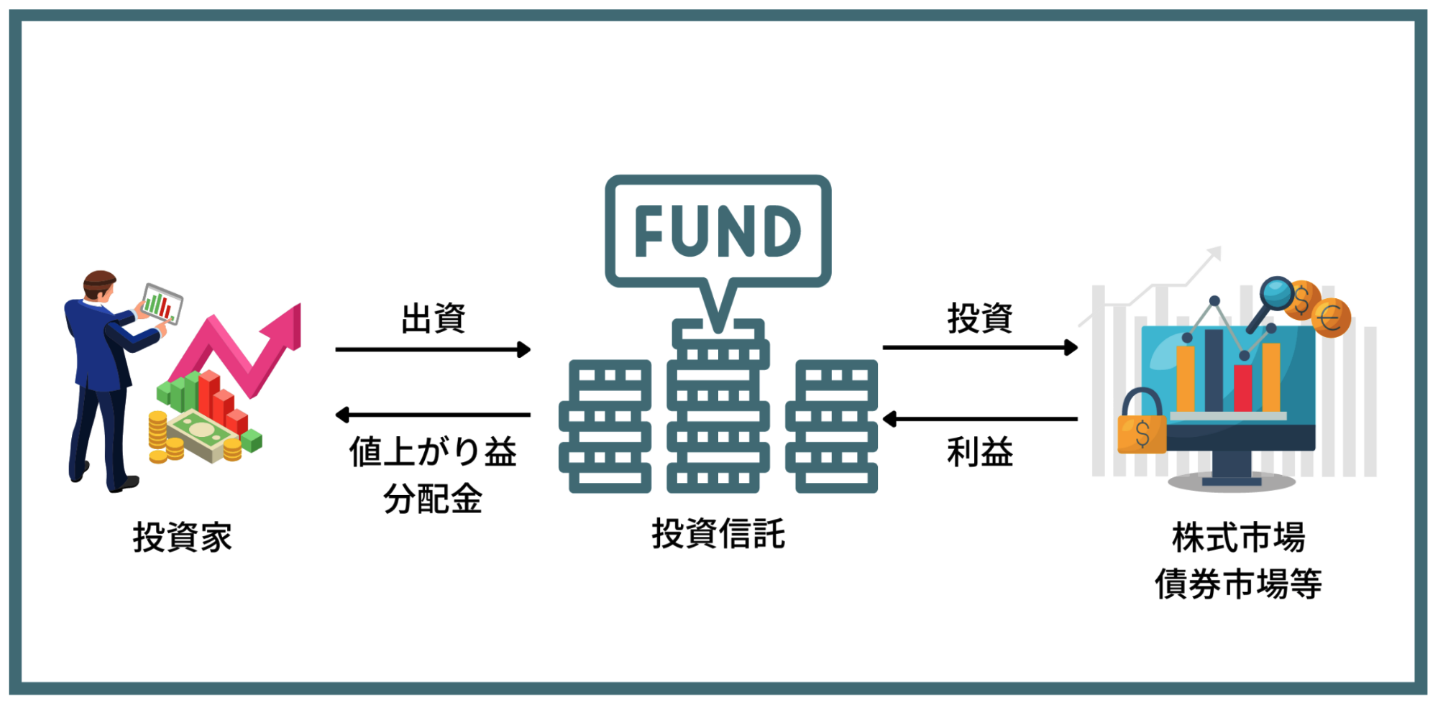

そこで考えられるのが、株式投資に投資をしているプロに任せることです。投資信託や、ヘッジファンドなどが選択肢になると思います。

2.インデックス投信(S&P500):期待利回り▲4%-10%

| 期待リターン | 平均リターンは▲4%-10% |

| 難易度 | 難易度は低いがリターンのブレが大きい。 |

| 最低出資金 | 数万円から出資可能 |

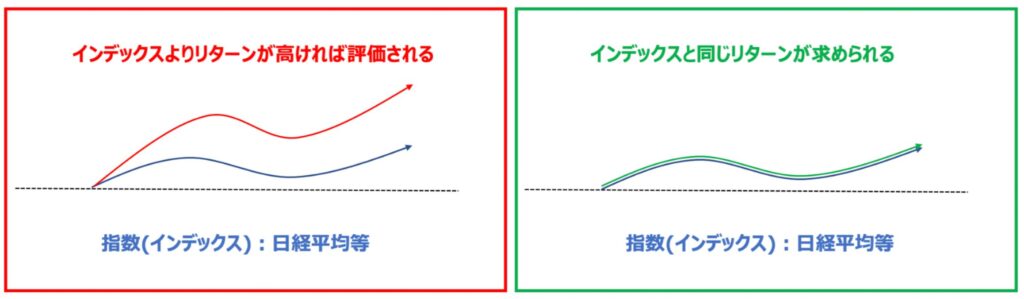

一言に投資信託といってもアクティブファンド、インデックスファンドの2通りあります。

インデックス投信は名前の通り指数に連動する成果を目指す投資信託で、アクティブ投信はインデックスを上回るリターンを狙う投資信託です。

まずはインデックス投信について取り上げます。筆者の場合は米国、世界の株価指数に連動するインデックス投資をポートフォリオに組んでいます。

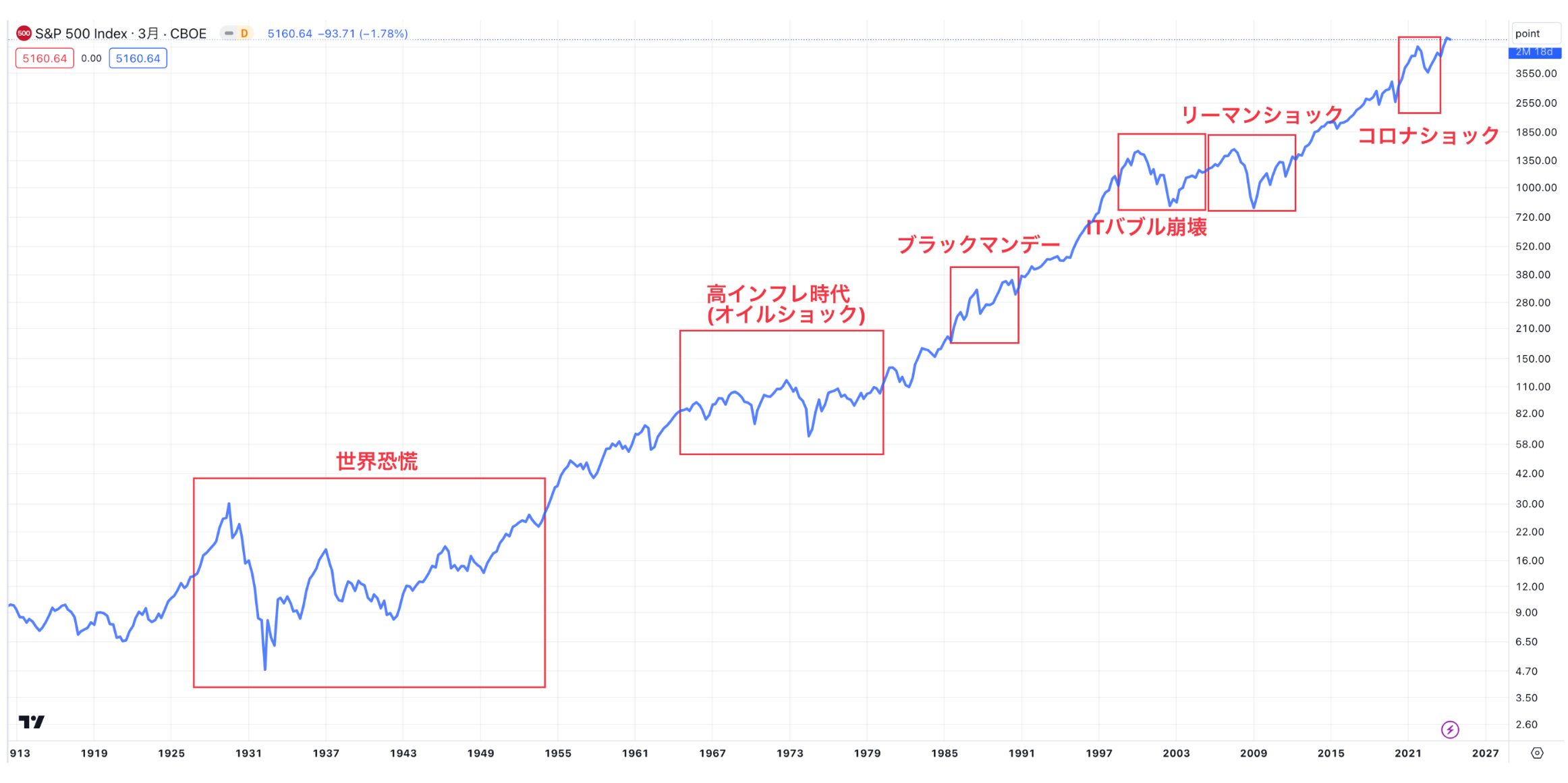

インデックス投資の代表である米国のS&P500指数は以下の通り長期的にみたら右肩あがりとなっています。

平均リターンは7%という高い水準となっています。

ただ、一つ重要なポイントがあります。あくまでこのリターンは30年以上投資した場合の超長期の平均だということです。

株式市場には好調な時と軟調な時があります。以下は1980年代から現在までのS&P500指数の推移です。

約10年毎に好調な時と軟調な時を交互に繰り返しています。

これらを均して平均リターンが7%ということなのです。そして2022年以降は株価停滞期に入っています。

理由は米国で高いインフレが発生して中央銀行が金融引き締めを実施しているからです。2024年になってついに不況が到来し、FRBが利下げを表明しています。

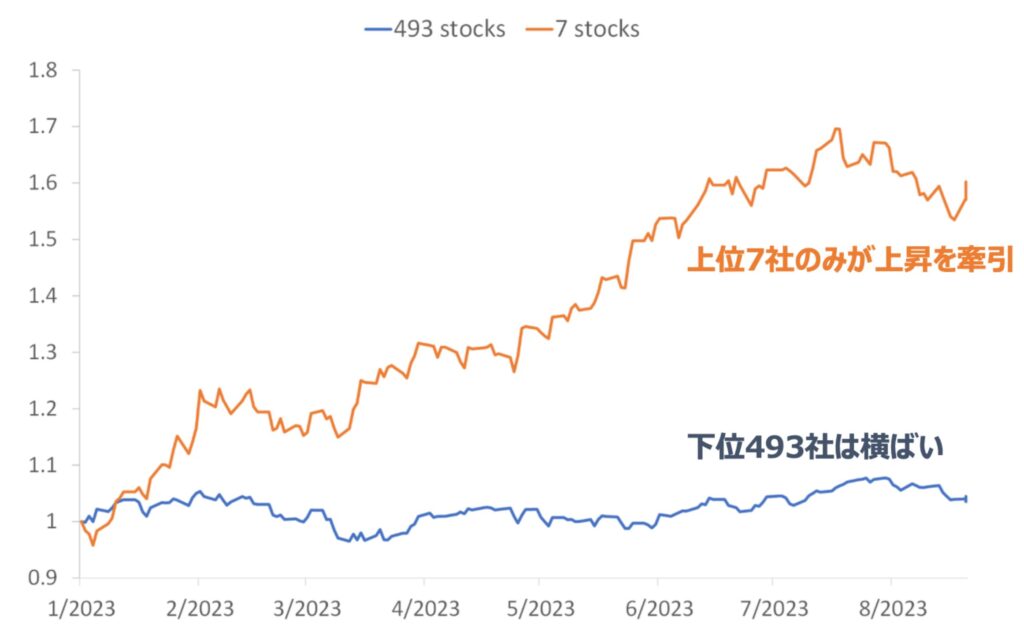

2023年以降はAIブームで大型テックにのみ資金が入り指数が少し反発していますが、AIバブルも一服感があり今後は厳しきなってくることが想定されます。

金融引き締めを行なっている中での反発ですから、不況到来のタイミングで反動が激しそうです。

目下のところでは、金融引き締めを実行し景気が停滞することが見込まれる環境を考えると、やはり今後しばらく厳しい展開となることが見込まれます。

実際、現在と同じインフレが発生していた1970年代のS&P500指数は10年間停滞しました。

1970年代のSP500指数の推移

この間、インフレが発生しているので実質的な資産という意味では半減しているのです。

筆者は20年後を見据えて積み立てのみ実行していますが、今後10年間は半分になる可能性もあると考えています。

まとまった資金は全く違うところに投下しており、リターンを得ています。

下落相場でも安定したリターンを臨める投資先については、最後の項目でお伝えします。

アクティブ投信:期待利回り▲4%-4%

| 期待リターン | 平均リターンは▲4%-4% |

| 難易度 | 何を選ぶかの判断が求められる。平均してインデックス以下のリターンとなっている。 |

| 最低出資金 | 数万円から出資可能 |

筆者は散々アクティブファンドについて分析を続けていますが、過去の実績からとてもおすすめしたいとは思えません。

理由は簡単で全ての分類でアクティブ投信はインデックス投信に劣後する成績となっているからです。

アクティブファンドに関しても3年ほど昔投資をしつつ、様々検証してきたのですが明らかにパフォーマンスが悪く全面撤退しています。

以下の金融庁データの通り、アクティブファンドの低迷する成績が際立ちますね。

| 分類 | 5年シャープ レシオ平均 |

5年累積リ ターン平均 (%) |

エクスペンス レシオ平均 (%) |

ファンド数 | 期初純資産額 (億円) |

| 全ファンド(パッシブ) | 0.4 | 22.6 | 0.44 | 450 | 66,366 |

| 全ファンド(アクティブ) | 0.2 | 9.7 | 1.49 | 3,029 | 555,260 |

| 国内株式(パッシブ) | 0.5 | 40 | 0.49 | 131 | 20,670 |

| 国内株式(アクティブ) | 0.4 | 30.9 | 1.57 | 526 | 60,686 |

| 先進国株式(パッシブ) | 0.47 | 37 | 0.38 | 63 | 7,747 |

| 先進国株式(アクティブ) | 0.23 | 12 | 1.79 | 415 | 76,969 |

| 新興国株式(パッシブ) | 0.24 | 15.2 | 0.54 | 22 | 751 |

| 新興国株式(アクティブ) | 0.2 | 12.8 | 1.96 | 220 | 24,766 |

| グローバル株式(パッシブ) | 0.44 | 32.6 | 0.26 | 2 | 47 |

| グローバル株式 (アクティブ) | 0.17 | 8.2 | 1.78 | 34 | 12,014 |

年平均リターンに計算をし直すと以下の通りとなります。アクティブファンドの平均年利回りは1.74%です。

パッシブ(インデックス)はまだ4.16%とまともな成績を出していますね。

| 分類 | 5年累積リ ターン平均 (%) |

平均年利回り (%) |

| 全ファンド(パッシブ) | 22.6 | 4.16% |

| 全ファンド(アクティブ) | 9.7 | 1.74% |

| 国内株式(パッシブ) | 40 | 6.96% |

| 国内株式(アクティブ) | 30.9 | 5.53% |

| 先進国株式(パッシブ) | 37 | 6.50% |

| 先進国株式(アクティブ) | 12 | 2.29% |

| 新興国株式(パッシブ) | 15.2 | 2.87% |

| 新興国株式(アクティブ) | 12.8 | 2.44% |

| グローバル株式(パッシブ) | 32.6 | 5.81% |

| グローバル株式 (アクティブ) | 8.2 | 1.59% |

あえてアクティブ投信に投資する必要は感じられません。

4.ファンドラップ:期待利回り2%-6%

| 期待リターン | 平均リターンは2%-7% |

| 難易度 | 難易度は金融機関がポートフォリオを組成するので低い |

| 最低出資金 | 数百万円から数千万円のプランまで存在 |

自分で個別株投資はできないものの、どの投資信託を選べばいいのか分からないという方もいらっしゃると思います。

一言に投資信託といっても約4000種類ありますからね。

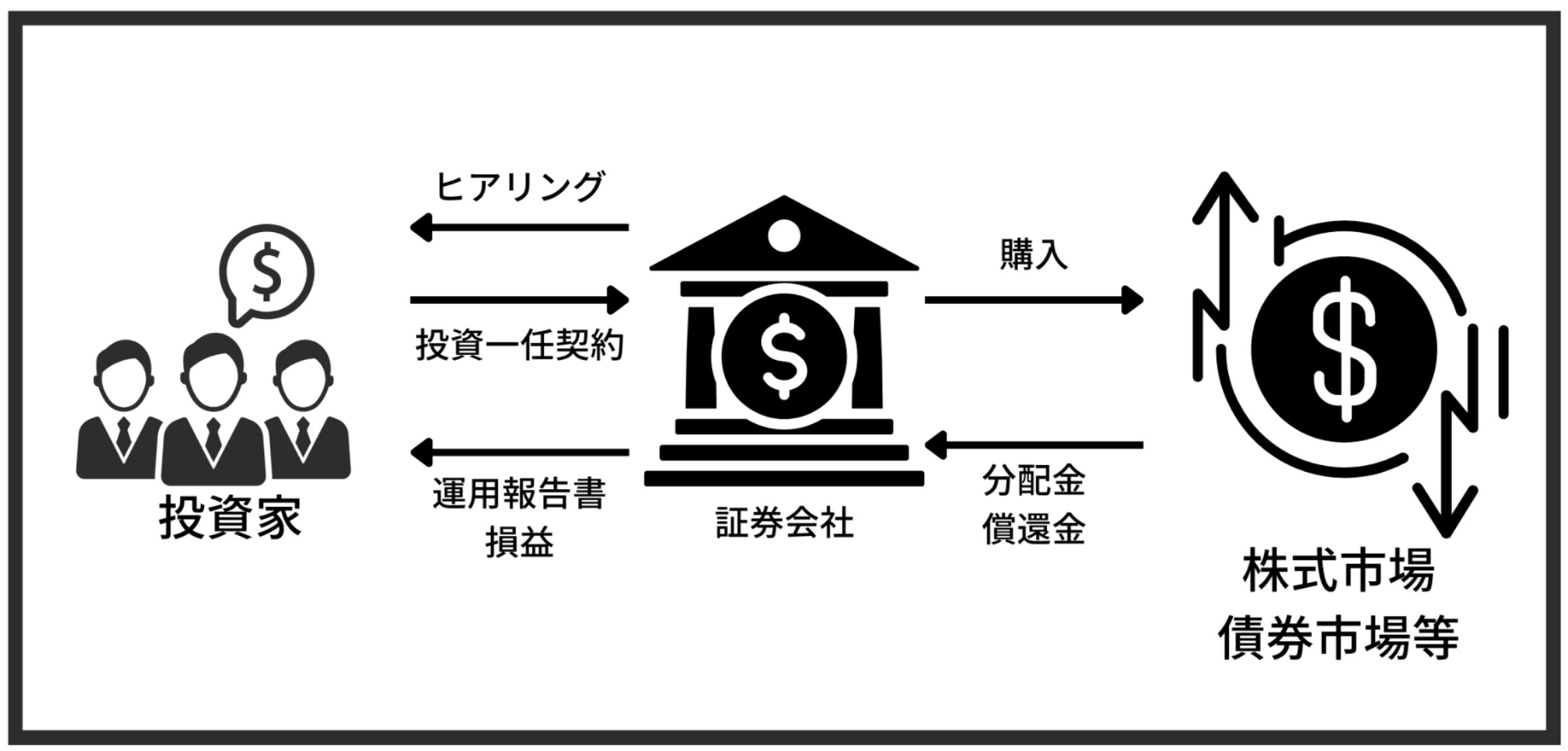

そのような方を対象に金融機関が積極的に売り出しているのがファンドラップです。

ファンドラップは金融機関が投資家からヒアリングを受けて金融機関がポートフォリオを組んで運用を代行するサービスです。

そのため金融機関としてはコンサルフィーと投資信託の手数料を二重で徴収することができます。

低金利時代で収益低迷が常態化している金融機関の収益源となっているのです。

あくまで金融機関にとってであり、投資家にとってメリットが大きいサービスとは限りません。

ポートフォリオを組むといっても基本的には株式と債券とREITを組み合わせています。

2022年のように金利が上昇して株式も債券も不動産も下落する局面では機能しません。

分散しているからといって安全というわけではないのです。下落相場でも安定したリターンを狙える選択肢については次の項目でお伝えしています。

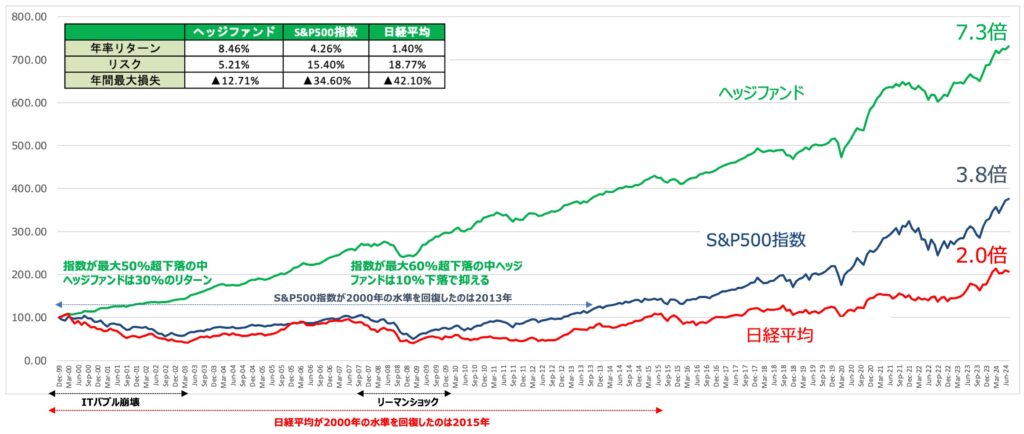

5.ヘッジファンド:期待利回り:8%-10%

| 期待リターン | 安定して8%-10% |

| 難易度 | 預ければプロに完全に任せることができるので初心者にもおすすめの投資先。 |

| 最低出資金 | 1000万円から出資可能 |

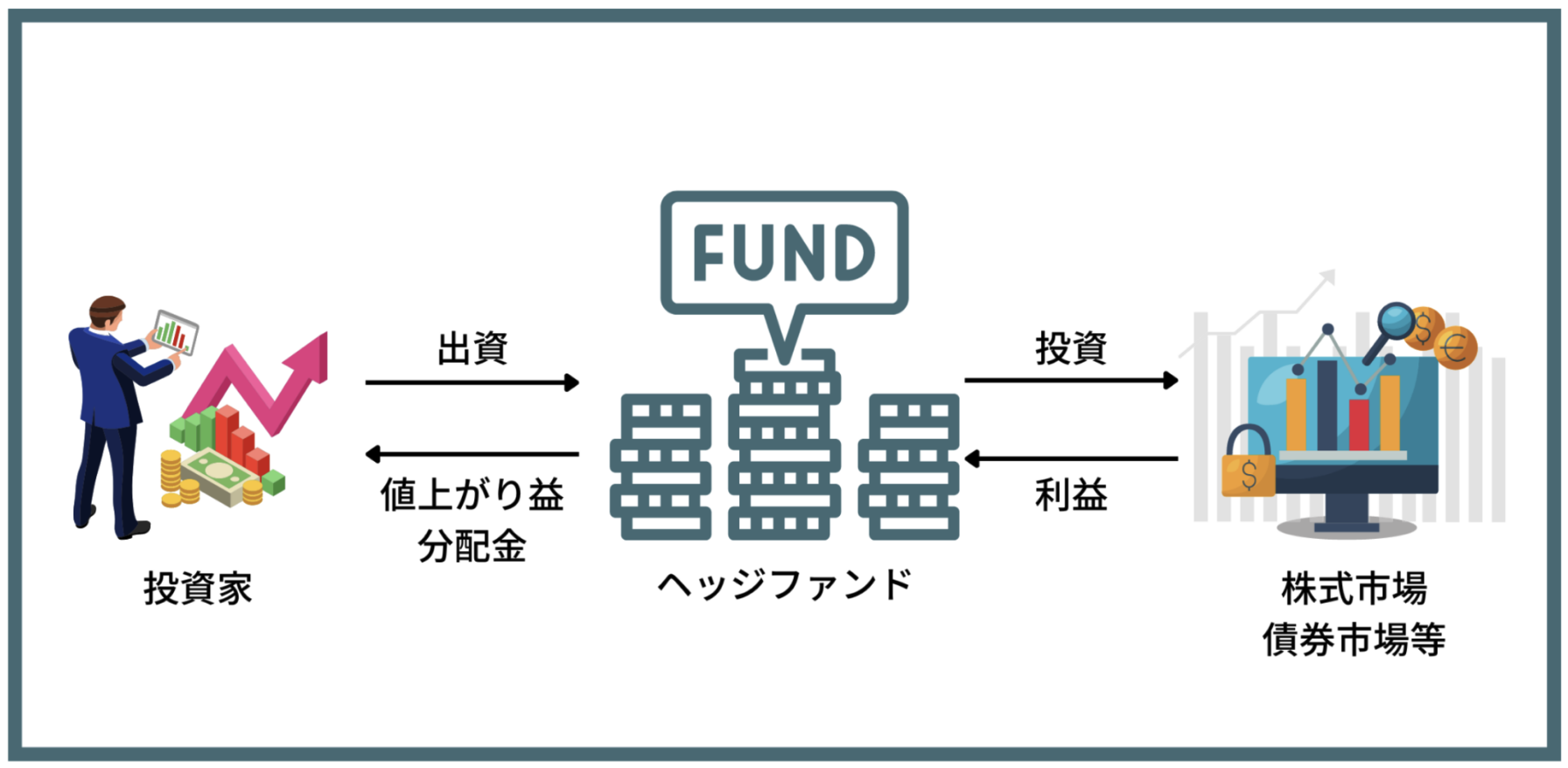

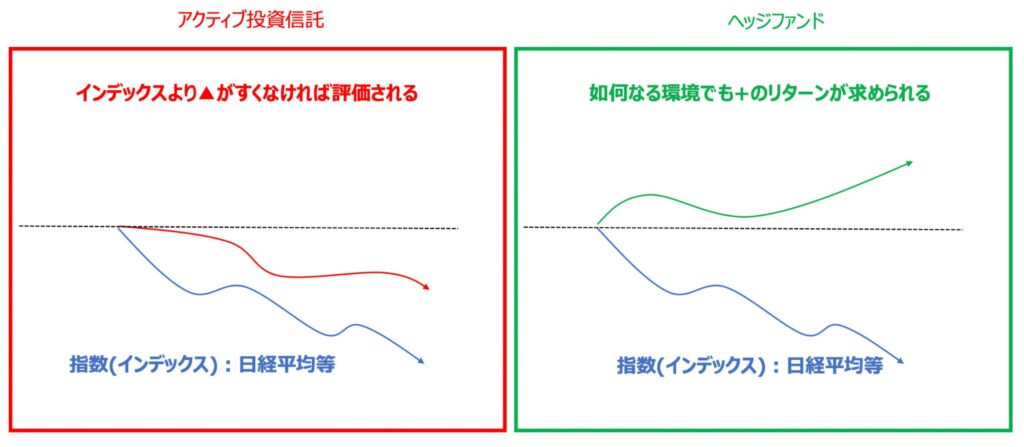

ヘッジファンドは絶対収益型のファンドで、下落相場の中であっても大きなリターンの獲得を狙うファンドです。

投資信託は指数に対してプラスのリターンをだしていれば評価されます.

しかし、ヘッジファンドは指数が下落する局面でもリターンをだすことを至上命題としています。

実際、以下の通り株式市場が下落局面でも損失を抑えたり、時にはリターンをだしてインデックスよりも一貫して高いリターンを叩き出しています。

ヘッジファンド(私募ファンド)は投資信託(公募ファンド)とは大きく異なります。

公募ファンドはテレビCMなどで公に広告を出したりして出資者を集めています。

公募ファンドは情報が沢山世の中に流れていますが、ヘッジファンドは情報が限定的であるため謎の組織という印象になってしまいます。

私募ファンドは規制により公に出資者を募ることができません。

しかし、その代わりに金融庁からの規制は緩く「運用の自由度の高さ」が大きなメリットとなります。

投資信託では目論見書に記載した通りに運用を実行しますし、ショートポジションなどを持つことはできません。

ヘッジファンドは制限なく、ファンドマネジャーの判断次第で投資先を決め瞬時にリターンを最大化させていきます。

一見、攻めの投資を積極的に実施していくイメージすら湧いてきますが、攻撃は最大の防御とも言える運用を行なっています。

1億円の資産運用ポートフォリオとは?ハーバード大学基金のポートフォリオを参考にしよう!

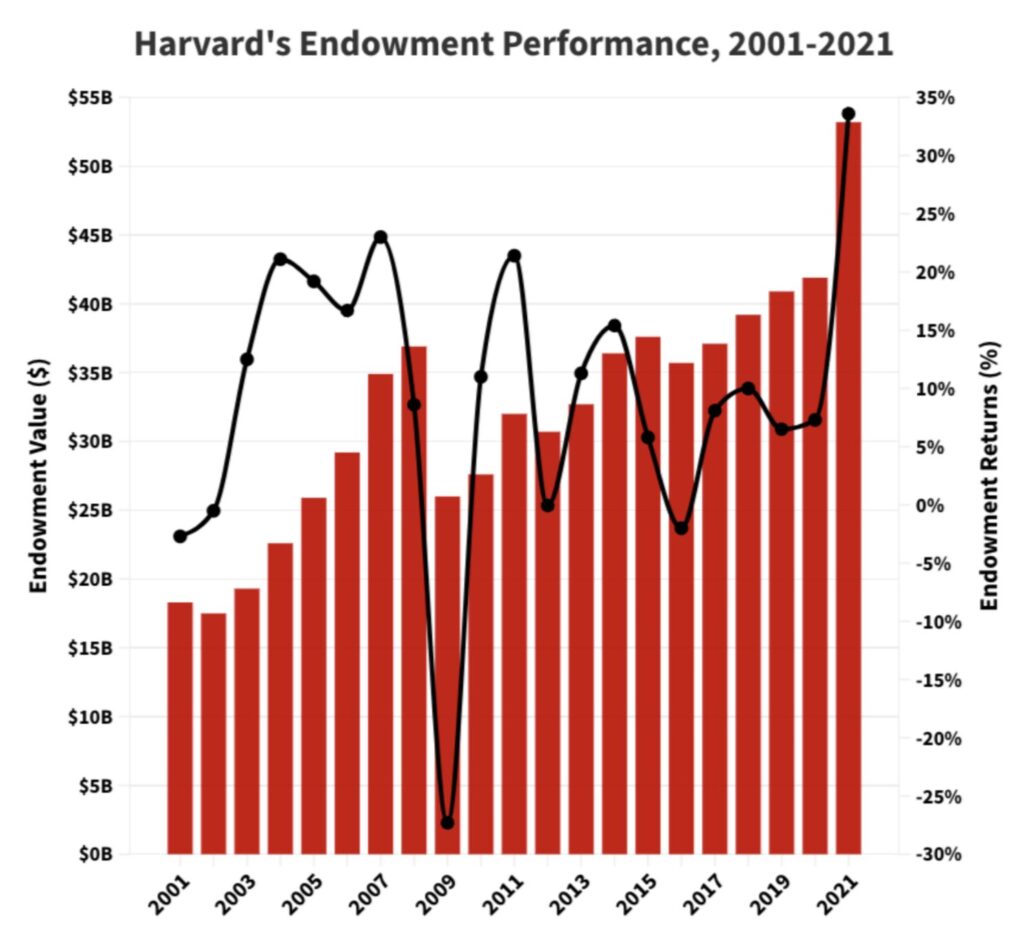

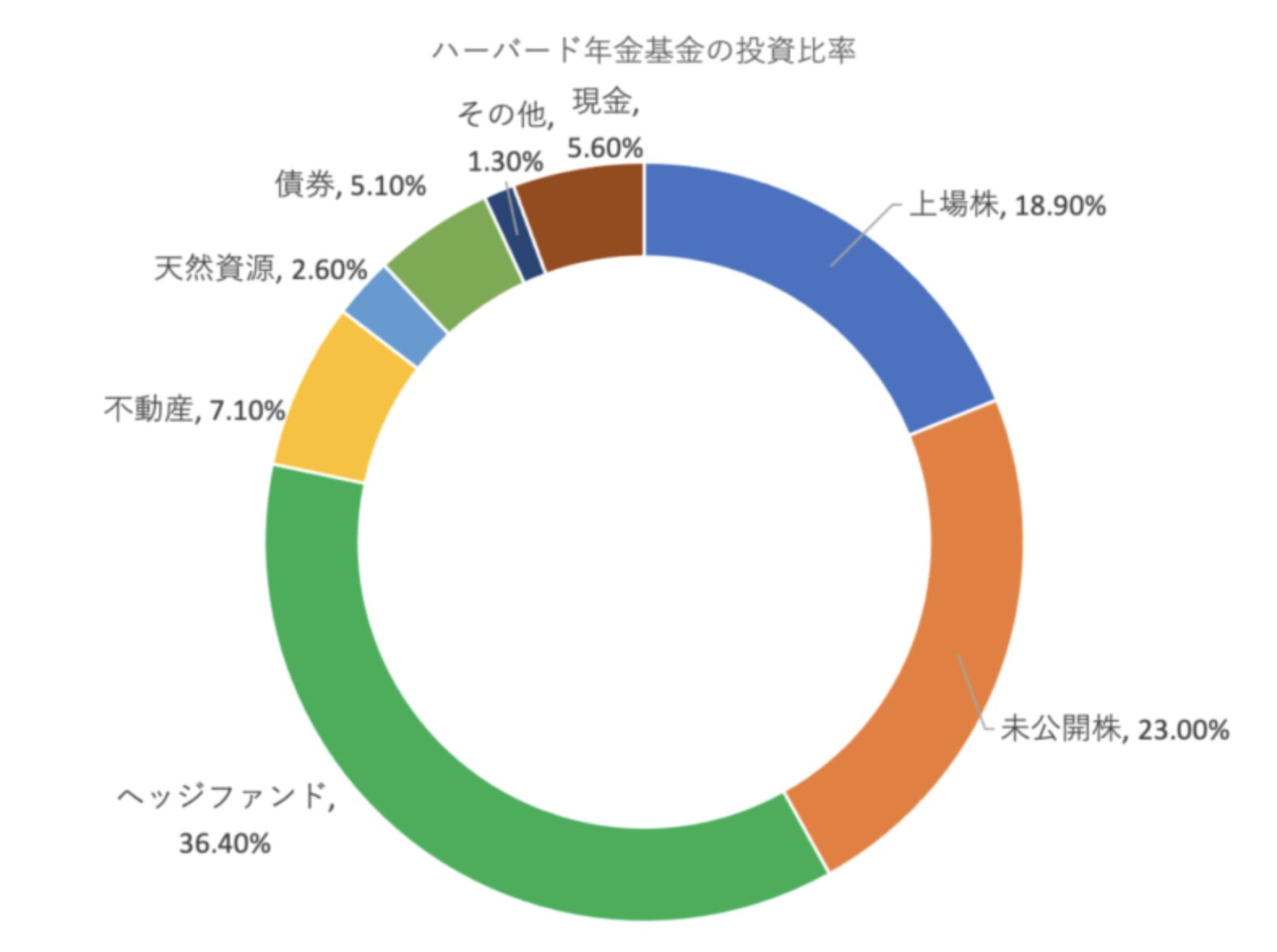

ハーバード大学基金は世界でも有数の運用成績を収めている機関投資組織です。

ポートフォリオは公開されており、これは個人投資家が自身のポートフォリオを組成するにあたり非常に参考になる情報となっています。

ハーバードのエンダウメント(基金)のパフォーマンスとポートフォリオ

同基金の長期の運用成績を見てみましょう。

以下は2021年までのデータですが、ハーバード大学基金の長期におけるパフォーマンスの高さを証明するために一旦ここに貼っています。

気になる運用成績ですが、20年平均で年率10.4%のリターンを叩き出しています。

平均して10%以上のリターンを出しているのでインデックスをアウトパフォームしていることが見て取れます。

以下はハーバード大学基金の2021年時点のポートフォリオなのですが、かなり分散投資をできていることが分かります。

| 資産 | 投資比率 |

| 上場株 | 18.9% |

| 未公開株 | 23.0% |

| ヘッジファンド | 36.4% |

| 不動産 | 7.1% |

| 天然資源 | 2.6% |

| 債券 | 5.1% |

| その他 | 1.3% |

| 現金 | 5.6% |

赤字にしたオルタナティブ投資に大きなポーションを割いていることが分かります。

オルタナティブ投資というのは株式や債券とは異なる動きをするアセットです。

ポートフォリオの安定性を高めるとして機関投資家に愛用されています。

エンダウメント流に組成した1億円のポートフォリオ

先程のハーバードのエンダウメントのポートフォリオを参考に組んだ1億円のポートフォリオが以下となります。

実際、筆者が組んでいるものに非常に近い構成になります。

| 資産 | 具体的な投資対象 | 投資金額 |

| 公開株式 | VT | 2000万円 |

| ヘッジファンド | 6000万円 | |

| 債券 | TLT | 1000万円 |

| 金 | GLD | 1000万円 |

上記を踏襲するのであれば、上場株ポーションである約20%をETF組成に定番のある米バンガード社のETFを用いて組成します。

上記の項目でも米国インデックス投信と既に触れていますね。

ハーバード大学の上場株ポジションについては上記の図の通り世界株全体に投資することができるVTで代用することができます。

PEファンドとヘッジファンドの合計のポジションは約60%となっています。

PEファンドは講義の意味ではヘッジファンドです。PEファンドは未公開株を買収して企業価値を引き上げた上で高い価格で利益を得る形態のファンドです。

筆者はPEファンドと通ずる投資を行なっているヘッジファンドに投資をしており、ポートフォリオの主軸としています。

このヘッジファンドについては後述します。

残りの約20%については金と債券に10%ずつでよいと考えています。

理由としては、今後2022年から続く金利の引き上げによって不況が到来して世界的に金利が低下することが見込まれているからです。

金利が低下すると債券と金の価格の値上がりも期待できますからね。

またブラックスワンといわれる危機的な状況がきても金利がさがり価格が上昇するので株価指数の下落のうち部を減殺することができます。

まとめ

今回の記事では資産1億円で完全リタイアは合理的ではないという話をしました。

実際に、それだけの元本があれば堅実に資産運用をするだけで加速度的に資産が増えていきます。

1億円がゴールだと思っていた人も、その事実を知りさらに資産運用に励んでいくことが多いです。

1億円を作る、というのは簡単ではないのですから、作ったことによるメリットを享受していくべきだと思います。