「不労所得」を追求することは多くの人の夢ですが、実際にはそのリスクと注意点を理解することが重要です。

「不労所得・・・そんなものが本当に存在するのだろうか?」と株式、不動産など様々な資産に投資してきた筆者も疑問に思います。

「利権・・・それも長年の信頼を積み上げてきたことによるご褒美であり、トータルで見たらそれは不労所得なのか?」と疑問ばかり湧いてきます。

「不労所得」を英語で何というのか調べてみたら「free ride(フリーライド)」と出てきて少し笑えました。フリーライドしたい人生ですよね。

親が金持ちでお小遣いを生涯支給してくれたら、それこそが真の不労所得のような気がします。さて、現実を見たいと思います。

この記事では不労所得の現実について議論します。不労所得のメリットやデメリット、成功するための方法について詳しく説明します。

関連記事:日本国内のおすすめヘッジファンドを一覧にしてランキング形式で掲載!

Contents

不労所得とは何か?不労所得で生活している人はクズなのか?

不労所得(Passive Income)は、労働やアクティブな取引を行う必要がない状態で収益を得る仕組みを指します。

これは、一度設定や投資を行った後は、ほぼ自動的にお金を稼ぐ方法です。

筆者の頭の中ではFX自動売買ツール(代表的な詐欺)の謳い文句としてよく登場するような言い回しだなと感じます。

不労所得を得るためには、最初に多少の努力や資本が必要なこともありますが、それが成功すれば、安定した収益源となります。

つまり、最初は努力が必要なのです。タネ銭(資本)を作ることも必要ですし、努力で仕組みを構築しなければなりません。

ただ、多くの人はサッと投資をすればもうそれは不労所得だと信じていますよね。

自分で構築した人は「事業家」もしくは「投資家」でしょう。

ただ、親が地主でその子息・子女として生まれたというのであれば、それは真の不労所得を最初から持っていることになります。

不労所得で生活している人の正体とはこのような人達です。クズかというとそれは人それぞれですが、若い時代はクズである場合が多そうですね。

世間知らずの頃は荒れるものです。

不労所得の種類(不動産、投資、ロイヤリティなど)

不労所得と言われるものの種類は多岐にわたり、以下は不労所得と言われる代表的なものです。一つずつツッコミも入れていきたいと思います。

不動産投資による収益

不動産を所有し、賃貸収入を得る方法。アパート、オフィスビル、商業用不動産などが含まれます。

不動産をまず所有するために、資本が必要であり、資本をまずは稼ぐ必要があります。

ただ、これは親族が裕福であれば親族から支援してもらい、タネ銭として用意できることもあります。

地主の息子なんかはそもそも資本を通り越して(親が)不動産を所有しているのですから、これは真のフリーライドなのかもしれませんね。

頑張って資本を作り、いざ不動産投資を実行し収益を得ようと考えても良い物件を探し当てるのも大変ですし良い物件でないと貸し付けることも難しいです。

また、オールキャッシュで不動産を買うのはあまりにも非効率ですので、基本は融資を受けると思います。その融資を受けるために信用を積み重ねるのもまた大変です。

筆者は不動産投資家でもありますが、不動産とは投資してサクッと不労所得を構築できるものではありません。

物件を取得しリフォームを行い、優秀なエージェントを探すなど、非常に複雑で、また人脈も必要な世界です。

また、怪しい業者なども多い世界ですので、油断しているとあっという間に資金が溶けてなくなってしまう緊張感のある業界でもあります。

リートなどはありますがタコ足配当も多く、それなら株式の投資信託の方が良いのではないかと考えています。

ただ、実際にさきほどお伝えした物件取得からリフォーム、売却までを高い精度で行えば30%から50%のリターンを獲得することも可能です。

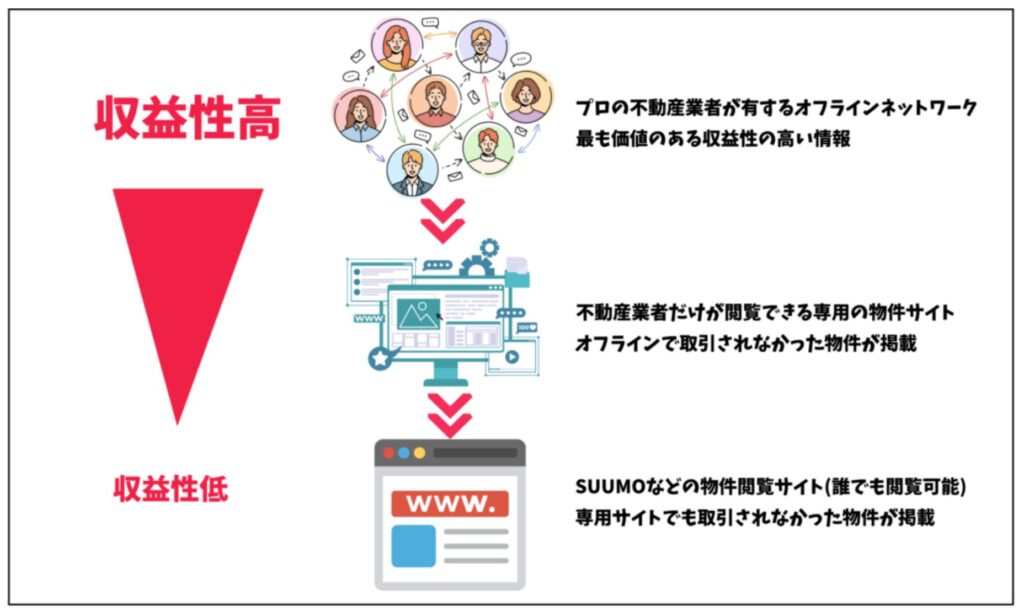

とはいえ個人投資家としては難しいです。プロの不動産業者と個人投資家ではアクセスできる情報に雲泥の差があるからです。

投資投資による収益(配当など)

株式、債券、商品、仮想通貨などへの投資によって得られる利益。株式の配当金や資産の増加によるキャピタルゲインが含まれます。

ただ、株式トレードはもちろんボラティリティが高いため常に監視していないとダメです。

マクロ経済、相場環境、ファンダメンタルズ、テクニカルチャートなど様々な要素を組み合わせて勝率を高めていくアスリートさながらのことをしなければ勝てません。

素人投資家ほどトレーダーを名乗り、相場で切った張ったしていますが、成果が出るのは何年後なのでしょうか。

株式相場は世界中の一流エリートがしのぎを削っている世界ですので、不労所得のはずがありません。

配当利回りの高い銘柄に投資をすれば不労所得だという意見も多いですが、配当利回りを犠牲に株価が下落している場合がほとんどではないでしょうか。

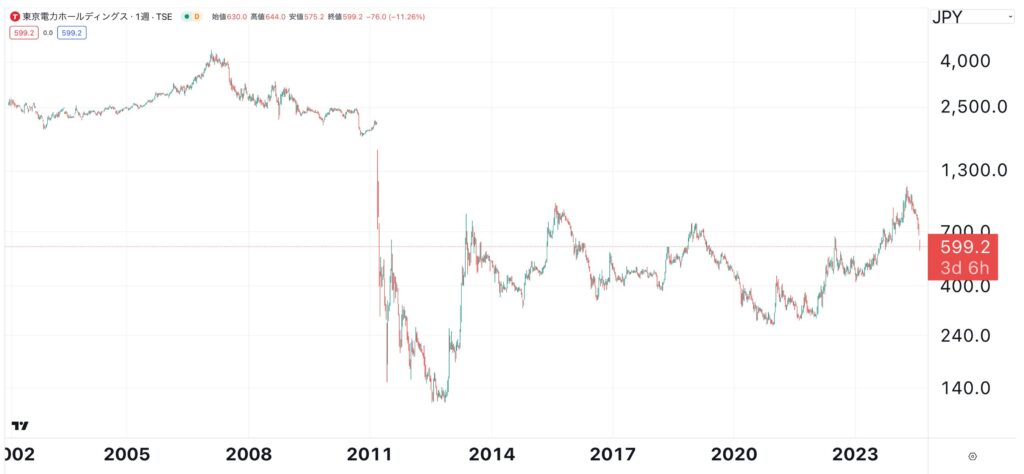

東京電力の配当利回りは3%程度と堅実な利回りでしたが、あの東日本大震災で株価は大暴落しました。いまだに回復していません。

実に4310円から126円まで株価が下落、-98%の大暴落ですので、どう考えても過去に配当を貰っていた人は救われていません(利益全部吐き出し)。

配当だけ貰えれば安心、と最も安全とされる国を代表する企業に投資をしてこの有様であり、高配当株を不労所得と呼ぶのは無理があります。

トレードと同様、やはり常に銘柄を監視しておかなければなりません。また業績で暴落することもあるので毎四半期の決算書のチェックも必須です。

商品、仮想通貨は株式よりボラティリティが高く、論じるまでもありません。

債券に関しては過去に安全資産と捉えられていましたが、昨今のボラティリティから多くの安全運用のファンドで大損が出ている状況です。

債券はデフォルトがなく満期まで保有することができれば額面に加えてクーポン(利息)がもらえるのですが、満期までは債券の価値は常に変動しています。

債券を購入した時の金利水準より金利が高くなれば、購入した債券の価値は低くなるので価格は値下がりします。

一方、債券を購入した時の金利水準より金利が低くなれば、購入した債券の価値は高くなるので価格は値上がりします。

債券も安全な資産ではなく、トレーダー達の代表的なキャピタルゲインを狙った投資先なのです。特に2020年からはあまりにも変動が大きすぎますね。

株式、債券、商品、仮想通貨を不労所得と呼ぶのは厳しいです。本気で取り組んで結果が出るか出ないかの世界です。

テレビやSNSなどで利益が出たと大騒ぎしている一般人に関しては、「かなり運良く一時的に儲かっている」と認識しても差し支えありません。

相場は戦争であり、そんなに簡単に儲かる場所ではないのです。

ロイヤリティ収益

著作権、特許、商標、音楽、写真などの知的財産権からの収益。他の企業があなたの知的財産を使用する際に、ロイヤリティ料が支払われます。

小説家の村上春樹や東野圭吾などは小説が売れる度にチャリンチャリンとお金が入ってきますので、一度世に名作と呼ばれるものを出せば、それは不労所得と言えるでしょう。

圧倒的な才能と努力が必要になりますね。時代に恵まれるなど運も必要になります。

アイドルなどもヒット曲などはあるでしょうが、ほとんどが事務所に収益を抜かれているという話も多く、事務所がアイドルを活用して不労所得を得ているとも言えます。

事務所経営者が事業家として不労所得を得ているということです。

個人経営でアーティストもチャレンジしますが、やはり広告宣伝(タイアップや曲リリース宣伝)に限界があり、挫折する人も少なくありません。

ただ近年はYoutubeの力を利用して活動する人も増えたので、これは良いことだと思います。

オンラインビジネス

オンラインコース、ブログ、YouTubeチャンネルなどのオンラインプラットフォームを通じて、アフィリエイトマーケティングや広告収益を得る方法。

Youtuberは動画の広告で不労所得と言われますが、現実は全くことなります。

人気を維持するために、登録者数を増やすために休みなく動画を制作してアップロードしており、普通の労働より忙しそうですよね。

Youtuberは凄まじい努力家なのです。

フランチャイズ収益

既存のビジネスモデルをライセンス契約によって他の場所で展開し、ロイヤルティや収益の一部を受け取る方法。

フランチャイズでオーナーを募ってあとは仕組みを利用して貰えばロイヤリティが入ってくる、と簡単に考えがちです。

しかし、ブランド力維持のためのマーケティングは常に実行する必要がありますし、フランチャイズオーナーのサポートもしなければなりません。

フランチャイズの仕組みを維持するのは、努力が必要で、その維持する仕組みを完成させたところでようやく不労所得が見えてくるのかもしれません。

不労所得のメリットとは?そのずるい待遇とは?

不労所得の魅力的な側面として、収益の安定性や時間の自由が挙げられます。

不労所得は、いくつかの重要なメリットを提供します。これらのメリットは、個人の経済的な安定とライフスタイルの向上に寄与します。

収益の安定性

不労所得源が確立されると、安定した収益を期待できます。例えば、不動産賃貸収入や配当金は、通常、比較的一定の収益を提供します。

相当経験を積んで危機にも対応できる状態で、規模が大きくなり生活の危機は訪れないだろうという規模になった場合ですが。

数年で構築するのは厳しいでしょうね。

時間の自由

不労所得を得るために必要な労働時間が少ないか、ほぼゼロであるため、時間の自由が得られます。これにより、趣味や家族との時間を増やすことができます。

とはいえ株も不動産もロイヤリティ収益なども、常に観察が必要で、全くゼロにはなりませんが、普通に労働している人よりも自由があるのは間違いありません。

趣味の消化が早くなってしまい、自分に対してコストをかけても喜びが感じられなくなり、結局新しく事業を始めるなどする人が多いです。

生活は確保されているという安心感

新しく何かを始めようと一念発起したとしても、ゼロから始めるのとでは心持ちが全く違います。

生活のためになんとか稼がないといけないという焦燥感があるのと、生活は確保されているという安全域で腰を据えて事業を行うのでは全く違うのです。

時間的にもゆっくる取り組むことができますし、何度もトライアンドエラーを繰り返すことができます。

また、不労所得にたどり着くまでに得た人脈などを活用して事業を展開することができます。既にあらゆる面で基盤があるのです。

不労所得のデメリット

不労所得にはリスクが伴います。収益が不安定で、失敗の可能性もあることを理解する必要があります。

実はリスクが高い

不労所得を得るためには、最初に資金を投資する必要があります。投資にはリスクが伴い、資産価値の変動や投資の失敗が起こる可能性があります。

リスクを取ることにより、何がリスクなのかを理解して、不労所得構築の基礎になるのです。地主の息子でない限りは、最初はやはり努力とリスクテイクが必要です。

不労所得はそこらへんには転がっていないのです。ちなみにリスクとは「危険」という意味ではありません。多くの人が勘違いしているので、過去にまとめています。

収益の不確実性

不労所得は安定した収益を提供する一方で、市場の変動や競争に影響を受けるため、収益が不確定であることがあります。特に投資に関連する収益は市場の変動に左右されます。

「管理能力」が問われます。

またこの管理能力は上記で記したように、リスクテイクした人間にしか備わりません。

つまり、地主は土地を持ってしまっているので、売らない限りは大丈夫かもしれません。

しかし、株式など運用資産を相続して不労所得としている子息に関しては、一気に資産を溶かしてしまう可能性が高いです。

9割の世帯が3世代で無一文になってしまうのは、初代ほど2代目、3代目に経験値と才覚がないからです。

→「9割の世帯が3世代で無一文に!」子や孫が遺産を食いつぶす理由とその対策

「金持ち三代続かず、貧乏は七代続く。」という言葉はあまりにも有名ですね。

「不労所得はやめとけ」 - 警告の理由 -

「不労所得はやめとけ」という警告は、不労所得を追求する際に潜在的なリスクや落とし穴に対する警鐘です。この警告が存在する理由はいくつかあります。

不労所得とは結局は果てしない努力の先にあるのだということを理解するべきです。

なぜ「不労所得 やめとけ」と言われるのか

なぜ、不労所得はやめとけと言われるのかという点は以下の4点があげられるかと思います

- 過度な期待: 不労所得は魅力的ですが、成功までには時間と努力がかかることがほとんどです。一部の人々は、簡単に富を築けると期待し、失望する可能性があります。また、この過度な期待を逆手にとって「不労所得が得られるビジネスがある」という虚偽の勧誘に引っかかってしまう可能性もあります。

- リスクの無視: 不労所得のリスクを無視することは危険です。投資やビジネスには常にリスクが伴い、失敗する可能性もあることを認識すべきです。

- 適切な準備の不足: 不労所得を追求する前に、適切な知識、計画、資金、リサーチが必要です。これらを怠ると、成功のチャンスが減少します

- 再就職の難易度:一度サラリーマンとしてのキャリアをやめてしまうと再就職するのが難しくなります。

夢と現実のギャップについて

多くの人々が不労所得を追求する際に直面するのは、夢と現実のギャップです。

夢の中では簡単に富を築き、時間の自由を手に入れるイメージがありますが、実際には以下の現実的な要因に直面することがあります。

- 努力と時間: 不労所得を構築するには、最初は多くの努力と時間がかかります。資産の構築やビジネスの立ち上げにはコミットメントが必要です。

- リスクと不確実性: 不労所得はリスクと不確実性を伴います。市場の変動やビジネスの競争は、収益の不確実性を高めます。

- 学習と適応: 成功のためには常に学習し、状況に適応する必要があります。変化する環境に対応する能力が重要です。

不労所得を追求する前に考慮すべきこと

成功するためには、リスク管理、投資の知識、計画、および適切な資金が必要です。また、自己評価も重要です。

リスク管理の重要性

不労所得を追求する前に、リスク管理が何よりも重要です。以下は、リスク管理の鍵となる要点です。

分散投資

不労所得源を複数のカテゴリに分散させることで、リスクを最小限に抑えることができます。例えば、株式投資、不動産投資、ロイヤルティ収入など、異なる収益源を持つことが賢明です。

ただ、一つ一つ構築するのは膨大な時間がかかります。まずは一点に集中して元本を大きくする努力が必要です。

緊急時の備え

不測の事態に備えて緊急時の資金を確保することは非常に重要です。緊急時の備えが不労所得源の安定性を保つのに役立ちます。

リスク評価

各不労所得源のリスクを評価し、リスクとリターンのバランスを考慮して投資を行うことが必要です。高リターンの機会は高リスクを伴うことが多いため、慎重に検討しましょう。

投資の知識と計画の必要性

不労所得を追求するには、投資の知識と計画が不可欠です。

教育とトレーニング

不労所得源に関連するトピックについて学び、投資戦略を研究しましょう。専門家からアドバイスを受けることも役立ちます。ただ、アドバイスを受けるだけでは成果は出ません。

実際に実行することでたくさんの失敗を経て、本当のスキルとして確立してください。これには長い時間が必要です。

計画の策定

不労所得を得るための具体的な計画を立てましょう。目標を設定し、それに向けて段階的なアクションプランを策定します。

リスクとリターンの評価

各投資機会を評価し、予想されるリターンとリスクを考慮して投資判断を行います。

自己評価とリスク許容度の確認

最後に、自己評価とリスク許容度の確認は、不労所得を追求する前に行うべき大切なステップです。

リスク許容度の理解

自身のリスク許容度を正確に理解し、それに合致した投資を選択します。リスクに対する感受性は人それぞれ異なります。

長期的視野

不労所得を得るためには、長期的な視野を持つことが重要です。即時の成功を求めるよりも、持続可能な不労所得を追求しましょう。

不労所得構築、現実的な成功への道

細々と色々と述べてきましたが、不労所得を構築したいのであれば実はシンプルです。不労所得を構築するまでは「大きく稼ぎ、支出を減らせ」のみです。

不労所得とは簡単に獲得できるものではありません。

しかし、筆者としては最も再現性があるのがサラリーマンをやりながら転職や副業などで収入を増やし、そして極力無駄遣いをしないことです。

収入が大きい人でも、この無駄遣いをしてしまう人があまりにも多く、それでは収入を増やした意味がありません。

しかし、支出とは一瞬のストレス軽減効果があるため、どうしてもストレスが溜まっていると歯止めが効きません。

投資銀行のトレーダーなどストレス過多の仕事をしている人は仕事以外の時間は寝るかジムで運動をしているというほどストレスを溜めないように努力しています。

つまり、支出を減らすにはストレス解消法をまずは構築するしかないのです。

さて、収入が大きくなり、生活も質素にできればあとは貯金という話にもなりません。お金はお金で働いてくれるので自分の分身のごとく運用で資産を増やしてもらいましょう。

投資にもさまざまありますが、自分で株式投資などを行うと本業が疎かになるという弱点があります。

投資の世界は面白く、プロに代わりに運用してもらえるという仕組みがあります。

当然、手数料はかかってきてしまいますが、リターンに比べれば微々たるものであることが多いです。

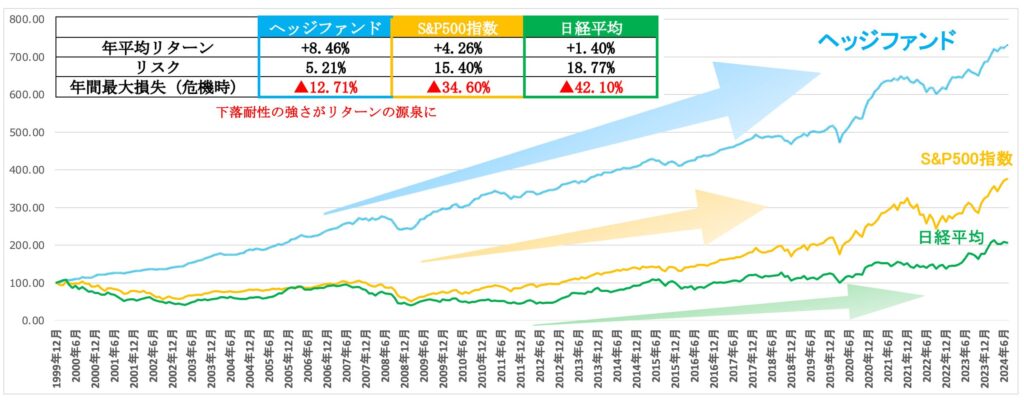

プロに運用してもらう場合であればヘッジファンドが代表的でしょう。

株式や債券、不動産などで不労所得を目指すよりも現実的です。欧米の富裕層がこぞってヘッジファンドを活用するのはやはり不労所得に近い側面があるからだと思います。

サッカーや野球は自分の代わりにプロにプレーしてもらうことはないので、資本市場とは面白いですよね。

筆者の場合はサラリーマンをやりながら、堅実に収入を増やしつつ、贅沢はせずに過ごし運用をした結果、かなりの資産が構築できました。

不労所得構築は資産5億円程度で形になると考えているのですが、もう少しかかりそうではありますが着実に近づいています。

また不労所得の生活を達成した後も、おそらく運用はヘッジファンド に任せます。

理由は以下をご覧いただければ一目瞭然なのですが、資産を暴落局面でもしっかりと守ってくれるからです。

構築した資産を守りながら、しっかりと育てていってくれるので、ずっと運用を任せようと考えています。

以下で魅力的なファンドについてはまとめていますので参考にしていただければと思います。