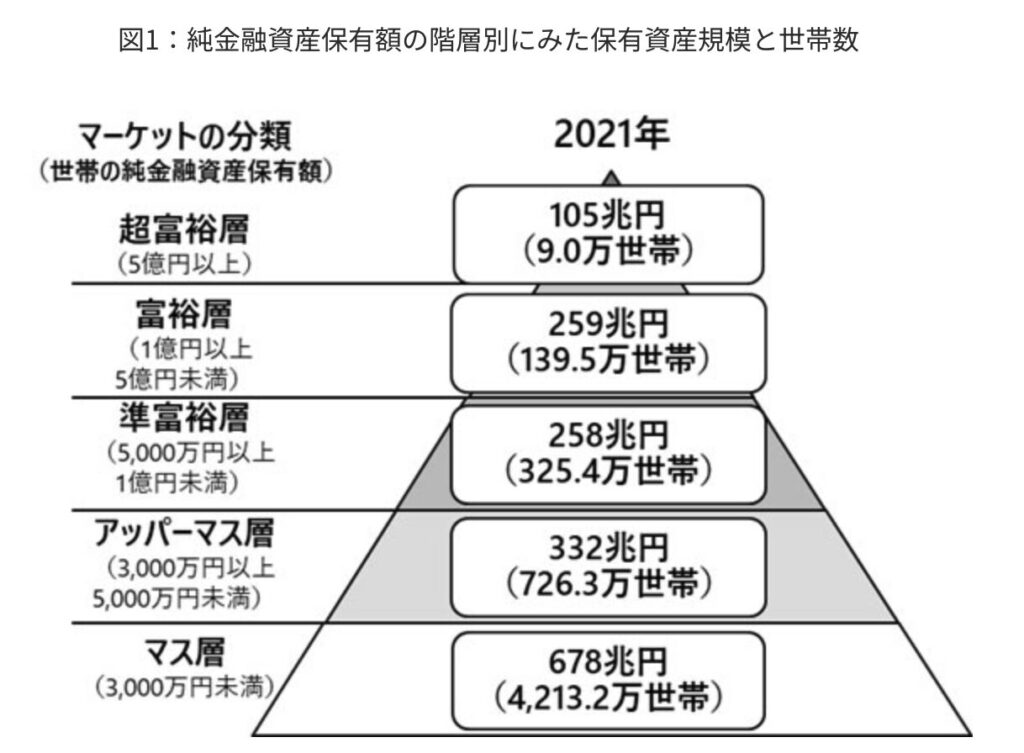

「資産5億円」という数字は日本では超富裕層の基準として考えられています。

以下の通り総世帯5413万世帯のうち上位9万世帯が資産5億円以上を保有していることになります。

参照:野村総研

資産5億円あれば問題なくリタイア生活を送ることができます。

以前の筆者の分析によると2.5億円あれば都内で子育てしていてもリタイアすることができるという結果になりました。

→ 金融資産2億円あったら資産運用のみで完全リタイアは可能?50歳〜60歳でFIREするための投資ポートフォリオのを紹介!

ただ、あくまで通常の生活であればという条件つきです。5億円の資産を構築した方というのは宝くじに当たったなどの突如大金が降ってきたかた以外は、そもそも生活水準が高いことが想定されます。

本日は首都圏で子育て世代で、裕福な暮らしを想定した時でも利息生活でリタイアが可能なのかという点を中心にみていきたいと思います。

Contents

資産5億円で得られる資本所得の目安とは?

まずは資産5億円でどれほどの資本所得が得られるのかという点について想定していきたいと思います。

資本所得とは値上がり益(=キャピタルゲイン)と配当金等(=インカムゲイン)のことです。

平均的な利回りで得られる資本所得は税後1600万円〜2000万円

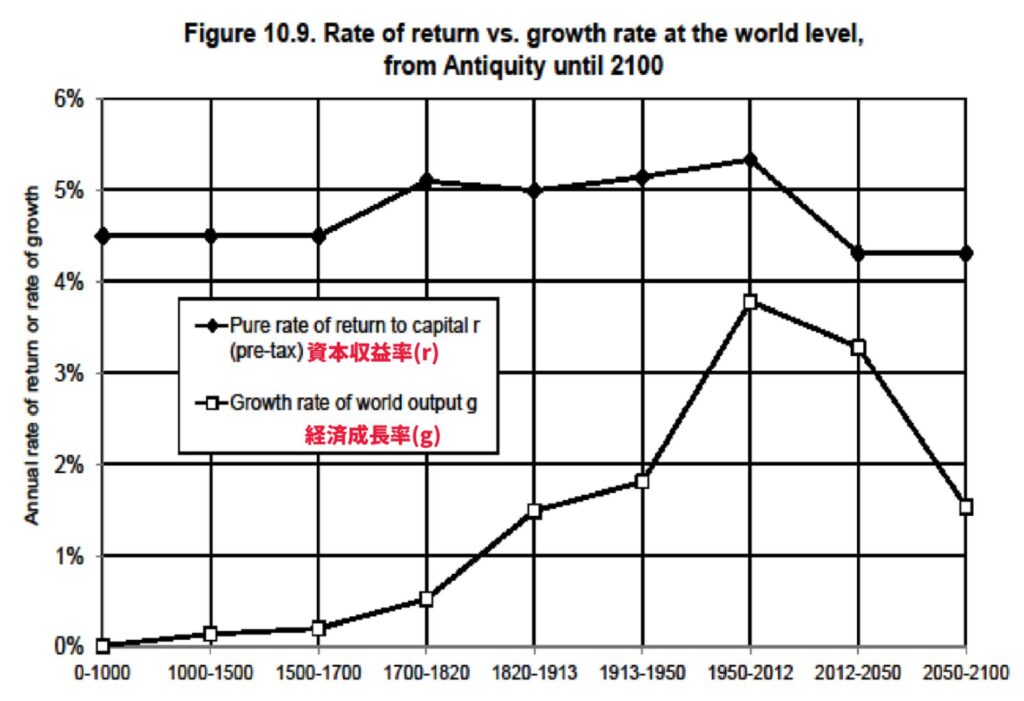

まずは平均値をみていきたいと思います。平均値は「21世紀の資本論」によって税前で4%-5%と示されています。

以下の「Pure rate of return to capital(r) (pre-tax)」が税後の資本リターンの推移です。

5億円の4%のリターンですと2000万円ですが、税金が20.315%発生するので税後では約1600万円となります。

5%のリターンですと2500万円ですが、税金が20.315%発生するので税後では約2000万円となります。

年収2000万円以上の高所得の方であれば分かると思いますが、通常の労働所得では所得税、住民税、社会保険料が取られ総合的な税率は20%を大きく上回ります。

筆者も年収2500程度を得たことはありますが手取りは1500万円程度で驚愕した経験があります。全部で40%も国や自治体に取られるわけですからね。

資本所得の場合はたった20.315%しか徴収されないので手残りが多くなるのです。

保守的に見積もっても税後で1200万円の資本所得を得ることは十分に可能

上記は平均的な水準です。保守的な水準についても見積もっておく必要があります。保守的な水準として3%の資本所得を考慮したいと思います。

3%の利回りがあれば5億円から税前で1500万円、税後でも1200万円の資本所得を獲得できます。

具体的に3%の資本所得をえることができる手段として日本の安定した大企業への投資と、米国の配当貴族銘柄への投資が挙げられます。

日経平均に組み入れられている伝統的な企業は平均して3%-4%の配当利回りとなっています。

特に総合商社やメガバンクなどの企業は安定した配当を出す企業として知られています。

総合商社は貿易で成り立っている企業と思われていますが、21世紀にはいってからは投資会社としての側面が強くなっています。

世界のエネルギー企業をはじめとした様々な業態の企業に投資をして、その配当収入や利益の取り込みで利益を拡大させています。

つまり、商社に投資をすることで世界の企業に分散投資をしているということを意味するのです。

そして、総合商社はコングロマリッドディスカウントにより割安に放置されておりバフェットも2020年に投資を実行しています。

三菱商事、三井物産、住友商事、伊藤忠商事、丸紅などに投資をすれあ3%-4%の配当利回りを獲得することができます。

メガバンクも利ざやビジネスだけでなく幅広い事業に投資をしており安定して3%-4%の配当利回りを狙うことができます。

また、米国の配当貴族も安定的な配当を獲得するという観点からは非常に魅力的な選択肢となります。

配当貴族とは25年以上、毎年配当金を増額させている銘柄です。日本では花王一社ですが、米国には多くの配当貴族銘柄が存在しています。

皆さんが知っている銘柄としては以下のような銘柄が挙げられます。

✔︎ エクソンモービル

✔︎ P&G

✔︎ コカコーラ

✔︎ マクドナルド

✔︎ ウォルマート

✔︎ シスコ

✔︎ IBM

これらの銘柄は配当利回り自体は2%-4%という水準ですが、毎年配当金の総額が上昇していくのでリタイア生活には適しています。

ただ、あくまでドル建なので円高に進むと元本が円高で大きく毀損してしまいます。

2023年現在の145円という円安水準ではなく今後、円高の局面がきたら仕込みたい銘柄群となります。

豊かなリタイアに必要な生活費を算出!5億円あったら何年暮らせる?

では次に実際、豊かなリタイアに必要な生活費は年間いくらなのかを算出していきたいと思います。

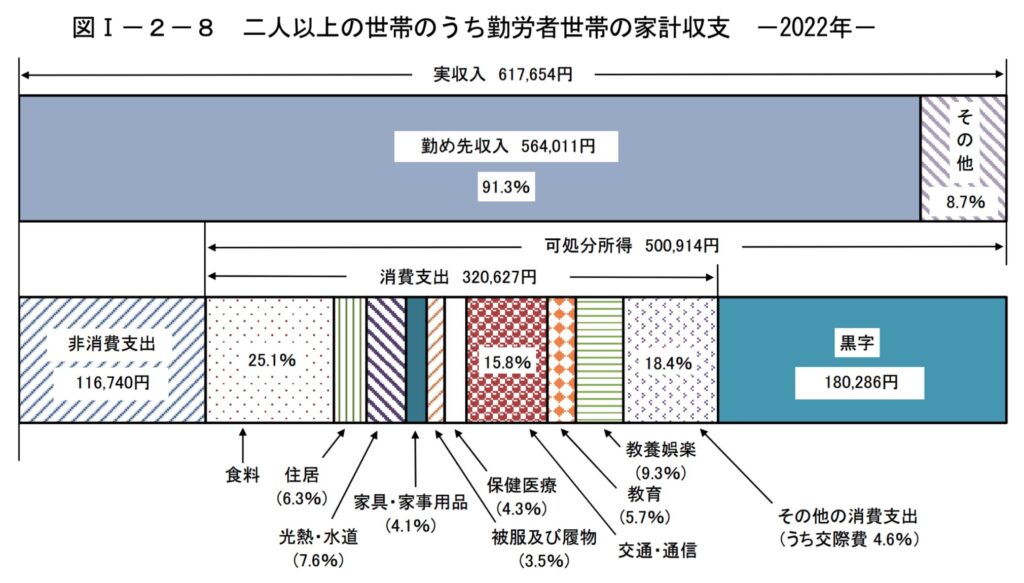

以下は勤労世帯の平均的な家計収支です。

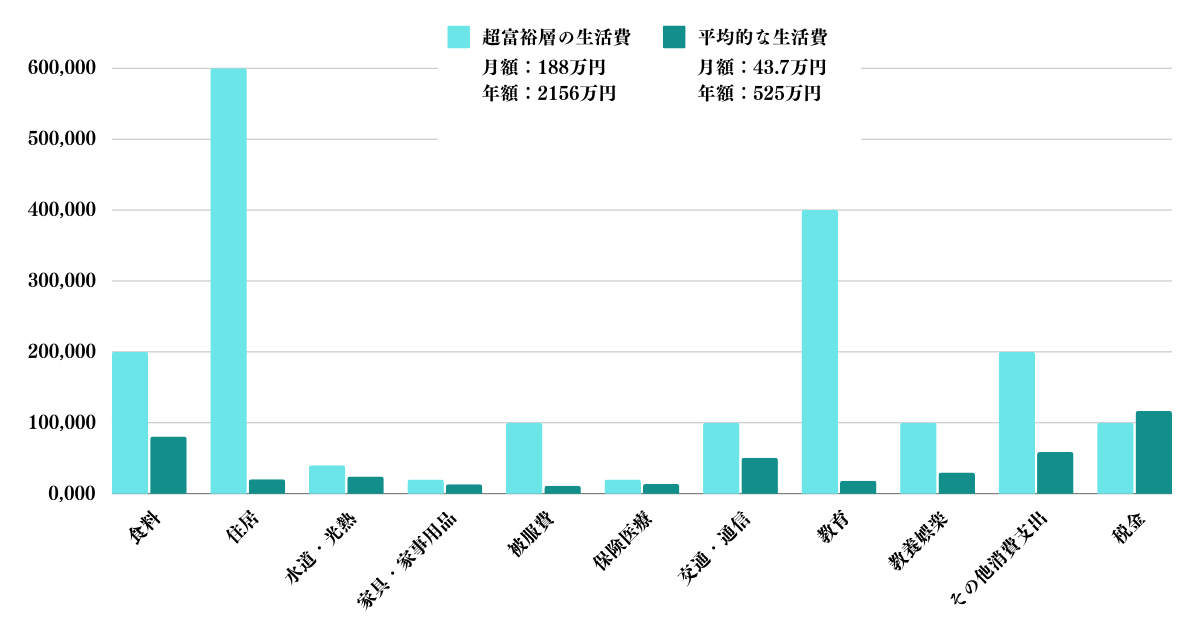

これを以前、10億円の資産があった場合で算出した超富裕層水準の生活費と比較したものが以下となります。

| 項目 | 超富裕層の生活費 | 平均的な生活費 |

| 食料 | 200,000 | 80,477 |

| 住居 | 600,000 | 20,200 |

| 水道・光熱 | 40,000 | 24,368 |

| 家具・家事用品 | 20,000 | 13,146 |

| 被服費 | 100,000 | 11,222 |

| 保険医療 | 20,000 | 13,787 |

| 交通・通信 | 100,000 | 50,659 |

| 教育 | 400,000 | 18,276 |

| 教養娯楽 | 100,000 | 29,818 |

| その他消費支出 | 200,000 | 58,675 |

| 税金(所得税+住民税+社会保険料) | 100,000 | 116,740 |

| 月額合計 | 1,880,000 | 437,367 |

| 年間合計 | 21,560,000 | 5,248,404 |

超富裕層水準では住居を月額60万円と2億円近い物件に住むことを前提として、食事も外食中心にオーガニック食材などを前提に算出しています。

また、教育費に一人当たり20万円使うとしています。塾代だけで10万円しますからね。

税金に関しては働かないリタイア生活を前提として資本所得以外としています。労働はしないので社会保険料のみの負担となります。

これらを考えると年間合計約2150万円となり、流石に5億円から得られる税後の資本所得だと厳しい内容になっています。

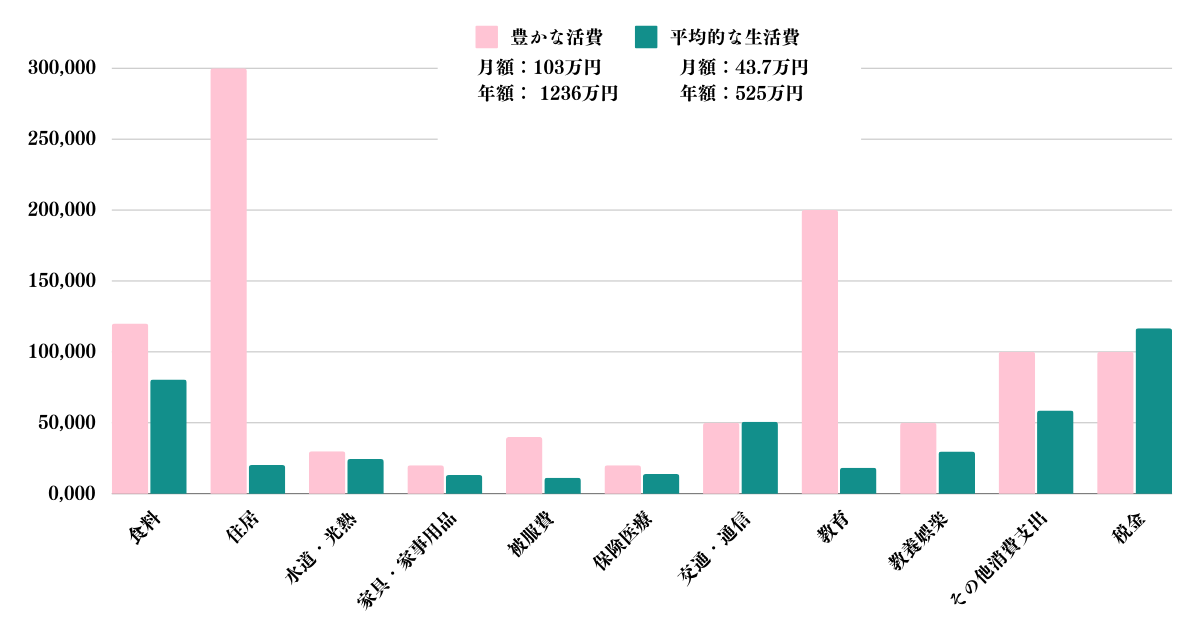

さすがに超富裕層水準なので現実的な豊かな生活の数値に洗い替えると以下になります。以下は筆者の生活水準とほぼ等しいです。

| 項目 | 豊かな活費 | 平均的な生活費 |

| 食料 | 120,000 | 80,477 |

| 住居 | 300,000 | 20,200 |

| 水道・光熱 | 30,000 | 24,368 |

| 家具・家事用品 | 20,000 | 13,146 |

| 被服費 | 40,000 | 11,222 |

| 保険医療 | 20,000 | 13,787 |

| 交通・通信 | 50,000 | 50,659 |

| 教育 | 200,000 | 18,276 |

| 教養娯楽 | 50,000 | 29,818 |

| その他消費支出 | 100,000 | 58,675 |

| 税金 | 100,000 | 116,740 |

| 月額合計 | 1,030,000 | 437,367 |

| 年間合計 | 12,360,000 | 5,248,404 |

年間1260万円が必要ですが、先ほどお伝えしたとおり5億円から得られる資本所得があれば十分リタイアが可能な水準となりますね。

取り崩していくだけでも5億円あったら40年暮らすことができます。

子供が巣立つと教育費はなくなり食費も軽くなり、ローンを払い終えると住宅費も固定資産税となり必要経費は激減します。

現在の金融環境がつづくのであれば(=現在の物価水準が続くのであれば)、取り崩しという観点からみても十分リタイア可能ですね。

しかし、改めて洗い出してみると東京で豊かな生活を実現するためには、非常に大きな資金が必要となりますね。

どうしても、もっと早くリタイアしたいという方は仕事を辞めた後は東京を離れて地方都市にいくことをおすすめします。

東京は稼ぐには適した土地ですが、住むには窮屈で高い場所ですからね。

10億円以上の超富裕層を目標とする資産運用法とは!?守りながら増やす最良の選択肢を紹介!

今回は資産5億円の方に向けて豊かなリタイアが可能なのかという観点でお伝えしていきました。

しかし、この記事を読まれている方のなかには筆者のように1億円の資産を保有しながらリタイアを目指して邁進されている方もいらっしゃるでしょう。

また5億円保有されている方の中には安定したリターンを獲得し大台の10億円を目指している方もいらっしゃるでしょう。

参照:10億円あったら何年暮らせる?利息生活は可能?どこに預けるのが適切か徹底解説!

先ほど紹介した日本や配当貴族銘柄などはリーマンショックなどが発生すると半値になってしまう場合もありますからね。

資産が大きくなれば、「より安定したリターン」を求めながらも、しっかり増やしていきたいと考える方が多くなっていると思います。

そのような方におすすめなのがヘッジファンドという選択肢です。

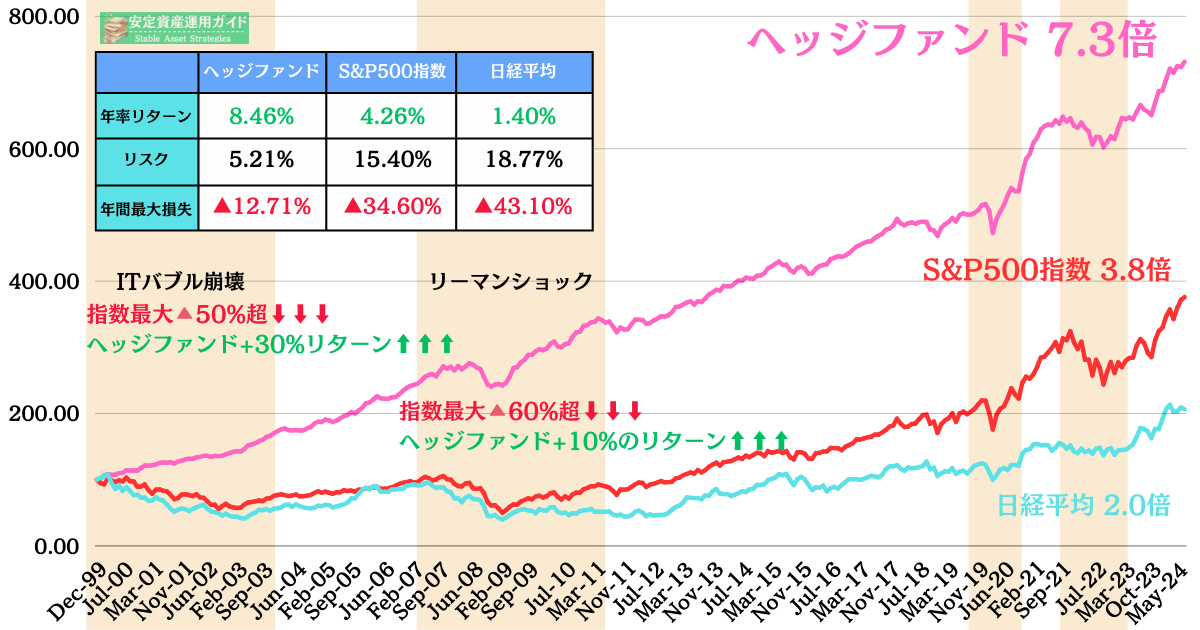

ヘッジファンドは以下の通りS&P500指数や日経平均が大きく下落する局面も抑制しながら安定したリターンをだしています。

リーマンショックですら僅か10%程度の損失に抑えているのは信頼感がありますよね。

また年率平均リターンは8.31%となっており、5億円より少ない資産であっても豊かなリタイアができる算段となります。

資産を増やす局面でも、資本収入でリタイア生活を送る局面でも重宝する投資先ですね。

上記の下落耐性の強さについてですが、例えば2022年の米国株下落局面などでも発揮されています。

世界最大のヘッジファンドであるブリッジウォーターの旗艦ファンドは大きくアウトパフォームしていました。

[ニューヨーク 5日 ロイター] - レイ・ダリオ氏率いるヘッジファンド運営会社、ブリッジウォーター・アソシエーツの旗艦ファンド「ピュア・アルファ」は、今年上期のリターンがプラス32.2%だった。関係者が明らかにした。

ブリッジウォーターの過去の運用成績は以下の通りとなっており、大きな下落なく、コツコツとリターンを重ねていることがわかります。

この複利効果で、ブリッジウォーターは世界最大のヘッジファンドへのし上がりました。

インデックスも30年来の金融緩和でハイリターンを上げました。

ブリッジウォーターは緩和がない時期でも確かな運用リターンを提供しており非常に安全な運用であることがわかります。

インデックスファンドを自分で運用していては、絶対に売らないと決めていても暴落局面で自分の資産が溶けていってしまっているのを目の当たりにすると、気づけば狼狽売りしてしまうことも十分にあり得ます。

その点、ブリッジウォーターに運用を任せれば暴落もなく、コツコツプラスリターンが積み重なっていく安心感があります。

ハーバード大学基金やイェール大学基金など一流機関投資家がヘッジファンドをポートフォリオの30%に充てる理由がよくわかりますね。

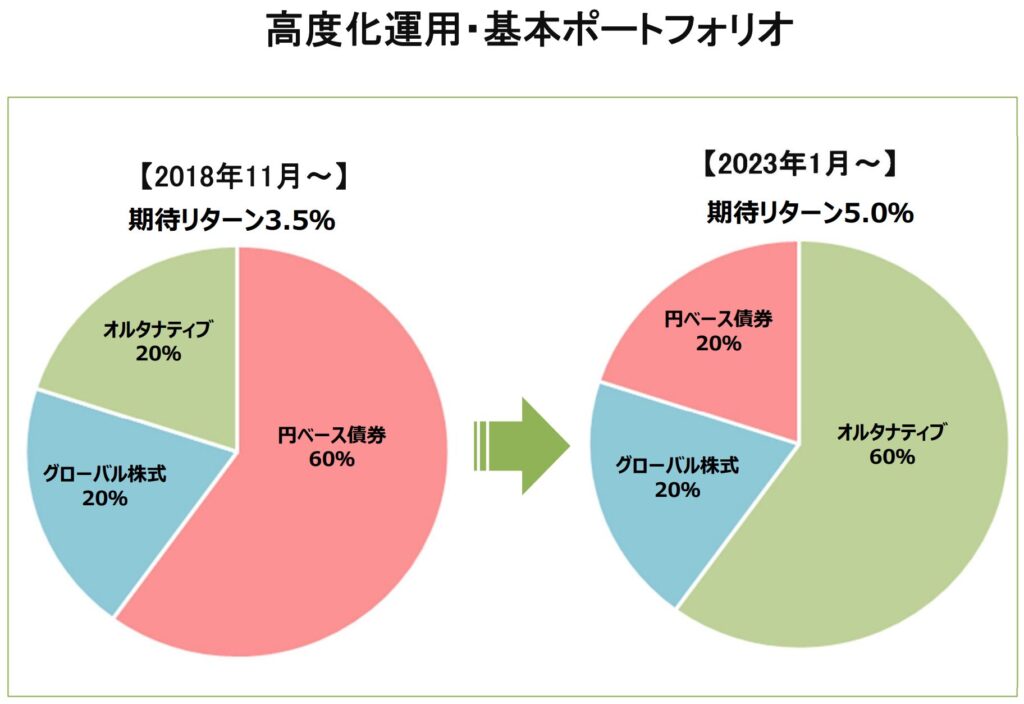

ちなみに東京大学の基金もオルタナティブポジションを60%に変更しています。このオルタナティブ投資の中心的な役割をしめるのがヘッジファンドとなります。

東京大学基金のポートフォリオの変遷

ブリッジウォーターに出資するには機関投資家であり、兆円単位の最低出資が必要なので個人ではまず投資は無理です。

ただ、同社と同様に高い下落耐性を有しながら、更に高いリターンを期待できるヘッジファンドは存在しています。

まとめ

今回のポイントを纏めると以下となります。

- 5億円あれば現在の金融環境がつづけば豊かな生活レベルでもリタイアは可能

- 5億円をめざす人、5億円から10億円をめざす人は価格変化のボラティリティが少ない資産運用で精神的余裕をもちながら増やしていくべき