1億円を達成した方は次の目標として、「10億円」を見据える方が多いかと思います。10億円あればどれだけ保守的に見積もっても生活に困ることはないでしょう。

以前2億円あったらリタイアできるのかという点については記事にしております。

結論としては東京で生活していくには余裕を持って3億円が必要になってくるという結論でした。

現在は2024年ですが、今後のインフレ次第では5億円とかになってくるかもしれませんね。

関連

10億円あれば資産運用だけで余裕で生活できることはわかります。しかし、裕福に暮らそうと考えた場合はどうでしょうか?

本日は以下の点にフォーカスしてお伝えしていきたいと思います。

本日のポイント

- 裕福に暮らすにはいくら必要か?

- 10億円あれば裕福に生活できるか?

Contents

裕福に生活するにはいくら必要か?10億円で何年暮らせる?

では、まず裕福に生活するにはいくら必要なのかという点をみていきたいと思います。10億あれば裕福に暮らせると思うのが普通の感覚ではあると思います。

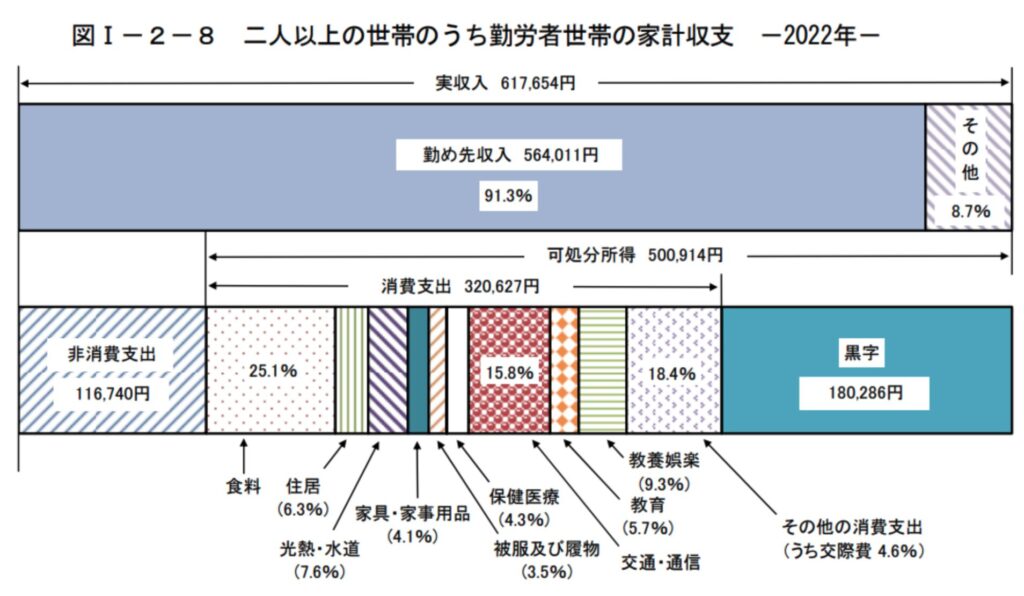

復習になりますが以下は平均的な勤労者世帯の家計収支です。

数値に直すと以下となります。

| 項目 | 金額 |

| 食料 | 80,477 |

| 住居 | 20,200 |

| 水道・光熱 | 24,368 |

| 家具・家事用品 | 13,146 |

| 被服費 | 11,222 |

| 保険医療 | 13,787 |

| 交通・通信 | 50,659 |

| 教育 | 18,276 |

| 教養娯楽 | 29,818 |

| 交際穂 | 14,749 |

| その他消費支出 | 44,247 |

| 税金 | 112,634 |

| 月額合計 | 437,367 |

| 年間合計 | 5,248,404 |

上記を見て10億円の資産を有する超富裕層の方であれば、物足りないと考えられたことと思います。

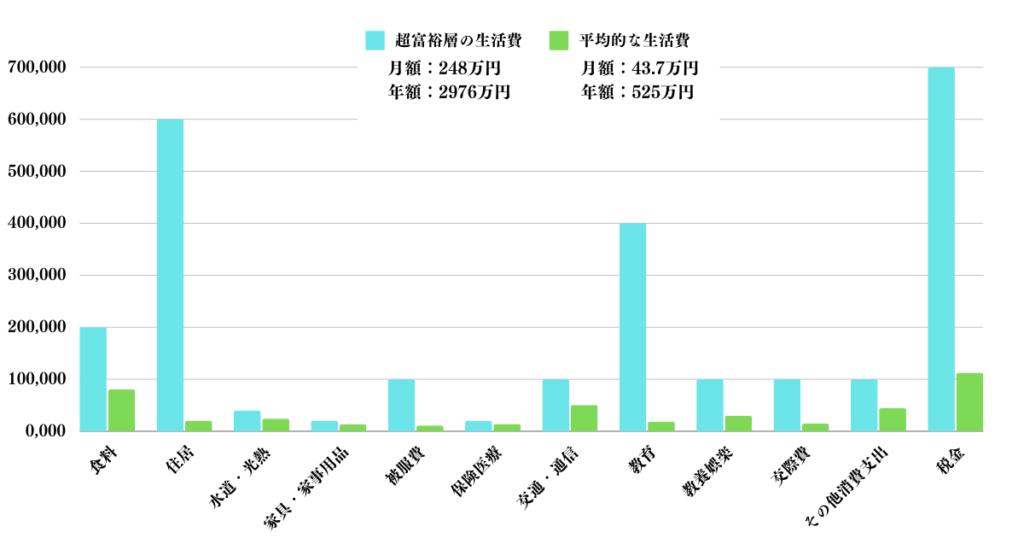

上記を超富裕層向けに訂正したものが以下となります。子供二人の前提です。

| 項目 | 超富裕層の生活費 | 平均的な生活費 |

| 食料 | 200,000 | 80,477 |

| 住居 | 600,000 | 20,200 |

| 水道・光熱 | 40,000 | 24,368 |

| 家具・家事用品 | 20,000 | 13,146 |

| 被服費 | 100,000 | 11,222 |

| 保険医療 | 20,000 | 13,787 |

| 交通・通信 | 100,000 | 50,659 |

| 教育 | 400,000 | 18,276 |

| 教養娯楽 | 100,000 | 29,818 |

| 交際費 | 100,000 | 14,749 |

| その他消費支出 | 100,000 | 44,247 |

| 税金 | 700,000 | 112,634 |

| 月額合計 | 2,480,000 | 437,367 |

| 年間合計 | 29,760,000 | 5,248,404 |

2億円近いマンションや戸建てに住めば毎年のローンの返済額は50万円程度になります。

マンションであれば管理費や共益費、戸建であれば修繕維持費は10万円程度と考えて60万円程度が必要となります。

次に発生するのが教育費です。富裕層になればしっかりと資金を子供に引き継ぐために子供の教育に大金をつぎ込みます。

教育課金ゲームは上限がありませんので、教育熱心な人は沼にハマると言っても過言ではありません。

高額な塾の費用、私立の小学校、中学校、高校、大学の費用と莫大な金額がかかります。

海外留学やボーディングスクールなども視野に入ってくると、子供二人で月額40万円でも保守的なレベルかもしれません。

その他にも富裕層との交友関係や教養娯楽費も庶民とは桁違いです。

そもそも共に過ごす相手も富裕層ですので、イベントごとの出費が庶民とは全く異なります。

税金に関しては10億円を4%で資産運用した場合の資本収益4000万円を税金20%発生した場合の年額800万円を月額に直したものです。

10億も稼いでいると働くフェーズではないので、資本収益だけの税金にしています。

仮に不動産を多く所有している場合はこれに固定資産税などの金額が上乗せされていきます。

結果として年間約3000万円の生活経費が発生することがわかりました。多めに見積もっても年間4000万円というレベルで事足りることになります。

10億円あれば取り崩すだけでもら25〜33年間生活することができます。

しかし、次の項目でお伝えするとおり資産運用を行うことで生活水準を落とさずに永続的に生活することも視野に入ってきます。

10億円あれば利息だけで生活することができるのか?運用はどこに預ける?利回り目標は?

10億円あれば利息だけで生活することができるのかという点をお伝えしていきたいと思います。

先ほどの前提でお伝えしましたが4%の配当を獲得することができれば完全にリタイアすることができます。

では実際にどのような選択肢があるのかという点についてお伝えしていきたいと思います。

10億円あれば分散投資して安定的に利息を狙うことができるのでご覧いただければと思います。

選択肢①:配当貴族銘柄

まず、一つ目の選択肢として配当貴族が挙げられます。配当貴族というと聞きなれないかもしれませんが、米国に多く存在する増配企業です。

配当金を25年以上連続で増配している企業群のことを配当貴族と呼びます。ちなみに50年以上増配している銘柄を配当王と呼んでいます。

配当貴族銘柄では毎年配当金が増額されるので、毎年配当収入が増加し続けることとなります。

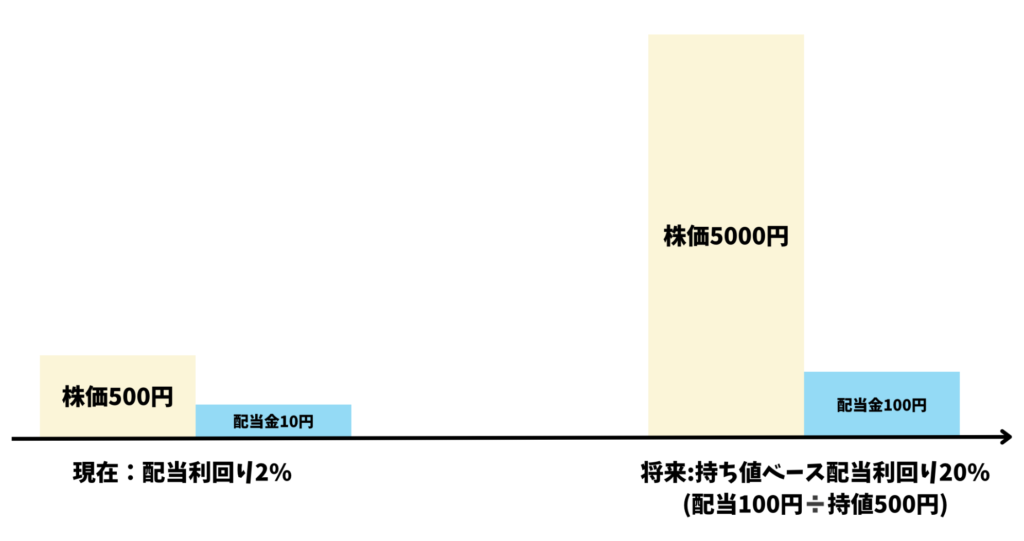

つまり以下の例のように現在、株価が500円で配当金が10円の時に投資したとしましょう。(投資した時点での配当利回りは2%)

そして25年間経過した時に株価が5,000円で配当金が100円となっているとしましょう。

すると、投資した時の持ち値は500円でしたが配当金は25年後に100円となっているので、配当利回りは20%となっているのです。

ただ、中には2020年のシェブロンのように、突然増配をやめてしまう銘柄も存在しています。増配を維持するために借り入れを行なっていますからね。

以下は財務上健全で今後も増配が期待できる配当貴族銘柄となっています。

| 配当貴族銘柄 | 配当利回り |

| P&G | 2.59% |

| Coca Cola | 2.87% |

| McDonald | 2.24% |

| Johnson & Johnson | 2.67% |

配当貴族銘柄は毎年配当金を増額させているというだけで、配当利回り自体は高くないのがデメリットです。

長い時間かけて配当金が増加していくのを辛抱強く待つ必要があります。更にドル建での投資となるので円高になると元本自体が大きく毀損します。

現在のように円安が発生している時に投資をするのは危険ですね。

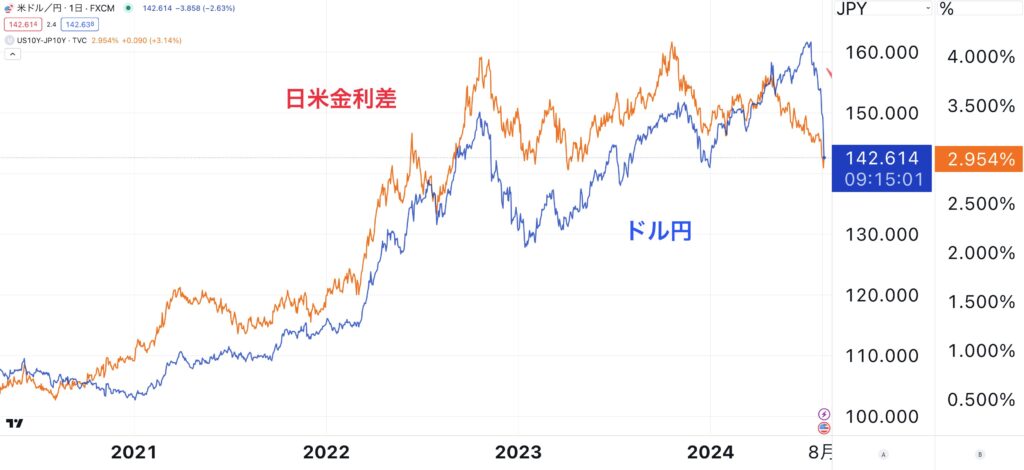

今まで日米金利差の拡大によって円安が進行してきましたが、直近は日米金利差の縮小により逆回転が始まっています。

ドル円は日米金利差に連動

選択肢②:日本の高配当銘柄

為替リスクを取らずに高い配当金を得ようと考えると日本の高配当企業が候補として上がってきます。

2023年末時点の日本の高配当利回り銘柄は以下の通りとなっています。

| 順位 | 名称・コード・市場 | 1株配当 | 配当利回り |

| 1 | 世紀東急工業(株) | 90 | 5,74% |

| 2 | NEW ART HOLDINGS | 100 | 5.56% |

| 3 | 伯東 | 280 | 5.52% |

| 4 | (株)淺沼組 | 197.5 | 5.50% |

| 5 | JT | 188 | 5.47% |

| 6 | 三ツ星ベルト | 250 | 5.45% |

| 7 | (株)タチエス | 92.8 | 5.45% |

| 8 | タカラレーベン不動産投資法人 | 5,246 | 5.40% |

| 9 | (株)レーサム | 175 | 5.39% |

| 10 | 富士興産(株) | 96 | 5.36% |

| 11 | 東海道リート法人 | 6,587 | 5.31% |

| 12 | アールビバン | 60 | 5.28% |

| 13 | エスコンジャパンリート投資法人 | 6,587 | 5.31% |

| 14 | 宮地エンジニアリンググループ | 160 | 5.25% |

| 15 | スターアジア不動産投資法人 | 6,226 | 5.26% |

上記は予想配当利回りなので年度の始めに予想される配当金を現在の株価で割返して算出された配当利回りです。

配当利回りの計算式は以下となっています。

配当利回りの算出式

配当利回り = 配当金 ÷ 株価

つまり、年度始めから業績が悪化して株価が下落している場合、異常な配当利回りとなっている場合があるのです。

配当利回り↑ = 配当金 ÷ 株価 ↓

しかし、冷静に考えてください。株価が大きく下落するような状況というのは経営成績の悪化を見込んでいるケースがほとんどです。

経営成績が悪化しているのであれば、配当金自体も減少する確度が高くなります。

つまり、今後配当金が確定する段階では配当利回りが低くなるばかりか、場合によっては無配となる場合もあるのです。

以下は少し前の高配当株の顔ぶれです。2023年前半ですが、2023年末と全く異なりますね。

| 順位 | 名称・コード・市場 | 取引値 | 決算年月 | 1株配当 | 配当利回り |

| 1 | (株)商船三井 | 3,57511:30 | Mar-23 | 560 | 15.66% |

| 2 | 日本郵船(株) | 3,54911:30 | Mar-23 | 510 | 14.37% |

| 3 | 川崎汽船(株) | 3,27511:30 | Mar-23 | 400 | 12.21% |

| 4 | 三井松島ホールディングス(株) | 3,73011:30 | Mar-23 | 320 | 8.58% |

| 5 | 乾汽船(株) | 2,13611:29 | Mar-23 | 177 | 8.29% |

| 6 | NSユナイテッド海運(株) | 4,61011:30 | Mar-23 | 355 | 7.70% |

| 7 | いちごオフィスリート投資法人 | 88,30011:30 | Apr-23 | 6,048.00 | 6.85% |

| 8 | (株)東芝 | 4,24711:30 | Mar-23 | 290 | 6.83% |

| 9 | JT | 2,76011:30 | Dec-23 | 188 | 6.81% |

| 10 | ジャフコ グループ(株) | 2,25511:30 | Mar-23 | 150 | 6.65% |

もうすでに筆者が考察した通り、日本郵船、商船三井は減配で配当利回りが下がり、そして今後は株価のさらなる下落も見込まれます。

そもそもですが、高配当利回りだとしても、それはそれで問題です。配当金というのは得られた利益の中から分配されます。

配当金にばかり資金を拠出するということは、企業自身が成長投資を行なっていないということを意味します。

つまり、いずれ事業は縮小し肝心の株価自体が大きく下落する可能性があるのです。

成長余地がないということは、その業界に未来がないということです。

筆者としては高配当利回りの企業に投資するなら2%-3%の配当利回りが期待できる大企業に投資することをおすすめします。

本来は自社株買いする企業が良いのですが、それではみなさんの目的である配当金が貰えませんからね。

配当利回りで生活を考えるのであれば、増配企業を選ぶべきなのです。

ただし、利回りはどうしても低くなるので、10億円程度ではそこそこのリターンになってしまいます。

選択肢③:分配利回りは高いが注意が必要なREIT

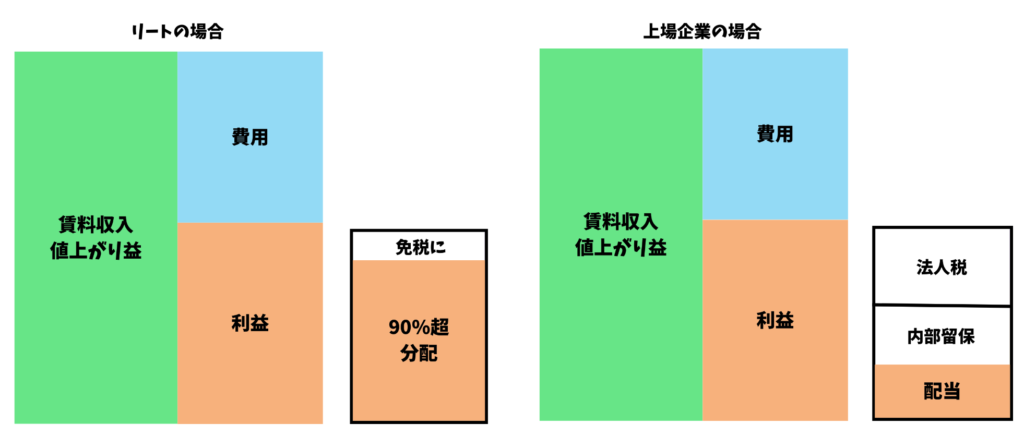

REITは分配利回りが高いことで知られる投資先ですが、からくりを知る必要があります。

通常の企業は得られた利益から法人税を支払い内部留保をとった上で配当金を拠出します。

しかし、リートの場合は得られた利益の90%以上を分配金として出すことで税金が免除されます。

そのため、利益のほとんど分配金を出すため分配利回りが高くなるのです。

逆にいうと得られた利益を元手に投資を実行することができないので、新たに口数を発行するか銀行から借り入れを行う必要があります。

新たに口数を発行すると1口あたりの分配金が小さくなりますし、銀行から借り入れると借入金の負担が大きくなります。

つまり、継続的に利益を伸ばしていくことができないのです。また、REITは株式市場と概ね同じ動きをします。

株式市場が暴落する時にはREITも大きく下落する可能性が高い点も頭の片隅に入れておきましょう。

→ やめとけ?儲からない?不動産クラウドファンディングの仕組みやデメリットをリートと比較しながらわかりやすく解説!

選択肢④:安定的に得られたリターンから一部を配当金として出す

今までは直接的に分配金や配当金を得る手法についてお伝えしてきました。

しかし、資産を増やしながら生活費を得る方法として最も合理的な方法は得られたリターンの一部を配当金として拠出することです。

その中で最も魅力的な手法として推薦したいのがヘッジファンドへの投資です。

理由としては株式市場で頻繁に訪れる暴落を回避しながら安定的に資産を増やすことが可能だからです。

そのため欧米の富裕層や機関投資家といった大金を運用している主体もヘッジファンドへ投資をしています

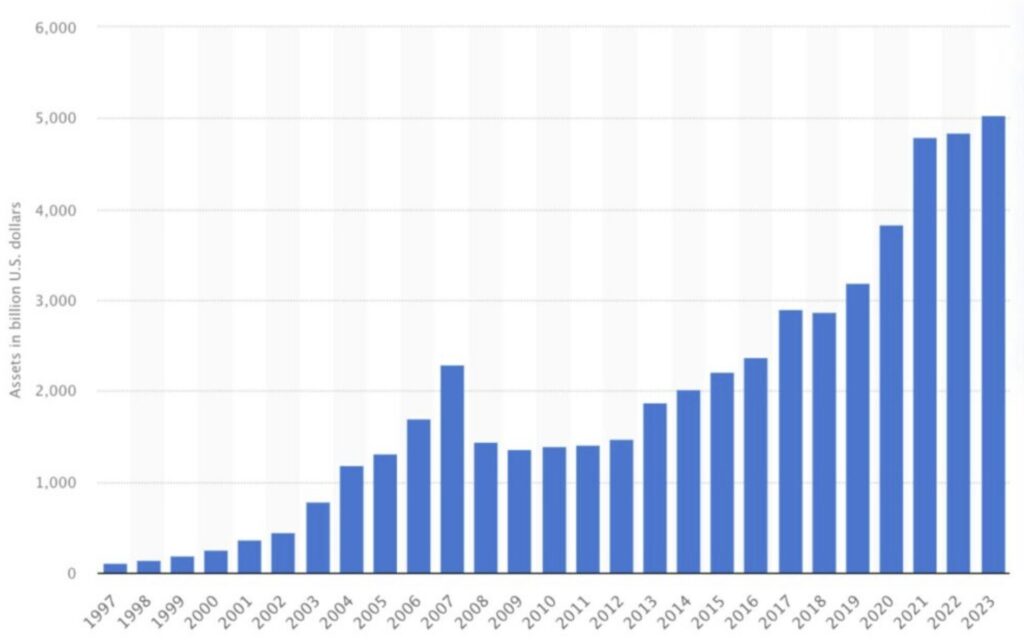

ヘッジファンドの運用残高は以下の通り右肩上がりです。5兆ドルということは約800兆円という水準になります。

日本のGDP以上の金額がヘッジファンドで運用されています。

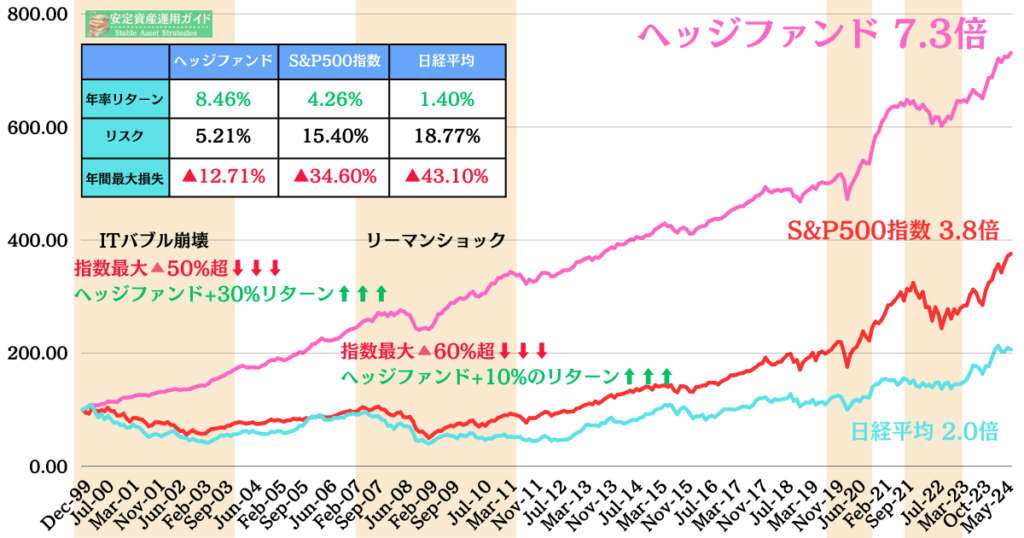

ヘッジファンドが富裕層や機関投資家に信任を得ている理由は以下のグラフをみていただければわかるかと思います。

幾度となく訪れる暴落を極小化したり、時には利益を得ながら順調に資産を増加させ、年率10%以上のリターンをあげています。

大きな資産を運用するにあたって下落耐性が高いというポイントは非常に重要な要素となります。

100万円が50万円になっても大して痛くはないですが、10億円が5億円になると耐えられませんからね。

インデックス投資などは調子の良い時は素晴らしいリターンをもたらしますが場合によっては10年通じてマイナスという事態にもなりかねません。

そして2023年現在、インフレが発生しており金利の上昇もとまらず金融環境は強烈なインフレが発生した1970年代に似てきています。

そして、1970年代は10年間を通してリターンはなく、途中で半減した株式投資冬の時代でした。インデックス投資は常に正義ではないのです。

1970年代のS&P500指数の推移

相場環境に依拠せずリターンを追求するヘッジファンドが必要な時代になってきているのです。

ヘッジファンドに投資すると言ってもピンキリです。

例えば米国のメダリオンファンド(ルネサンステクノロジー)などは30年間マイナスを出さずに平均リターンが39%と生ける伝説のようなファンドもあります。

すでに同社は戦略上規模をこれ以上大きくできないとのことで募集は停止しています。

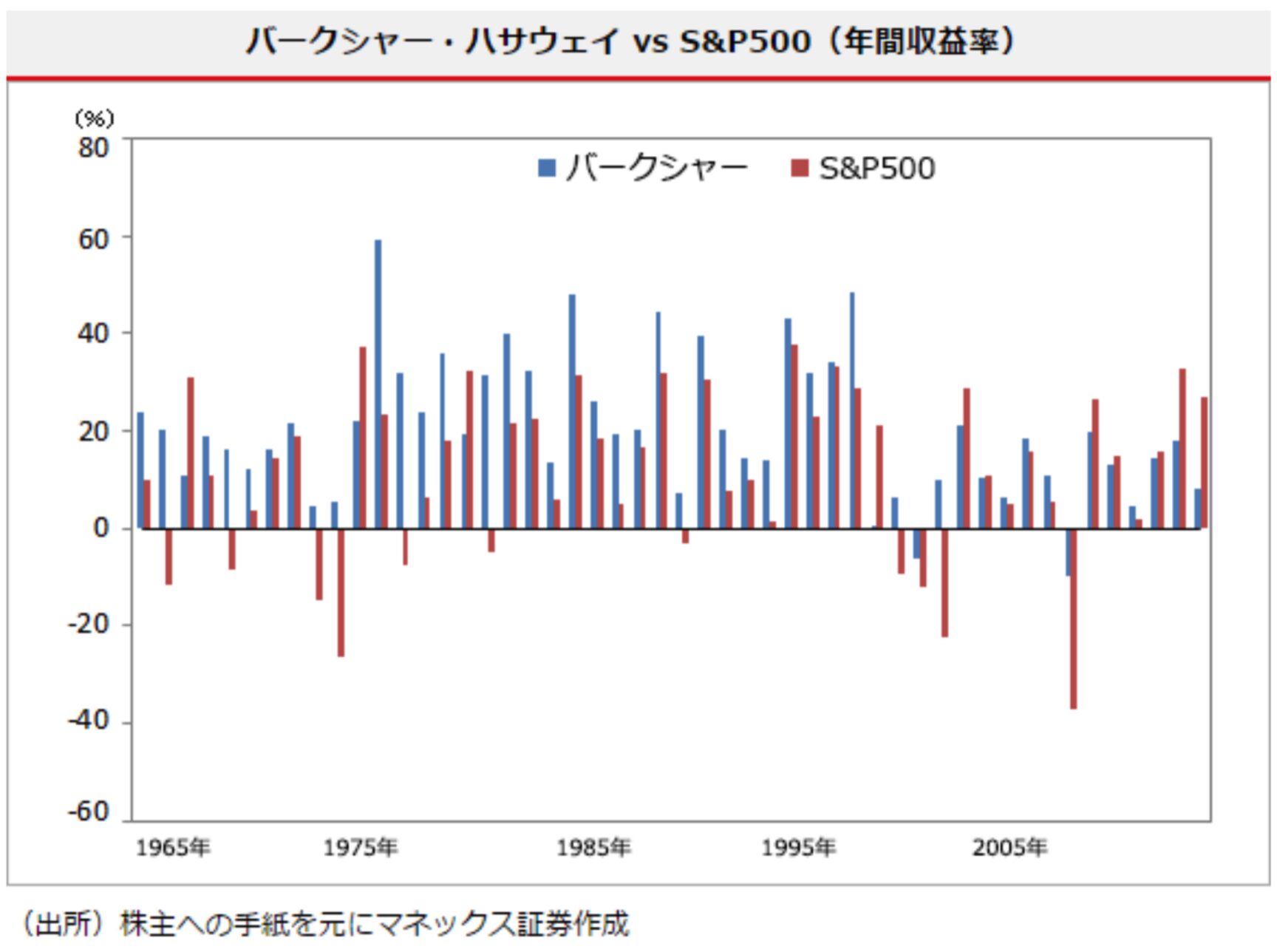

株式会社ではありますが、あの世界一の投資家と呼ばれるウォーレン・バフェット氏のバークシャー・ハサウェイも50年間でマイナスの年は2回、平均利回りは20%という運用でバフェット氏は世界トップ3の大富豪になりました。バフェット氏の運用は最初の35年間マイナスの年がなかったことも特徴的です。

→ ウォーレン・バフェットが経営するバークシャーハサウェイの利回りや最新のポートフォリオを紐解く!

共通する哲学は、マイナスを出さない点であり、複利リターンのインパクトを感じさせます。ヘッジファンド選びは筆者はこの下落耐性の強さを意識していました。

インデックスファンドなどでは-30%程度の下落もままありますからね。

10億が一挙に7億になったら流石に筆者は凹みますし、インデックスファンドが今後右肩上がりを続けるのかというと、それも懐疑的ですしね。

バークシャーは上場しています。米国株式市場で買えるのですが、バフェット自身がもう92歳です。過去のようなリターンは厳しいのではないかと考えています。

実際、21世紀にはいってからのリターンは市場平均と変わらないリターンに落ち込んでいます。

まとめ

今回のポイントをまとめると以下となります。

ポイント

- 超富裕層の年間の生活費は3000万円〜4000万円

- 利息で生活することも十分可能

- 分配金や配当金だけにたよらずキャピタルゲインを得て取り崩すという考え方も重要

- 相続や子供への分割相続を見据えて資産を増やしていこう