ベイビューアセットマネジメントは、一般的な投資信託に加えて、幅広い私募ファンドの運用も手掛けています。

私募ファンドに関する情報は一般的に制約が多く、入手が難しいとされています。

しかし、本稿ではベイビューアセットマネジメントが運用する私募ファンドに焦点を当て、その特徴や運用方針について詳しく紹介していきたいと思います。

筆者自身はヘッジファンド投資を通じて資産形成を行っています。

その経験を踏まえ、読者の皆様にベイビューアセットマネジメントを含むおすすめのファンドについてランキング形式でご紹介いたします。

ご参考にしていただければ幸いです。

Contents

ベイビューアセットマネジメンント株式会社の概要

ベイビューアセットマネジメントとはどのような会社なのかを見ていきたいと思います。

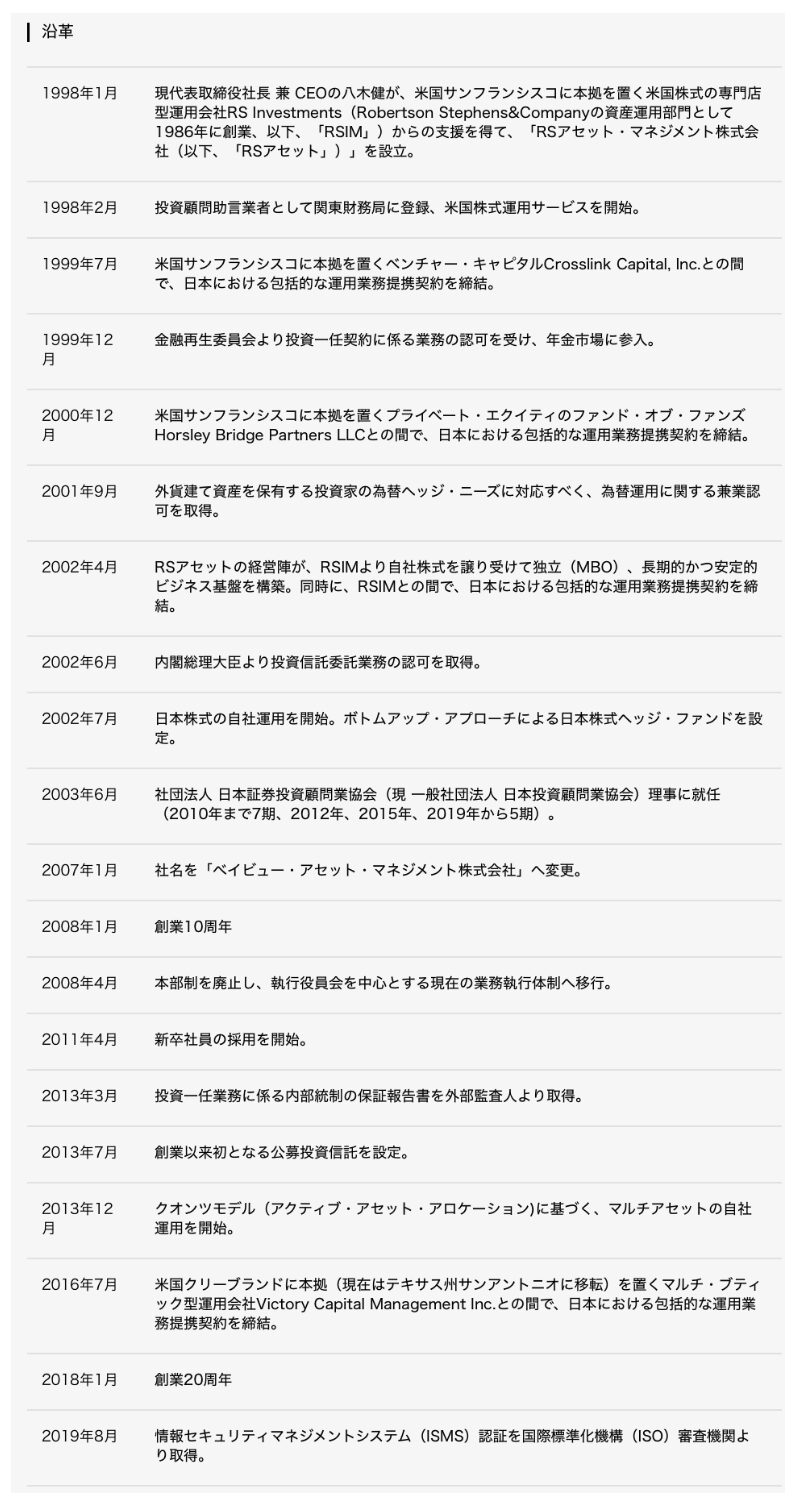

沿革

まずは沿革です。1998年に設立した会社であり、25年ほどの米国発の会社なのですね。

2013年より公募投信を設定しています。香港のアセットマネジメント会社tも運用業務提携契約も締結しており、世界を股にかけた運用会社と言えるでしょう。

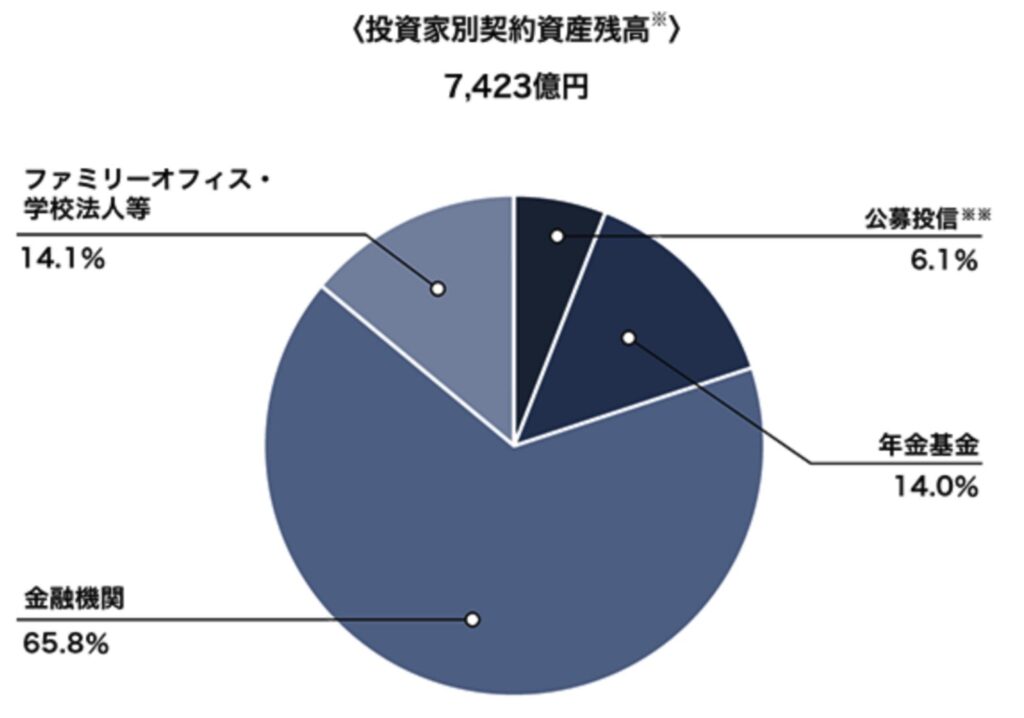

運用規模

現在の運用残高は7400億円と巨大で、ファミリーオフィス、年金基金などの運用も行なっています。

上記は1ドル=132円のレートでの運用規模なので、150円近い今はさらに大規模になっているということですね。

しかし、本当に円の価値は下がってしまいましたね。「貯蓄から投資へ」だなんて悠長なことは言ってられませんね。運用はマストです。

代表の八木氏の経歴

代表の八木健氏は野村證券、MBAと綺麗なキャリアを歩んでいます。

- 1984年・・・一橋大学商学部卒業→野村證券新卒入社

- 1989年・・・ペンシルべニア大学MBA取得

- 1998年・・・ベイビューアセットマネジメント設立

以下は2022年版の米国MBAランキング(QS World University Rankings)ですが、ペンシルベニア大学は2位に位置しています。

学費は年間84000ドル、これは日本円換算で1250万円です。本当のお金持ちしかMBAにはいけなくなってしまいましたね。

会社に学費を出してもらうにも、そんな会社に入るためにまたお金がかかります。資本主義、加速していますね。

| QS(FT)順位 | 学校名 | 学費 |

| (年間) | ||

| 1(5) | スタンフォード | $76,950 |

| 2(3) | ハーバードビジネススクール(HBS) | $73,440 |

| 2(1) | ペンシルベニア大学(Wharton) | $84,874 |

| 4(8) | MIT(Sloan) | $80,400 |

| 5(2) | Columbia(CBS) | $80,472 |

| 6(10) | UC Berkeley(Haas) | &76,187 |

| 7(6) | シカゴ大学(Booth) | $77,841 |

| 8(18) | UCLA (Anderson) | $71,071 |

| 9(4) | ケロッグ経営大学院(Kellogg) | $78,276 |

| 10(7) | イェール大学(SOM) | $79,000 |

MBAで渡米したことから、米国での会社立ち上げ、現在も香港の会社と提携するなどグローバルな会社経営へ繋がったように思えます。

野村證券では、機関投資家を対象とした金融商品の開発業務にも携わっていたようですね。

ベイビューアセットマネジメンントの私募ファンド

公募ファンド、私募ファンドの違いは以下の記事を参考にしてください。

→大損で地獄なのはどっち?ヘッジファンドと投資信託の違いについてわかりやすく解説!私募ファンドと公募ファンドの代表格を比較する。

ベイビューアセットマネジメンントの私募ファンドは以下となります。

- ニュー・アルフェックス・ロングショートファンド・・・日本株を対象とした、ボトムアップ&トップダウン投資戦略によるロング・ショート運用

- Bayview日本株ロングショートファンド・・・日本株を対象とした、ボトムアップ&トップダウン投資戦略によるロング・ショート運用

- Bayview 日本株価指数 マルチ・ストラテジー・・・価指数先物を機動的に売買する絶対収益型ロング・ショートファンド

- 厳選米国中小型成長株式ファンド・・・米国小型成長株集中投資戦略

- USバイオ・バイオベンチャーファンド・・・米国小型バイオ上場株投資戦略

- 米国マイクロキャップバリューファンド・・・米国の超小型株投資戦略

日本株はベイビューが実際に運用、米国株は提携先の運用となっています。

私募ファンドの最低出資額は1000万円となっており、個人としては高めですが、私募ファンドは募集人数も限られているので仕方ないですね。

運用成績などに関しては、今回はニュー・アルフェックス・ロングショートファンドと厳選米国中小型成長株式ファンドを取り上げてみたいと思います。

ニュー・アルフェックス・ロングショートファンドの概要と実績

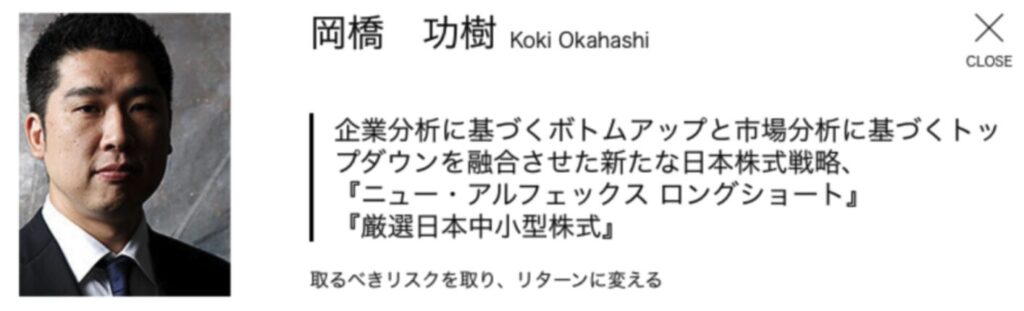

ファンドマネジャーの経歴

ファンドマネージャーは岡橋功樹氏です。

経歴は以下です。総合商社の住友商事に入社できるくらいですから、相当に優秀であることが窺い知れます。

- 1995年・・・慶應義塾大学商学部卒業→住友商事新卒入社

- 2001年・・・ワイズグループ入社

- 2005年・・・アルフェックス・インベストメンツ入社

- 2010年・・・ベイビューアセットマネジメント入社

- 2014年・・・ニュー・アルフェックス ロングショートファンド ファンドマネージャー就任

同氏の詳細な経歴は以下となっています。

1995年 住友商事(株)入社後、経理部門にて海外インフラプロジェクトや自動車、メディア、及びエレクトロニクス事業の会計・税務業務に携わる。2001年 (株)日本興業銀行(現 (株)みずほ銀行)出身者によって設立されたベンチャー企業に入社、日本初のモーゲージバンクである日本住宅ローン(株)の立ち上げ、日系企業による中国鉄鋼メーカー買収のためのデュー・デリジェンス、自治体によるPFI案件のフィナンシャル・アドバイザリー業務等に従事。2005年 アルフェックス・インベストメンツ(株)入社、会社設立時からアナリストとして日本株式ロング・ショート運用における企業調査を担当。2010年7月ベイビュー・アセット・マネジメント(株)へ運用ファンド及び同運用チームと共に移籍、2014年3月 運用第二部 部長に昇格、同年7月 日本株式運用部発足に合わせてファンド・マネージャーに就任、現在に至る。

ニュー・アルフェックス・ロングショートファンドの運用方針

ニュー・アルフェックス・ロングショートファンドの投資対象は、日本の上場企業3900社中、時価総額が2000億円以下の中小型企業、具体的には3400社に絞っています。

この中小型企業は数が多く、また流動性が低く一部の大手金融機関による分析が行われません。

また機関投資家がなかなか関心を持たないため、フェアバリューから大きく逸脱した銘柄が多数存在しています。

ニュー・アルフェックス・ロングショートファンドの運用戦略は、著しく割安な銘柄を買い、逆に著しく割高な銘柄をショートすることで超過収益を追求するものです。

以前お伝えしたハヤテインベストメントとの運用手法は同様です。

<<ハヤテグループ>>

ブル相場ではロングポジションを強化し、ベア相場ではショートポジションを拡大するといった調整が行われ、市場の変動に対応しています。

2014年以来のリターン

岡崎氏が運用を開始後、平均年率は8.5%となっています。

2018年と2019年の不調のせいで、平均年率が大幅に下がってしまいましたね。やはり下落耐性は重要です。

| 年度 | パフォーマンス |

| 2014年 | 6.94% |

| 2015年 | 12.90% |

| 2016年 | 14.10% |

| 2017年 | 14.20% |

| 2018年 | -6.34% |

| 2019年 | -9.39% |

| 2020年 | 36.45% |

| 2021年 | 3.84% |

| 2022年 | 10.33% |

| 平均年率 | 8.50% |

運用上限は200億円となっており、募集停止もあり得るので投資を検討している人は早めに動いた方が良いのは間違いありません。

手数料は、管理手数料が年間2%、成功報酬が利益の20%となっています。

厳選米国中小型成長株式ファンド

ファンドマネージャーはスコット・トレーシー氏

スコット氏はカリフォルニア大学MBA卒のファンドマネジャーです。テクノロジーセクターへの知見が深いようです。米国成長株ですから、テック企業が多いですものね。

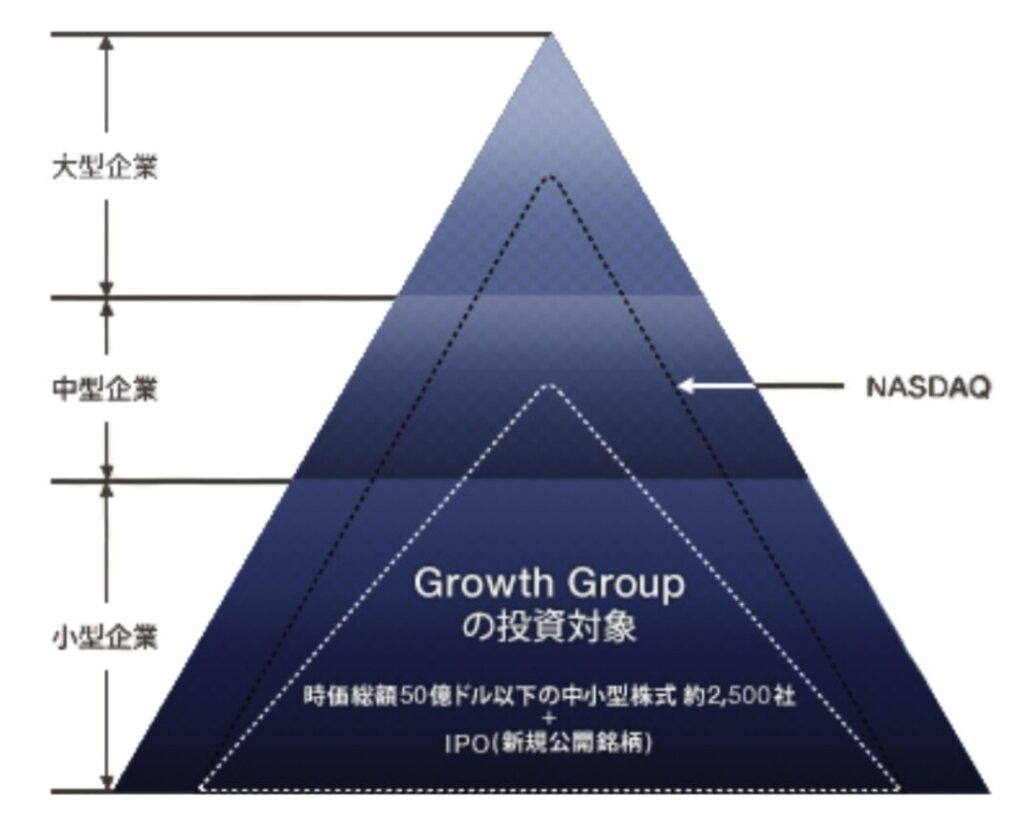

厳選米国中小型成長株式ファンドの運用方針

時価総額50億ドル未満の中小型成長企業20社〜60社を厳選してポートフォリオを組成し中長期投資を実行していきます。

ウォール・ストリートも認識していない、次世代“イノベーション”を生み出す中小型成長企業に関する最先端の情報を迅速かつ的確に分析して有望企業をいち早く選別することで、中・長期的に大幅なリターンを獲得します。

2017年以来のリターン

こちらはあまり振るいませんね。下落耐性に課題がありそうです。

| 年度 | パフォーマンス |

| 2017年 | -2.45% |

| 2018年 | 20.16% |

| 2019年 | -20.12% |

| 2020年 | 11.35% |

| 平均年利回り | 1.04% |

2019年の大損失が痛いです。このようなパフォーマンスを出していては、平均年利回りは上がってきません。

2020年も11.35%となっており、コロナショック後のV字回復した相場を思うとかなりアンダーパフォームしていると言えます。

2020年のナスダック100のリターンは48%でした。

2019年のナスダック100も+37%でしたので、厳選米国中小型成長株式ファンドは実に57%もアンダーパフォームしています。

正直、ヘッジファンドとしては失格ですよね。

ベイビュー・アセット・マネジメントの評判や口コミ

それなりに知名度はありましたが、まだまだ25年の会社なので、今後また有名になるかもしれません。

ベイビューアセットかどこかのヘッジファンド、2020年は自動車、航空、金融の分野が空売り推奨と去年から言ってたのです。

人の話は聞くもんですね— ★にこまき★投資用 (@tzk3M8y8xukX5tk) February 13, 2020

ベイビューアセットっていう小さい投資会社の月次レポートかなり詳しく書いてくれてるから毎月見てたんだけど、2017年入ってからマイナス続きでマネージャー退任させられてた。悲しいね

— パイパンバフェット (@EmethOo) April 26, 2017

なんか面白いことになりそうだぞ!!

完全に拗らせてからじゃなくて、普通にMBOする策はなかったのかな??

ベイビューアセットはMBOして現在の形になってるし。 https://t.co/ub0NzZOfvb— 四目小僧 (@toshinmania052) June 12, 2023

「小型株の中には自動車部品メーカーなど円安メリットを十二分に織り込まれず出遅れている銘柄が多い」ベイビューアセット高松運用第二部長 #veritas

— 秋山トオル (@_akiyama) April 21, 2013

リネットJPN(3556)マーケットが急落した12月後半に株価が高値を維持してたのは、機関投資家が買っていたため。ベイビューアセットが、12月31日に大量保有報告義務が発生。年明け早々にブレイクアウトして、2カ月弱で+70%。急落後、最初にブレイクアウトする銘柄が強い典型的な事例 pic.twitter.com/IE8mCWO8jc

— Hinode (@HinodeShip) February 26, 2019

ベイビューアセット、就活のときに会社見学までは行ったなぁ半蔵門あたりだったか https://t.co/gMbPEAmEIK

— おざわ なおき (@xxxMCCOYxxx) August 7, 2021

まとめ

ベイビューアセットマネジメントは、日本の上場企業の中でも特に中小型企業に焦点を当てた幅広い私募ファンドを運用しています。

運用規模は巨大で、その中には日本株、米国株など、幅広いファンドが含まれています。

ニュー・アルフェックス・ロングショートファンドは、日本の中小型企業に焦点を当てて投資をしています。

著しく割安な銘柄を買い、著しく割高な銘柄をショートすることで超過収益を狙う戦略を取っています。

その一方で、厳選米国中小型成長株式ファンドは、米国の中小型成長企業に投資し、新たなイノベーションを生み出す企業に焦点を当てています。

ベイビューアセットマネジメントのファンドは、運用成績においても一定の実績を持っていますが、投資を検討する際にはリスクとリターンをしっかりと考慮する必要があります。

また、運用上限や手数料なども注意深く確認し、自身の投資目標に合ったファンドを選ぶことが重要となってきます。