BMキャピタルに出資した場合、出口戦略のことも頭に入れておかなければですよね。

投資において最も重要なことは最終的に自分の手元にいくら残るのかという点かと思います。

働いて頂く給与は所得税が取られますが、同様に投資にも税金が徴取されます。

税金のことも理解して自分の手元にはどれくらいのお金が戻ってくるのかを理解しておきましょう。

基本的には担当者が教えてくれますが、ここでも少し触れていきたいと思います。

基本的に税金の支払いには申告分離課税と総合課税の2種類があります。BMキャピタルは総合課税になります。

両者がどう違うのかをお伝えした上で、お得な取り崩し方法についてもお伝えしていきたいと思います。

Contents

一般的な株式投資の税金(申告分離課税)

日本のキャピタルゲイン税は20.315%ですよね。東日本大震災までは20%ですが、復興増税で0.315%が付け足されました。

因みに2003年から2013年までの間は軽減税率の10%が適用されていました。

100万円投資をして、20万円の利益が出た場合、20万円に20.315%の税金がかかってきます。

約4万円の税金で、手取りは16万円になります。証券会社で運用している場合は特定口座で取引をしていれば特に確定申告などは必要ありません。

特定口座ではなく、20万円以上の利益が出ているようであれば、確定申告が必要です。

また、申告分離課税の税率は、20.315%(所得税及び復興特別所得税15.315%、地方税5%)の税率が適用されます。

(注1) 平成25年から令和19年の各年分の確定申告においては、所得税と復興特別所得税(原則として、その年分の基準所得税額の2.1%)を併せて申告・納税することになります。

(注2) 平成28年以後に支払を受ける特定公社債等の利子等を申告する場合には、その利子の金額は、全て、上記の税率による申告分離課税の対象とされますが、確定申告不要制度により申告しないこともできます。

配当の場合も同様です。よく高配当株である日本たばこ(JT)に投資をして、配当をさらに再投資する戦略を見ます。

しかし、あれも20.315%を毎回配当から払い出し、追加投資しているので効率自体は実はよくありません。

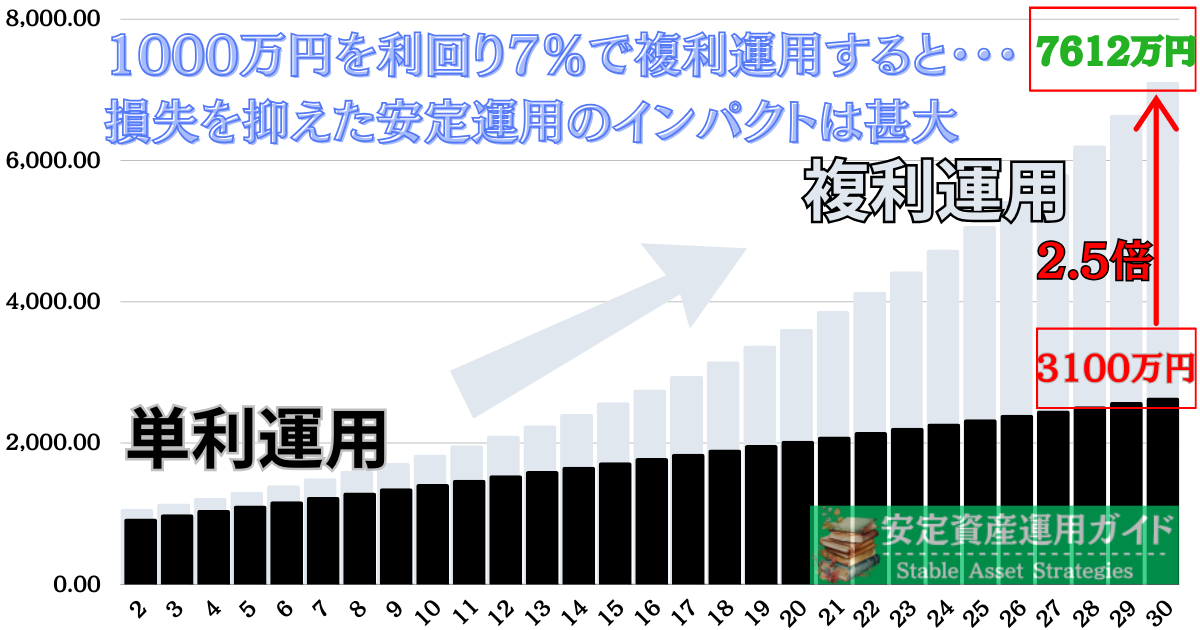

割安株を長期にわたって保有し複利を享受していくことが、ウォーレンバフェットのような投資の成功に繋がります。BMキャピタルも同様の戦略をとっていますね。

因みにこのキャピタルゲイン税や配当税については今後増加していくことが見込まれています。

数年前からメディアでは、税制改正で株式等の譲渡益への所得税の税率が20% (復興特別所得税を除く) から25%に引き上げられる可能性が取りざたされていた。今回の税制改正では見送られたものの、今後の引き上げの可能性がゼロになったわけではない。

参照:大和ネクスト銀行

多くの資産を保有している富裕層がどんどん豊かになっていきます。

国としても貧富の拡大を少しでも抑制するためにキャピタルゲイン勢の引き上げの風潮が全世界で高まっています。

今後、株式投資で長期的な運用を行う場合はこの点にも留意していく必要があるでしょう。

近い将来、結局総合課税になる動きが活発化していくこととなると思います。

サラリーマンの所得税は?(総合課税)

国税庁HPを見ればすぐ出てきますが、以下の通りとなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば「課税される所得金額」が7,000,000円の場合には、求める税額は次のようになります。7,000,000円×0.23 - 636,000円= 974,000円

つまり割返すと税率は13.9%ということになりますね。

よく誤解されている方もいらっしゃいますが節目となる金額が超えたら一気に所得税が増えていくわけではないです。

つまり上記の表の例でいうと899万円の人が23%でと900万円の人が33%というわけではないのです。

そのために一番右の列の控除額があります。試しに計算してみましょう。

課税所得が899万円の場合:

所得税=899万円×23%-63.6万円=143.2万円

課税所得が900万円の場合:

所得税=900万円×33%-153.6万円=143.4万円

殆ど同じですね。これは900万円を超えた部分に対しては33%の税金がかかるというわけであり、それより下は表の税率がかかっていることを意味しているからです。

用語解説:総合課税とは?申告分離課税とは?

総合課税とは、対象となるすべての所得を加算してその合計金額に対し課税する方法のことです。(山林所得、土地建物等及び株式等の譲渡所得などを除きます)

総合課税の対象は8種類です。

【総合課税の対象】

- 不動産所得

- 給与所得

- 源泉分離課税分を除く利子所得

- 配当所得及び一時所得

- 株式等の譲渡などによる雑所得

- 土地建物の譲渡所得

- 株式等の譲渡所得

- 株式等の譲渡による所得を除く事業所得

分離課税とは次に挙げる所得が対象となります。

【分離課税の対象】

- 株式の譲渡所得など(特定口座、少額投資非課税制度(NISA)など確定申告が不要なものもある)

- 不動産売却による譲渡所得

- 先物取引による雑所得

- 山林所得

BMキャピタルの税金は?

BMキャピタルは総合課税を採用しています。

BMキャピタル自体は株式運用をして利益が出るたびに20.315%の税金を払い、手取りとなった利益からまた再投資を実行していきます。

因みにこれは他の投資信託でも同様にファンドが株式取引を行い利益確定を行う都度発生しています。

この税金については長期投資をしている方に関しては回避する手法をBMキャピタルは提案してきてくれたりします。

実際に出資者が引き出す時は、例えば1000万円が1500万円になっていた場合にこの500万円に総合課税がかかってきます。

サラリーマンの方であれば、自分の年収と引き出しの際の利益分を足して下記の所得税表に従います。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば、給料による課税所得が500万円でBMキャピタルに投資しさ際の利益が300万円だとします。

すると合計で支払う所得税は以下の通り120万円と算出されます。

合計所得税=(500+300)×23%-63.6=120.4万円

給料だけの場合の所得税は52.75万円となります。

給料分所得税=500×20%-42.75=57.25万円

つまりBMキャピタルからの利益にかかる税金は63.15万円ということになります。

300万円の利益に対して63.15万円なので21%の税率ということになりますね。

ただ、ここに住民税10%も発生しまうので最終的には31%ということになり、分離課税の20.315%より高くなります。

BMキャピタルの税金を低く抑える方法

BMキャピタルの税金を低く抑える方法は簡単です。

総合課税は得られた利益が小さくなれば小さくなるほど税率が低くなります。おすすめとしては退職して給与所得が得られなくなってから取り崩す方法です。

そして例えば2000万円預けて利益が2000万円で合計4000万円となっていたとします。

このような場合、毎月400万円万円を取り崩していくケースを考えてみましょう。400万円のうち利益にあたるのは200万円のみです。

ということは、支払う所得税は以下の通り10.25万円となります。

所得税=200万円×10%-9.75万円=10.25万円

所得税率は5.1%となり住民税と合わせても15.1%と分離課税よりも小さくなります。

更に取り崩していない3600万円については運用が継続して増加していきます。税金を抑えながら資産を増やしていくことができるのです。

基本的には取り崩しは少なく、複利運用を心がけた方が良いです。長期投資前提で老後まで持っていければ税金はかなり減らせます。

他にはサラリーマンの方で副業を行う企業を立ち上げて、その企業名義で運用を行い経費で圧縮するという手段もあります。

この場合、副業での収入もある程度(100万円以上)は必要となりますが、要はいかようにも税率を抑える方法はあるのです。逆にいうと分離課税だと税率はフックスされるので抑えるのは難しいのです。

この点は担当者に確認するのが良いでしょうね。

詳しくはBMキャピタルの担当者と税理に相談しよう

税金面に関しては法人経由で投資をするのか、個人経由で投資をするのかで対応が異なってきます。

BMキャピタルの担当者は税理士と連携して問題を解決してくれるはずなので、相談してみましょう。

税金面の相談は多いはずなので、すぐに最良の選択肢を提示してくれるはずです。

海外在住の方の出資に関しても対応しているとの話を聞いたことがあるので、より複雑な税金対応にも教えてくれると思います。