フィデリティは米国の伝統的なファンドです。日本向けに展開している投資信託はどのようなリターンを提供しているのでしょうか?

しっかりと分析して投資妙味を見ていきたいと思います。

今回取り上げるファンドの正式名称は「フィデリティ・US・リートファンド」です。

名前からわかる通り、米国リートに分散投資するファンドということですね。

ゼウス投信と同じ分類ですね。

→ 【ゼウス投信】もう売り時!?評判はよいが大損している毎月分配型投資信託「新光US-REITオープン」を徹底評価!今後の見通しは明るい?USリートはどこまで下がる?

Contents

フィデリティ・US・リートファンドとは?

ファンド概要

商品分類:

- 単位型・ 追加型:追加型

- 投資対象 地域:海外

- 投資対象資産 (収益の源泉):不動産投信

属性区分:

- 投資対象資産:その他資産 (投資信託証券 (株式 一般))

- 決算頻度:年12回(毎月)

- 投資対象地域:北米

- 投資形態:ファミリー ファンド

- 為替ヘッジ:あり(フルヘッジ)or なし

ファミリーファンド方式で海外(北米)の不動産投信に投資を行うファンドであることがわかりました。

不動産は景気に非常に敏感ですが、どのようなリターンを長期的に投資家に提供するのかをしっかり見ていきたいと思います。

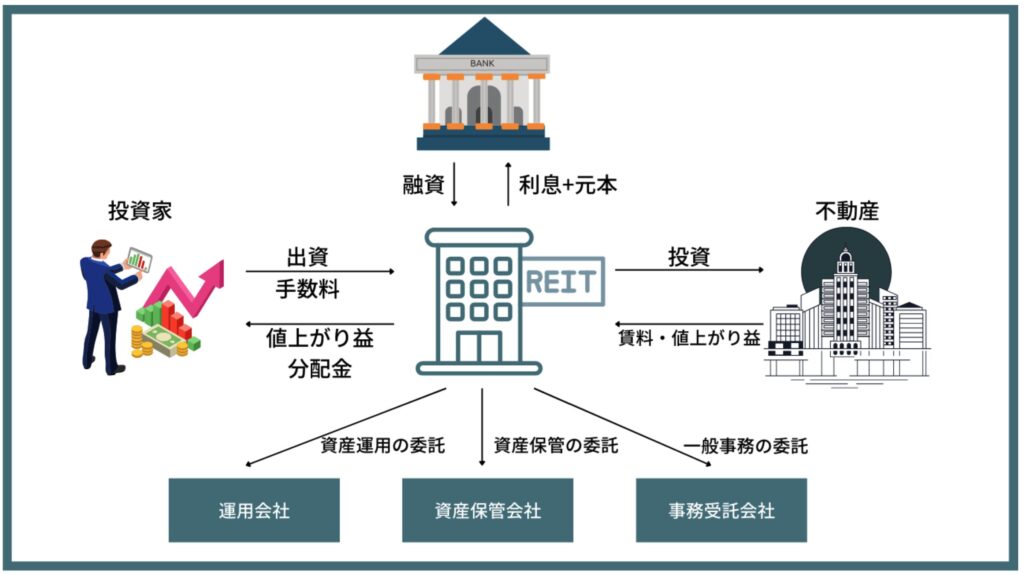

そもそもリート(=REIT)とは?

そもそもREITとはどのようなものなのかをまず説明したいと思います。

REITとは不動産投資信託のことです。

投資家から集めた資金を不動産市場に投資を行い得られた賃料収入や値上がり益を投資家に分配するという仕組みです。

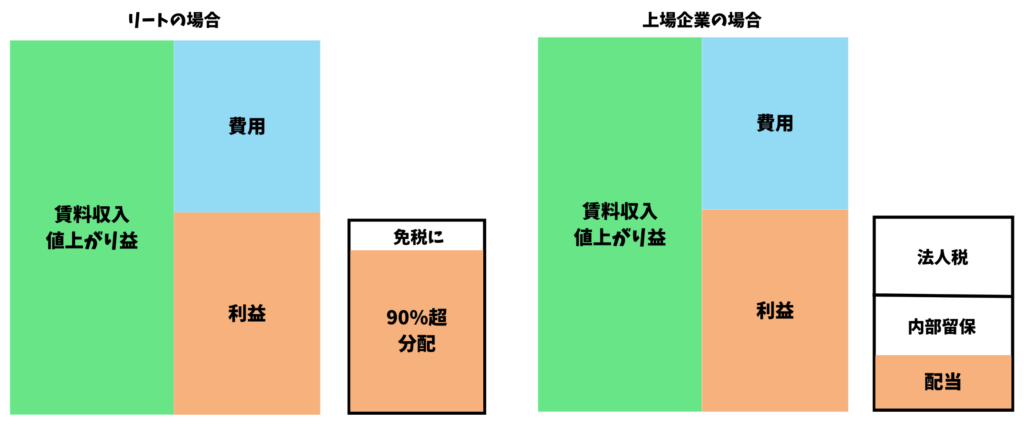

ただ、普通の企業と異なるのが免税の仕組みです。通常の企業は得られた利益に法人税が徴収された後に、配当金を出すことになります。

しかしリート法人は得られた利益の90%以上を投資家に配当金としてだすことで法人税を徴収されないという税的なメリットが提供されています。

つまり、利益の殆どを配当金として拠出するので配当利回りが高い傾向にあります。

しかし、殆どを配当金としてだすので内部留保がすくなくなり、新規で投資することができません。

そのため複利で利益を増加させていくことが難しく長期的に大きな利益を狙うのが難しくなります。

コラム:リートで高いリターンが狙えない理由とは?

リートは上記の仕組みから基本的に賃料収入をメインにする傾向にあります。

得られた利益の殆どを分配するのでキャピタルゲインを得るインセンティブがリート法人側にあまりないのです。

賃料収入を得ながら分配を行い、規模を維持しながら投資家から手数料を得ている方が安牌ですからね。

そのため、基本的には賃料利回りである4%から6%のリターンに収斂していきます。

不動産で高いリターンをだすためには情報の非対称性を利用して早いスパンで仕入れから売却までのサイクルを回していく必要があります。

逆にこれさえできれば株式を大きく上回るリターンを獲得することが可能になります。

ただ、これを自分で実施するのは難しいです。

ファンドの特色と組入銘柄:米国の取引所に上場されている不動産投資信託(リート)に投資

ファンドの配当利回りがベンチマーク以上となることを目指して運用を行なうことになっています。

投資家からすればこれは朗報のように感じます。

しかし、元本が毀損してしまえば配当受け取りと合わせてトータルでマイナスになってしまう可能性もあることは念頭に置いておいた方が良いでしょう。

2024年5月末時点のポートフォリオを少し見てみましょう。

| 銘柄 | 形態 | 比率 | |

| 1 | プロロジス | 物流 | 9.90% |

| 2 | エクイニクス | データセンター | 8.70% |

| 3 | ベンタス | ヘルスケア | 6.30% |

| 4 | パブリック・ストレージ | 倉庫 | 6.20% |

| 5 | デジタル・リアルティー・トラスト | データセンター | 4.40% |

| 6 | キムコ・リアルティー | 小売 | 3.90% |

| 7 | キューブスマート | 倉庫 | 3.80% |

| 8 | NNNリート | 小売 | 3.70% |

| 9 | ウェルタワー | ヘルスケア | 3.70% |

| 10 | サン・コミュニティーズ | 住宅 | 3.70% |

2022年12月末からの推移は以下となります。銘柄は入れ替わっておらず価格の上下によって順位が変わっているだけですね。

| 2024年5月末 | 2023年12月末 | 2023年9月末 | 2023年5月末 | 2022年12月末 | |

| 1 | プロロジス | プロロジス | プロロジス | プロロジス | プロロジス |

| 2 | エクイニクス | エクイニクス | エクイニクス | エクイニクス | エクイニクス |

| 3 | ベンタス | ベンタス | ベンタス | デジタル・リアルティ・トラスト | ウェルタワー |

| 4 | パブリック・ストレージ | デジタル・リアルティ・トラスト | ウェルタワー | ウェルタワー | デジタル・リアルティ・トラスト |

| 5 | デジタル・リアルティー・トラスト | ウェルタワー | デジタル・リアルティ・トラスト | ベンタス | ベンタス |

| 6 | キムコ・リアルティー | サン・コミュニティーズ | UDR | クラウンキャッスルインターナショナル | クラウンキャッスルインターナショナル |

| 7 | キューブスマート | UDR | ミッド・アメリカ・アパートメント・コミュティーズ | キューブマート | ミッド・アメリカ・アパートメント・コミュティーズ |

| 8 | NNNリート | ミッド・アメリカ・アパートメント・コミュティーズ | キューブマート | UDR | UDR |

| 9 | ウェルタワー | NNNリート | サン・コミュニティーズ | ミッド・アメリカ・アパートメント・コミュティーズ | エクストラ・スペース・ストレージ |

| 10 | サン・コミュニティーズ | キムコ・リアルティー | キムコ・リアルティー | エクストラ・スペース・ストレージ | キューブマート |

筆者は株式専門であり、テクノロジー、資源関連株は詳しいですが不動産関連の有望銘柄はあまり知りません。

しかし、どんなファンドでも見方は同様です。「リターン」です。価値のない投資対象に投資をしているようであれば即切るだけです。

上位銘柄のリターンを見ていきましょう。 不動産は低金利、インフレでしたから、天井をつけて2022年は下落していると思いますがどうでしょう。

一位のプロロジスはサンフランシスコに本社を置き、主に物流施設に投資、開発、管理、運営しているアメリカ合衆国の不動産会社です。

株価は以下の通り、2022年は大幅下落です。その後回復していますが高値には程遠いです。

プロロジスの株価推移

中小型ハイテク株式並みの下落です。基本的にはFRBファ金利を上げているのですから不動産は下落して当然の結果です。

金利が高くなると不動産を買うのが難しくなるので、不動産価格は下がります。

不動産価格が下がるということは家賃収入も下落、売却時のキャピタルゲインも減少となります。

つまり、米国の不動産バブルは終わったということです。1年の株価推移を見ると明らかにバブルが崩壊したことが見て取れます。

不動産にとっては金融引き締め時期は地獄に落ちる以外に道はありません。

そのため、たとえフィデリティ・US・リートファンドの成績が直近良くても、今が買いタイミングになることはありません。

後ほどお伝えしますが、今後はいよいよ商業用不動産ローン問題が顕在化していきます。

安定した資産を形成するためには、大きな暴落を被ることなる安定したリターンを積み上げることができる資産に投資をすることです。

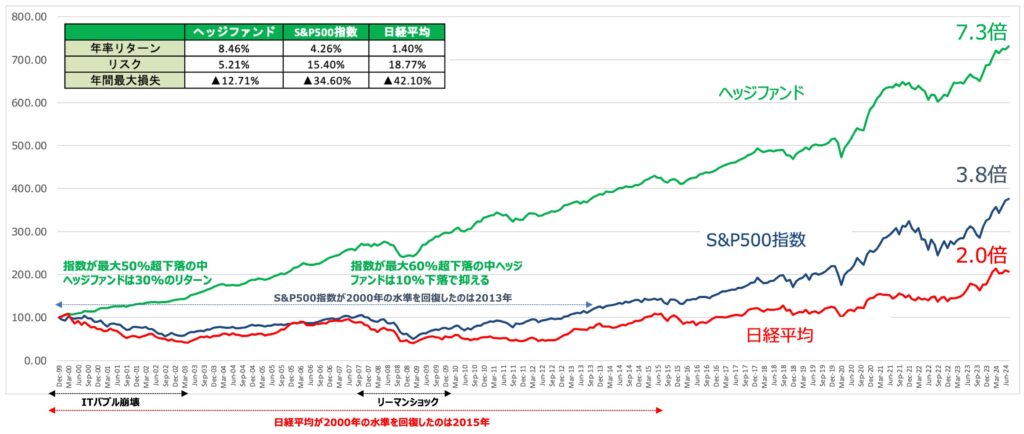

筆者は市場がいかなる環境でも安定したリターンを期待できるヘッジファンドに投資をしています。

ヘッジファンドは以下の通り市場平均より低いリターンで安定したリターンをあげ続けています。

以下では筆者が投資しているファンドを含めて安定したリターンを出しているファンドについて纏めていますのでご覧いただければと思います。

筆者が投資している安定して年率20%が狙えるヘッジファンドについてもとりあげていますので参考にしていただければと思います。

フィデリティ・US・リートファンドの基準価額の推移とは?分配金再投資リターンには気をつけよう。

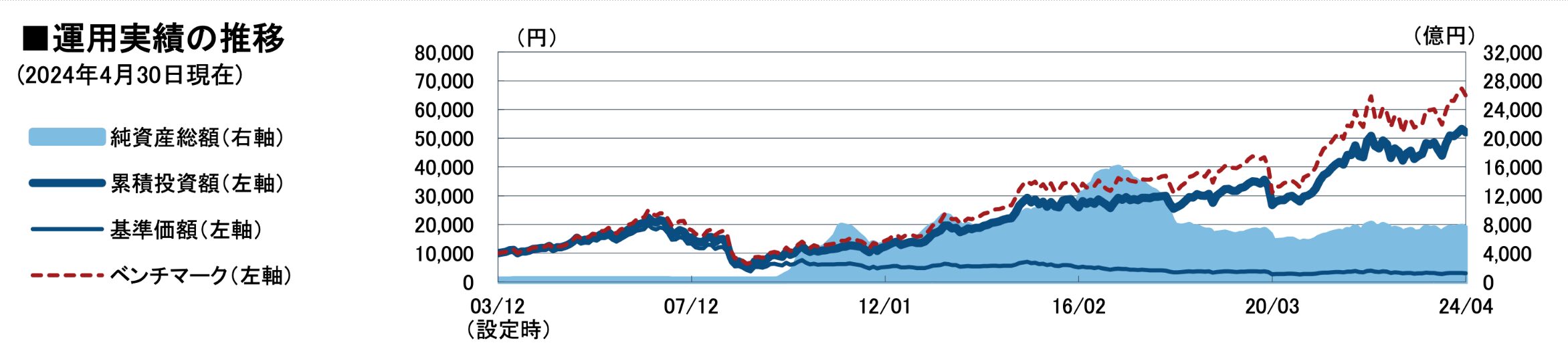

以下は基準価額の過去推移です。

2022年はマイナス10%程度の損失でした。しかし、これは25%程度上昇したドル高、円安の影響があってのことです。

ファンドとしてはさらに成績は悪いことになります。2023年はインデックスにすら負けています。

| 1-3月期 | 4-6月期 | 7-9月期 | 10-12月期 | 1-12月期 | |

|---|---|---|---|---|---|

| 2024年 | 4.42% | ||||

| 2023年 | -0.77% | 12.81% | -4.89% | 10.88% | 20.85% |

| 2022年 | -2.96% | -15.98% | -13.35% | -2.29% | -11.27% |

| 2021年 | 9.93% | 12.33% | 1.97% | 13.38% | 42.77% |

| 2020年 | -20.79% | 7.87% | 2.93% | 6.27% | -6.54% |

| 2019年 | 15.65% | 0.54% | 7.00% | -1.92% | 22.03% |

| 2018年 | -7.78% | 7.95% | -1.39% | -6.84% | -8.55% |

2003年に設定し、10,000円から始まった基準価額は2024年6

月末時点で3,100円です。つまり、運用成績は70%のマイナスになるのですが、これは配当を払っているからです。

配当を再投資した場合で計算される「累積投資額」が本来のリターンとなります。そちらは53,000円となっています。設定来+510%となることがわかります。

まずまずのリターンですね。20年かけて4.3倍ですから、年率に直すと7.5%の平均利回りです。

ただ、米国リートのインデックス以下のリターンとなってしまっています。

リートはそもそも分配金が欲しくて投資をする人が多いですが、さすがに再投資型で投資した方が良いですね。

しかし、再投資型でフィデリティファンドを買うのであれば、インデックスファンド、もしくは上記で述べたヘッジファンドなどで複利運用を選ぶ方が合理的です。

ついでにいえば上記はヘッジなしなので2022年のリターンはほとんどが円安です。実態のリターンはもっと低いでしょう。

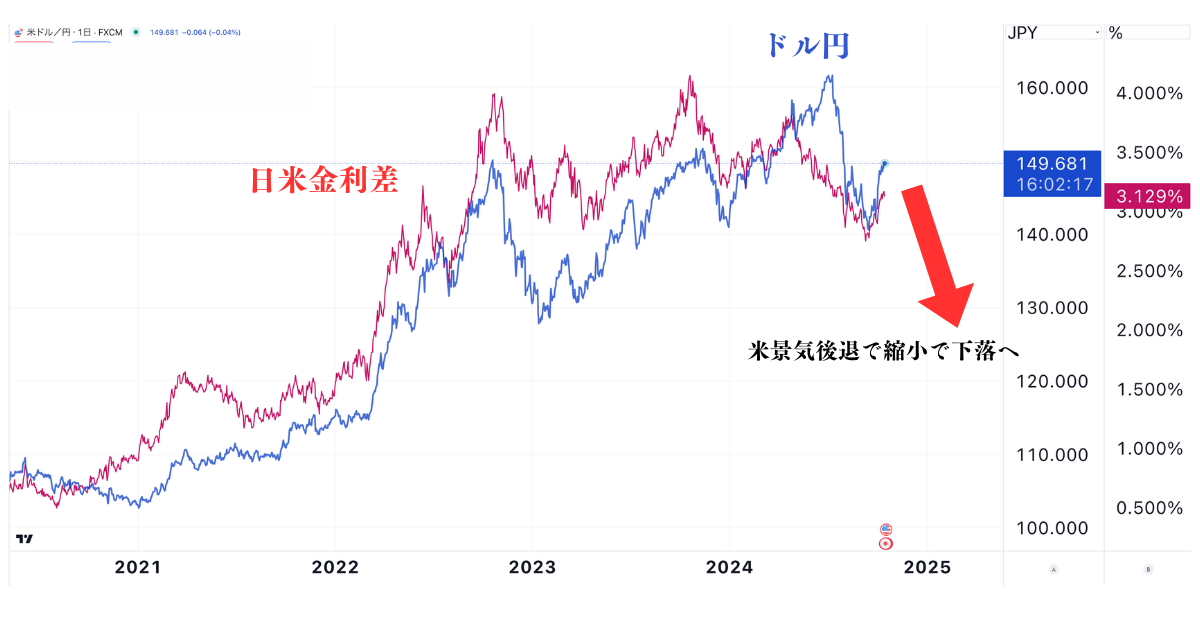

為替ヘッジなしで購入している人は特に注意です。今後は米国の不況起点で円高が来ますので、円高によるマイナスリターン拡大という地獄がきます。

現在はインフレ拡大局面で強い景気、ソフトランディングなどが期待されています。

しかし、いつどんな時でも不況は突発的に発生し、不況に突入する時は楽観論が飛び交っていました。

そもそもソフトランディングなど容易ではないのです。

ここ50年で1度しか成功しておらず、政策金利の急激な引き上げとは、必ずどこかで不協和音が生じるものです。

特別分配金を出しており投資家の目線に立てていない

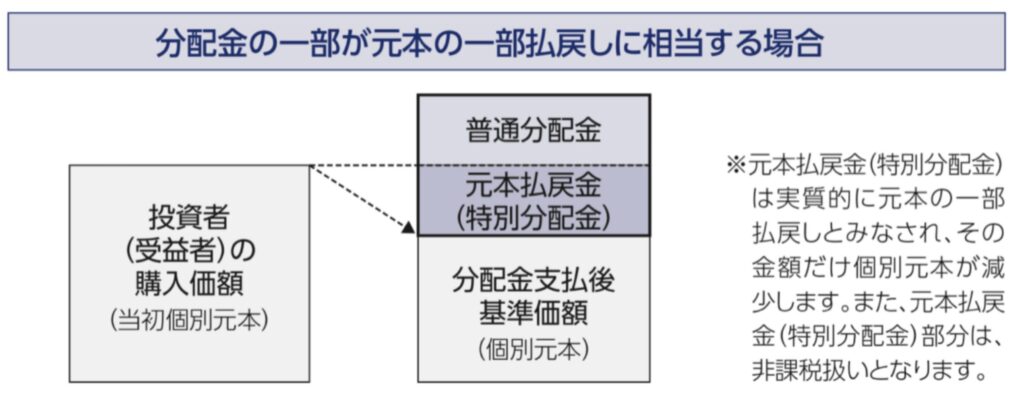

更にフィデリティUSリートファンドについては注意するポイントがあります。以前お伝えしたゼウス投信と同じく特別分配金をだしています。

通常、健全な配当金や分配金は得られたリターンから拠出されます。

しかし、リターン以上の分配を出すケースの場合、投資元本から分配金が拠出されることになります。

つまりリターンから分配金を受け取っているという投資家は残念ながら自分が預け入れた元本から分配金が引き出されていることになるのです。

そして、注意しないといけないのは、その元本には購入手数料と信託手数料が発生しているということです。

つまり、手数料を支払って預金を行い自分で引き出しているということになるのです。非合理的ですよね。

特別分配金をだしつづけると基準価額が下落しつづけるので、当然分配金の金額も小さくなっていきます。

現在は毎月35円つまり年間420円のペースで出しています。これは基準価額ベースでいうと15%の水準です。

リターンが7%程度なのに15%の分配利回りということは大半が特別分配金ですね。

しかし、基準価額が10,000円だった時は、毎月100円つまり年間1200円の配当金をだしていました。

現在は大幅に配当金の総額は減少しているのです。

最初に基準価額10,000円の時に投資した方からすると現在の年間420円の配当金では配当利回りは4%という水準になります。

長期投資している方からすると、ずっと配当利回りも低くなりつづけているのです。

フィデリティUSリートファンドの今後の見通しとは?商業用不動産に火の手があがっている?

重要なのは今後の見通しです。不動産価格に重要な影響を与えるのは住宅ローン金利です。

金利が高くなると高い不動産を購入できなくなるので不動産価格は需給で下落していきます。

以下のとおり米国の住宅ローン金利は急上昇しています。30年の住宅用ローン金利は驚異の7.5%です。住宅ローンを年率0.4%で借りている筆者は驚愕しました。

これは加熱しているインフレを抑えるために米国の中央銀行の果敢な利上げが行われているからです。

そして、この高金利とリモートワークの常態化などの生活様式の変化によって商業用不動産ローン問題が勃発しています。

ほぼゼロ金利の時に借りた借り手の、借り換え期限が今年と来年に集中しているからです。

オフィスなどの空室率が高くなり価格が低くなった商業用不動産を、高い金利で借りかえるとなるとデフォルトする物件が多くなると見込まれます。

そうなると、価格は更に下げ止まらなくなり商業用不動産を中心に不動産市場が大きく下落するリスクが高まっているのです。

現在、商業用不動産の価格指数は以下の通りですが天井をうち、大きく下落する形になってきています。

米国でも商業用不動産の価格の下落が続いており、経済活動に悪影響をもたらすとともに、中堅・中小銀行の不良債権問題を生じさせる可能性が出てきている。

グリーンストリートアドバイザーズが算出している米国の商業用不動産価格は、2022年4月から最新の2023年8月まで16.5%下落している。リーマンショック時以来の本格的な下落だ。

リーマンショック時には、下落局面は1年9か月に及び、下落幅は36.7%となった。今回の下落局面は、8月までで1年4か月となっており、リーマンショック時を上回る長さとなる可能性もあるだろう。

商業用不動産の中でも、下落率にはばらつきがみられる。最も下落率が大きいのが、オフィス物件であり、米連邦準備制度理事会(FRB)の利上げ開始以来、足元まで31%下落している。リモートワークの広がりがオフィス需要を弱め、価格下落を助長している。

参照:野村総研

為替ヘッジなしのBコースは危ない?

さらに為替ヘッジなしのBコースは危険です。2024年6月末時点でドル円は162円になりましたが140円台まで大きく下落しています。

これは米国で強烈なインフレが発生して日米の金利差が拡大していることで円安が進行してきました。

以下は米国10年債金利の推移です。既に長期金利は天井をうっており、今後景気後退が発生すると金利は低下していきます。

すると、日米の金利差は縮小して為替もドル円は円高方向に修正していきます。

為替ヘッジがついてないBコースは不動産の下落に加えて為替の下落が被弾され厳しい展開となることが想定されます。

インフレ再燃懸念からの不況突入が騒がれていますので、非常に相場は難しい局面で、玄人でない限りは金融商品に触らないのが正解です。

(ブルームバーグ): 米国のクレジットカード残高が4-6月(第2四半期)に初めて1兆ドル(約143兆円)を超えたことが、ニューヨーク連銀のデータで明らかになった。米経済が新型コロナウイルス禍から回復する中、消費者信用が一段と拡大していることが示された。

掲示板での口コミ評判

口コミ

ヨコヨコが続くつまらんね!

ここもゴルディロックスだし

景気先行指数は、景気後退の兆候を示し続けているが

(現在過去のリセッション入りと同程度)

まだ逆イールドなので来ないはず

逆に利上げ停止で上昇すると思う。

口コミ

3000円切ったら売ると予定していたので、今回全て手放しました。

売却益も出てますので、ここは約3年間でしたが大変儲けさせてもらいました。

コロナ初期のような暴落はもうないとおもうので、再度インすることはないとは思いますが、大変お世話になりました。

口コミ

2023年には2,000円割るよ。

口コミ

3000切ってしまったか・・・

まぁ一気に円高進んだしこれはしゃーない

口コミ

2011年からずっと長い事持ち続けてなんとかトータルプラスになってます。最近は特配続きでしたがなんとか分配してくれて安心感ありました。ですがそろそろ3,000円台が厳しそうなので売注文だしました。なんだか長年毎月通帳に安定して入金されてたので手放すのは寂しい気もしますけどね…

最近売却したという報告をする人が多いです。

かなり玄人の方々が投資をしていると思われますし、その人たちが離れていっています。

まとめ

フィデリティUSリートファンドについてまとめてきました。すでに分配型の投信は価値がないと散々言ってきましたが、そもそも不動産セクターはこれから逆風になります。

金融引き締めで不動産セクターが活躍することはまずあり得ません。すでに不動産バブルは終わり、金利は上がり、人々、企業はお金が借りれず不動産は買えません。

不動産取引が減退することにより不動産価格が下がり、家賃収入は下がり、不動産セクターは真冬に突入です。金融引き締め時期に不動産セクターは触らないようにしましょう。

今後不況が到来し、不動産価格がゴミのような価格まで下がったタイミングが、フィデリティUSリートファンドの買い場になります。

ただ、このようにタイミングを見計らって投資するのは非常に難しく初心者は手を出さない方がよいでしょう。