今の若い世代の中にはマンションが高すぎてとても買えないという方は非常に多いのではないでしょうか?

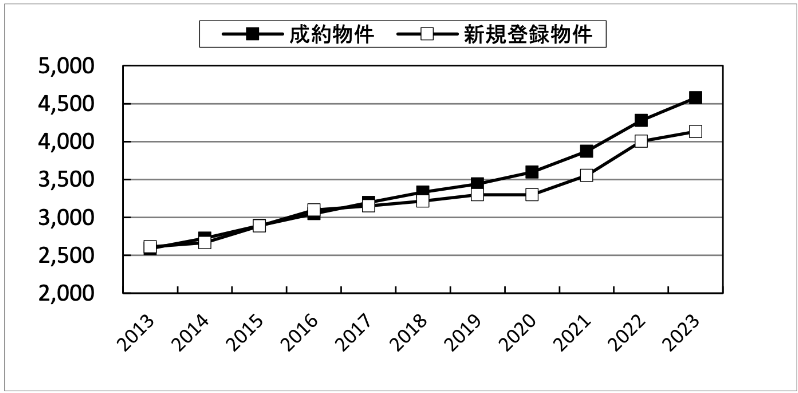

以下は交易財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2023年)」が発表している首都圏の中古マンションの成約物件の価格推移です。

現在、首都圏の中古マンション価格は2012年時点の1.8倍になっています。

中古不動産の価格推移

居住用の不動産は資産になるし、保有したいと考えて探すと価格が上昇しすぎて手が出せないという若い世代の方は年々増加していることと思います。

そのため、現在はマンションを購入するのは一旦保留にして、今後マンション価格が安くなった時に購入しようと考えている方も多くなっていると思います。

このような方達は現在のマンション価格がバブル的だと考えており、価格はいつか是正されると考えているわけです。

今回の記事は証券アナリストである筆者の観点から、以下のポイントについてお伝えしていきたいと思います。

- マンション価格に影響を及ぼす要因は何なのか?

- 現在のマンション価格はバブル的な水準なのか?

- 今後、マンション価格はどうなっていくことが想定されるのか?

Contents

マンション価格に影響を及ぼす要因とは?

まずはマンション価格に影響を及ぼす要因について見ていきましょう。

外国人の売買動向

グローバル化が進むにつれて国内の不動産価格に外国人投資家の動向が大きな影響を与えるようになりました。

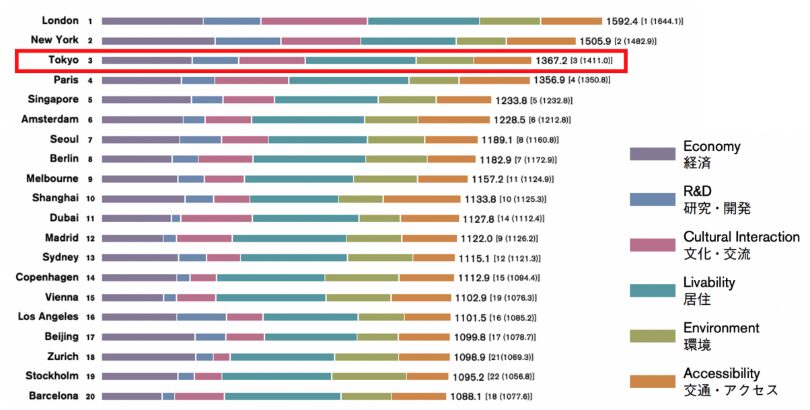

特に東京は「世界の都市魅力ランキング(GPCI)」では3位にランクインしており海外からの注目が高まっています。

このランキングは界の主要48都市の『総合力』を評価しています。

対象となるのは経済分野、研究・開発分野、文化・交流分野、居住分野、環境分野、交通・アクセスの6分野です。

以下、ご覧いただければわかる通り居住という面でかなり高い評価を得ているのがわかりますね。

また、筆者はロンドンや駐在した経験があるのですが、不動産価格や賃料の高さに驚愕しっました。東京の不動産が非常に安く購入できる点も魅力を高めています。

東京のマンションの分譲価格を100とした場合、各主要都市のマンション価格は以下の通りとなります。

| 香港 | 211.6 |

| ロンドン | 181.4 |

| 台北 | 138.4 |

| 上海 | 133.7 |

| 北京 | 109.2 |

| シンガポール | 103.7 |

| ニューヨーク | 100.7 |

| ソウル | 76.2 |

| 大阪 | 56.5 |

上記をご覧いただけるとわかる通り、香港、台北、上海、北京といった中華系の地域の都市は既に東京より価格が高くなってしっまっているのです。

彼らからすると自国の不動産は借地権なので完全に自分の資産にはなりません。更に共産党政府の政策次第では、自分たちの不動産が最悪接収されてしまう可能性もあります。

隣国の先進国で不動産を保有できて、なおかつ価格が安い東京の不動産に殺到してきているのです。

この中国系の人たちの購入によって日本のマンション価格が上昇してきているという側面は無視できません。

為替動向

外国人の売買動向をはかる上で非常に重要な指標として為替動向が挙げられます。以下は日経新聞の記述です。

国土交通省がまとめた2023年1月時点の公示地価では、新型コロナウイルスからの経済再開による都心回帰で東名阪の三大都市圏の商業地が上昇した。歴史的な円安で海外マネーも日本の不動産に流れ込み、地価の押し上げ要因になった。

我々日本人は円で生活しているので円での価格の変動が重要になります。

しかし、外国の投資家からすれば自国の通貨建で儲けることができるかということが重要になります。

円安になれば海外の投資家は自国通貨建でみると安く日本の不動産を購入することができるようになります。

1億円のマンションを購入する時の例を考えてみましょう。

例えばドル円が100円の場合はドル建だと100万ドルになります。ではドル高円安が進み200円になった場合はドル建だと50万ドルとドル円が100円だった時の半値になります。

日本円の価格は変わらずとも海外投資家からみると割安になるのです。

つまり円安が進めば海外投資家から見れば割安になるので外国人投資家からの買いが入ってくることになります。

そのため、為替動向が重要になってくるのです。

日本銀行の金融政策の動向

不動産は金額が大きいので基本的にはローンを組んで購入します。

ローンを組むということは借り入れを行う金融機関に金利を支払う必要がでてきます。

金額が大きいので少し金利が変動するだけで支払額が大きく変動するということを意味します。

例えば1億円の物件で金利が1%変われば支払い額が年間100万円変わってきますからね。

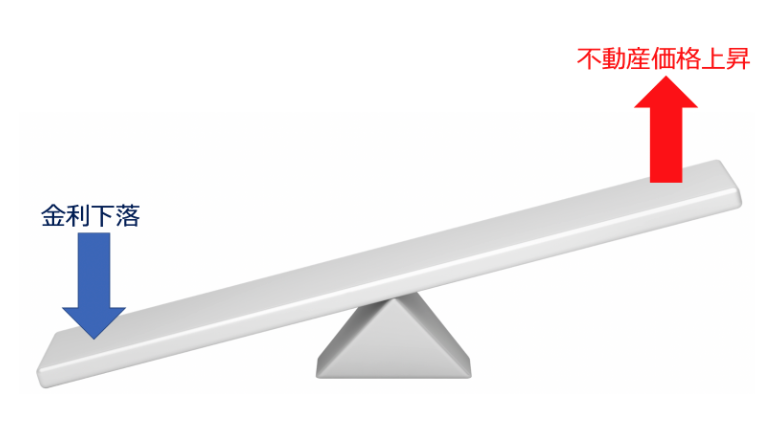

その為、金利が低くなれば不動産価格は上昇し、金利が高くなれば不動産価格は下落していきます。シーソーの関係にあるのです。

今後、日本の金融政策がどうなっていくかが非常に重要になっていきます。

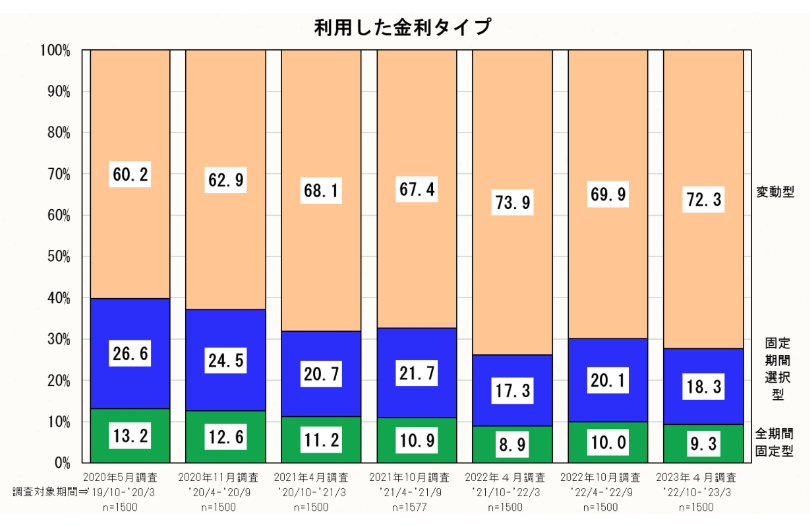

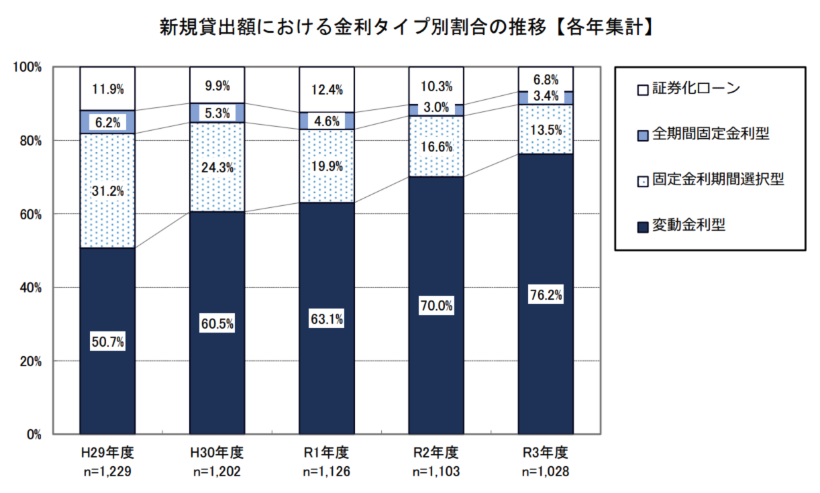

ところで不動産投資の場合は変動金利と固定金利が存在します。変動金利はローン金利が変動する代わりに低い金利で提供されています。

一方、固定金利は借り入れ期間中のローンを固定化する代わりに変動金利より高い金利となります。

「住宅ローン利用者の実態調査」によると変動金利を選んだ人は全体の76.2%、全期間固定型は3.4%、固定金利期間選択型が13.5%となっています。

上記からわかる通り、年々変動金利の比率が高まっています。変動金利が連動するのは短期プライムレートです。

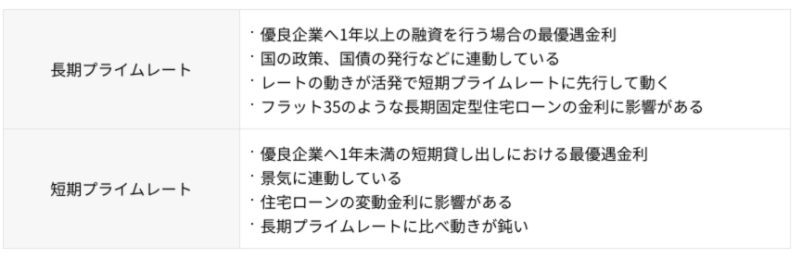

プライムレートとは金融機関が優良企業に対して融資を行う際の優遇金利のことを指します。

長期と短期がありますが短期プライムレートは「1年未満の短期貸し出し金利」であり、長期プライムレートは「1年以上の長期貸し出し金利」のことを指します。

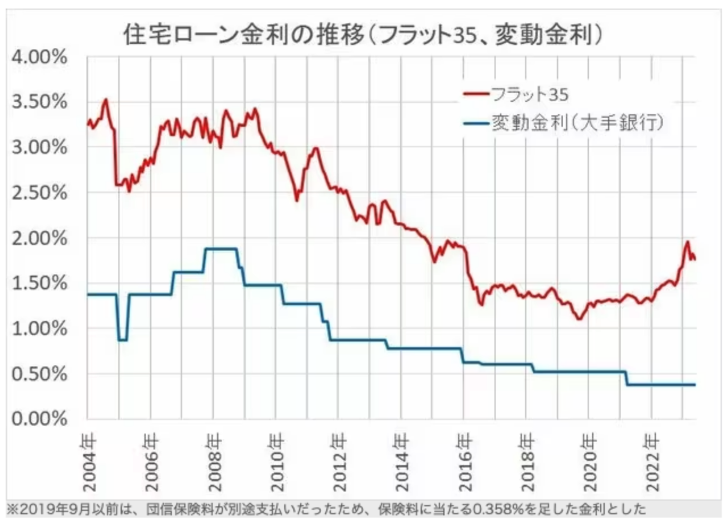

フラット35のような固定金利は長期プライムレートに連動するよう設計されていますが、変動金利は短期プライムレートに連動するように設計されています。

長期プイライムレートは主に日本の10年物の国債金利がどう動くかが重要となります。

一方、変動金利に影響を及ぼす短期プライムレートは無担保コール翌日物などの短期市場金利を参考に決定します。

つまり、日本の政策金利に影響を受けることになるのです。

因みに固定金利と変動金利の2000年代前半からの推移は以下となります。あとでお伝えしますが日銀が大規模金融緩和を行なっていることで非常に低く抑えられています。

日本や東京の人口推移

当然、日本の不動産なのでメインの買い手は日本人になります。日本人の需要は当然、人口に影響を受けますので人口動向が重要になってきます。

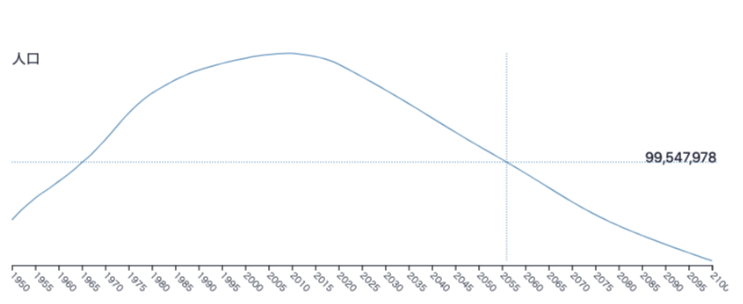

現在、日本の人口は1億2300万人となっていますが2056年には1億人を割り込むレベルまで減少することが想定されています。

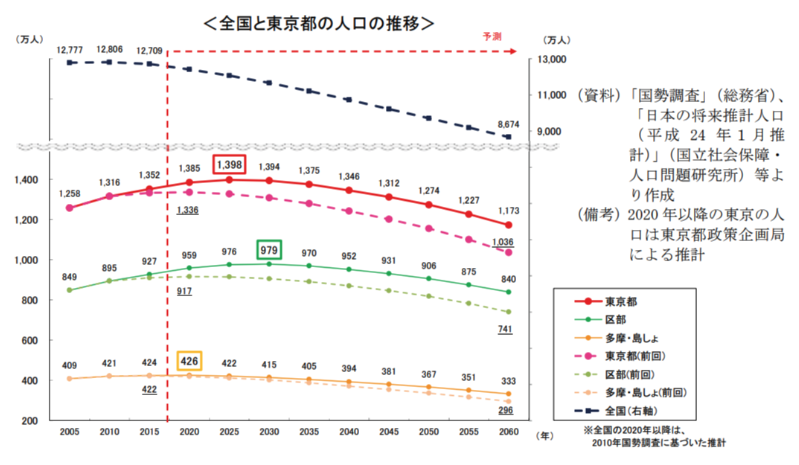

ただ、東京という観点でみると見え方が変わってきっます。

東京は現在約1400万人ですが2055年時点でもまだ1200万人以上の人口を保持しています。23区に限れば現在980万人に対して2055年時点でも875万人と約10%しか人口は減りません。

人口減少要因ではありますが、大きな価格低下圧力とは言えないレベルですね。

一番重要となる日本銀行の現在の金融政策をまずおさらい

今までお伝えしてきたことを纏めると以下となります。

今までのポイント

- 外国人の投資資金の流入が重要なファクターになっている

- 上記で重要なのが為替レート

- 金利が下落すると不動産価格は上昇

- 反対に金利が上昇すると不動産価格は下落

- 日本の人口低下はマイナスだが東京23区はしばらく安泰

上記の赤字部分を決定するといっても過言ではないのが日本の中央銀行たる日銀の金融政策です。

今後、日銀の金融政策がどのようになるかを考えていく前に、まずは現在の日銀の金融政策についてお伝えしていきたいと思います。

通常の金融政策は金利を調整しますが、日本は長らく不況が継続してゼロ金利でも景気浮揚ができない状態でした。

そのため、量的緩和を導入しています。

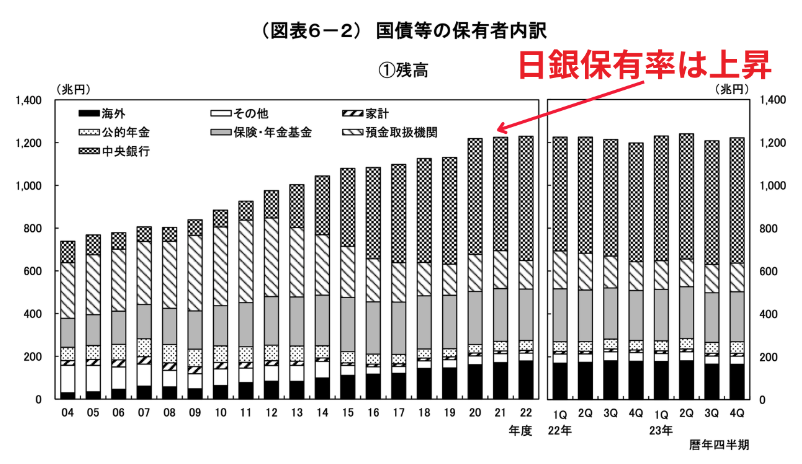

量的緩和というのは日本銀行が市中の金融機関から国債を買取り市場に資金を供給するという非伝統的金融政策です。

2012年以降国債の保有比率は右肩上がりで上昇しており国債の半分を日銀が保有しているという状態になっています。

2024年になってイールドカーブコントロール政策やマイナス金利撤廃を行いましたが、依然として量的緩和は継続しています。

今後も日本の金融環境は緩和的な状況が継続することが見込まれています。

今後のマンション価格の見通しとは?暴落はくる?

では本題の今後のマンション価格の見通しについて考察していきましょう。

今後の為替動向はどうなる?

まずは為替レートの動向について考えていきましょう。為替が円安に進むと外国人からみて安くなるので大量の資金が流入しますからね。

為替レートを見るときに代表的なドル円で考えていきましょう。

近年、ドル円は日米の10年債の金利差にほぼほぼ連動しています。

直近、日米金利差は下落していますが新NISAの影響もありドル円は160円目前まで円安が進んでいます。

青:ドル円

赤:米10年債金利-日本10年債金利

日米金利差とドル円の推移

ただ、一番の要因はやはり日米金利差です。日米金利差がどのように推移するかがドル円の趨勢を決定するということになります。

では今後、米国と日本の10年債金利はどうなっていくでしょうか?

米国10年債金利の今後の見通し

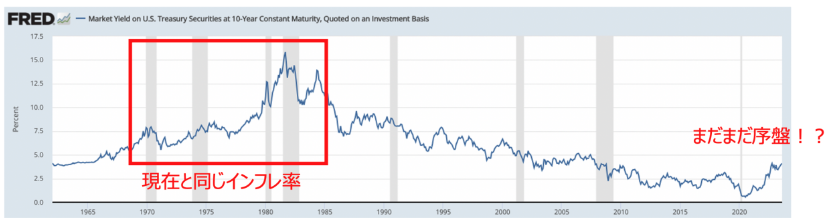

まずは米国債金利です。以下は超長期の米国10年債金利の推移です。

1980年代からずっと低下傾向だった10年債金利が2020年を底として転換しています。

これは米国を中心に発生したインフレに起因しています。2020年に発生したパンデミックを救済するために世界中でバラマキが行われた結果1970年代以来のインフレが発生したのです。

このインフレを抑えるために米国をはじめとした中央銀行が金利を引き上げたことで長期金利も上昇しました。

1970年代はインフレ発生と金利引き上げを繰り返して、計3回にわたってインフレが発生して金利は上昇の一途を辿りました。

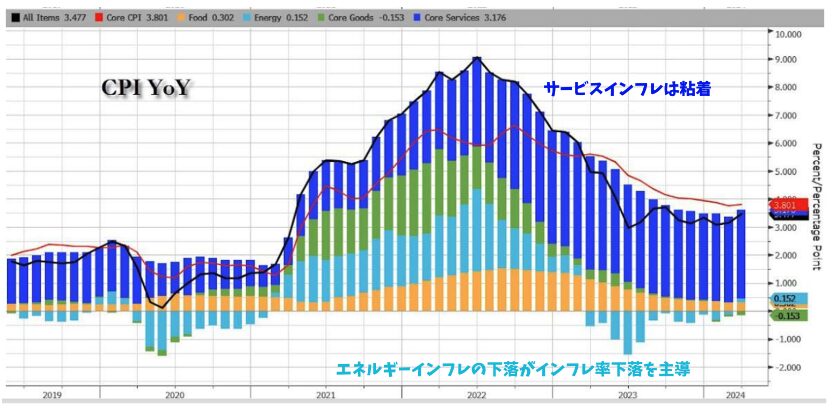

2021年後半から始まったインフレの第1波は沈静化しましたが、2024年時点で既に第2波の足音が聞こえてきています。

インフレというのは一度猛烈に発生すると粘着する傾向があるのです。

米国では最近はエネルギーや食品価格の低下でインフレが収まっているように見えていますが賃金インフレなどの基調的なインフレは依然として高い水準です。

そして、直近エネルギー価格や食品価格の反発も始まっておりインフレ再燃が本格的に意識されています。

米国のインフレ率の推移

実際、債券市場では一旦金利が下落する構えを見ましたがインフレの再燃を見据えて再び金利が上昇し始めています。

インフレ2波が現実的になった場合、さらに米金利が上昇する可能性を真剣に考えたほうがよいでしょう。米国債金利が上昇するのはドル円の上昇要因で不動産にはプラスの影響になります。

日本の10年債金利の今後の見通し

では次に日本の10年債金利はどうなるでしょうか?

日銀は2024年にマイナス金利とイールドカーブコントロール政策を撤廃しましたが、10年債金利は依然として1%程度を推移しています。

また左端を見ていただければわかりますが、高い状態だとしても2%未満です。

今後、インフレが米国で再燃して世界へ普及したとしても、米金利の上昇幅の方が大きくなることがみこまれ日米金利差は拡大していくことが想定されます。

今後円安は更に進む可能性はあるのか?

ではここまでの話を纏めると以下となります。

纏め

- 米国の金利は今後もインフレ2波を見据えて上昇する可能性が出て聞いている

- 日本の金利も上昇することが見込まれるが米金利拡大の方が大きいことが想定

- 日米金利差は拡大する可能性が十分ある

- さらに新NISAによる資本流出も円安を後押し

1970年代のようにインフレが何度も押し寄せる度に金利差は拡大をしつづけドル円は上昇する圧力が高くなります。

ドル円が160円を超えて200円に向かっていく可能性は十分あるのです。

1ドル200円時代がくる!?資本流出により今後到来が予想される円安時代に備えて対策を取ろう!

そうなると外国人からの買いが殺到して日本の不動産価格は円建で上昇していくことになります。

日本の変動金利はどうなっていくか?

次に重要な日本人の購買意欲に関わるローン金利についてお伝えしていきます。

変動金利の比率が76%、併用型と合わせると90%になるので変動金利の動向が不動産価格に大きな影響を与えます。

日本の住宅ローンの変動型の比率

そのため変動金利が連動する短期プライムレートの元となる政策金利の動向が重要になります。

仮に日本で猛烈なインフレが発生したら金利は引き上げられますが、現状日本の実質賃金はマイナス圏で停滞しており全く景気はよくありません。

このような状態で金利を引き上げる合理性は見当たらず、しばらく金利は低い状態を維持することが想定されます。

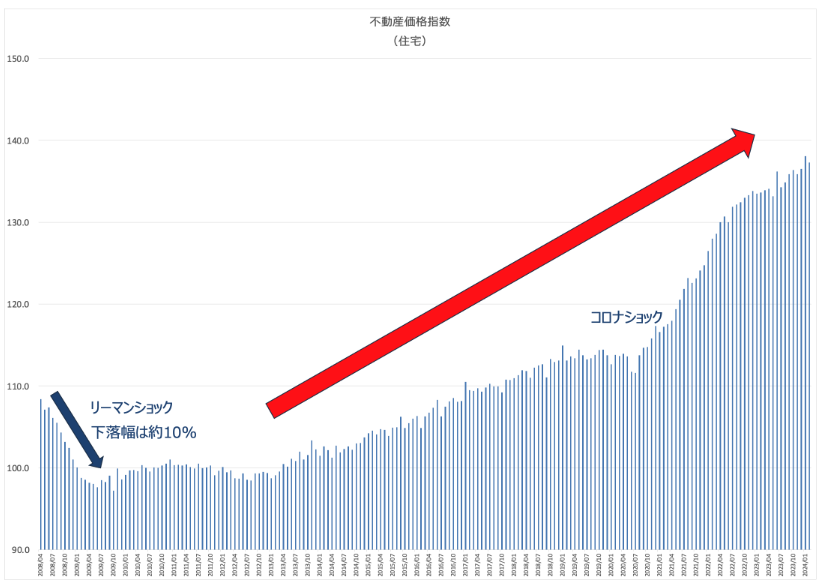

今後リーマンショックのようなリスク資産が全て暴落する事象は発生するのか?

とはいえリーマンショックのような金融ショックが発生すると株式のようなペーパーアセットから不動産のような実物資産まで幅広く価格が暴落します。

ただ、住宅用不動産は以下の通りリーマンショック時でも10%しか下落しませんでした。

株式などのペーパーアセットとは異なり、不動産は実際に需要があるので不況になったとしても半額などにはならないのです。

下落を待ってかいあぐねると、その間に上昇して機会損失を被る方が大きいと考えた方が良いでしょう。

与信があるのであれば、住宅用不動産については、できるだけ早い段階で購入した方が賢明です。

住宅用ではなく不動産投資を始めたいという方は場合は、

詳しくは城都不動産株式会社が運営する不動産WEB相談室の以下記

「不動産クラウドファンディングのおすすめランキングまとめ!」

まとめ

今回のポイントを纏めると以下となります。

必要なモノ

- 今後もインフレ2波発生により日米金利差拡大によって円安は続く可能性が十分ある

- 円安により外国人からの買いは断続的に見込まれる

- 日本人のほとんどは政策金利に連動する変動金利でローンを組んでいる

- 政策金利の引き上げ可能幅は少なく暴落を招くまではいかない

- リーマンショックのような暴落は政府と中央銀行の協調がすすむ現在では発生しにくい

- 起きたとしても住宅用不動産の価格下落度合いは小さい

- 下落をしたとしても10%程度なので早めに購入したほうが賢明

押し目待ちに押し目なしの状態となる確度がたかまっているのが現在の日本の不動産マーケットです。

関連

リノビズム :物件探しにお悩みの方は、以下コラムもご覧ください。未公開土地・非公開物件の探し方-

やさしい共有持分:価格が上昇し売却を検討するも共有持分の場合もあります。そんな時に頼りになるのが共有持分の売却やトラブル解決に定評のあるCENTURY21中央プロパティです。不動産鑑定士による査定、売買契約時の弁護士同席でサポートします。

やさしい借地権:やさしい共有持分の兄弟メディア。借地権・底地について幅広い情報を発信しています。

ウスイホームは1976年の創業以来、

「かなレポ川崎」

不動産の口コミ評判堂は不動産に関連した情報を幅広く発信するメディアです。

「エンマネ」は、