株式投資を行う方の多くは高いリターンを目指しているのではないでしょうか?

一言に株式市場といっても様々な株式市場があります。

- 日本国内の株式市場

- 欧州や米国の先進国株式市場

- 新興国の株式市場

それぞれの市場で性格が異なります。伸びる国の株式市場は当然期待が持てるというのは容易に想像がつくかと思います。

日本のバブル期がそうであったように成長率が高い新興国株式市場の魅力は大きいということになります。

ただ、選ぶ国や銘柄を間違えると大きな損失を被ってしまうのも新興国株式市場の特徴ともいえます。非常にボラティリティが高いですからね。

しかし、その分上昇余地は大きいです。

今回は新興国株式の中でも魅力が高まっている「中国株式市場」に狙いを定めて投資をしているヘッジファンド「オリエントマネジメント」についてお伝えしています。

中国株は高い経済成長をする中にあって株価が低迷してきましたが、2024年に中国当局が本格的な金融緩和策を打ち出し大きな上昇を開始しました。

しかし、まだまだ序盤という状況で今後何倍にもなると期待されている中で、まだまだ序盤という状況になっており絶好のチャンスが到来しています。

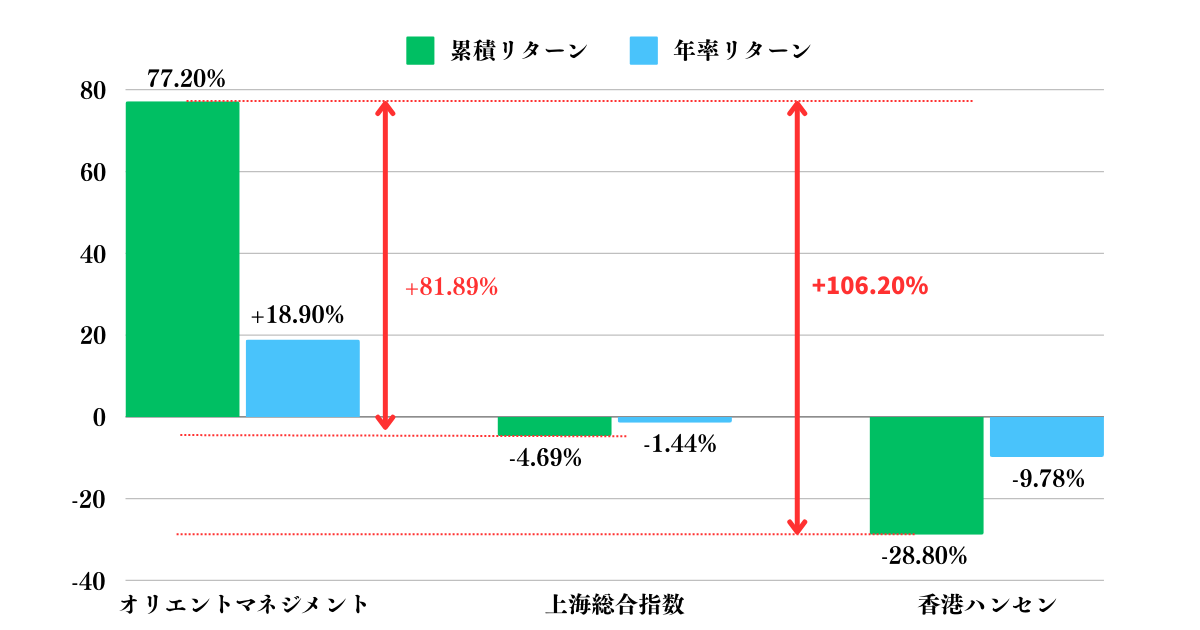

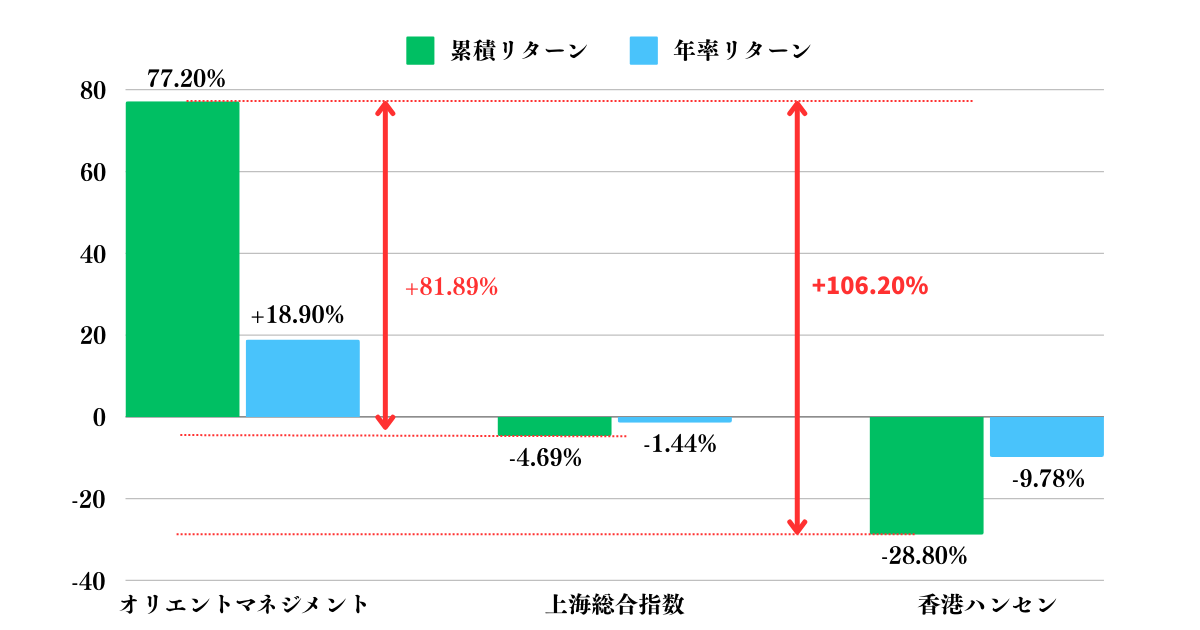

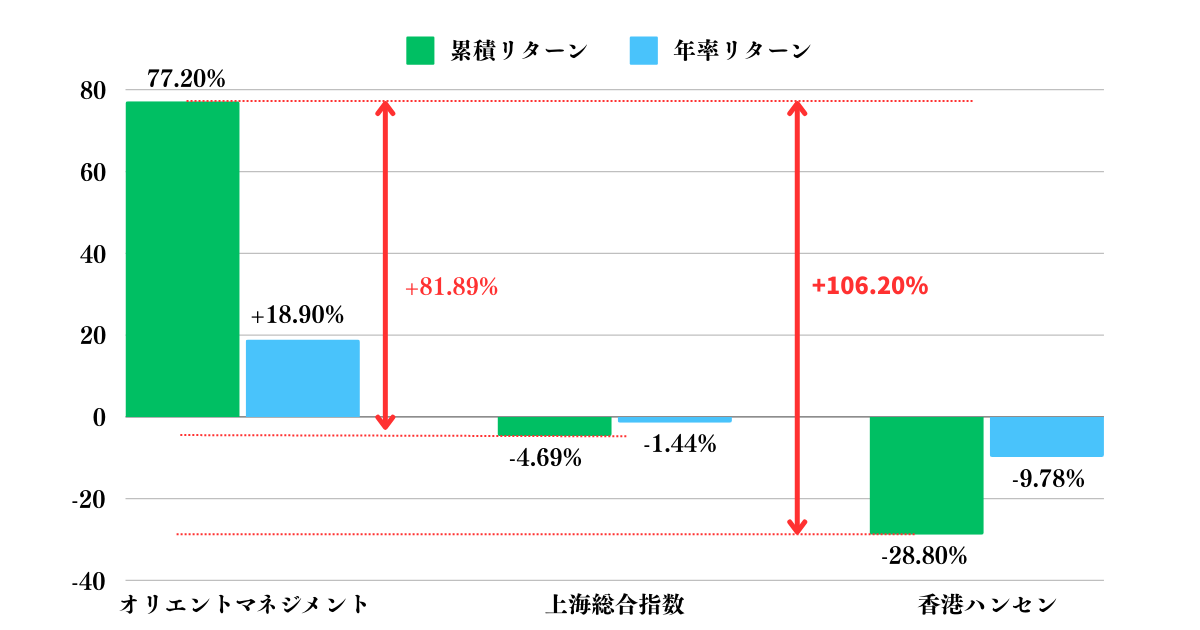

オリエントマネジメントは2021年6月から運用を開始していますが中国株式が低迷する中にあって80%近いリターンを叩き出しています。

| オリエントマネジメント | 上海総合指数 | 香港ハンセン指数 | |

| 2021年下半期(6月〜12月) | 10.84% | 0.42% | -21.30% |

| 2022年通年 | 5.70% | -14.20% | -10.08% |

| 2023年通年 | 13.03% | -4.95% | -16.66% |

| 2024年(1月〜10月) | 33.83% | 10.72% | 24.79% |

| 累積リターン | 77.20% | -4.69% | -28.80% |

| 年率リターン | 18.90% | -1.44% | -9.78% |

中国株は文字通り低迷する局面にあって不自然なほど高いリターンをだしており怪しさすら感じてしまいますね。

緻密な分析により同期間軟調に推移したハイテク系の銘柄や不動産の銘柄に手をださず堅実にリターンを出している銘柄に狙いを定めて投資していた結果としています。

上昇相場でどれだけのリターンを出すか非常に期待できるファンドであると考えています。

新興国株投資においてリスク管理力は非常に重要です。リスク管理を行いながらリターンを出しているファンドは心強いです。

筆者もハイリターンを狙って実際に投資を行なっているので参考にしていただければと思います。

Contents

何故、中国が魅力的なのか?

何故、中国が魅力的なのかという点をまずお伝えしていきたいと思います。

最初に中国の株式市場の魅力についてお伝えした上で、オリエントマネジメントについて紐解いていきます。

オリエントマネジメントについてのみ早く知りたいということはクリックしてジャンプしていただければと思います。

中国という国家の概要

まずは隣国中国の概要をデータでおさらいします。

| 名称 | 中華人民共和国 |

| 面積 | 約960万km2 (日本の約26倍、世界第3位) |

| 人口 | 約14億人 |

| 首都 | 北京 |

| 民族 | 漢民族92%と55の少数民族 |

| 通過 | 人民元(管理フロート制) |

| GDP | 14兆8667億ドル(日本の3倍) |

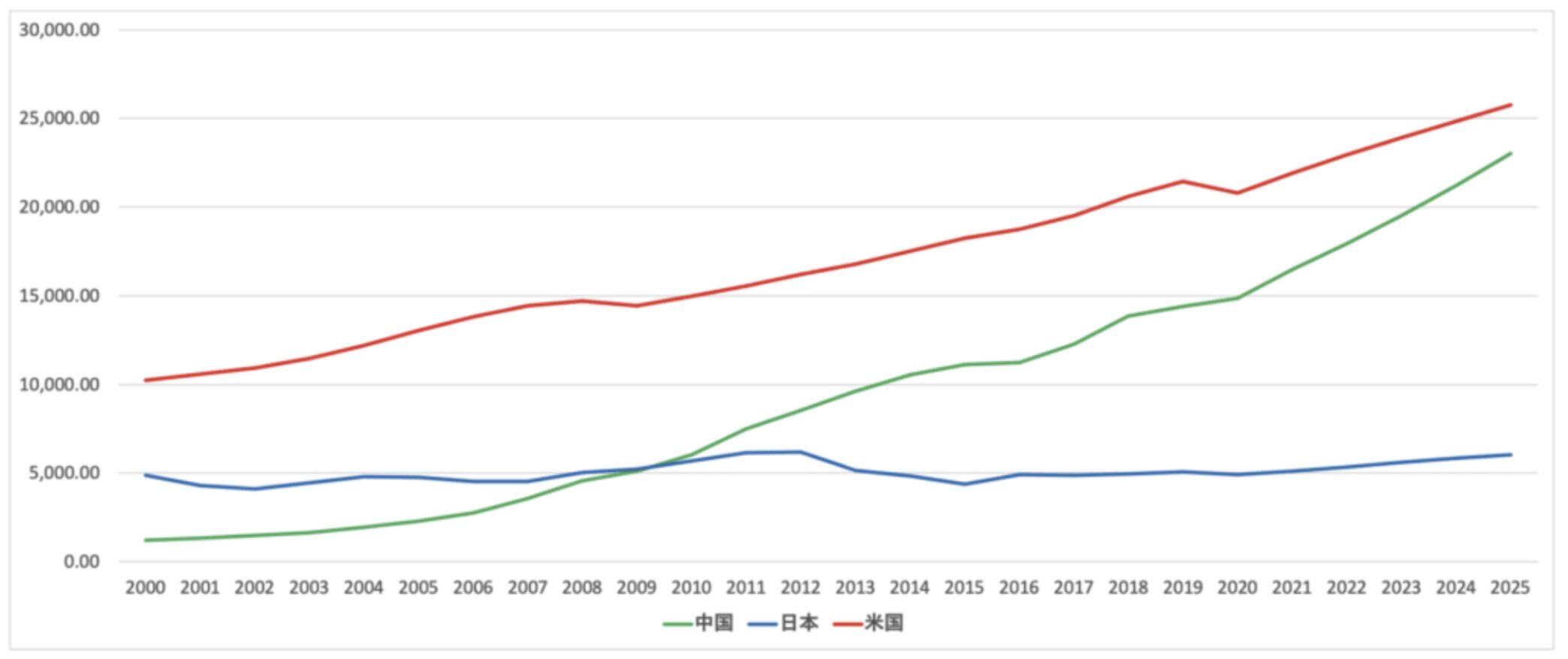

なんといっても世界最大の人口大国であり、世界の5人に1人が中国に住んでいるということになります。そして驚愕なのがGDPですね。

私が生まれた30年以上前は当然日本は世界第2位のGDPの国でした。

しかし、2009年に中国にGDPを抜かされた時は衝撃とともに大きなショックを受けたのを鮮明に覚えています。

それから10年以上が経った現在、なんと中国は日本の3倍のGDPを有するまでに経済の拡大を続けているのです。

そして、2028年には米国を抜いて世界最大の経済大国になることが予想されています。

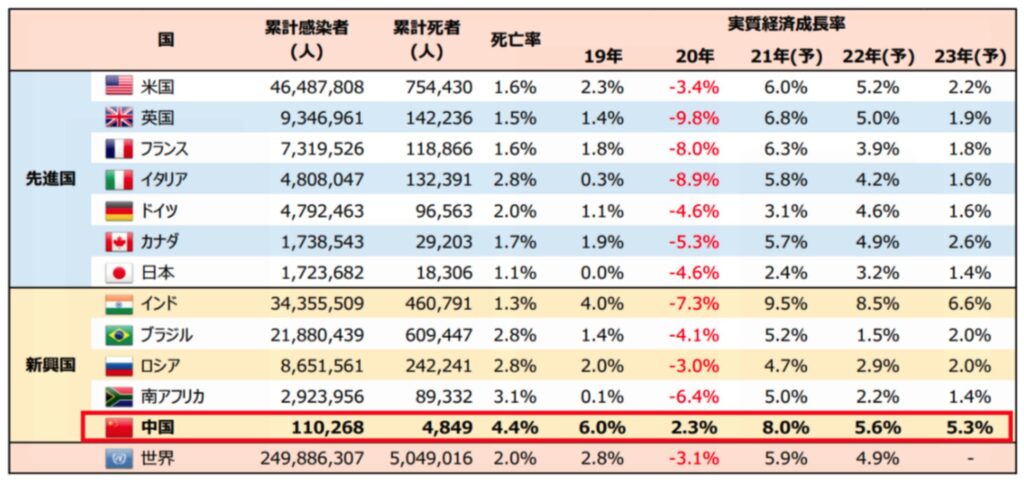

成長率はいまだに新興国の中でも高い6%以上の成長率を実現し続けています。

直近では新興国でもマイナス成長に陥ったコロナでもマイナス成長に陥らずに力強さを維持しています。

中国経済の底堅さを実感します。

既に世界最高峰のハイテク国家になっている

少し前の認識だと中国はまだまだ貧しい遅れた国だという認識が広がっていたことと思います。しかし、その認識は間違っています。

以下ご覧いただきたいのですが過去5年間、国際特許の出願企業上位に複数の中国企業が占めています。1位は常に中国企業です。

米国にはGAFAMという世界をリードするハイテク企業群が存在しています。

G:Google

A:Apple

F:Meta Platform(旧:Facebook)

A:Amazon

M:Microsoft

しかし、日本には世界に誇れるハイテク企業というのは現在は殆どありません。

強いて言えばゲーム業界でPlaystationを手に輝かしい実績をあげているSONYが挙げられるかなというところですかね。

一方、中国にはBATHと呼ばれるハイテク企業群が存在しています。以下の企業群の名前を聞いたことがある方はいらっしゃるのではないでしょうか?

B:Baidu

A:Alibaba

T:Tencent

H:Huawei

これらの企業はGAFAMほど世界に影響はありませんが、進撃の巨人として勢いよく成長を続けています。

悔しいことではありますが、既に米国に次ぐ世界第2位のハイテク先進国となっているのです。

独自の経済圏を築いている

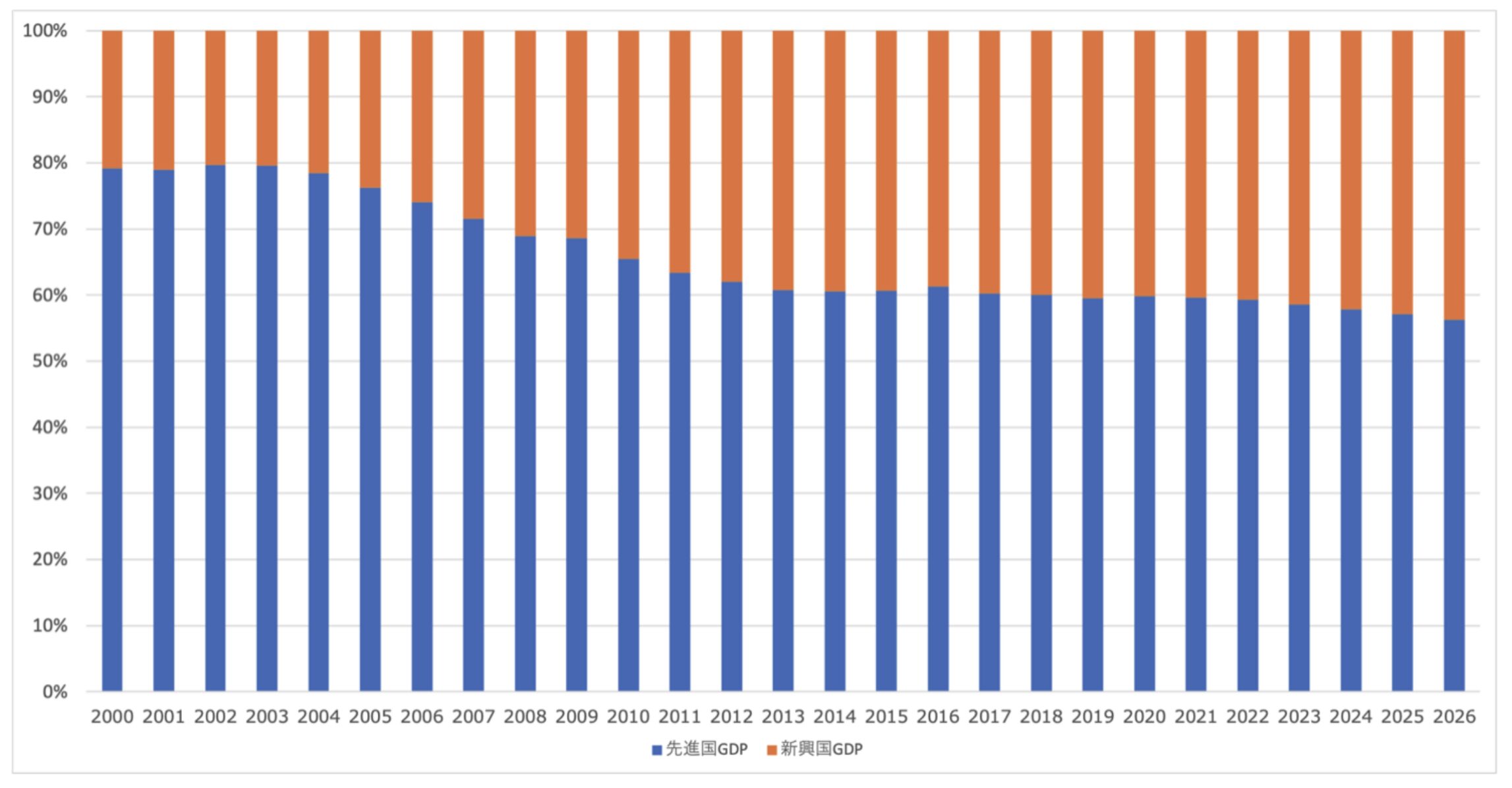

世界経済に占める新興国の比率は増大しています。既に半分近くが新興国経済となっています。

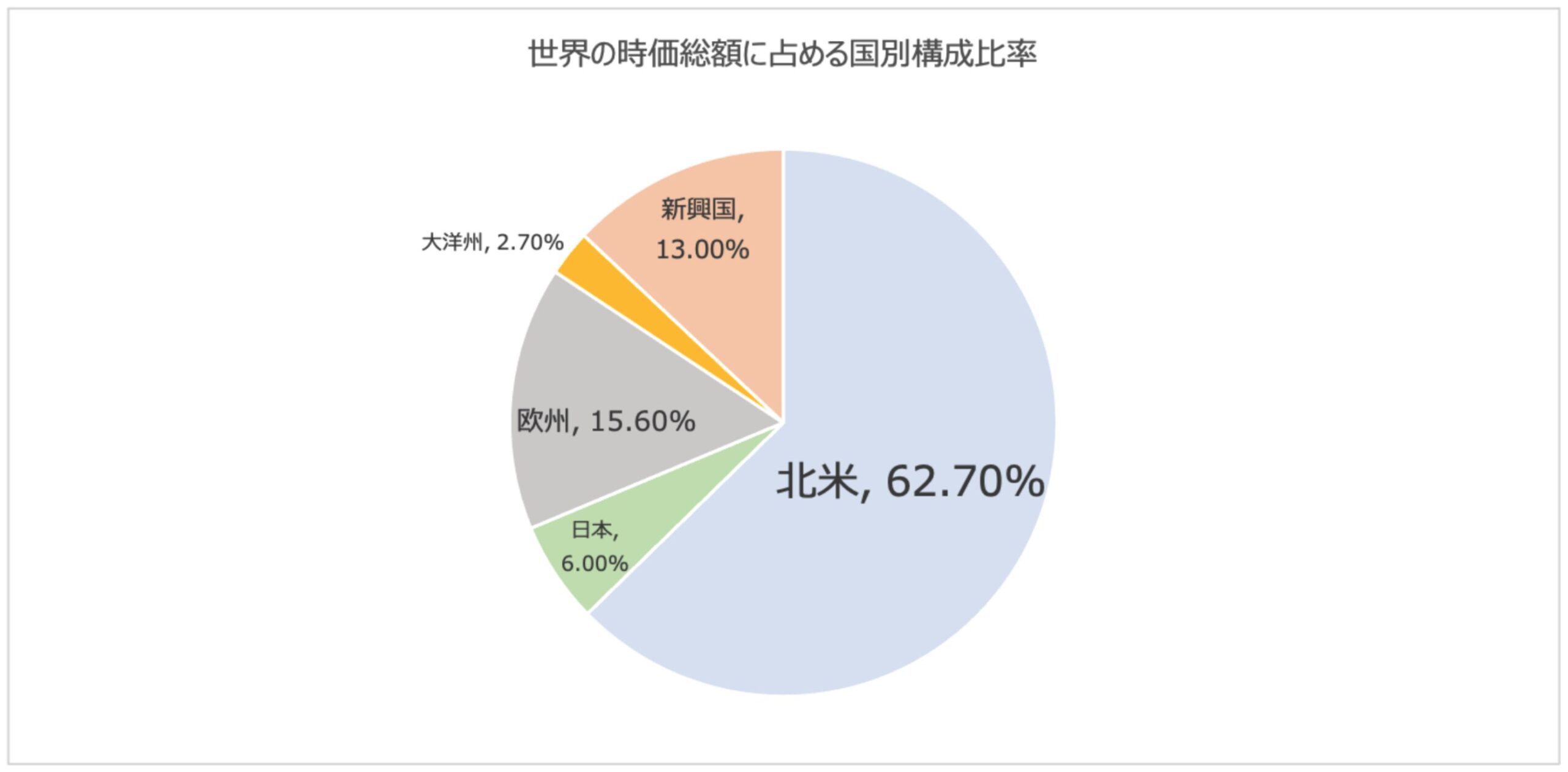

しかし、株式市場の時価総額は以下の通りとなっています。

| 構成比率 | |

| 北米 | 62.70% |

| 日本 | 6.00% |

| 欧州 | 15.60% |

| 大洋州 | 2.70% |

| 新興国 | 13.00% |

なぜ、経済規模は世界の半分近くあるのに、株式市場の時価総額は15%しかないのでしょうか?

理由は単純です。新興国の経済が拡大すると購買力が増します。

その増した購買力で先進国の企業が作った製品やサービスを買っていくからです。

つまり、成長した分を先進国の企業に吸収されていっているのです。

しかし、中国は異なります。政府が米国のFacebookやGoogleなどのサービスを規制しています。

結果として自国のサービスであるBATHなどの企業が台頭していく素地が整っていったのです。

つまり、中国は成長した分を自国の企業が取り込むことができるようになる仕組みが構築されています。

新興国の中で最も株式市場が期待が持てるのが中国なのです。

あの世界一のヘッジファンドのマネジャー、レイダリオ氏も最新の著書で次の覇権国は中国であるとしています。

――一方で中国の覇権拡大を予想するのはなぜですか。

「国の歳入が歳出を上回り、教育水準や生産性も向上している。国内の社会的秩序も落ち着いており、紛争も少ない。社会主義が資本主義よりも優れているといった議論をするつもりはない。ただ、米国の民主主義が試練に直面していることは確かだ」

「私は紀元600年代の唐時代以降の中国の歴代王朝を研究した結果、中国人は歴史から教訓を得るのが得意だということを知った。皇帝や指導者の興隆は国の浮き沈みのサイクルの一舞台を担うのにすぎない。現在の習近平(シー・ジンピン)氏もサイクルの一つにいるわけだが、そのサイクルは国力の上昇傾向の段階にある」

割安度が高まり続けている

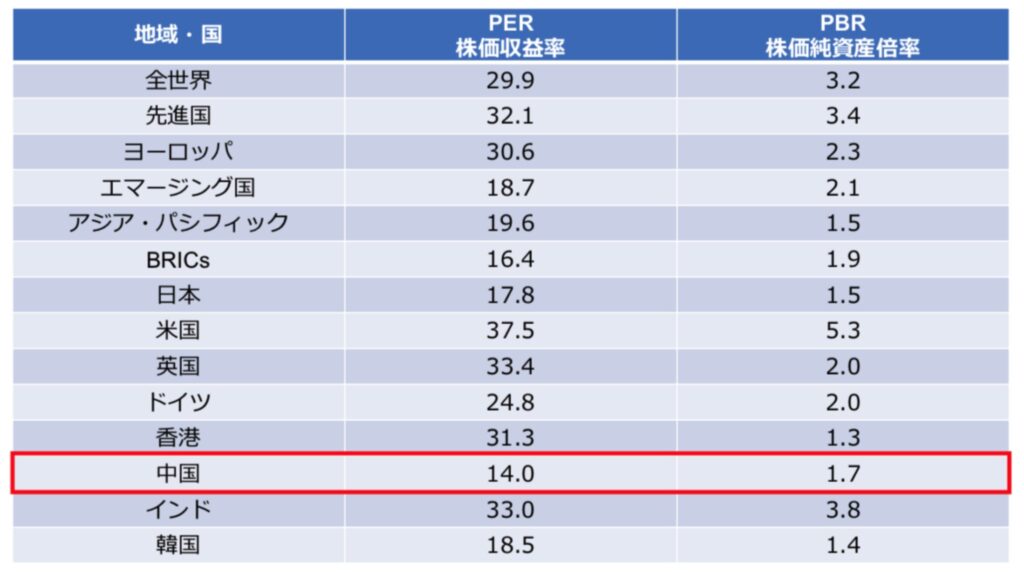

中国はこの10年間快進撃をつづけていたにも関わらず、株価は横ばいを保っていました。企業の利益は増長しているにも関わらずです。

直近、上昇している理由については追ってお伝えします。

まさに日本のバブル突入前のような様相を呈しています。割安度は世界の株式市場の中でも際立っています。

2020年代は本格的に中国の株式市場が飛翔していく局面に突入していくと考えています。そう考えるには理由があります。

現在、中国は日本のバブルに突入した1980年代と同様の経済水準です。

一部の富裕層は本当にすごいのですが14億人の平均としてみると、まだ日本の30年前の水準ということですね。

そして、日本のバブルは国民が皆んなで日本の資産を購入していったことで資産価格は急上昇していきました。

当時の日本と同様に中国国民が全員で中国の資産を買い上げていったら、とてつもない上昇を実現する可能性があると見ています。

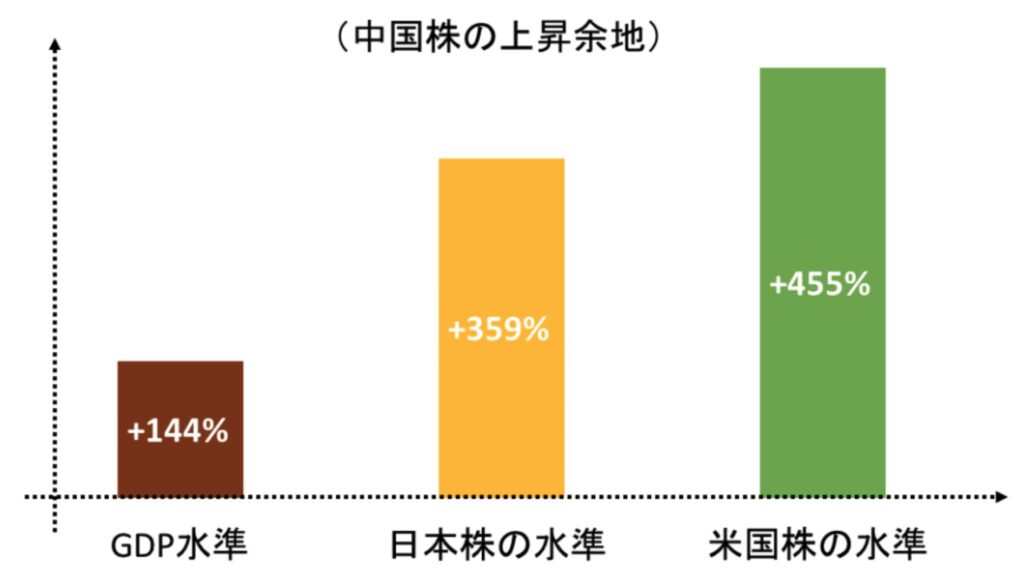

仮に中国株が現在の水準から日本株の水準に上昇するだけで現在の4.5倍に、米国株の水準になれば5.5倍になります。

つまり、大きな上昇余地を残しているということですね。

今がチャンス!空前絶後の金融緩和で追い風が吹いている

株価は以下の計算式で導かれます。

株価 = EPS × PER

EPSというのは「Earnings Per Share」の略で「1株あたりの純利益」となっています。

中国の経済が拡大し、なおかつ力をつけた中国企業が世界にモノやサービスを販売することで今後も拡大していきます。

それとは別にPERというのは投資家の感情をバロメーターとしています。

とはいえ、金利水準の上下によって大きく増減します。金利が低くなると投資熱は高まりPERは上昇していきます。

わかりやすい例としてはアベノミクスが挙げられるかと思います。

アベノミクスでは黒田日銀総裁のもと大規模な金融緩和を実施しました。

結果として日本はGDPが下落する中でも日経平均は9000円台から40,000円まで上昇していきました。

株式市場を引き上げる一番大きなドライバーは金融緩和なのです。

そして、2024年の9月に遂に中国当局が空前絶後の規模で金融緩和の実施を宣言しました。

中国はトップクラスの国有銀行に最大1兆元(約20兆6200億円)の資本注入を行うことを検討している。低迷する景気の下支えが狙いだ。事情に詳しい関係者が明らかにした。

2008年の世界金融危機以後、中国政府が大手行に資本を注入するのは初めて。中国は経済の活性化を狙い、住宅ローン金利の大幅引き下げや主要政策金利の引き下げを実施した。上位6行の自己資本比率は要件を大幅に上回っているが、当局は銀行への資本注入を急いでいる。

銀行に20兆円もの資金を注入するということは、信用創造を通じて市場に100兆円規模の資金が投入することを意味します。

これはつまり量的緩和ということです。まさにアベノミクスやパンデミック時のQEと同じことをし始めているということです。

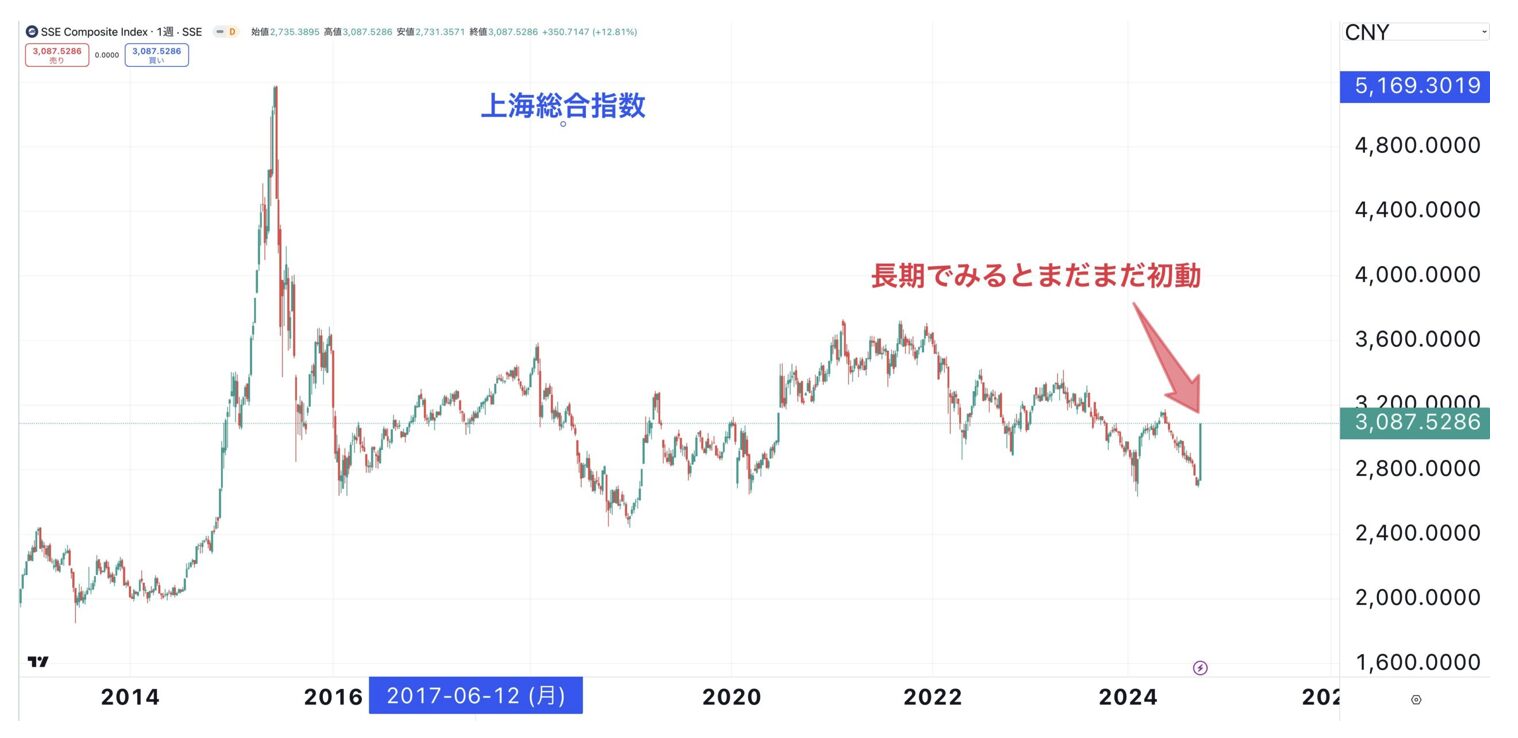

この報道を受けて中国株は一気に上昇を開始しています。しかし、長期でみるとまだまだ初動という段階です。

ここから本来中国株があるべき水準にいくだけで5倍のリターンが見込まれることから考えると分かる通り、今がまさに投資のチャンスなのです。

思い返せばアベノミクスが開始した2012年は日経平均は1万円でしたが、2024年現在では4万円付近となっています。

今、中国株に投資をするということは2012年時点に日本株に投資をするのと同義であると考えてよいでしょう。

中国株が下落する局面であっても高いリターンを残してきたオリエントマネジメントがどれほど高いリターンをだすか非常に楽しみにしているところです。

このニュースを受けて、筆者もオリエントマネジメントへの出資額を2倍に引き上げています。

投資の巨人達も中国の株式市場に熱視線を送る

株式市場で長年成果を出している一流の投資家達はいち早く中国株式市場に目をつけています。

例えば映画「Big Short」で有名なマイケルバーリー氏も2022年末から中国に投資をしています。

かつて「投資不可能」とされてきた中国株が、ヘッジファンドにとって再びなくてはならない投資対象となっている。米証券取引委員会(SEC)に提出された株式保有状況の「13F」報告書では、中国政府が新型コロナウイルスを徹底的に抑え込む「ゼロコロナ」政策を放棄したことを受け、ヘッジファンドが昨年10-12月(第4四半期)に中国株を積極的に購入したことが示された。

2008年の金融危機前に住宅市場の崩壊に賭けた「世紀の空売り」で有名になった投資家マイケル・バーリ氏も、中国株をロングにしている。

参照:Bloomberg

更には世界最大のヘッジファンドである「ブリッジウォーター」を運用しヘッジファンドの帝王といわれるレイダリオも中国株式に投資をしていることを明かしています。

米ヘッジファンド運用会社ブリッジウォーターが中国の運用資産を過去1年間で200億元(29億3000万ドル)に倍増させたことが、関係筋の話や公式データで明らかになった。中国で最大の外資系ヘッジファンドとしての地位を盤石にしつつある。

<中略>

上海政府のデータによると、11月初旬時点でブリッジウォーターの中国国内におけるファンドの規模は約190億元に達していた。その後、フィーダーファンドで27億元を調達した。

参照:ロイター

以下はBridgewaterの現在のポートフォリオですが、IEMGの60%が中国株式で個別株のPDDにも投資しています。

あくまで上位Top20銘柄の構成ではありますが、他にも多くの中国株式に投資しています。

誰よりも利益獲得に目ざといヘッジファンドの一流プレーヤーが目をつけているという点が中国株の魅力を後押ししていますね。

何故、オリエントマネジメントを通して中国に投資をしているのか?

中国の株式市場の魅力についてお伝えしてきました。

ここからは何故、筆者がオリエントマネジメントを通して運用しているのかという点をお伝えしていきたいと思います。

オリエントマネジメントは投資信託ではなくヘッジファンド

オリエントマネジメントは投資信託ではなくヘッジファンドとして運用がなされています。

ヘッジファンドというのは公募ファンドである投資信託とは異なる私募ファンドとなっています。

投資信託はサラリーマンによって運用がなされていますが、ヘッジファンドは実績のあるプロによって運用が実行されているファンドです。

金融庁から運用の制限をうけることなく運用ができるのでオプションや先物なども駆使しながら、如何なる相場環境であってもリターンを狙っていきます。

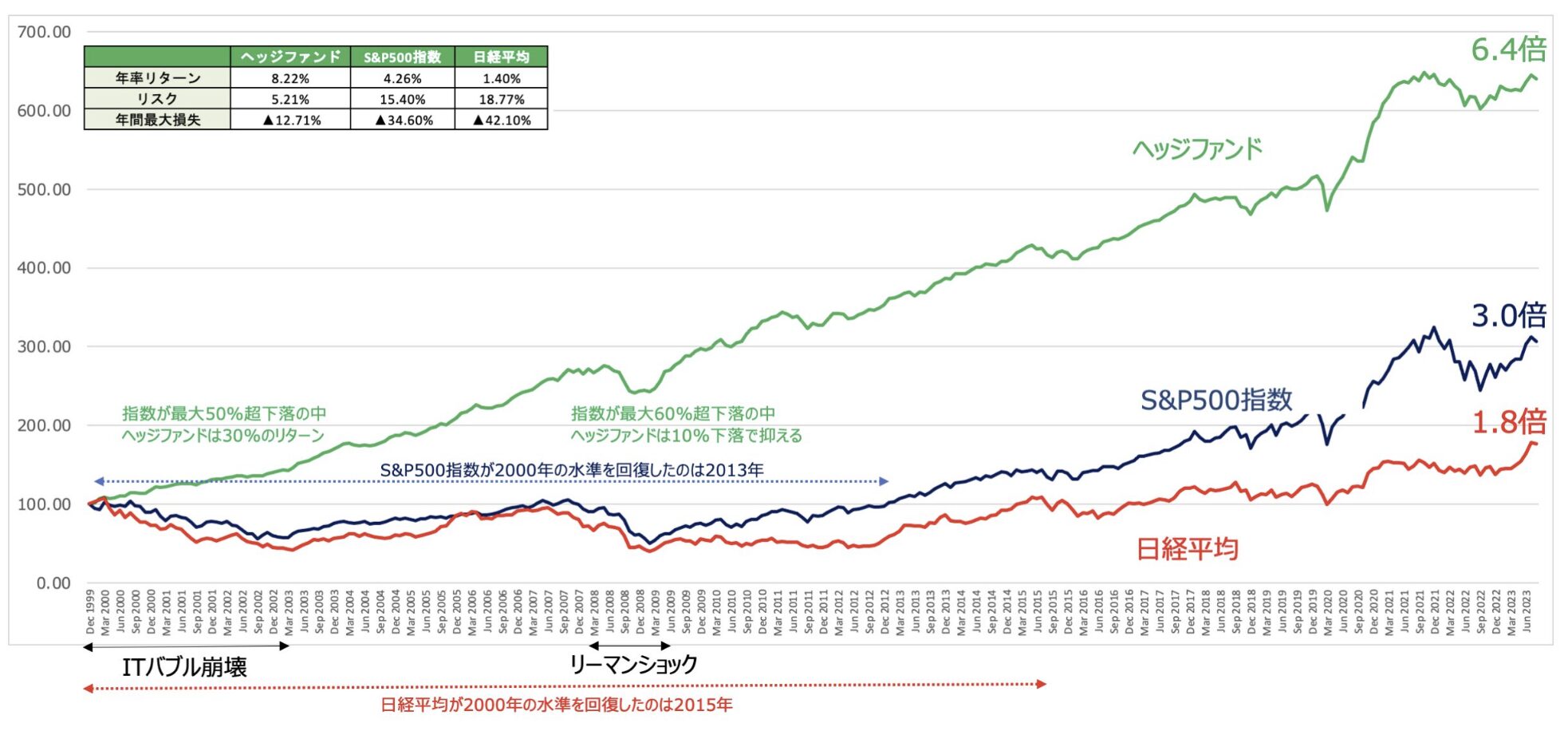

ヘッジファンドの特徴としては「市場環境に言い訳しない」ということが挙げられます。

以下をご覧いただければ分かる通り、ヘッジファンドは市場が軟調な局面も損失を抑えながら右肩上がりの成績を残しています。

実際、以下でお伝えしていますがオリエントマネジメントも中国株市場が低迷する環境下であってもプラスのリターンをだしておりヘッジファンドとして申し分ない成績を出しています。

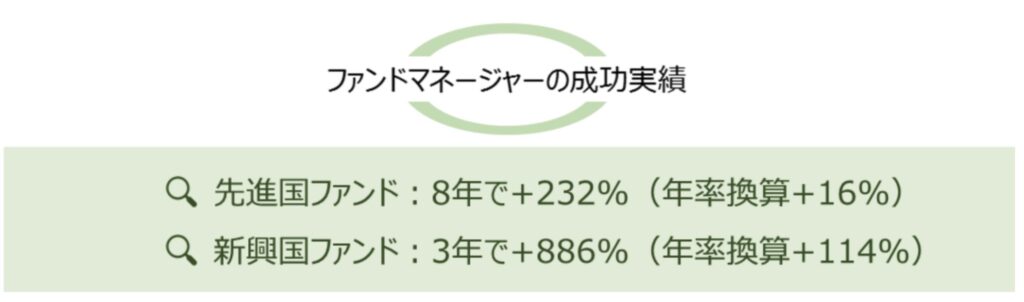

過去に新興国ファンドで実績のあるファンドマネージャーが運用

オリエントマネジメントのファンドマネージャーは別の新興国で素晴らしい運用実績があります。

他新興国であげた運用実績(現地通貨建)は以下となります。

| 2018年 | 64.9% |

| 2019年 | 77.08% |

| 2020年 | 237.9% |

| 2021年 | 14.2% |

わかりやすく纏めると以下となります。新興国ファンドだけでなく先進国ファンドでも実績があることがわかります。

筆者は、この新興国ファンドの段階から投資にしていたので、ファンドマネージャーの腕には信頼を寄せています。

そして、ファンドマネージャーが次に目をつけたのが中国ということです。

嗅覚の優れた腕利きのファンドマネージャーが目をつけたというだけでも中国株式市場の魅力を伺いしることができます。

中国市場が沈んでいる局面でもプラスのリターンを叩き出す

オリエントマネジメントは2021年6月から運用を開始しています。

さきほどもお伝えしている通り、3年間で上海総合指数に対して56%、香港ハンセン指数に対して90%ものアクティブリターンを獲得しています。

| オリエントマネジメント | 上海総合指数 | 香港ハンセン指数 | |

| 2021年下半期(6月〜12月) | 10.84% | 0.42% | -21.30% |

| 2022年通年 | 5.70% | -14.20% | -10.08% |

| 2023年通年 | 13.03% | -4.95% | -16.66% |

| 2024年(1月〜10月) | 33.83% | 10.72% | 24.79% |

| 累積リターン | 77.20% | -4.69% | -28.80% |

| 年率リターン | 18.90% | -1.44% | -9.78% |

指数が下落しているなかで高い近いリターンをあげているのはアクティブファンドとして素晴らしい実績であるといえるでしょう。

香港ハンセン指数に関してはアクティブリターンが100%を超えてきています。

投資信託などのアクティブ型は逆に市場平均に負けていますからね。まさに先ほどお伝えしたヘッジファンドの特徴を見事に満たしているといえるでしょう。

逆風の中でもリターンをあげているオリエントマネジメントであれば、現在の金融緩和の追い風が吹いている環境で大きなリターンを狙うことができると期待しています。

安い時に仕込める今だからこそ大きなチャンスが転がっているのです。

高配当利回りで割安な銘柄を組み入れ

オリエントマネジメントの組み入れ銘柄についても見ていきたいと思います。

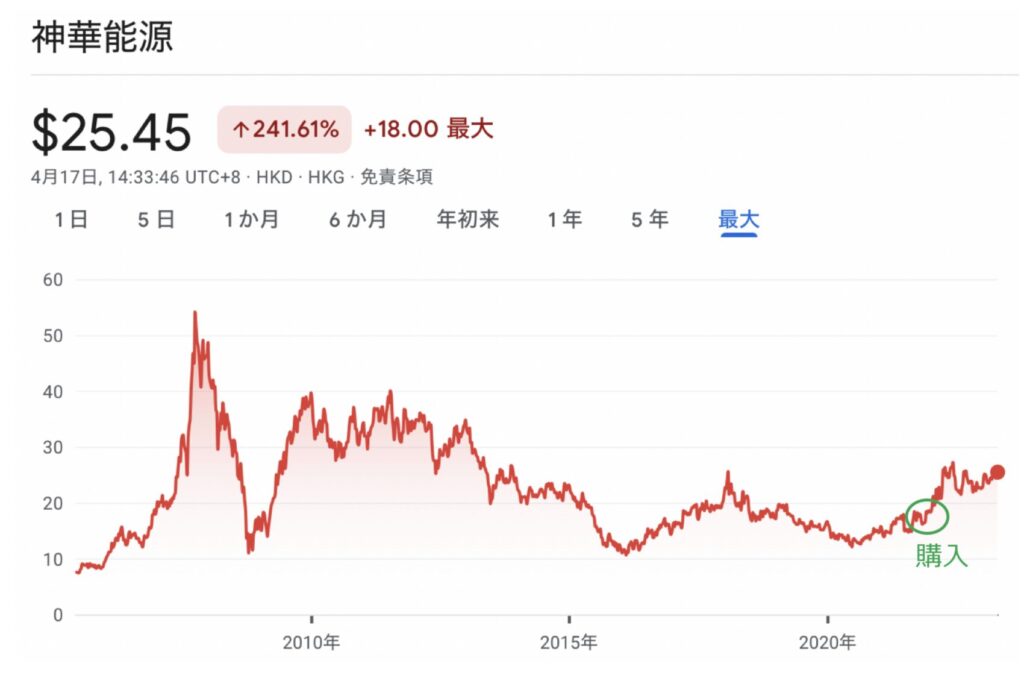

まず1つ目は神華能源です。以下の緑丸で投資をしています。

| 時価総額 | 約6兆6000億円 |

| PER | 7.2倍 |

| PBR | 0.9倍 |

| 配当利回り | 13.1% |

神華能源は石炭の生産、販売、輸送、発電を手掛ける総合エネルギー会社です。

内モンゴル等に炭鉱(神東鉱山)を保有し、石炭生産量は世界最大規模。

石炭 輸送用の鉄道10本、海運会社、石炭化学メーカー、 16の発電所を抱えています。約7割を政府系が保有する国有会社です。

営業利益率が約 23%と収益性が高く豊富な現金を保有し好財務であることも魅力的なポイントです。

そして、PER、PBRからみても割安なだけでなく配当利回りが13.1%という点も非常に好感されますね。

株価が横ばいだったとしても13%の配当をいただける分がリターンとなりますが、株価自体も上昇しているので値上がり益も享受できています。

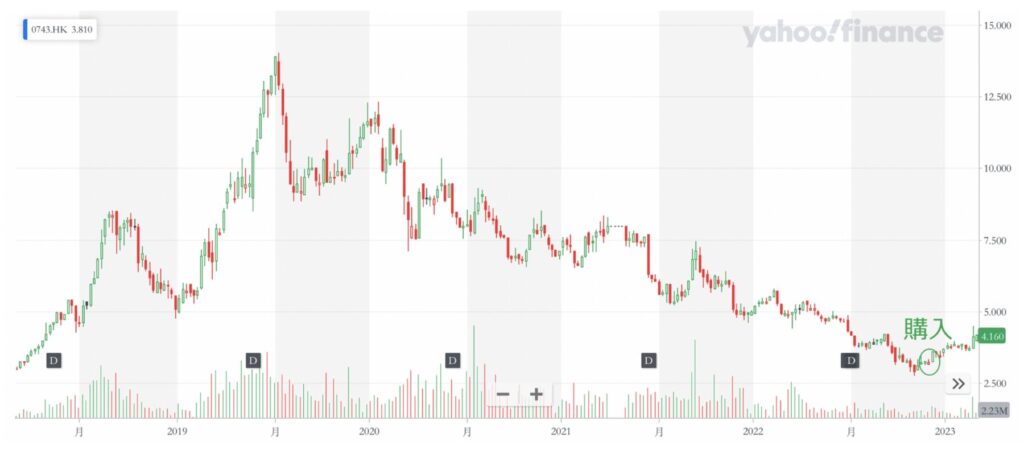

2つ目は亜州水泥です。

| 時価総額 | 約1,200億円 |

| PER | 2.3倍 |

| PBR | 0.5倍 |

| 配当利回り | 10.8% |

亜州水泥は「洋房」ブランドでセメントの製造・販売を手掛けています。クリンカーやコンクリートも製造しています。

生産拠点を江西省、湖北省、四川省に置き、長江デルタ や長江中流地域に販売網を持っている会社です。

利益率が約33%と非常に収益性が高く豊富な現金を保有しており財務基盤も強い状態となっています。

PER2.3倍なんて考えられないほど割安であるにも関わらず、配当利回りは10.8%という驚異的な高さとなっています。

面談の際に他の事例についても見ることができますが、高配当利回りで割安な成長性が高い企業に投資をしています。

まとめ

中国に投資をするヘッジファンド「オリエントマネジメント」の紹介をしてきました。今回のポイントをまとめると以下となります。

チェックリスト

- 中国はGDPで既に日本の3倍、2028年には世界第一位の経済大国になることが予想されている

- 中国はハイテク国家に成長している

- 中国は独自の経済圏を有している

- 株式市場は圧倒的に割安

- オリエントマネジメントのファンドマネージャーは新興国ファンドで実績がある

- 中国市場が弱い状況でも高いリターンをあげている

詳しい内容については問い合わせて直接聞いてみることをおすすめします!