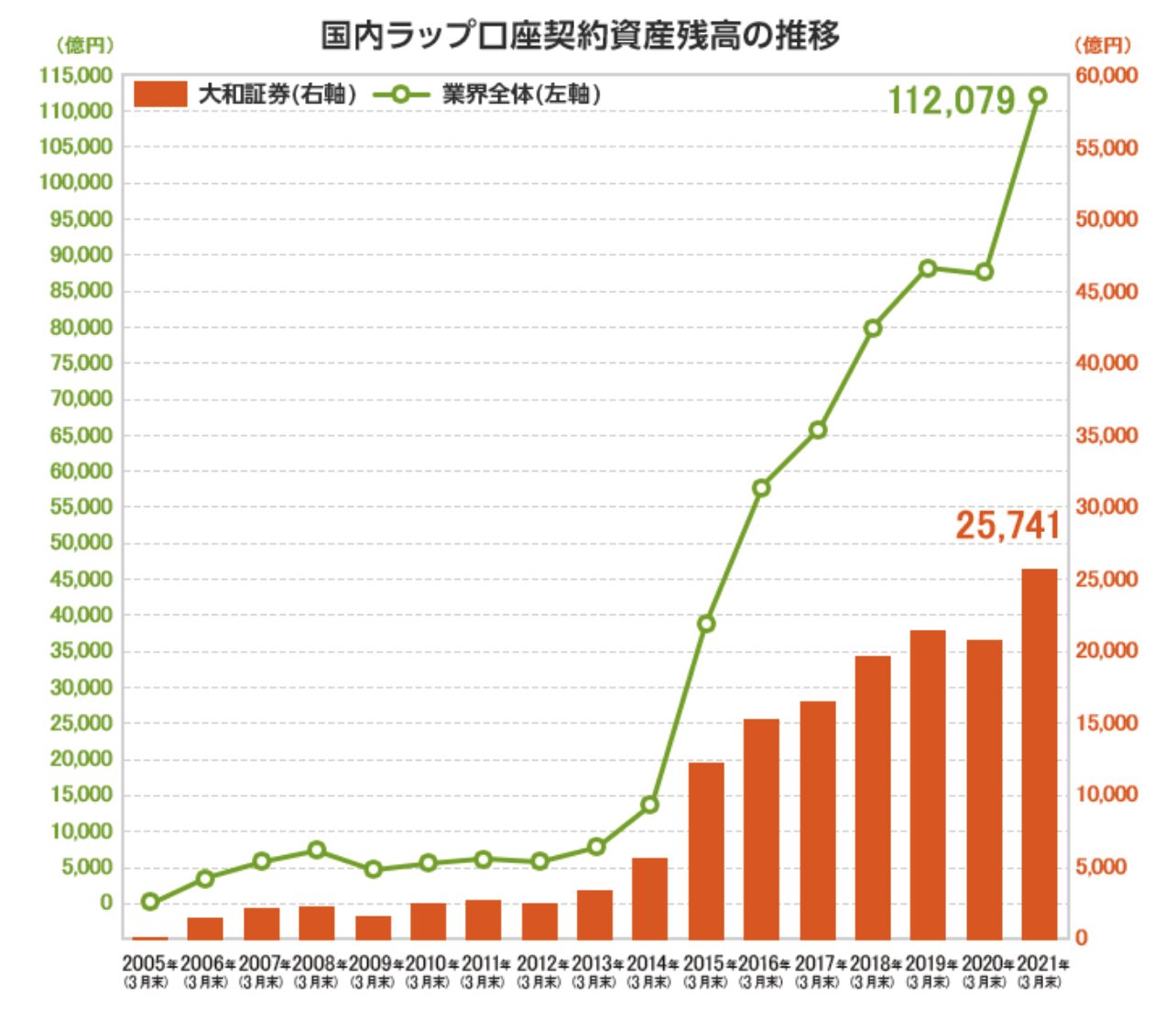

ファンドラップ は資産運用をプロに任せることができるので日本で非常に人気を博している金融商品です。

ファンドラップ全体の運用資産額は10兆円を超えてきています。

当サイトでも今まで野村證券と大和証券のファンドラップについて取り上げてきました。

関連

ファンドラップは証券会社だけが提供しているわけではありません。低金利で利ざやビジネスが儲からなくなってきている銀行もファンドラップを提供しています。

今回お伝えするのはメガバンクの一角である三井住友銀行が提供するSMBCファンドラップについてです。

Contents

そもそもファンドラップとは?

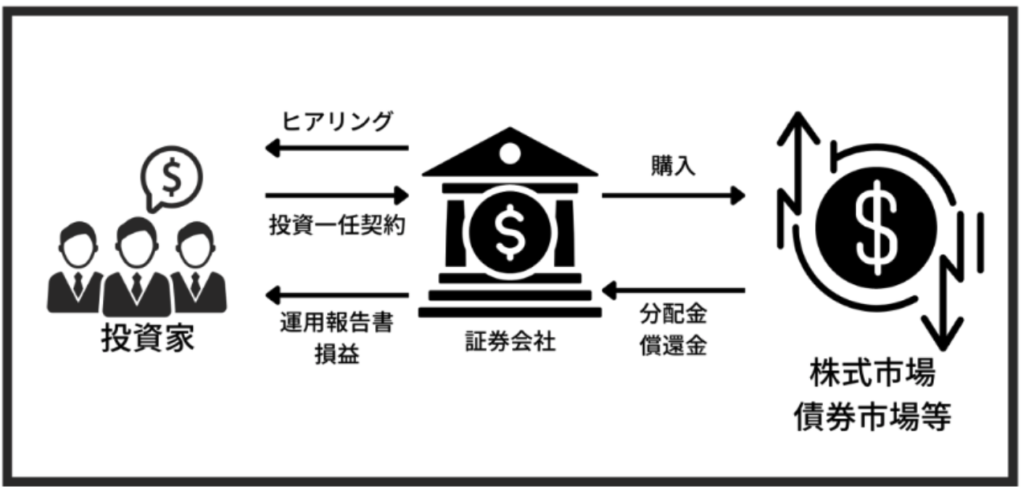

まず、ファンドラップとは何かということについておさらいしていきたいと思います。

ファンドラップは投資家と証券会社が投資一任契約を結び、投資家の意向にそって運用を行うサービスです。

投資家は最初のアンケートに答えるだけでポートフォリオを組んで運用してもらえるのが訴求点として売り出されています。

そのかわり実際に投資することになる投資信託の信託手数料だけでなく、相談料としてファンドラップフィーが徴収されます。

SMBCファンドラップの特徴とは?

ではSMBCファンドラップの特徴について紐解いていきたいと思います。

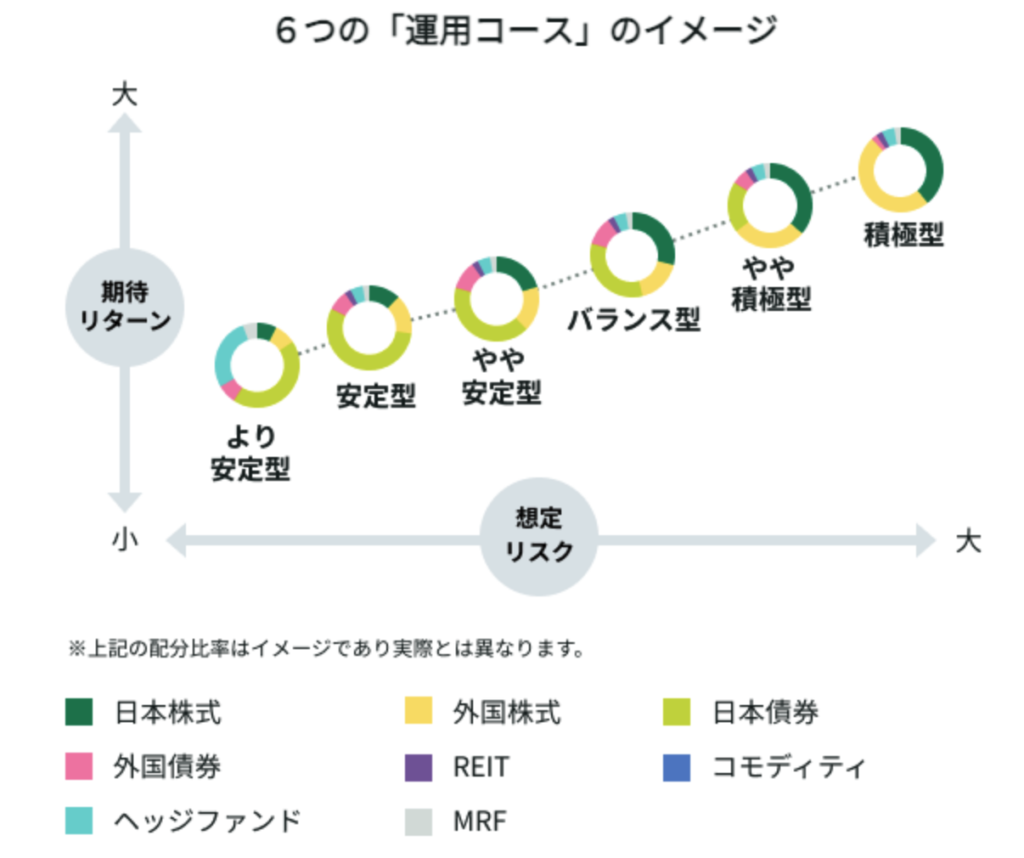

リスクは6段階のパターンオーダー

ファンドラップは個々人に応じてオーダーメイドのポートフォリオが提供されるわけではありません。

面談によってリスク許容度を判別されて、6つの運用コースを提供されます。

- より安定型

- 安定型

- やや安定型

- バランス型

- やや積極型

- 積極型

それぞれの資産は以下の戦略や分類に分けられます。

| 運用資産分類 | 小分類 | ||

| 日本株式 | バリュー株式 | グロース株式 | 中小型株式 |

| 外国株式 | 米国株式 | 欧州株式 | 新興国株式 |

| 日本債券 | 日本債券 | ||

| 外国債券 | 米国債券 | 欧州債券 | 新興国債券 |

| REIT | J-REITとGlobal REIT | ||

| コモディティ | コモディティ | ||

| ヘッジファンド | ヘッジファンド | ||

二段階の手数料形態 (固定報酬型と成功報酬併用型)

SMBCファンドラップの手数料は二階建で構成されています。

まず一階部分は相談料として発生するファンドラップフィーとなります。

ファンドラップフィーは固定報酬型と成功報酬型の2つを選択することができます。

ファンドラップフィー

固定報酬型:

リスクに応じて異なるが最大年率1.54% (消費税込)

成功報酬併用型:

基本報酬は最大年率1.21% (消費税込)

成功報酬は得られた利益の11%(消費税込)

となります。利益が大きければ固定報酬型の方が手数料は安くなりますが、利益が出ない場合は成功報酬併用型の方が手数料が小さくなります。

このファンドラップフィーに比べて投資している投資信託で発生する信託手数料が徴収されます。

この2階建の手数料を会社毎でまとめたものが以下となります。SMBCファンドラップは平均的な水準といえるでしょう。

| ダイワファンドラッププレミアム | 1.4300% |

| 野村SMA | 1.0450% |

| 野村ファンドラップ | 1.1605% |

| ダイワファンドラップ | 1.5400% |

| SMBCファンドラップ | 1.4850% |

| みずほファンドラップ | 1.6500% |

SMBCファンドラップの運用実績とは?

では運用実績をみていきたいと思います。当然、プランによって運用実績は異なりますので一概には言えません。

しかし、金融庁によって成績がまとめられていましたのでお伝えします。

SMBCファンドラップは3年間で平均年率2.9%、5年間で平均年率2.3%という低いリターンとなっています。ファンドラップの平均と同じですね。

| 年間平均費用 | 過去3年費用控除後 年率リターン (2020年〜2022年) |

過去5費用控除後 年率リターン (2018年〜2022年) |

|

| 楽ラップ | 0.2800 | 1.8% | 2.4% |

| Mizuho Fund Wrap | 0.7700 | 1.0% | 1.4% |

| 野村SMA | 1.0450 | 1.9% | 2.0% |

| 野村ファンドラップ | 1.1605 | 1.9% | 1.8% |

| ダイワファンドラップ | 1.5400 | 3.6% | 3.1% |

| SMBCファンドラップ | 1.4850 | 2.9% | 2.3% |

| 日興ファンドラップ | 1.3200 | 3.2% | 2.1% |

| 水戸ファンドラップ | 2.2000 | 4.5% | 3.2% |

| みずほファンドラップ | 1.6500 | 2.1% | 2.1% |

| ファンドラップ平均 | 1.2700 | 2.54% | 2.27% |

| 参考情報 全世界株式(円建) |

- | 22.5% | 12.8% |

因みに2019年〜2021年、2017年〜2021年のデータは以下となります。

これをみると、以下に2022年のリターンが酷かったかわかりますね。

| 過去3年 2019年〜2021年 年率リターン |

過去5年 2017年〜2021年 年率リターン |

|

| SMBCファンドラップ | 6.73 | 4.11 |

| ダイワファンドラッププレミアム | 8.09 | 5.99 |

| 野村SMA | 7.60 | 3.99 |

| 野村ファンドラップ | 7.84 | 4.26 |

| ダイワファンドラップ | 8.23 | 4.74 |

| 日興ファンドラップ | 7.70 | 4.11 |

| みずほファンドラップ | 5.76 | 3.18 |

上記の2つの表をみていただければわかるとおり、SMBCファンドラップは平均的な成績であることがわかります。

ただ、どれも似たような成績ですね。

SMBCファンドラップの口コミや評判とは?

ではSMBCファンドラップの口コミや評判についてみていきましょう。

SMBCファンドラップの運用報告書キタ。ざっと100万くらい評価額減っててわろた。元に戻るまで耐えるしかない。

SMBCファンドラップ、結局営業時間内に一度も繋がらなかった・・

SMBCファンドラップ全然ダメだな。 寧ろSMBCに普通預金した方がマシなレベル。

あまり良い評判はありませんでした。

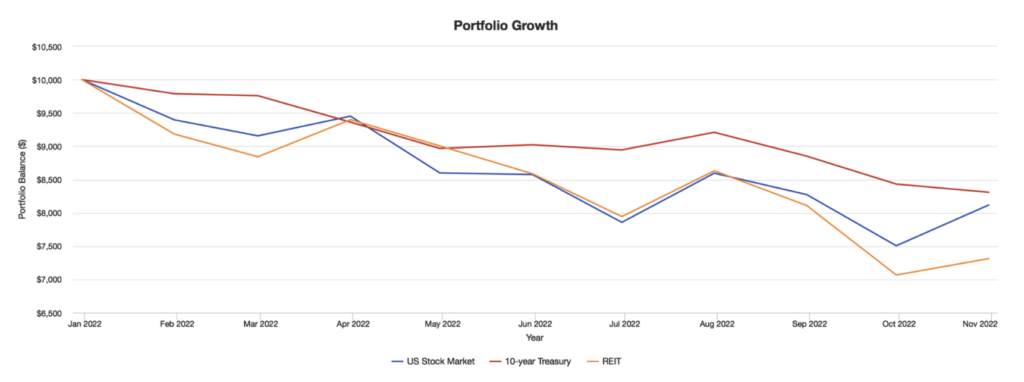

2022年のように株式や債券が下落する局面では分散投資は役に立たない

2017年から2021年は債券と株式に分散したら猿でも利益がでる簡単な相場でした。

ファンドラップは基本的に株式と債券に分散をして運用しますからね。

しかし、まさにそのような簡単な相場は2021年に終了しました。

2022年以降は世界中でインフレが発生し、インフレ鎮静化のために政策金利を引き上げています。政策金利を引き上げると当然、市中で取引される金利も上昇します。

金利が上昇すると現在保有している債券の価格は下落します。

さらに金利が上昇しているので株価はバリュエーションの低下を伴って下落します。

利益が変わらなくても金利が上昇すれば、リスクを行なって投資する株式の魅力が低下するわけです。つまり株式を保有しても債券を保有しても資産価格は下落するのです。

当然、金利が上昇すると住宅価格も下がるのでREITの価格も下落していきます。

ファンドラップは株式、債券、REITを組み入れているので全てが値下がりしていき大きく被弾することになります。

実際、株式、債券、REITともに2022年に大きく下落しています。

伝統的な資産が全て下落するような局面ではファンドラップは大きくマイナスリターンを被るのです。

株式や債券が下落する市場環境で結果をだす選択肢とは?

上記で説明してきたように、あらゆる資産に分散投資をしているから安全というわけではないのです。

伝統的な株式や債券や不動産が下落する局面で資産を守りながら安定的に資産を増やしてくれる選択肢が長期的な資産運用を行う上では魅力的な選択肢となります。

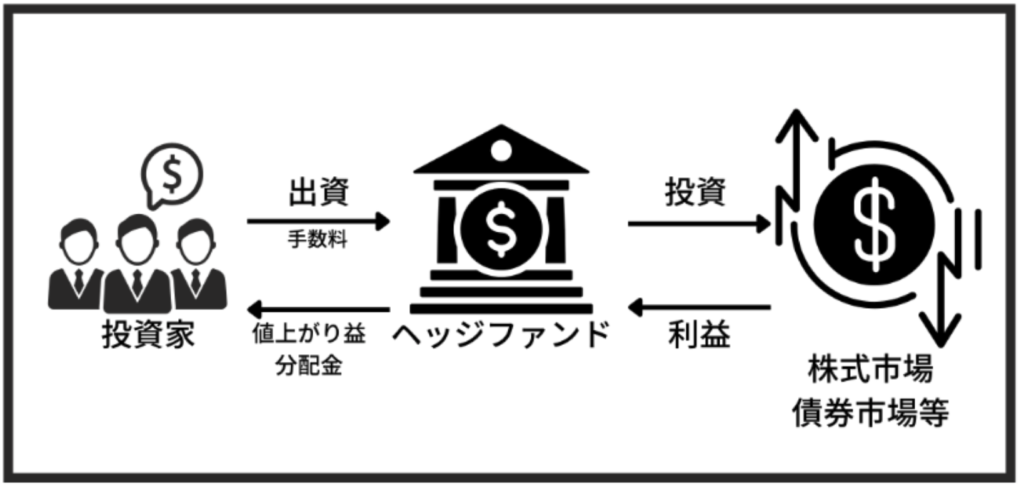

このような選択肢として欧米の富裕層や機関投資家から注目されているのがヘッジファンドです。

ヘッジファンドはファンドラップと同じく初心者が完全に資産運用をプロに任せることができるサービスです。

ヘッジファンドの特徴は上昇相場でも下落相場でもプラスの収益を果敢にねらっていく絶対収益型のファンドであるという点です。

つまり、下落局面でも下落を抑制したり、利益を狙うことを目的としたファンドだということです。

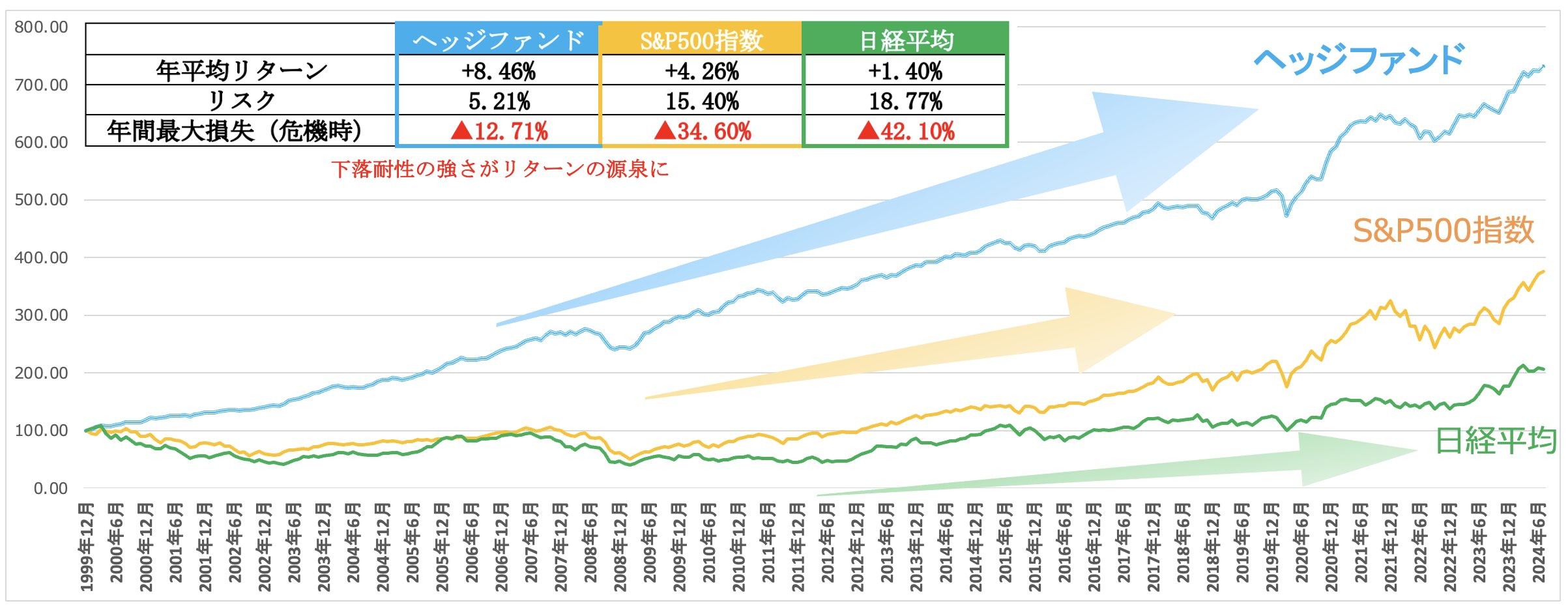

実際、以下の通り下落局面をマネージしながら株式指数よりも高いリターンを安定的に出し続けてくれています。

年率10%以上のリターンを積み上げることにより資産を大きく増やしていきたいという方にとっては非常に魅力的な選択肢といえるでしょう。

以下では上記のような特徴をもった、日本人でも投資できるヘッジファンドについて取り上げていますのでご覧いただければと思います。